Собственного капитала

Формирование собственного капитала выражает часть общей финансовой политики предприятия (корпорации), направленной на обеспечение его производственно-коммерческой деятельности финансовыми ресурсами.

Основные цели формирования собственного капитала

• создание за счет собственного капитала необходимого объема внеоборотных активов (собственного основного капитала — СОК),

• образование за счет собственного капитала определенной доли оборотных активов (собственного оборотного капитала — СобК).

Величину собственного основного капитала (СОК) вычисляют по формуле:

где ВОА — внеоборотные активы по бухгалтерскому балансу на конец периода (квартала, года); ДО — долгосрочные обязательства, используемые для финансирования внеоборотных активов.

Объем собственного оборотного капитала (СобК) определяют по формуле:

где ОА — оборотные активы по балансу на конец отчетного периода; ДО'— долгосрочные обязательства, направленные на финансирование оборотных активов;

КО — краткосрочные обязательства, направленные на покрытие оборотных активов.

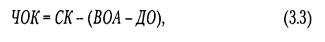

Превышение величины собственного капитала над суммой внеоборотных активов и долгосрочных обязательств представляет собой чистый оборотный капитал (ЧОК):

где СК — собственный капитал (итог раздела III баланса «Капитал и резервы»).

Чистый оборотный капитал характеризует сумму свободных денежных средств, которыми предприятие может маневрировать в отчетном периоде.

Коэффициент маневренности собственного капитала (КМск) устанавливают по формуле:

рекомендуемое значение показателя КМск — 0,2-0,3 (или 20-30% от объема собственного капитала). Он выражает, насколько мобильны собственные источники средств с финансовой точки зрения. От его значения зависит финансовое состояние предприятия. На величину КМск влияют отраслевые особенности хозяйственной деятельности (производство, коммерция, предоставление услуг и т. д.). Чем выше значение данного коэффициента, тем больше возможностей у предприятия для финансового маневра.

Принятие решений по управлению собственным капиталом связано не только с рациональным использованием накопленной его части, но и с образованием собственных источников финансовых ресурсов, обеспечивающих будущее развитие предприятия. В процессе управления собственным капиталом источники его формирования систематизируют на внутренние и внешние. В состав внутренних источников включают:

• нераспределенную прибыль;

• средства, присоединяемые к собственному капиталу в результате переоценки (дооценки) основных средств и нематериальных активов;

• прочие внутренние источники (резервные фонды).

Амортизационные отчисления также являются внутренним источником формирования собственных финансовых ресурсов. Согласно Положению по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) от 30.03.2001 г., суммы начисленной амортизации отражают в бухгалтерском учете путем накопления соответствующих сумм на счете 02 «Амортизация основных средств». Счет предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств. Начисленную сумму амортизации основных средств показывают в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу). Амортизационные отчисления для целей бухгалтерского учета можно определять разными способами (как линейным, так и нелинейными методами).

Руководство предприятия вправе само устанавливать сроки полезного использования объектов основных средств при принятии их к бухгалтерскому учету.

В состав внешних источников средств включают:

· Мобилизация дополнительного паевого капитала (путем взносов средств учредителей в уставный или складочный капитал);

• привлечение дополнительного акционерного капитала (посредством повторной эмиссии и реализации акций);

• безвозмездную финансовую помощь от юридических лиц и государства (например, государственным унитарным предприятиям, финансово-промышленным группам и т. д.);

• конверсию заемных средств в собственные (например, обмен корпоративных облигаций на привилегированные акции);

• средства нецелевого финансирования, поступившие на цели в основной капитал;

• прочие внешние источники (эмиссионный доход, образуемый при продаже акций выше их номинальной стоимости).

Политика формирования собственных финансовых ресурсов (СФР) направлена на обеспечение самофинансирования предприятия. Данная политика включает следующие основные этапы,

1. Анализ образования и использования СФР в базисном периоде.

2. Обеспечение общей потребности в СФР на предстоящий (прогнозный) период,

3. Оценку стоимости привлечения собственного капитала из различных источников.

4. Обеспечение максимального объема привлечения СФР за счет внутренних и внешних источников,

5. Оптимизацию соотношения внутренних и внешних источников.

Рассмотрим более подробно содержание каждого этапа,

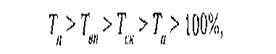

Первый этап. Целью анализа формирования СФР в базовом периоде является определение финансового потенциала для будущего развития предприятия. На первой стадии анализа изучают: соответствие темпов прироста прибыли и собственного капитала темпам прироста активов (имущества) и объема продаж; динамику удельного веса собственных источников в общем объеме финансовых ресурсов и др. Целесообразно сравнить эти параметры за ряд периодов. Оптимальное соотношение между ними (3.5):

где Тп, — темп роста прибыли, %; Твп - темп роста выручки (нетто) от продажи товаров, %; Тск — темп роста собственного капитала, %; Та — темп роста активов, %.

Из формулы (3.5) следует, что прибыль должна расти более высокими темпами, чем остальные параметры. Это означает, что издержки производства должны снижаться, выручка от продаж — расти, а собственный капитал и активы (имущество) — использоваться более эффективно за счет ускорения их оборачиваемости. Однако на практике даже у стабильно работающих предприятий возможны отклонения от указанного соотношения. Причины могут быть самые разные: освоение новых видов продукции и технологий, большие капиталовложения ни обновление и модернизацию основного капитала, реорганизацию структуры управления и производства и др. Эти факторы обусловлены внешним экономическим окружением (например, усилением конкуренции на данном сегменте рынка) и требуют значительных капитальных затрат, которые окупятся в будущем.

На второй стадии анализа исследуют соотношение между внутренними и внешними источниками образования СФР, а также стоимость (цену) привлечения собственного капитала за счет различных источников.

На третьей стадии анализа оценивают достаточность СФР, сформированных в базисном периоде. Критерием такой оценки выступает коэффициент самофинансирования Ксф :

где СФР— собственные финансовые ресурсы, сформированные в базисном периоде:  — прирост активов (имущества) в прогнозном периоде по сравнению с базисным (отчетным).

— прирост активов (имущества) в прогнозном периоде по сравнению с базисным (отчетным).

Второй этап. Общую потребность в СФР на предстоящий период устанавливают по формуле:

где Псфр - общая потребность в собственных финансовых ресурсах в предстоящем периоде; Пк — общая потребность к капитале на конец прогнозного периода; Уск — удельный вес собственного капитала в общей его сумме на конец прогнозного периода, доли единицы; СКнп — сумма собственного капитала на начало прогнозного периода; ЧП п — сумма чистой прибыли, направляемая на потребление в прогнозном периоде.

Расчетная величина включает необходимую сумму СФР, образуемых за счет внутренних и внешних источников.

Третий этап. Оценку привлечения собственного капитала из различных источников осуществляют в разрезе отдельных его элементов (акционерного капитала, нераспределенной прибыли и др.). Результаты такой оценки служат базой для принятия управленческих решений относительно выбора альтернативных источников формирования СФР, обеспечивающих прирост собственного капитала.

Четвертый этап. Обеспечение максимального объема привлечения СФР за счет внутренних и внешних источников требует определения возможного перечня таких источников и их абсолютного объема.

Основными внутренними источниками являются чистая прибыль и амортизационные отчисления. В процессеих прогнозирования целесообразно предусмотреть возможность увеличения прибыли и амортизационных отчислений за счет внутренних резервов. Следует иметь ввиду, что применение ускоренных методов амортизации основных средств (например, способом уменьшаемого остатка, списания стоимости основных средств по сумме чисел лет полезного использования и др.)

приводит к снижению массы прибыли. В данном случае для замены изношенных элементов основного капитала следует предпочесть простое воспроизводство. После замены изношенных элементов основного капитала на новые необходимо стремиться к расширению производственного потенциала предприятияза счет чистой прибыли. Поэтому на отдельных этапах жизненного цикла компании возникает потребность в максимизации, как амортизационных отчислений, так и чистой прибыли:

где АО и ЧП — прогнозируемые объемы амортизационных отчислений и чистой прибыли;  — максимальная сумма СФР, образуемых за счет собственных источников.

— максимальная сумма СФР, образуемых за счет собственных источников.

Объем привлечения СФР из внешних источников (СФРвнеш) призван покрыть дефицит той их части, которую не удалось сформировать за счет внутренних источников. Расчет осуществляют по формуле:

где СФРвнеш — потребность в привлечении собственных финансовых ресурсов за счет внешних источников; ОПсфр, — общая потребность в источниках финансирования в прогнозном периоде; СФРвнутр— объем внутренних финансовых ресурсов, намечаемых к привлечению за счет внутренних источников. К внешним финансовым источникам относят: привлечение дополнительного паевого капитала участников (учредителей) хозяйственного товарищества или общества с ограниченной ответственностью; повторную эмиссию акций и др.

Пятый этап. Процесс оптимизации внутренних и внешних источников образования СФР базируется на:

• минимизации стоимости (цены) мобилизации СФР. Если стоимость СФР за счет внешних источников значительно превышает прогнозную величину привлечения заемных средств (облигационных займов и банковских кредитов), то от подобного их формирования следует отказаться;

• сохранении управления компанией первоначальными учредителями (собственниками), если оно достаточно продуктивно.

Увеличение дополнительного паевого или акционерного капитала за счет сторонних инвесторов может привести к потере такого управления.

Эффективность разработанной политики формирования СФР можно оценить с помощью коэффициента устойчивого экономического роста (Куэр):

где  Д — сумма дивидендов, выплачиваемая акционерам; СК — средняя стоимость собственного капитала за расчетный период; ЧП-

Д — сумма дивидендов, выплачиваемая акционерам; СК — средняя стоимость собственного капитала за расчетный период; ЧП-  Д — реинвестируемая чистая прибыль.

Д — реинвестируемая чистая прибыль.

Показатель характеризует устойчивость и перспективы развития предприятия, т.е какими темпами в среднем увеличивается его экономический потенциал (при сравнении данного коэффициента в динамике за ряд периодов).

Дата добавления: 2015-07-18; просмотров: 1507;