Органы государственной статистики Российской Федерации

В соответствии со ст. 71 Конституции РФ руководство статистикой в стране осуществляет Госкомстат как федеральный орган исполнительной власти.

Госкомстат РФ, его органы в республиках, краях, областях, автономных областях и округах, в городах Москве и Санкт-Петербурге, других городах и районах, а также подведомственные им организации, учреждения и учебные заведения составляют единую систему государственной статистики страны.

Формы и методы сбора и обработки статистических данных, методология расчета статистических показателей, установленные Госкомстатом, являются статистическими стандартами РФ.

В соответствии с положением основными задачами Госкомстата России являются:

1) предоставление официальной статистической информации Президенту, правительству, федеральному собранию РФ, федеральным органам исполнительной власти, общественности;

2) разработка научно обоснованной статистической методологии, соответствующей международным стандартам;

3) координация статистической деятельности в государстве;

4) разработка экономико-статистической информации, ее анализ, составление национальных счетов, проведение необходимых балансовых расчетов;

Основные функции Госкомстата России состоят в том, что он:

1) организует проведение государственных статистических наблюдений по разработанным им или согласованным с ним программам, формам и методикам;

2) обеспечивает функционирование ЕГРПО (Единого государственного регистра предприятий и организаций);

3) обеспечивает сбор, обработку, хранение и защиту статистической информации, соблюдение государственной и коммерческой тайны, необходимую конфиденциальность данных (конфиденциальный – секретный, доверительный);

4) сопоставляет основные социально-экономические показатели России с аналогичными показателями других стран, совместно с Центробанком составляет платежный баланс страны;

5) проводит единую техническую политику в области сбора, обработки и передачи статистической информации, в разработке и формировании федеральных программ по вопросам, порученным Госкомстату.

Заемные средства. Финансовый леверидж и его значение для принятия управленческих решений. Европейская концепция финансового левериджа. Американская концепция финансового левериджа.

Существуют четыре основных способа внешнего финансирования:

- открытая и закрытая эмиссия акций,

- эмиссия долговых ценных бумаг (облигаций),

- кредиты,

- займы.

Дадим их краткое определение. Открытая подписка на акции представляетразмещение акций среди потенциально неограниченного круга инвесторов на основе широкой публичной огласки. Закрытая подпискана акции представляетразмещение акций среди заранее известного, ограниченного круга инвесторов. Акция – это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Эмиссия облигаций – это выпуск долговых ценных бумаг, по которым эмитент обязуется выплатить инвесторам определенную сумму и определенный процент в будущем. Кредит представляет собой денежную сумму, выдаваемую банком заемщику на условиях срочности, возвратности, платности и обеспеченности с целевым характером. Займы – это вид обязательственных отношений, договор, в силу которого заимодавец передает в собственность заемщику деньги или другие вещи, определенные родовыми признаками (например: числом, весом, мерой), а заемщик обязуется возвратить заимодавцу сумму займа или равное количество других полученных им вещей того же рода и качества (ст. 42 ГК РФ).

Табл. 1 – Сравнительный анализ способов внешнего финансирования

| Параметр сравнения | Открытая эмиссия акций | Закрытая эмиссия акций | Эмиссия облигаций | Кредиты | Займы |

| Объемы привлечения средств | Ограничены размером УК | Возможность мобилизации значительных объемов денежных средств | Высокие объемы возможного привлечения | Возможность привлечения крупных сумм | |

| Сложности привлечения средств | Привлечь денежные средства могут только АО; необходимость оформления проспекта эмиссии (всегда для открытой подписки и для закрытой подписки, если число акционеров свыше 500); длительный и трудоемкий период подготовки организации к размещению ц/б; наличие законодательных ограничений (например, о праве размещения дополнительного числа акций – только при наличии на это ссылок в уставе); высокие эмиссионные издержки (оплата услуг андеррайтера, регистрации проспекта и т.д.) | Обязательное удовлетворение законодательным требованиям (выпуск облигаций после полной оплаты УК; выпуск облигаций под обеспечение) | Необходимость предоставления гарантий или залога имущества; требования к кредитной истории заемщика; соблюдение целевого характера | Соблюдение целевого характера займа; необходимость предоставления гарантий или обеспечения | |

| Сроки привлечения капитала | Использование привлеченных денежных ресурсов не ограничено сроками (акция – бессрочная ц/б) | Ограничены сроком погашения облигации | Ограничены сроком кредитного договора | Ограничены договором займа | |

| Риски (для заемщика) | Обязательная выплата дивидендов по привилегированным акциям; риск низкой инвестиционной привлекательности ц/б, в результате чего организации недополучит капитал. Риск утраты контроля над организацией (в случае открытой подписки). | Повышенный риск, связанный с необходимостью купонных выплат и номинала облигации в конце срока ее обращения. | Повышенный риск в связи с необходимостью уплаты ссудного процента и тела кредита | Риск невозврата суммы займа | |

| Доступность | Ограниченная | К облигационным займам могут прибегать только те компании, чья платежеспособность и деловая репутация не вызывают сомнений | Высокая | Высокая |

Эффект финансового рычага и финансовый риск. Оценка риска проектов. Производственный и финансовый леверидж. Совокупный эффект рычага

Привлечение средств из внешних источников финансирования может различным образом сказываться на достижении цели финансового управления – росте благосостояния собственников. Это воздействие может быть оценено с помощью эффекта финансового рычага или финансового левериджа. Финансовый рычаг (леверидж) – это влияние заемных средств на показатели отдачи от вложения собственного капитала. Данное влияние рассматривается с точки зрения двух концепций: западно-европейской (французской) и американской.

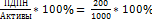

Западно-европейская концепция финансового левериджа раскрывает влияние использования заемных средств на рентабельность собственного капитала. Пример: пусть имеются данные по двум организациям с одинаковым размером капитала (1000 у.е.) А и Б. Предприятие А имеет капитал, полностью представленный собственными источниками, предприятие Б имеет капитал, состоящий наполовину из собственных и заемных средств. Суммарные активы предприятий одинаковы и рассчитаны исходя из валюты баланса за вычетом кредиторской задолженности. Эта корректировка необходима для определения эффекта финансового левериджа. Размер прибыли до выплаты процентов и налогов (ПДПН) также одинаков и равен 200 у.е., тогда экономическая рентабельность (ЭР) активов будет равна 20% для предприятий А и Б (  ). Одинаковым значением показателя экономической эффективности использования активов элиминируются все остальные факторы, влияющие на рентабельность собственного капитала, кроме структуры всего капитала. Пусть ставка процентов по кредиту составит 15%, в результате получим различные величины чистой прибыли и рентабельности собственного капитала (табл.2).

). Одинаковым значением показателя экономической эффективности использования активов элиминируются все остальные факторы, влияющие на рентабельность собственного капитала, кроме структуры всего капитала. Пусть ставка процентов по кредиту составит 15%, в результате получим различные величины чистой прибыли и рентабельности собственного капитала (табл.2).

Табл. 2 –Пример расчета ЭФР по европейской концепции

| Показатели | А | Б |

| Активы | ||

| ПДПН | ||

| ROA | 20% | 20% |

| Собственные средства | ||

| Заемные средства | - | |

| %-ставка по ЗС | - | 15% |

| Чистая прибыль[1] | 200-500*15% = 125 | |

| ROE | (200/1000)*100% = 20% | (125/500)*100% = 25% |

Полученная разница в рентабельности собственного капитала и является эффектом финансового рычага. Экономический смысл эффекта финансового рычага заключается в приросте рентабельности собственных средств, получаемом предприятием за счет использования заемных средств, несмотря на их платность (в нашем случае ЭФР = 5%). Если ввести налогообложение прибыли, то ЭФР может быть рассчитан следующим образом (измеряется в процентах!):

ЭФР = (1 - Т)*(ЭР - СРСП)*(ЗС/СС), где

Т – ставка налога на прибыль,

ЭР –экономическая рентабельность (ПДПН/Активы),

СРСП – средняя расчетная ставка процентов (Финансовые издержки/Сумма заемных средств),

ЗС – заемные средства,

СС – собственные средства.

Разность 1 – Т является налоговой нагрузкой, разность ЭР – СРСП называется дифференциалом рычага, отношение ЗС/СС называется плечом рычага. Чем больше плечо рычага, тем:

- выше ЭФР при достаточно большой величине дифференциала,

- дифференциал меньше, поскольку увеличение доли ЗС приводит к увеличению процентных ставок, что приводит к уменьшению дифференциала.

Правила рационального заимствования:

- кредиты эффективны в том случае, если СРСП<ЭР, если же наоборот, то привлечение заемных средств будет нецелесообразно (происходит уменьшение рентабельности собственного капитала),

- ЭФР должен быть больше нуля и не должен превышать 30-50% ЭР,

- предприятию не следует полностью исчерпывать свой кредитный потенциал.

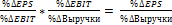

Американская концепция эффекта финансового рычагаопределяет зависимость чистой прибыли на акцию от использования заемных средств. Особое внимание уделяется показателю EPS (величине чистой прибыль на одну обыкновенную акцию), характеризующему уровень благосостояния акционеров. Экономический смысл: ЭФР показывает, насколько процентов изменится чистая прибыль на одну обыкновенную акцию, если ПВПН (EBIT) изменится на 1%. ЭФР измеряется в долях!

ЭФР =

Пусть ЭФР = 1,5, тогда при увеличении прибыли до выплаты процентов и налогов на 1 % показатель чистой прибыли на одну обыкновенную акцию будет равен 1,5%, и наоборот, уменьшение EBITна 1% приведет к сокращению EPS на 1,5%.

Показатель финансового рычага в американской трактовке характеризует финансовый риск корпорации. Чем выше значение финансового рычага, тем выше финансовый риск (в случае ухудшения положения корпорации EPS будет сокращаться на большую величину). Чем выше показатель EBIT, тем привлекательнее заемные источники финансирования по сравнению с собственными.

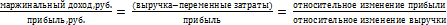

Операционный рычаг (операционный леверидж) показывает, во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж. Темпы роста выручки и прибыли не совпадают, так как в составе себестоимости выделяют постоянные и переменные затраты, именно последние и подлежат изменениям, вследствие чего прибыль растет более стремительными темпами, чем выручка. ЭОР характеризует производственный риск организации (большое значение эффекта свидетельствует о повышенном риске).

ЭОР =

Например, ЭОР = 1,5, тогда при изменении выручки на 1% прибыль изменится на 1,5%.

Совместное влияние операционного и финансового рычагов известно как совокупный эффект рычага и представляет собой их произведение:

Совокупный эффект рычага = ЭОР*ЭФР(америк.) =

Этот показатель дает представление о том, как изменение продаж повлияет на изменение чистой прибыли и дохода на одну обыкновенную акцию предприятия. Производственный и финансовый риски формируют совокупный риск предприятия.

Кроме того, оценить рискпроектовможно при помощи статистических методов:

1) математическое ожидание - среднее значение случайной величины, находится путем суммирования произведений значения события на его вероятность (М = X1*P1 + X2*P2 + …);

2) дисперсия (мера разброса случайных значений) =

3) стандартное отклонение (показывает абсолютное отклонение измеренных значений от среднеарифметического) = квадратный корень из дисперсии,

4) коэффициент вариации (характеризует относительную меру отклонения измеренных значений от среднеарифметического) =

Кроме того, используются метод экспертных оценок (например, метод Делфи), аналитические методы (построение кривых вероятностей на основе прогнозов: теория игр) и метод аналогов.

Дата добавления: 2015-05-21; просмотров: 802;