Через приобретение доп.инфы: эффективность этой инфы должна быть выше затрат на ее получение

Диверсификация – распределение вложений по различным направлениям, результаты которых непосредственно не связаны- формирование портфеля вложений- но нельзя полностью избавиться от риска.

Можно выделить 2 источника риска, управление кот является задачей финансового менеджмента:

Структура затрат компании- чем выше уровень постоянных затрат, тем более чувствительна к колебаниям объема продаж будет прибыль Ко.

Источники финансирования – использование заемных средств ухудшает финансовую устойчивость и требует соблюдения сроков получения дохода по мероприятиям, профинансированных за счет них.

Показателем уровня риска, сопряженного со структурой затрат – Операционный рычаг: его действие обеспечивает опережающий рост прибыли при увеличении объема продаж в связи с наличием затрат, величина кот не зависит от объема продаж.

Показателем уровня риска, сопряженного с формированием источников финансирования, Финансовый рычаг – его действие обеспечивает опережающий рост прибыли при наращивании заем капитала из-за того, что фин. Издержки по обслуживанию заем капитала не зависят от величины прибыли Ко.

Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности».

Наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Однако во всем нужна мера. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно, все рыночные оценки носят многовариантный характер. Важно не бояться ошибок в своей рыночной деятельности, поскольку от них никто не застрахован, а главное — оплошностей не повторять, постоянно корректировать систему действий с позиций максимума прибыли. Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель менеджмента, особенно для условий сегодняшней России, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но, ни в коем случае, не стоял вопрос о банкротстве. Поэтому особое внимание уделяется постоянному совершенствованию управления риском — риск-менеджменту.

5. Финансовые решения в сфере основной деятельности. Управление доходами и расходами.

Осуществление основной деятельности – совокупность процессов, связанных с процессом производства и доведения продукции до потребителя.

2 подобласти в основной деятельности

1. производственно – технологическая (торгово-технологическая в торговли)

2. маркетинговая деятельность.

Финансовый аспект управления основной деятельностью состоит в балансировании производственных и маркетинговых решений в целях получения макс. Фин результата.

В зависимости от характера связи затрат с конкретным объектом учета : прямые (могут быть непосредственно отнесены на данный объект) и накладные (не могут однозначно отнесены и распределяются между объетами учета).

Основным инструментом балансирования является маржинальный анализ, на основе которого высчитываются точки безубыточности и операционные рычаги.

Обстоятельства, влияющие на величину затрат, как факторы затрат (объемами продаж – произ-ва). В зависимости от изменений затрат под воздействием определенного фактора, их разделяют на 2 категории:

Затраты –Условно-постоянный (FC- независимы от объема про-ва)

- Условно переменные (VC- зависят )

- Условно переменные (VC- зависят )

| |||

| |||

В долгосрочном периоде любой элемент затрат становятся переменными.

Маржинальный анализ системы взаимосвязанных показателей: затраты-объем произ-ва – прибыль.

- позволяет определить эффект воздействия от различных вариантов упр решений на велечину прибылиот основдеят.. Особую роль в этом играет расчет точки безубыточности.

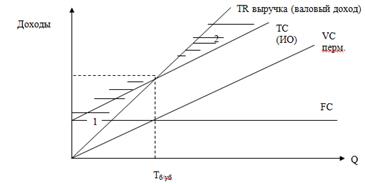

Точка безубыточности = Постоянные затраты/Маржинальную прибыль (МП)/количсевто (Q) шт. = Постоянные затраты/(Цена(1 ед.) – переменные затраты(ед.))

МП= TR-VC(перемен)

Тб/уб = Пост.затр/МП/Выручка(%)

В торговле:

Выручка – это товарооборот (Т/о)

Затратыàс/ст (закупочная стоимость товаров) à переменные затраты

àИО (издержки обращения – расходы, связанные с реализацией товародвижения)à и постоянные и переменные.

МП в торговле = Т/о - с/ст - перемен.ИО

Т/о-с/ст = ВД (валовый доход – реализованная торговая надбавка)

Тб/уб = пост. ИО/(ВД/Т/о – перем.ИО/Т/о ) – означает безубыточный товарооборот

1 – зона убытков, 2 – зона прибыли.

Если у производственного п/п несколько видов продукции или в торговли несколько групп товаров с разной торговой надбавкой, то для каждой группы товаров рассчитывается своя точка безубыточности.

2 производных показателя:

1. Запас финансовой прочности (ЗФП) – насколько далеко ушли от точки безубыточности, какую долю прибыли мы можем потерять, индикаторы финансового риска

Выручка - Тб/уб

ЗФП =

ЗФП =

Выручка

2. Операционный рычаг (ОР) - через Тб/уб ОР не переходит

Маржинальная прибыль Выручка – переменные затраты

ОР = =

ОР = =

Прибыль от основной деятельности Выручка – перем.затраты – пост.Затраты

ОР показывает во сколько раз изменение финансового результата (прибыли или убытка) будет опережать измене6ние объема реализации.

В зоне прибыли и в зоне убытков разная динамика операционного рычага. В точке безубыточности ОР значения не имеет

ОР=1/ЗФП

Чем меньше значение Ор, тем меньше предпринимательский риск.

Если доля FC увеличивается, то точка безубыточности двигается вправо. Если уменьшается, то двигается влево. Если растут VC, то точка безубыточности движется вправо, но не пропорционально.

Дата добавления: 2015-03-11; просмотров: 856;