Сущность, функции и основные формы денег

Денежный рынок является частью финансового рынка и отражает спрос на деньги и предложение денег, а также формирование равновесной «цены» денег.

В странах мира в экономике применяются различные группировки денег. Они называются денежными агрегатами и служат альтернативными измерителями денежной массы в обращении.

Известны следующие денежные агрегаты (параметры):

М1 – наличные деньги, счета до востребования, другие чековые вклады, дорожные чеки, иногда кредитные карточки;

М2 – М1 + срочные вклады небольших размеров и легколиквидные сбережения;

М3 – М2 + срочные вклады крупных размеров;

М4 – М3 + депозитные сертификаты крупных банков.

В России предусмотрены следующие денежные агрегаты:

М0 – наличные деньги;

М1 – М0 + расчетные, текущие и прочие счета, вклады в коммерческих банках, депозиты до востребования в Сбербанке;

М2 – М1 + срочные вклады;

М3 – М2 + депозитные сертификаты и облигации государственных займов.

В Японии и ФРГ для определения денежной массы используют три денежных агрегата, в Великобритании и Франции – два.

В большинстве стран с развитой рыночной системой используется также еще один денежный агрегат – L – это М3 + практически все, что в той или иной степени может быть использовано в качестве платежного средства: государственные денежные бумаги, долгосрочные (не менее 18 месяцев) казначейские и сберегательные облигации.

Интересно, что в России денежный агрегат L уже функционирует и весьма успешно. Здесь в L входят государственные краткосрочные облигации (ГКО) и краткосрочные облигации (КО), государственные обязательства и облигации Сбербанка России.

В экономике роль денег могут выполнять не только собственно деньги, но и все то, что может быть принято продавцом в уплату за проданный товар или услугу, т.е. любое платежное средство. Эти платежные средства группируются в денежные агрегаты. Часто денежные средства на срочных счетах, сберегательных вкладах, в депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства, называют «квазиденьги». Один денежный агрегат от другого отличается степенью ликвидности. А ликвидность характеризует скорость превращения любого вида имущества непосредственно в деньги.

Схематично это можно изобразить следующим образом (рис. 42).

| Срочные вклады крупных размеров |

| Государственные облигации и аналогичные ценные бумаги |

| Срочные вклады небольших размеров и легколиквидные сбережения |

| Чековые вклады |

| Наличные деньги |

| М1 |

| М2 |

| М3 |

Рис. 42. Денежные агрегаты

Если мы говорим о количестве денег в обращении или величине обращающейся массы денег, то речь идет обо всех видах денежных агрегатов или о монетарном базисе экономики.

Какой из рассмотренных денежных агрегатов является наилучшим для оценки денежной массы? Однозначный ответ дать нельзя. Начиная с 1980-х гг., многие экономисты стали склоняться к мысли, что параметр М2 больше подходит в качестве основы для теории и проведения экономической политики. Существуют, однако, и иные точки зрения, сторонники которых ни один из параметров (М1, М2, М3) не считают оптимальным и поэтому рекомендуют выбрать такой денежный агрегат, который представлял бы собой общий взвешенный агрегат всех ликвидных активов.

Говоря о деньгах, очень часто употребляют прилагательное «наличные», и это не случайно, поскольку денежный мир состоит из наличных и безналичных денежных средств, которые выполняют основные функции денег.

Наличные денежные средства – это бумажные деньги и разменная монета, которые физически переходят от покупателя к продавцу при расчете за товар или при осуществлении других платежей.

Безналичные денежные средства – это форма осуществления денежных платежей и расчетов, при которой физической передачи денежных знаков не происходит, а просто осуществляются соответствующие записи в специальных книгах.

В любой экономике, где господствует разделение труда, деньги используются для облегчения сложных обменов. Будучи экономической ценностью, деньги являются предметом спроса и предложения. Деньги имели различные формы во времени и пространстве. Поэтому физические свойства не являются определяющими для них: все виды денег являются платежными средствами, у них нет общих физических свойств, а некоторые из них даже не имеют материального характера.

Деньги – это общепринятое в данном платежном сообществе средство обмена. Деньги являются экономическим благом в силу своей полезности: на них есть спрос, они удовлетворяют определенную потребность, они подчиняются основному экономическому закону редкости и ценности.

Деньги не являются орудием производства, они не способны производить физические операции, создающие предметы потребления.

Деньги становятся деньгами только в результате их всеобщего признания в этом качестве. В основе денег лежит массовое признание, являющееся социальным феноменом, благодаря которому в деньги превратились самые разные вещи.

Ограниченная доступность денег определяется тем, кто регулирует денежное обращение. Подобно тому, как природа сделала золото относительно редким, Центральный банк должен сделать относительно редкими банкноты, а также чековые счета, безналичные деньги. Если эта проблема решена, то никакого золотого обеспечения не требуется.

Таким образом, мысль о том, что ценность денег должна определяться золотым обеспечением, неверна. Чтобы обладать ценностью, деньгам достаточно быть общепринятым средством обращения. Чтобы средство обращения оставалось общепринятым, оно должно быть ограниченно доступным.

Сущность денег раскрывается в их функциях, особую роль среди которых играют две основные, фундаментальные:

меры стоимости (соизмерения товаров);

меры стоимости (соизмерения товаров);

средства обращения.

средства обращения.

Теоретически для становления и бытия денег необходимо и достаточно этих двух функций, ибо они характеризуют деньги как выражение (соизмерение) стоимости и как средство реализации, сбыта товаров. Остальные функции денег – средств накопления и средств платежа – являются производными от основных и появились лишь как результат исторического развития товарного обращения вообще и денег в частности.

Функция денег как меры стоимости – это выражение способности денег соизмерять стоимость всех товаров. Изначально для выполнения этой функции деньги, как особый товар, должны были обладать собственной стоимостью. Исторически эту функцию стало выполнять золото. Для выражения стоимости товаров нет необходимости иметь наличные деньги. Выражение стоимости в деньгах носит идеальный характер, т. е. функцию меры стоимости могут выполнять мысленно предоставляемые идеальные деньги.

Выражение стоимости товаров деньгами предполагает не только качественную, но и количественную определенность: данное количество товара равно определенному количеству золота. С необходимостью количественного соизмерения стоимости товара и золота связана техническая функция денег – масштаб цен.

Масштаб цен – это фиксированное законом весовое количество золота, принятое в качестве денежной единицы.

Деньги как средство обращения выступают посредниками в обмене товаров. Внутренне единый акт товарного обмена (Т – Т) распадается на два внешне самостоятельных акта: продажа (Т – Д) и купля (Д – Т). Эти акты разделены во времени и пространстве, что обусловливает возможность самостоятельного движения денег и товаров. Здесь заложена возможность разрыва купли и продажи. Собственник товара, продав его, не обязан сразу же покупать другой товар. Получив за свой товар деньги, он может их придержать у себя, купить товар в другом месте. Но если товаропроизводитель не купит товар, значит, собственник последнего не сможет его реализовать.

Обособление двух дополняющих друг друга актов товарного обращения заключает в себе формальную возможность экономических кризисов, ведет к дальнейшему углублению противоречий товарного производства.

С функцией денег как средства обращения связаны формы денег. К ним относятся: монеты, бумажные деньги. Монета – это слиток металла особой формы, веса, пробы. Достоинства монет удостоверены государством.

Функцию как средства обращения, в отличие от функции меры стоимости, могут выполнять и неполноценные деньги, символы, знаки полноценных денег. Это обусловлено природой денег как средства обращения. Деньги выполняют функцию средства обращения мимолетно, находятся в непрерывном движении. Металлические деньги стираются, теряют в весе. Реальное содержание монеты отличается от номинального. Деньги становятся неполноценными. К неполноценным деньгам относятся также серебряные, медные деньги.

В качестве форм денег, связанных с функцией денег как средства обращения, выступают бумажные деньги. Это представители золота, замещающие его в обращении. Бумажные деньги не имеют собственной стоимости, они являются знаками золота, вводятся государственной властью, которая придает им принудительный курс.

Бумажные деньги будут обращаться по стоимости замещаемых ими золотых денег в том случае, если их выпущено столько, сколько необходимо золотых денег в соответствии с законом обращения денег.

Если выпуск бумажных денег превышает потребности товарооборота в золотых деньгах, они обесцениваются. Имеет место рост цен. Все это характеризует инфляцию.

Следовательно, большое значение имеет проблема необходимого для обращения количества денег. Основоположниками так называемой количественной теории денег были Ш. Мон-тескье (1689-1755), Дж. Локк (1632-1704) и Д. Юм (1711-1776). Однако эволюция денег обусловила и новый подход к определению количества денег в обращении, что нашло свое отражение в неоклассической теории количества денег (А. Маршалл, И. Фишер).

Согласно этой теории определяется зависимость уровня цен от денежной массы, которая выражается формулой:

M ∙ V = P ∙ Q,

| где: | М – масса денежных единиц; V – скорость обращения денег; Р – цена товара; Q – количество товаров, представленных на рынке. |

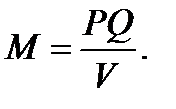

Преобразуя указанную формулу, можно определить:

1) формулу товарных цен Р = MV / Q;

2) количество денег, необходимых для обращения Q товаров:

Уравнение, выражающее количественную зависимость между суммой товарных цен и массой обращающихся денег, объясняет явление инфляции как обесценение денег, сопровождаемое повышением цен товаров.

С проблемой количества денег, необходимых для обращения, неоклассическая школа неразрывно связывает вопрос о стоимости и сущности денег. Так как в настоящее время деньги «декретируются» правительством, центральным (или в США федеральным резервным) банком, деньги определяются как декретное средство.

Центральный банк должен ограничивать предложение денег и тем самым делать их доступность ограниченной. Если деньги перестанут обладать свойством относительной редкости, то ценность их будет падать, пока не исчезнет совсем.

Выполнение деньгами функций меры стоимости и средства обращения свидетельствует о том, что они являются абсолютным выражением богатства и наиболее ликвидны (быстро реализуемы). Отсюда – наиболее распространенное в мировой экономической литературе определение денег как абсолютно ликвидного средства обмена. Это свойство денег постепенно, по мере развития товарно-денежных отношений, порождает функцию средства накопления.

Раздвоение кругооборота Т – Д – Т на два самостоятельных акта (Т – Д и Д – Т) создает возможность и необходимость накопления денег. В процессе обращения товаров у товаропроизводителя возникает стремление удержать у себя результат продажи товаров Т – Д, эту золотую куколку, способную перевоплощаться в любое время в любого представителя товарного мира.

Если за продажей товара не следует покупка, то у продавца остается в руках стоимость проданного товара в виде денег Деньги сохраняются в виде сокровища, а продавец товаров становится собирателем сокровищ.

Чтобы удержать у себя золото как деньги или как элемент сокровищ, надо изъять их из обращения.

Собиратель сокровищ стремится побольше продавать и поменьше покупать.

Формы сокровищ:

а) накопление золотых слитков, монет;

б) накопление эстетической формы – предметов роскоши из золота или серебра.

Функцию сокровища выполняет золото. Золото – важнейший компонент официальных резервов стран с развитой рыночной экономикой. В частной тезаврации находится 25 тыс. т золота. Объем обоих видов сокровищ составляет свыше 60 тыс. т, что равно добыче золота в развитых странах более чем за полвека. Кроме того, в форме эстетического сокровища (ювелирных изделий) хранится примерно 13 тыс. т.

Деньги как средство платежа функционируют в сфере обращения при продаже товаров в кредит и вне сферы товарного обращения:

- при выплате заработной платы;

- при выплате всякого рода финансовых обязательств (займы, налоги и т. д.).

Из функции денег как средства платежа возникают кредитные деньги – векселя, банкноты, чеки.

Простейший вид кредитных денег – вексель.

Вексель – письменное долговое обязательство строго установленной формы, дающее его владельцу (векселедержателю) бесспорное право по истечении срока требовать с должника обозначенную денежную сумму.

Вексель находится в товарном обороте и выполняет роль денег.

Банкноты (банковские билеты) появляются в результате замены частных векселей векселями банков.

Банкнота есть не что иное как вексель на банкира, по которому предъявитель во всякое время может получить деньги и которым банкир замещает частные векселя.

Отличия бумажных денег от банкнот:

1) бумажные деньги выполняют все функции средства обращения, банкнота – функция средства платежа;

2) бумажные деньги выпускаются государством и для нужд государства, банкнота – центральным эмиссионным банком для нужд товарного обращения;

3) бумажные деньги не обеспечены золотом, банкнота имеет обеспечение золотом и другими ценностями, частными векселями, инвалютой, находящимися в распоряжении банка.

Орудие кредитных операций – чек, документ, содержащий безусловный приказ владельца текущего счета банка о выплате указанной в нем суммы определенному лицу или предъявителю.

Итак, в качестве средства платежа выступают реальные деньги: золото, монеты, бумажные деньги, кредитные деньги (вексель, банкнота, чек).

Выполнение рассмотренных функций денег в экономическом обороте между различными странами делает их мировыми деньгами.

Изучение происхождения, сущности и функций денег – важнейшее условие для понимания внутреннего механизма современной эволюции денег и их эффективного использования в рыночной экономике.

В современных условиях деньгами служат не золотые, а кредитно-бумажные деньги. Почему это произошло? Золото и в современных условиях не утратило способность выполнять функцию меры стоимости, ибо оно не утратило свои свойства.

Эволюция функции денег как меры стоимости связана с процессом демонетизации золота. В условиях высокоразвитой товарной формы процесс ценообразования полностью отрывается от своей золотой основы и осуществляется кредитными деньгами, не имеющими собственной внутренней стоимости. Этот процесс связан с отменой обратимости бумажных денег в золото. Доказательства этому:

1) цена золота формируется под влиянием спекулятивного спроса и превышает цену производства. Это, по образному выражению П. Самуэльсона, настоящий «рынок сумасшедших»;

2) движение цены золота обособлено от изменения покупательной способности конвертируемых валют, в том числе доллара;

3) изменение товарных цен не соответствует изменению цены золота.

Вытеснение золота кредитными деньгами получило свое дальнейшее развитие в сравнительно новом явлении – процессе устранения из оборота значительной части носителей денежных функций (банкнот, чеков и т. п.) путем использования кредитных карточек.

Кредитная карточка объединяет в себе платежно-расчетную и кредитную функции. Она является своеобразным именным заменителем «дека» и выполняет функцию денег как средства платежа.

Впервые кредитные карточки (тогда они именовались «долговыми») появились в США в 1915 г. и были выпущены фирмой «Дайнерс клаб».

Следующим этапом стал выпуск дебет-карточек, которые получили широкое распространение благодаря системе автоматической выдачи наличных. Это – система расчетов с помощью ЭВМ, получившая название «электронные деньги». Возможность перехода от бумажных носителей информации к электронным ресурсам открывается в связи с внедрением в сферу производства и обращения электронно-вычислительного оборудования.

Система электронных денег включает в себя ряд элементов: автоматизированную расчетную палату, систему автоматизированного кассира и систему терминалов, установленных в пунктах покупки товаров или оказания услуг. Автоматизированная расчетная палата представляет собой сеть банков, связанных единым вычислительным центром, Автоматизированный кассир позволяет проводить ряд денежных операций: получение денег с банковского счета, прием вкладов, платежей.

Дата добавления: 2015-02-16; просмотров: 1342;