ПОНЯТИЕ И ВИДЫ ИЗНОСА ОСНОВНЫХ ФОНДОВ. АМОРТИЗАЦИЯ КАК ЦЕЛЕВОЙ МЕХАНИЗМ ВОЗМЕЩЕНИЯ ИЗНОСА. МЕТОДЫ РАСЧЕТА АМОРТИЗАЦИОННЫХ ОТЧИСЛЕНИЙ.

Основные фонды в процессе их эксплуатации изнашиваются. Износ основных фондов – это утрата первоначальной потребительной стоимости вследствие изнашивания, ветхости и устаревания или потеря экономической эффективности и целесообразности использования основных фондов до истечения срока их полного физического износа. Различают физический и моральный износ.

Физический износ означает ухудшение физических качеств и других свойств средств труда, т.е. снижение их потребительной стоимости. Процесс этого износа предполагает замену изношенных основных фондов на новые. В противном случае невозможно обеспечить доже простое воспроизводство.

Моральный износ связан с научно-техническим прогрессом, в результате которого на рынке появляются новые, более совершенные и производительные машины и оборудование.

Учет основных фондов обусловливается требованиями экономики. Доля основных фондов в общем объеме средств, находящихся в распоряжении предприятия, достигает 70 % и более. Следовательно, от того, как они используются, во многом зависит развитие (состояние) экономики предприятия.

Формы

Учет с помощью натуральных показателей осуществляется отдельно для каждой группы вышеприведенной классификации.

Учет в денежной форме проводится для определения общей величины основных фондов, их динамики, структуры, расчета амортизационных отчислений, экономической эффективности капитальных вложений, без чего невозможно судить о состоянии экономики предприятия.

Первоначальная стоимость основных фондов, поступивших за счет капитальных вложений предприятия, включает фактические затраты на их сооружение или приобретение, расходы на доставку и установку, а также сумму налога на добавленную стоимость.

В условиях инфляции возникает необходимость периодической переоценки основных фондов и определения их восстановительной стоимости, соответствующей реальным экономическим обстоятельствам. Индексы пересчетаразличаются по видам основных фондов, а также в зависимости от сроков создания, строительства или приобретения основных фондов.

Для предприятий, финансово-экономические показатели которых после переоценки и роста амортизации могут существенно ухудшиться, разрешено в установленном порядке применять понижающие коэффициенты амортизации (износа). Повышающие коэффициенты применяются при реализации инвестиционных программ по техническому перевооружению производства, что требует дополнительных финансовых ресурсов. Проведение переоценки основных фондов не должно влиять на процесс приватизации предприятий. Величина уставного капитала акционерных обществ, создаваемых в порядке преобразования государственных и муниципальных предприятий, а также начальная цена объектов приватизации при их продаже на аукционе или по конкурсу определяются без учета переоценки.

Оценка основных фондов

Методы(зависят от источников

их финансирования)

Рис. 4.1. Учет и оценка основных фондов

Несвоевременная замена морально устаревшей техники приводит к снижению качества производимой продукции, увеличению издержек производства и т.д., что недопустимо в условиях рыночной экономики и жестких условиях конкурентной борьбы товаропроизводителей.

Величина износа основных фондов определяется по данным их стоимости и установленных сроков эксплуатации.

Основным источником покрытия затрат, связанных с обновлением фондов, являются собственные средства организаций. Они накапливаются в течение всего срока службы основных фондов в виде амортизационных отчислений.

Амортизация – это процесс перенесения стоимости изношенной части основных фондов на создаваемую продукцию, выполняемую работу, оказываемые услуги. В соответствии с нормативами часть стоимости основных фондов включается в издержки обращения или себестоимость продукции.

В основе амортизационной системы лежит ее воспроизводственная функция. Она является источником денежных средств целевого назначения. Сохранность этой функции должна обеспечиваться как ее объемами, определяемыми с учетом инфляции, так и целевым использованием. Первое условие может выполняться при своевременном изменении норм амортизации и текущей индексации стоимости основных фондов, второе – при хранении и использовании амортизационных средств на счетах в банках или в специальном инвестиционном банке.

Объектами для начисления амортизации являются основные фонды и нематериальные активы предприятий, действующих как в сфере материального производства, так и в непроизводственной сфере.

Сумма амортизации – это величина износа основных фондов, выраженная в денежной форме, за определенный период. Она определяется исходя из стоимости по каждому виду основных фондов с учетом ввода в эксплуатацию новых и выбытия изношенных, а также установленных норм амортизации в процентах.

Норма амортизации – это установленный в процентах размер амортизационных отчислений по каждому виду основных фондов за определенный период.

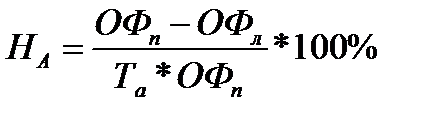

Расчет нормы амортизации производится по формуле:

(4.2)

(4.2)

где: На – годовая норма амортизации (%)

ОФп – первоначальная стоимость ОФ

Офл – ликвидационная стоимость ОФ

Та – нормативный срок службы (амортизационный период) ОФ

С помощью норм амортизации регулируется скорость оборота основных фондов, интенсифицируется процесс их воспроизводства.

Годовая сумма амортизационных отчислений (Аа) в рублях:

. (4.3)

. (4.3)

Амортизируемые основные фонды распределяются по амортизационным группам в соответствии со сроком их полезного использования. Срок полезного использования объекта основных средств определяется фирмой самостоятельно на дату ввода в эксплуатацию данного объекта основных средств на основании их классификации, определенной Правительством РФ.

Не подлежат амортизации объекты, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.).

При выборе способа амортизации предприятие должно обеспечить достижение максимальной величины чистой прибыли и суммы амортизации, минимальную налогооблагаемую базу по налогу на прибыль и налогу на имущество, выбранный способ не должен снижать конкурентоспособность продукции и объем ее реализации.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) в целях бухгалтерского учета в настоящее время возможно использование линейного способа начисления амортизации или одного из ускоренных способов (способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования, способ списания стоимости пропорционально объему продукции).

Годовая сумма начисления амортизационных отчислений определяется:

- при линейном способе – исходя из первоначальной (восстановительной – в случае проведения переоценки) стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

- при способе уменьшаемого остатка – исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного предприятием;

- при способе списания стоимости по сумме чисел лет срока полезного использования – исходя из первоначальной (восстановительной – в случае проведения переоценки) стоимости объекта и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта;

- при способе списания стоимости пропорционально объему продукции (работ) – исходя из натурального показателя объема продукции в отчетном периоде и соотношения первоначальной стоимости объекта и предполагаемого объема продукции за весь срок полезного использования объекта.

Срок полезного использования объекта основных средств определяется предприятием при принятии объекта к бухгалтерскому учету на основании технических условий или других документов. Информация о принятых предприятием сроках полезного использования и о способах начисления амортизационных отчислений должна отражаться в учетной политике предприятия.

Пример: Определите годовую сумму амортизационных отчислений по следующим методам начисления амортизации:

1. Линейный – приобретен объект стоимость 1500 000 руб., со сроком полезного использования 5 лет.

1) годовая норма амортизационных отчислений:

На = 100% / 5 = 20%

2) годовая сумма амортизационных отчислений:

А = 1500 * 20 / 100 = 300 тыс.

2. Способ уменьшаемого остатка (коэффициент ускорения 2)

1) годовая норма амортизационных отчислений:

На = 100% / 5 * 2 = 40%

2) годовая сумма амортизационных отчислений:

1-й год: А = 1500*40/100 = 600 тыс.

2-й год: (1500 – 600) *40/100 = 360 тыс. руб.

3-й год: (900 – 360) *40/100 = 216 тыс. руб.

4-й год: (540 – 216) *40/100 = 129,6 тыс. руб.

5-й год: оставшаяся сумма 194,4 тыс.руб.

3. Способ списания стоимости по сумме чисел лет полезного использования:

1) сумма списания лет срока службы: 1+2+3+4+5=15

2) сумма годовых амортизационных отчислений:

1-й год: А = 1500*5/15=500 тыс.

2-й год: А = 1500*4/15=400 тыс.

3-й год: А = 1500*3/15=300 тыс.

4-й год: А = 1500*2/15=200 тыс.

5-й год: А = 1500*1/15=100 тыс.

В целях налогообложения законодательство предусматривает два метода начисления амортизации:линейный и нелинейный (рис. 4.2).

| Амортизационные отчисления начисляются налогоплательщиком ежемесячно |

| Выбранный налогоплательщиком способ начисления амортизации применяется в отношении всего амортизируемого имущества, входящего в состав соответствующей амортизационной группы (подгруппы), и не может быть изменен в течение всего периода начисления амортизации по такому имуществу |

| Линейный Может применяться для всех амортизационных групп (для имущества, приобретенного до введения гл. 25 Налогового кодекса РФ) Применяется для 8-10 амортизационных групп (для имущества, приобретенного после введения гл. 25 Налогового кодекса РФ) |

| Нелинейный Применяется для всех амортизационных групп кроме зданий, сооружений, передаточных устройств, входящих в 8-10 амортизационные группы |

| Основание - первоначальная (восстановительая) стоимость имущества |

| Основание – суммарный баланс амортизационной группы |

Рис. 4.2. Методы начисления амортизации для целей налогообложения

Глава 25 второй части Налогового кодекса РФ полностью изменила порядок начисления амортизации для целей налогообложения. С 2002 года все амортизируемое имущество разделено на 10 амортизационных групп в соответствии со сроком его полезного использования (таблица 4.1).

Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей.

Таблица 4.1

Дата добавления: 2015-02-10; просмотров: 2722;