С известным обеспечением на случай убытков.

Ф. Бэкон

Глава 21. УПРАВЛЕНИЕ РИСКАМИ

21.1.Основные понятия.

21.1.1.Риск и неопределенность.

21.1.2.Управление рисками.

21.2.Анализ проектных рисков.

21.2.1.Сущность анализа рисков проекта.

21.2.2.Качественный анализ рисков.

21.2.3.Количественный анализ рисков.

21.3. Методы снижения рисков.

21.4. Организация работ по управлению рисками.

Резюме

Контрольные вопросы и задания

Литература

21.1. Основные понятия

21.1.1. Риск и неопределенность

Процессы принятия решений в управлении проектами происходят, как правило, в условиях наличия той или иной меры неопределенности, определяемой следующими факторами:

» неполным знанием всех параметров, обстоятельств, ситуации для выбора оптимального решения, а также невозможностью адекватного и точного учета всей даже доступной информации и наличием вероятностных характеристик поведения среды;

» наличием фактора случайности, т. е. реализации факторов, которые невозможно предусмотреть и спрогнозировать даже в вероятностной реализации;

» наличием субъективных факторов противодействия, когда принятие решений идет в ситуации игры партнеров с противоположными или не совпадающими интересами.

Таким образом, реализация проекта идет в условиях неопределенности и рисков и эти две категории взаимосвязаны.

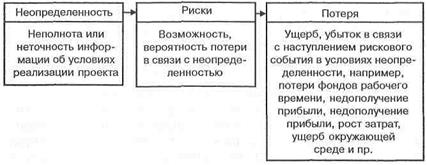

Неопределенность в широком смысле это неполнота или неточность информации об условиях реализации проекта, в том числе связанных с ними затратах и результатах.

Риск — потенциальная, численно измеримая возможность неблагоприятных ситуаций и связанных ними последствий в виде потерь, ущерба, убытков, например — ожидаемой прибыли, дохода или имущества, денежных средств в связи с неопределенностью, то есть со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными обстоятельствами, общим падением цен на рынке; возможность получения непредсказуемого результата в зависимости от принятого хозяйственного решения, действия.

Остановимся подробнее на понятии вероятность рисков — вероятность того, что в результате принятия решения произойдут потери для предпринимательской фирмы, то есть вероятность нежелательного исхода. Существует два метода определения вероятности нежелательных событий: объективный и субъективный. Объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях. Субъективная вероятность является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

Измерение рисков — определение вероятности наступления рискового события. Оценивая риски, которые в состоянии принять на себя команда проекта и инвестор проекта при его реализации, исходят прежде всего из специфики и важности проекта, из наличия необходимых ресурсов для его реализации и возможностей финансирования вероятных последствий рисков. Степень допустимых рисков, как правило, определяется с учетом таких параметров, как размер и надежность инвестиций в проект, запланированного уровня рентабельности и др.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения как в меньшую, так и в большую сторону. Соответственно, можно уточнить понятие риска — это вероятность потери части ресурсов, недополучения доходов или появления дополнительных расходов и(или) обратное — возможность получения значительной выгоды (дохода) в результате осуществления определенной целенаправленной деятельности. Поэтому эти две категории, влияющие на реализацию инвестиционного проекта, должны анализироваться и оцениваться совместно.

Таким образом, риск представляет собой событие, которое может произойти в условиях неопределенности с некоторой вероятностью, при этом возможно три экономических результата (оцениваемых в экономических, чаще всего финансовых показателях):

» отрицательный, т. е. ущерб, убыток, проигрыш;

» положительный, т. е. выгода, прибыль, выигрыш;

» нулевой (ни ущерба, ни выгоды).

Природа неопределенности, рисков и потерь при реализации проектов связана в первую очередь с возможностью понесения финансовых потерь вследствие прогнозного, вероятностного характера будущих денежных потоков и реализации вероятностных аспектов проекта и его многочисленных участников, ресурсов, внешних и внутренних обстоятельств.

Таким образом, имеется четкая взаимосвязь основных категорий, представленная на рис. 21.1.1.

Рис. 21.1.1. Взаимосвязь категорий: неопределенность—риски—потери

21.1.2. Управление рисками

Управление проектами подразумевает не только констатацию факта наличия неопределенности и рисков и анализ рисков и ущерба. Рисками проектов можно и нужно управлять. Управление рисками — совокупность методов анализа и нейтрализации факторов рисков, объединенных в систему планирования, мониторинга и корректирующих воздействий [3, 10—12]. Управление рис-

ками является подсистемой управления проектом, структура подсистемы представлена на рис. 21.1.2, методы управления рисками на рис. 21.1.3.

| УПРАВЛЕНИЕ РИСКАМИ ПРОЕКТА | Выявление и идентификация предполагаемых рисков |

| Анализ и оценка рисков | |

| Выбор методов управления рисков | |

| Применение выбранных методов и принятие решений в условиях риска | |

| Реагирование на наступление рискового события | |

| Разработка и реализация мер снижения рисков | |

| Контроль, анализ и оценка действий по снижению рисков и выработка решений |

Рис. 21.1.2.Структура подсистемы «Управления рисками»

| МЕТОДЫ УПРАВЛЕНИЯ РИСКАМИ | Разработка и реализация стратегии управления рисками |

| Методы компенсации рисков, включающие прогнозирование внешней среды проекта, маркетинг проектов и продуктов проекта, мониторинг социально-экономической и правовой среды и создание системы резервов проекта | |

| Методы распределения рисков, включающие распределение рисков по времени, распределение рисков между участниками и пр. | |

| Методы локализации рисков, применяемые для высокорисковых проектов в многопроектной системе, подразумевающие создание отдельных специальных подразделений для реализации особо рисковых проектов | |

| Методы ухода от рисков, включающие отказ от рискованных проектов и ненадежных партнеров, страхование рисков, поиск гарантов |

Рис. 21.1.3.Методы управления рисками

Методы управления рисками рассмотрены в п. 21.4.

Выявление и идентификация предполагаемых рисков — систематическое определение и классификация событий, которые могут отрицательно повлиять на проект, т. е. по сути, классификация рисков.

Классификация рисков — качественное описание рисков по различным признакам. Вопросы классификации и идентификации рисков рассмотрены в п. 21.2.2.

Анализ рисков — процедуры выявления факторов рисков и оценки их значимости, по сути, анализ вероятности того, что произойдут определенные нежелательные события и отрицательно повлияют на достижение целей проекта. Анализ рисков включает оценку рисков и методы снижения рисков или уменьшения связанных с ним неблагоприятных последствий. На первом этапе производится выявление соответствующих факторов и оценка их значимости.

Оценка рисков — это определение количественным или качественным способом величины (степени) рисков. Следует различать качественную и количественную оценку риска.

Качественная оценка может быть сравнительно простой, ее главная задача — определить возможные виды рисков, а также факторы, влияющие на уровень рисков при выполнении определенного вида деятельности.

Количественная оценка рисков определяется через:

а)вероятность того, что полученный результат окажется меньше требуемого значения (намечаемого, планируемого, прогнозируемого);

б)произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет.

Методы оценки рисков (рис. 21.1.4 и 21.1.5) рассматриваются подробно в п. 21.2.3. и включают следующее:

1. Количественная оценка рисков с помощью методов математической статистики.

2. Методы экспертной оценки рисков.

3. Методы имитационного моделирование рисков.

4. Комбинированные методы, представляющие собой объединение нескольких отдельных методов или их отдельных элементов.

| МЕТОДЫ АНАЛИЗА И ОЦЕНКИ РИСКОВ | Анализ чувствительности |

| Проверка устойчивости | |

| Определение точки безубыточности | |

| Корректировка параметров проекта | |

| Формализованное описание неопределенности | |

| Анализ сценария | |

| Метод Монте-Карло | |

| Метод построения дерева решений и прочие |

Рис. 21.1.4. Методы анализа и оценки рисков

| ОРГАНИЗАЦИЯ РАБОТ ПО АНАЛИЗУ РИСКОВ | Подбор опытной команды экспертов |

| Подготовка специального вопросника и встречи с экспертами | |

| Выбор техники анализа рисков | |

| Установление факторов рисков и их значимости | |

| Создание модели механизма действия рисков | |

| Установление взаимосвязи отдельных рисков и совокупного эффекта от их воздействия | |

| Распределение рисков между участниками проекта | |

| Рассмотрение результатов анализа рисков — обычно в форме специально подготавливаемого отчета (доклада) |

Рис. 21.1.5.Последовательность работ по анализу рисков

Методы анализа и оценки рисков рассмотрены в п. 21.2.

Методы снижения рисков приведены на рис. 21.1.6 и подробно рассмотрены в п. 21.3. Основные из них приведены ниже.

| СНИЖЕНИЕ РИСКОВ | Распределение рисков между участниками проекта (передача, ривод, трансфер части рисков соисполнителям) |

| Страхование рисков | |

| Резервирование |

Рис. 21.1.6.Виды снижения рисков

Распределение (отвод, передача, трансфер) рисков — действия по передаче, полной или частичной, рисков другой стороне, обычно посредством контракта определенного вида.

Страхование рисков представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страхование случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Резервирование — метод резервирования средств на покрытие ущерба, непредвиденных расходов при наступлении рисковых событий.

21.2. Анализ проектных рисков

21.2.1. Сущность анализа рисков проекта

Анализ проектных рисков начинается с их классификации и идентификации, то есть с их качественного описания и определения — какие виды рисков свойственны конкретному проекту в данном окружении при существующих экономических, политических, правовых условиях.

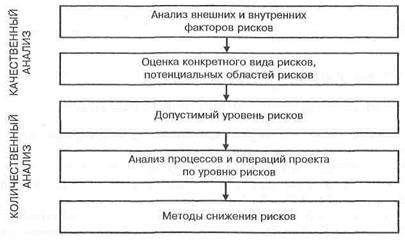

Анализ проектных рисков [2, 3] подразделяется на качественный (описание всех предполагаемых рисков проекта, а также стоимостная оценка их последствий и мер по снижению) и количественный (непосредственные расчеты изменений эффективности проекта в связи с рисками). Алгоритм анализа рисков приведен на рис. 21.2.1.

Анализ проектных рисков базируется на оценках рисков, которые заключаются в определении величины (степени) рисков. Методы определения критерия количественной оценки рисков включают:

» статистические методы оценки, базирующиеся на методах математической статистики, т. е. дисперсии, стандартном отклонении, коэффициенте вариации. Для применения этих методов необходим достаточно большой объем исходных данных, наблюдений;

» методы экспертных оценок, основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов;

» методы аналогий, основанные на анализе аналогичных проектов и условий их реализации для расчета вероятностей потерь. Данные методы применяются тогда, когда есть представительная база для анализа и другие методы неприемлемы или менее достоверны, данные методы широко практикуются на Западе, поскольку в практике управления проектами практикуются оценки проектов после их завершения и накапливается значительный материал для последующего применения;

» комбинированные методы включают в себя использование сразу нескольких методов.

Рис. 21.2.1. Алгоритм анализа рисков

Используются также методы построения сложных распределений вероятностей (дерева решений), аналитические методы (анализ чувствительности, анализ точки безубыточности и пр.), анализ сценариев. Эти методы рассматриваются в разделе 21.2.3.

Анализ рисков — важнейший этап анализа инвестиционного проекта. В рамках анализа решается задача согласования двух практически противоположных стремлений — максимизации прибыли и минимизации рисков проекта.

Результатом анализа рисков должен являться специальный раздел бизнес-плана проекта, включающий описание рисков, механизма их взаимодействия и совокупного эффекта, мер по защите от рисков, интересов всех сторон в преодолении опасности рисков; оценку выполненных экспертами процедур анализа рисков, а также использовавшихся ими исходных данных; описание структуры распределения рисков между участниками проекта по контракту с указанием предусмотренных компенсаций за убытки, профессиональных страховых выплат, долговых обязательств и т. п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе.

21.2.2. Качественный анализ рисков

Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков.

Качественный анализ проектных рисков проводится на стадии разработки бизнес-плана, а обязательная комплексная экспертиза инвестиционного проекта позволяет подготовить обширную информацию для анализа его рисков.

Первым шагом идентификации рисков является конкретизация классификации рисков применительно к разрабатываемому проекту.

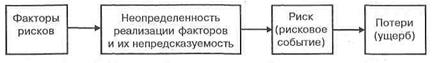

В теории рисков различают понятия фактора (причины), вида рисков и вида потерь (ущерба) от наступления рисковых событий.

Под факторами (причинами) рисков понимают такие незапланированные события, которые могут потенциально осуществиться и оказать отклоняющее воздействие на намеченный ход реализации проекта, или некоторые условия, вызывающее неопределенность исхода ситуации. При этом некоторые из указанных событий можно было предвидеть, а другие не представлялось возможным предугадать.

Вид рисков — классификация рисковых событий по однотипным причинам их возникновения.

Вид потерь, ущерба — классификация результатов реализации рисковых событий.

Таким образом, можно уточнить (рис. 21.2.2) взаимосвязь основных характеристик рисков, приведенных в п. 21.1.1 и на рис. 21.1.1.

Рис. 21.2.2. Взаимосвязь основных характеристик рисков

В табл. 21.2.1. приведена классификация основных факторов рисков.

В табл. 21.2.2 приведена классификация рисков по совокупности признаков.

В табл. 21.2.3. приведена классификация основных рисков и потерь.

Таблица 21.2.1 Основные типы факторов рисков

| Наименование группы | Тип фактора | Содержание |

| По возможности предвидения | Априорные | Определяются до начала анализа рисков |

| Прочие | Определяются в процессе анализа рисков | |

| По степени влияния системы управления проектом на факторы рисков | Объективные или внешние | Факторы внешней среды, не зависящие непосредственно от самого участника проекта: v политические и экономические кризисы, конкуренция, инфляция, v экономическая обстановка, таможенные пошлины, v наличие или отсутствие режима наибольшего благоприятствования и т. д. |

| Субъективные или внутренние | Субъективные факторы характеризуют внутреннюю среду организации — это производственный потенциал (уровень технического оснащения, предметной и технологической специализации, организации труда); кооперативные связи; тип контрактов с инвестором, заказчиком и т. д. | |

| По масштабу и(или) вероятности ожидаемых потерь | Высокий | Значительные ожидаемые потери и высокая вероятность наступления рисковых событий |

| Слабый | Низкий уровень потерь | |

| Производственные факторы | Срыв плана работ | Из-за: v недостатка рабочей силы или материалов; v запаздываний в поставке материалов; v плохих условий на строительных площадках; v изменения возможностей заказчика проекта, подрядчиков; v ошибок проектирования; v ошибок планирования; v недостатка координации работ; v изменения руководства; v инцидентов и саботажа; v трудностей начального периода; v нереального планирования; v слабого управления; v труднодоступности объекта |

| Перерасход средств | Из-за: v срывов планов работ; v неправильной стратегии снабжения; v неквалифицированного персонала; v переплат по материалам, услугам и т.д.; v параллелизма в работах и нестыковок-частей проекта; v протестов подрядчиков; v неправильных смет; v неучтенных внешних факторов |

Таблица 21.2.2 Общая классификация рисков

| Классификационный признак | Виды рисков в соответствии с классификацией |

| По субъектам | v человечество (планета) в целом v отдельные регионы, страны, нации v социальные группы, отдельные индивиды v экономические, политические, социальные и прочие системы v отрасли хозяйства v хозяйствующие субъекты v отдельные проекты v виды деятельности v прочие |

| По степени ущерба | v частичные — запланированные показатели, действия, результаты выполнены частично, но без потерь, v допустимые — запланированные показатели, действия, результаты не выполнены, но нет потерь, v критические — запланированные показатели, действия, результаты не выполнены, есть определенные потери, но сохранена целостность, v катастрофические — невыполнение запланированного результата влечет за собой разрушение субъекта (общества в целом, региона, страны, социальной группы, индивида, отрасли, предприятия, направления деятельности и пр.) |

| По сферам проявления | v экономические, связанные с изменением экономических факторов v политические, связанные с изменением политического курса страны v социальные, связанные с социальными сложностями (например, риск забастовок и пр.) v экологические, связанные с экологическими катастрофами и бедствиями v нормативно-законодательные, связанные с изменениями законодательства и нормативной базы |

| По источникам возникновения | v несистематический риск, присущий конкретному субъекту, зависящий от его состояния и определяющийся его конкретной спецификой v систематический риск, связанный с изменчивостью рыночной конъюнктуры, риск независящий от субъекта и не регулируемый им. Определяется внешними обстоятельствами и одинаков для однотипных субъектов. Систематические риски подразделяются на: •непредсказуемые меры регулирования в сферах законодательства, •ценообразования, нормативов, рыночных конъюнктур природные катастрофы и бедствия •преступления •политические изменения |

| По отношению к проекту как замкнутой системе | Внешние риски v риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли; v внешнеэкономические риски (возможность введения ограничений на торговлю и поставки, закрытия границ и т. п.); v возможность ухудшения политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе; v возможность природно-климатических условий, стихийных бедствий, изменения; v неправильная оценка спроса, конкурентов и цен на продукцию проекта; v колебания рыночной конъюнктуры, валютных курсов и т. п.; Внутренние риски v неполнота или неточность проектной документации (затраты, сроки реализации проекта, параметры техники и технологии); v производственно-технологический риск (аварии и отказы оборудования, производственный брак и т. п.); v риск, связанный с неправильным подбором команды проекта; v неопределенность целей, интересов и поведения участников проекта; v риск изменения приоритетов в развитии предприятия и потери поддержки со стороны руководства; v риск несоответствия существующих каналов сбыта и требований к сбыту продукции проекта; v неполнота или неточность информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) |

| По результирующим потерям или доходам | v динамические — риски непредвиденных изменений стоимостных оценок проекта вследствие изменения первоначальных управленческих решений, а также изменения рыночных или политических обстоятельств. Могут вести как к потерям, так и к дополнительным доходам; v статические — риски потерь реальных активов вследствие нанесения ущерба собственности или неудовлетворительной организации. Могут вести только к потерям |

| Внешние риски по степени предсказуемости | Непредсказуемые Макроэкономические риски, в том числе: v неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения; v нестабильность экономического законодательства и текущей экономической ситуации; v изменение внешнеэкономической ситуации (возможность введения ограничений на торговлю и поставки, закрытия границ и т. п.); v политическая нестабильность, риск неблагоприятных социально-политических изменений; v неполнота или неточность информации о динамике технико-экономических показателей; v колебания рыночной конъюнктуры, цен, валютных курсов и т. п.; неопределенность природно-климатических условий, возможность стихийных бедствий. Экологические риски (природные катастрофы), в том числе: v наводнения; v землетрясения; v штормы; v климатические катаклизмы и др. Социально-опасные риски и риски, связанные с преступлениями, в том числе: v вандализм; v саботаж; v терроризм. Риски, связанные с возникновением непредвиденных срывов, в том числе: v в создании необходимой инфраструктуры; v из-за банкротства подрядчиков по проектированию, снабжению, строительству и т. д.; v в финансировании; v в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т. п.); v в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) Предсказуемые: Рыночный риск, связанный: v с ухудшением возможности получения сырья и повышением его стоимости; v с изменением потребительских требований; v с усилением конкуренции; v с потерей позиций на рынке; v с нежеланием покупателей соблюдать торговые правила; Операционные риски, вызванные: v невозможностью поддержания рабочего состояния элементов проекта; v нарушением безопасности; v отступлением от целей проекта |

Таблица 21.2.3 Виды потерь и рисков

| Трудовые потери | Потери фондов времени, в том числе и рабочих, вызванные случайными, неопределенными обстоятельствами |

| Финансовые потери | Прямой денежный ущерб, связанный с непредусмотренными платежами; выплатой штрафов, уплатой дополнительных на-I логов, потерей денежных средств и ценных бумаг и неполучением денег из предусмотренных источников |

| Особые виды потерь | Связанные с инфляцией, изменением валютного курса, изъятием средств (дополнительных средств в республиканский, местный бюджеты) |

| Потери времени | Замедление процесса предпринимательства по сравнению с плановым |

| Социальные потери | Ущерб здоровью и жизни людей, окружающей среде, престижу организации, имиджу участников |

| Нежизнеспособность проекта | Уверенность в том, что предполагаемые доходы от проекта будут достаточными для покрытия всех видов затрат |

| Налоговый риск | Отсутствие полной гарантии на налоговую скидку из-за увеличения срока исполнения проекта |

| Риск недоплаты задолженностей | Временное снижение дохода из-за краткосрочного падения спроса на производимый продукт, либо снижения цены на него |

| Риск незавершенного строительства | Отсутствие полных гарантий на завершение строительного объекта |

| Определяющие потери и риски | Если в числе рассматриваемых потерь выделяется один вид, который либо по величине, либо по вероятности возникновения заведомо подавляет остальные, то при количественной оценке уровня рисков в расчет можно принимать только этот вид потерь |

| Случайные и систематические виды потерь | Систематические виды потерь включаются и учитываются во всех видах расчетов проекта. Как неизбежные расходы и при определении рисков прогнозируются потери только от случайных событий. Случайное развитие событий может привести к повышению или снижению затрат. При анализе рисков следует учитывать только ту часть случайных факторов, которые вызывают потери |

Анализ рисков проводится с точки зрения:

» истоков, причин возникновения данного типа рисков;

» вероятных негативных последствий, вызванные возможной реализацией данного рисков;

» конкретных прогнозируемых мероприятия, позволяющих минимизировать рассматриваемый риск.

На рис. 21.2.3. проиллюстрирована взаимосвязь рисков проекта с прогнозируемой прибылью от его реализации. Чем выше риск проекта, тем ниже уровень ожидаемой прибыли.

Основными результатами качественного анализа рисков являются:

» выявление конкретных рисков проекта и порождающих их причин;

» анализ и стоимостный эквивалент гипотетических последствий возможной реализации отмеченных рисков;

» предложение мероприятий по минимизации ущерба и, наконец, их стоимостная оценка.

Кроме того, на этом этапе определяются граничные значения (минимум и максимум) возможного изменения всех факторов (переменных) проекта, проверяемых на риски.

Рис. 21.2.3. Соотношение уровней ожидаемой прибыли и рисков проекта

21.2.3. Количественный анализ рисков

Математический аппарат анализа рисков опирается на методы теории вероятностей, что обусловлено вероятностным характером неопределенности и рисков. Задачи количественного анализа рисков разделяются на три типа:

» прямые, в которых оценка уровня рисков происходит на основании априори известной вероятностной информации;

» обратные, когда задается приемлемый уровень рисков и определяются значения (диапазон значений) исходных параметров с учетом устанавливаемых ограничений на один или несколько варьируемых исходных параметров;

» задачи исследования чувствительности, устойчивости результативных, критериальных показателей по отношению к варьированию исходных параметров (распределению вероятностей, областей изменения тех или иных величин и т. п.). Это необходимо в связи с неизбежной неточностью исходной информации и отражает степень достоверности полученных при анализе проектных рисков результатов.

Количественный анализ проектных рисков производится на основе математических моделей принятия решений и поведения проекта, основными из которых являются:

» стохастические (вероятностные) модели;

» лингвистические (описательные) модели;

» нестохастические (игровые, поведенческие) модели.

В табл. 21.2.4 приведена характеристика наиболее используемых методов анализа рисков.

Таблица 21.2.4

Методы анализа рисков проекта

| Метод | Характеристика метода |

| Вероятностный анализ | Предполагают, что построение и расчеты по модели осуществляются в соответствии с принципами теории вероятностей, тогда как в случае выборочных методов все это делается путем расчетов по выборкам Вероятность возникновения потерь определяется на основе статистических данных предшествовавшего периода с установлением области (зоны) рисков, достаточности инвестиций, коэффициента рисков (отношение ожидаемой прибыли к объему всех инвестиций по проекту) |

| Экспертный анализ рисков | Метод применяется в случае отсутствия или недостаточного объема исходной информации и состоит в привлечении экспертов для оценки рисков. Отобранная группа экспертов оценивает проект и его отдельные процессы по степени рисков |

| Метод аналогов | Использование базы данных осуществленных аналогичных проектов для переноса их результативности на разрабатываемый проект, такой метод используется, если внутренняя и внешняя среда проекта и его аналогов имеет достаточно сходимость по основным параметрам |

| Анализ показателей предельного уровня | Определение степени устойчивости проекта по отношению к возможным изменениям условий его реализации |

| Анализ Чувствительности проекта | Метод позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета |

| Анализ сценариев развития проекта | Метод предполагает разработку нескольких вариантов (сценариев) развития проекта и их сравнительную оценку. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант |

| Метод построения деревьев решений проекта | Предполагает пошаговое разветвление процесса реализации проекта с оценкой рисков, затрат, ущерба и выгод |

| Имитационные методы | Базируются на пошаговом нахождении значения результирующего показателя за счет проведения многократных опытов с моделью. Основные их преимущества — прозрачность всех расчетов, простота восприятия и оценки результатов анализа проекта всеми участниками процесса планирования. В качестве одного из серьезных недостатков этого способа необходимо указать существенные затраты на расчеты, связанные с большим объемом выходной информации |

Вероятностные методы оценки рисков

Риск, связанный с проектом, характеризуется тремя факторами: событие, связанное с риском; вероятность рисков; сумма, подвергаемая риску. Чтобы количественно оценить риски, необходимо знать все возможные последствия принимаемого решения и вероятность последствий этого решения. Выделяют два метода определения вероятности.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходят некоторые события. Частота при этом рассчитывается на основе фактических данных. Так, например, частота возникновения некоторого уровня потерь А в процессе реализации инвестиционного проекта может быть рассчитана по классической формуле:

f(A)=n(A)/n;

где f— частота возникновения некоторого уровня потерь;

n(A) — число случаев наступления этого уровня потерь;

n — общее число случаев в статистической выборке, включающее как успешно осуществленные, так и неудавшиеся инвестиционные проекты.

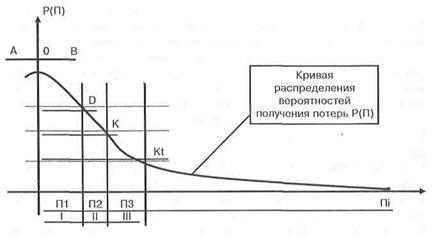

На рис. 21.2.4 приведена иллюстрация распределения вероятностей потерь и допустимых уровней рисков.

Рис. 21.2.4. Показатели рисков и их допустимого уровня

Представленный на рисунке риск проекта имеет ряд характерных зон, иллюстрирующих уровни рисков. Зона А характеризует выигрыш (отсутствие потерь), состояние проекта 0 исходит из положения, что оно не допускает какого-либо выигрыша А или потери В, зона В соответствует определенным потерям. При формировании и функционировании проекта под влиянием случайных факторов наблюдаются отклонения от состояния 0. Опасными и отрицательными являются отклонения, вызывающие существенные потери.

Если их значение находится в зоне I (до точки D) и не превышает значения расчетной прибыли П1,то это зона допустимых рисков, если в зоне II(от точки D до точки К) до значения расчетной прибыли П2— это зона критического риска, и если в зоне III(от точки К до точки Kt) до значения имущественного состояния ПЗ— это зона катастрофического риска.

Если нанести на кривую распределения вероятностей получения потерь Р(П) граничные точки рисков D, К, Kt,то представляется возможным установить вероятность возникновения соответствующих рисков. В среднем для зоны I (допустимых рисков) вероятность возникновения такой ситуации возможна в70 случаях из 100 (условный пример), для зоны IIкритические риски могут возникнуть в 40 случаях из 100 и для IIIзоны (зоны катастрофических рисков) в 20 случаях из 100. Из этого видно, что любой проект имеет определенную степень рисков.

При вероятностных оценках рисков в случае отсутствия достаточного объема информации для вычисления частот используются показатели субъективной вероятности, т. е. экспертные оценки.

Субъективная вероятность является предположением относительно определенного результата, основывающемся на суждении или личном опыте оценивающего, а не на частоте, с которой подобный результат был получен в аналогичных условиях.

Важными понятиями, применяющимися в вероятностном анализе рисков являются понятия альтернативы, состояния среды, исхода.

Альтернатива — это последовательность действий, направленных на решение некоторой проблемы. Примеры альтернатив: приобретать или не приобретать новое оборудование, решение о том, какой из двух станков, различающихся по характеристикам, следует приобрести; следует ли внедрять в производство новый продукт и т. д.

Состояние среды — ситуация, на которую лицо, принимающее решение (в нашем случае — инвестор), не может оказывать влияние (например, благоприятный или неблагоприятный рынок, климатические условия и т. д.).

Исходы (возможные события) возникают в случае, когда альтернатива реализуется в определенном состоянии среды. Это некая количественная оценка, показывающая последствия определенной альтернативы при определенном состоянии среды (например, величина прибыли, величина урожая и т. д.).

Анализируя и сравнивая варианты инвестиционных проектов, инвесторы действуют в рамках теории принятия решений. Как уже было отмечено выше, понятия неопределенности и рисков различаются между собой. Вероятностный инструментарий позволяет более четко разграничить их. В соответствии с этим, в теории принятия решений выделяются три типа моделей:

1. Принятие решений в условиях определенности — лицо, принимающее решение (ЛПР), точно знает последствия и исходы любой альтернативы или выбора решения. Эта модель нереалистична в случае принятия решения о долгосрочном вложении капитала.

2. Принятие решений в условиях рисков — ЛПР знает вероятности наступления исходов или последствий для каждого решения.

3. Принятие решения в условиях неопределенности — ЛПР не знает вероятностей наступления исходов для каждого решения.

Если имеет место неопределенность (т. е. существует возможность отклонения будущего дохода от его ожидаемой величины, но невозможно даже приблизительно указать вероятности наступления каждого возможного результата), то выбор альтернативы

инвестирования может быть произведен на основе одного из трех критериев:

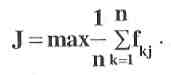

1. Критерий MAXIMAX(критерий оптимизма) — определяет альтернативу, которая максимизирует максимальный результат для каждой альтернативы:

где fkj — оценка j-ой альтернативы при k-м варианте ситуации.

2. Критерий MAXIMIN(критерий пессимизма) — определяет альтернативу, которая максимизирует минимальный результат для каждой альтернативы:

3. Критерий БЕЗРАЗЛИЧИЯ— выявляет альтернативу с максимальным средним результатом (при этом действует негласное предположение, что каждое из возможных состояний среды может наступить с равной вероятностью; в результате выбирается альтернатива, дающая максимальную величину математического ожидания):

Например, решение о капиталовложениях вряд ли будет принято в условиях полной неопределенности, так как инвестор приложит максимум усилий для сбора необходимой информации. По мере осуществления проекта к инвестору поступает дополнительная информация об условиях реализации проекта и, таким образом, ранее существовавшая неопределенность «снимается». При этом информация, касающаяся проекта, может быть как выражена, так и не выражена в вероятностных законах распределения. Поэтому в контексте анализа инвестиционных проектов следует рассматривать ситуацию принятия решения в условиях рисков. Итак, в этом случае:

» известны (предполагаются) исходы или последствия каждого решения о выборе варианта инвестирования;

» известны вероятности наступления определенных состояний среды.

На основе вероятностей рассчитываются стандартные характеристики рисков:

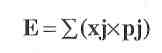

1. Математическое ожидание(среднее ожидаемое значение) — средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.

где xj — результат (событие или исход, например величина дохода);

pj — вероятность получения результата xj.

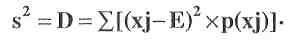

2. Дисперсия — средневзвешенное суммы квадратов отклонений случайной величины от ее математического ожидания (т. е. отклонений действительных результатов от ожидаемых) — мера разброса:

Квадратный корень из дисперсии называется стандартным отклонением.

Обе характеристики являются абсолютной мерой рисков.

3. Коэффициент вариации— служит относительной мерой рисков:

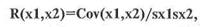

4. Коэффициент корреляции— показывает связь между переменными, состоящую в изменении средней величины одного из них в зависимости от изменения другого:

где Cov(xl,x2)=E[(xl-Exl)(x2-Ex2)].

Положительный коэффициент корреляции означает положительную связь между величинами, и, чем ближе к единице, тем сильнее эта связь. R=l означает, что связь между переменными линейная.

При проведении анализа проектного рисков сначала определяются вероятные пределы изменения всех его «рисковых» факторов (или критических переменных), а затем проводятся последовательные проверочные расчеты при допущении, что переменные случайно изменяются в области своих допустимых значений. На основании расчетов результатов проекта при большом количестве различных обстоятельств анализ рисков позволяет оценить распределение вероятности различных вариантов проекта и его ожидаемую ценность (стоимость).

Экспертный анализ рисков

Экспертный анализ рисков применяют на начальных этапах работы с проектом в случае, если объем исходной информации является недостаточным для количественной оценки эффективности (погрешность результатов превышает 30%) и рисков проекта.

Достоинствами экспертного анализа рисков являются: отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности проекта, а также простота расчетов. К основным недостаткам следует отнести: трудность в привлечении независимых экспертов и субъективность оценок.

Эксперты, привлекаемые для оценки рисков, должны:

» иметь доступ ко всей имеющейся в распоряжении разработчика информации о проекте;

» иметь достаточный уровень креативности мышления;

» обладать необходимым уровнем знаний в соответствующей предметной области;

» быть свободными от личных предпочтений в отношении проекта;

» иметь возможность оценивать любое число идентифицированных рисков.

Алгоритм экспертного анализа рисков следующий:

» по каждому виду рисков определяется предельный уровень, приемлемый для организации, реализующей данный проект. Предельный уровень рисков определяется по стобалльной шкале;

» устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по десятибалльной шкале;

» риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения проекта (по стобалльной шкале);

» оценки, проставленные экспертами по каждому виду рисков, сводятся разработчиком проекта в таблицы. В них определяется интегральный уровень по каждому виду рисков.

» сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида и выносится решение о приемлемости данного вида риска для разработчика проекта.

» в случае, если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.

Анализ показателей предельного уровня

Показатели предельного уровняхарактеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-oro года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) — уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства.

Для подтверждения устойчивости проекта необходимо, чтобы значение точки безубыточности было меньше значений номинальных объемов производства и продаж. Чем дальше от них значение точки безубыточности (в процентном отношении), тем устойчивее проект. Проект обычно признается устойчивым, если значение точки безубыточности не превышает 75% от номинального объема производства.

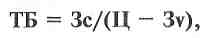

Точка безубыточности определяется по формуле:

где Зс — постоянные затраты, размер которых напрямую не связан с объемом производства продукции (руб.),

Ц — цена за единицу продукции (руб.),

3v — переменные затраты, величина которых изменяется с изменением объема производства продукции (руб./ед.).

Распределение затрат на постоянные и переменные, укрупнено показанное в табл. 21.2.5, является приблизительным и может изменяться в зависимости от конкретных условий: системы начисления заработной платы, сбыта продукции и других особенностей производства.

Ограничения, которые должны соблюдаться при расчете точки безубыточности:

1. Объем производства равен объему продаж.

2.Постоянные затраты одинаковы для любого объема производства.

3. Переменные издержки изменяются пропорционально объему производства.

4. Цена не изменяется в течение периода, для которого определяется точка безубыточности.

5. Цена единицы продукции и стоимость единицы ресурсов остаются постоянными.

6. В случае расчета точки безубыточности для нескольких наименований продукции, соотношение между объемами производимой продукции должно оставаться неизменным.

Таблица 21.2.5

Дата добавления: 2015-01-19; просмотров: 1436;