Методы оценки эффективности проектов

1) Метод чистой приведенной стоимости. Чистая приведенная стоимость – это разность между приведенной стоимостью будущих денежных поступлений и инвестициями

ЧПС = ПС – И.

Если ЧПС>0, то проект эффективен.

Приведенная (дисконтированная, текущая, действительная, современная) стоимость будущего дохода есть сумма средств, которую необходимо было бы вложить сегодня под сложный процент, чтобы получить величину будущего дохода.

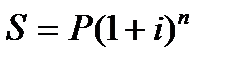

Формула наращения по сложному проценту имеет вид:

P – первоначальная сумма вклада;

S – наращенная сумма;

i – ставка процента;

n – срок вклада

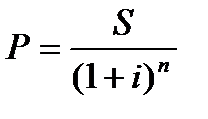

Формула дисконтирования имеет вид:

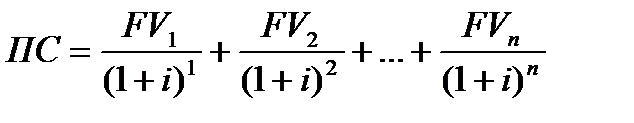

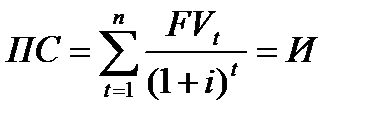

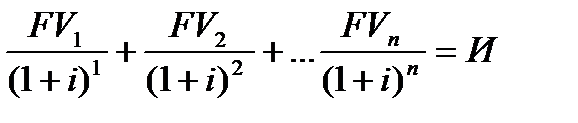

В общем виде приведенная стоимость (ПС) определяется:

, где

, где

FV – будущие поступления от вложения средств;

n – инвестиционный период;

i – целевая норма доходности.

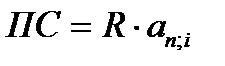

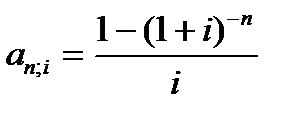

Если величина финансовой ренты одинакова (будущих поступлений по проекту), то ПС может быть рассчитана по формуле:

, где

, где

R – величина ренты (суммы, выплачиваемой одинаковыми платежами).

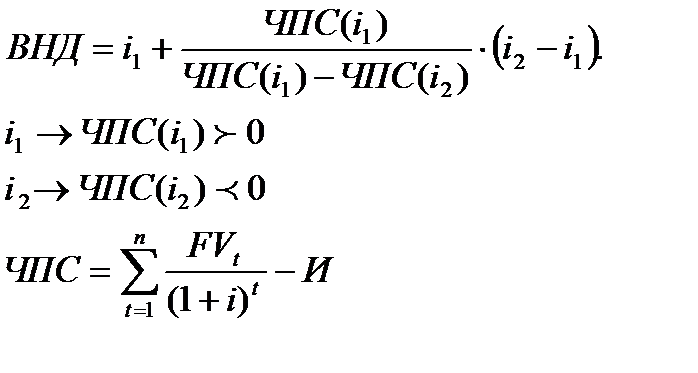

2) Метод внутренней нормы доходности (ВНД).

ВНД – это норма, при которой приведенная стоимость будущих поступлений возмещает исходные инвестиции, т.е. эта норма, при которой ЧПС = 0.

;

;  , где

, где

Из данного уравнения находим целевую норму доходности, которая в данном случае приобретает форму внутренней нормы доходности (i = ВНД).

Расчет ВНД может осуществляться по формуле:

.

.

i – задается произвольно, так, чтобы при i1 значение ЧПС было положительным, а при i2 значение ЧПС было отрицательным. Например, i1 – равно 1%, а значение i2 – 50%.

Чем больше значение внутренней нормы доходности, тем эффективнее проект.

3) Метод аннуитета. Аннуитет – это ежегодные платежи, распределенные по годам инвестиционного периода. Данный метод основывается на преобразовании единовременных затрат (И) к ежегодным расходам.

Чистый аннуитет = Прибыль годовая по проекту. – Аннуитет.

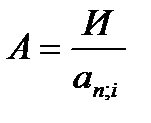

Величина аннуитета рассчитывается по формуле:  .

.

Оценка эффективности инвестиций осуществляется путем сопоставления годовой прибыли (экономии) от вложений и аннуитета. Проект считается рентабельным, если чистый аннуитет положителен.

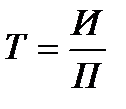

4) Метод срока окупаемости. Период окупаемости – это время, в течение которого денежные поступления возмещают исходные вложения.

а) нескорректированная (без учета факта времени) окупаемость:

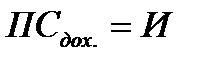

б) скорректированная окупаемость – это срок, который определяется исходя из равенства, когда приведенная стоимость доходов = инвестициям.

Из данного равенства находим период t (t = 1…n), при котором приведенная стоимость доходов возмещает исходные инвестиции.

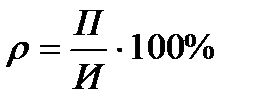

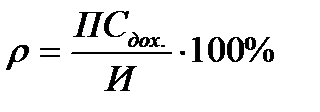

5) Метод рентабельности. Рентабельность – это соотношение прибыли и затрат. В данном случае прибыль сопоставляется с капитальными затратами (инвестициями).

а) нескорректированная рентабельность (ρ):

.

.

Чем выше рентабельность, тем привлекательнее проект.

б) скорректированной рентабельность:

При рентабельности меньше единицы, инвестиции не рентабельны. При рентабельности больше единицы, инвестиции эффективны.

Дата добавления: 2015-03-26; просмотров: 848;