МАТЕРИАЛЬНАЯ ВЫГОДА ПО ЗАЙМАМ

3. ДОХОДЫ,

ОБЛАГАЕМЫЕ ПО СПЕЦИАЛЬНЫМ СТАВКАМ

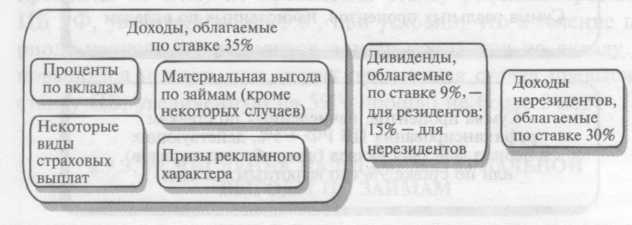

Как указывалось в п. 4.1.4,ряд доходов облагается по спе-

циальным ставкам (35, 30, 15и 9%).Налог с этих доходов

рассчитывается умножением суммы дохода на соответствую-

щую ставку. Иными словами, никакие налоговые вычеты к

этим доходам не применяются.

В самом общем виде доходы, облагаемые по специальным

ставкам, представлены на схеме.

• ИСЧИСЛЕНИЕ НАЛОГА С ПРОЦЕНТОВ ПО БАНКОВСКИМ ВКЛАДАМ

• ИСЧИСЛЕНИЕ НАЛОГА С ПРОЦЕНТОВ ПО БАНКОВСКИМ ВКЛАДАМ

|

Проценты по банковским вкладам не облагаются нало-

гом, если ставка по вкладу не превышает действующую ставку

рефинансирования ЦБ РФ, увеличенную на 5%’ (по рублевым

вкладам) и 9% — по валютным вкладам.

Пример 4.27. Налогообложение высоких процентов по банковским

депозитам

Антон Баранкин открыл рублевый депозит в банке 1 февраля те-

кущего года в сумме 100 ООО руб. под 23% годовых. Депозит закрывается 30 июня того же года. Ставки рефинансирования ЦБ РФ (условно): с 1 января по 31 марта — 14%; с 1 апреля по 31 июля — 16%.

Налогооблагаемый доход рассчитывается следующим образом:

Фактический доход, начисленный по депозиту:

100 ООО х (27 + 31 + 30 + 31 + 30) : 365 х 23% = 100 ООО х 149 : 365 х 23% = 9389 руб.

Доход, рассчитанный исходя из ставок ЦБ РФ:

• за период с 1 февраля по 31 марта

100 ООО X (27 + 31) : 365 х 19% = 3019 руб.;

• за период с 1 апреля по 30 июня

100 ООО X (30 + 31 + 30) : 365 * 21% = 5236 руб.

Всего процентный доход, рассчитанный по ставкам ЦБ РФ:8255 руб.

Разница: 9389 — 8255 = 1134 руб. облагается по ставке 35%.

Сумма налога составляет: 1134 х 35% = 397 руб.

| Л |

Облагаемого процентного дохода по рублевому вкладу не

возникает, если на дату заключения (или продления) договора

проценты по нему не превышали ставку рефинансирования

454

ЦБ РФ, увеличенную на 5%\ при условии, что в течение пе-

риода начисления процентов размер процентов по вкладу не

повышался и с момента, когда процентная ставка превысила

ставку ЦБ, увеличенную на 5%[65], прошло не более 3 лет[66].

4.9.3. ИСЧИСЛЕНИЕ НАЛОГА С МАТЕРИАЛЬНОЙ

ВЫГОДЫ ПО ЗАЙМАМ

С точки зрения НК РФ, если физическое лицо получает

заем под нулевой или низкий процент, то у него возникает

налогооблагаемый доход в виде экономии на процентах. Этот

доход, согласно ст. 212 НК РФ,называется материальной вы-

годой.

Налогооблагаемой материальной выгоды по займам не

возникает если:

• заемные (кредитные) средства, предоставлены на новое

строительство либо приобретение жилья на территории

Российской Федерации, а также покупку земельных

участков под индивидуальное жилищное строительство

и земельных участков, на которых расположены приоб-

ретаемые жилые дома;

• заемные (кредитные) средства предоставлены банками,

находящимися на территории Российской Федерации,

в целях рефинансирования (перекредитования) займов

(кредитов), полученных на новое строительство либо

приобретение жилья на территории Российской Феде-

рации, а также земельных участков под индивидуальное

жилищное строительство и земельных участков, на кото-

рых расположены приобретаемые жилые дома.

Материальная выгода, упомянутая в двух последних абза-

цах, освобождается от налогообложения при наличии у нало-

гоплательщика права на получение имущественного налогово-

го вычета, подтвержденного налоговым органом'.

Пример 4.28. Налогооблагаемая выгода по займам

_______________________________

Рома Пончиков получил от ЗАО «Пончик» заем под 1% годовых на

покупку квартиры в строящемся доме.

Вариант 1. Рома уже заявил имущественный налоговый вычет на

приобретение жилья ранее.

Материальная выгода по займу облагается налогом по ставке 35% по общим правилам, поскольку Рома не имеет право на имущественный налоговый вычет.

Вариант 2. Рома ранее не заявлял имущественный налоговый вычет и не имеет возможности заявить его в текущем году, поскольку строительство не окончено и свидетельство о праве собственности не получено.

Материальная выгода по займу облагается налогом по ставке 35% по общим правилам, поскольку право Ромы на имущественный налоговый вычет не подтверждено налоговым органом.

' Это требование очень четко сформулировано в редакции НК РФ, вступившей в действие с 1 января 2010 г. В 2008—2009 гг. в

457

НК РФ действовала

такая формулировка: материальная выгода поподобным займамне облагается НДФЛ, если налогоплательщик имеет право на имущественный вычет, без

указания на наличие подтверждения данного права.

Исходя из общего порядка исчисления сроков, установ-

ленного ст. 6.1 НК РФ,начисление процентов производится

с дня, следующего за днем получения займа.

К облагаемой материальной выгоде, полученной налого-

выми резидентамиРоссийской Федерации, применяется став-

ка НДФЛ 35% (ст. 224 п. 2 НК РФ).

Материальная выгода, получаемая нерезидентамиот эко-

номии на процентах по займам и кредитам любого типа, об-

лагается налогом по ставке 30%.

Материальная выгода по займам, полученным гражданами

от других граждан, не определяется.

Также не возникает налогооблагаемой выгоды, если бес-

процентный кредит связан с операциями по банковской

карте, условия пользования которой могут предусматривать

«льготный» период для совершения платежа, в течение кото-

рого проценты не взимаются (подп. 1 п. 1 ст. 212 НК РФ).

Дата добавления: 2014-12-10; просмотров: 1578;