СПИСАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Списание задолженности без образования резерва

по сомнительным долгам

Дебиторская задолженность подлежит списанию:

• если истек срок исковой давности (три года, начиная

с того момента, когда должник должен был исполнить

свои обязательства, но не сделал этого);

• если организации стало известно о том, что долг нере-

ален для взыскания (например, должник обанкротился

или ликвидирован).

Сумма списанной задолженности в налоговом учете отоа-

Пример 2.71. Списание дебиторской задолженности без образования

резерва по сомнительным долгам

В сентябре 2010 г. ЗАО «Винни-Пятачок» отгрузило ЗАО «Осел

Иа» партию товаров за 236 ООО руб. (в том числе НДС — 36 ООО руб.).

Срок оплаты по договору — 1 октября 2010 г.

Прошло три года, а ЗАО «Осел Иа» так и не перечисляю деньги

за отгруженную ему продукцию. 1 октября 2013 г. истек срок исковой

давности по договору.

Дебиторская задолженность ЗАО «Осел Иа» должна быть списана

на внереализационные расходы в полной сумме, включая НДС.

Если, после того как задолженность была списана, ЗАО «Осел Иа»

все-таки оплатит товары, то поступившую сумму оплаты надо будет

учесть в составе внереализационных доходов ЗАО «Винни-Пятачок».

Списание задолженности путем образования резерва

по сомнительным долгам

Если организация определяет выручку методом начисле-

ния, то она может списать просроченную дебиторскую задол-

женность за счет резерва по сомнительным долгам (ст. 266

НК РФ).Создание такого резерва должно быть предусмотрено

учетной политикой организации в целях налогообложения.

Если организация создает резерв, безнадежные долги спи-

сываются толькоза счет резерва.

По правилам налогового учета резерв может быть создан

по дебиторской задолженности, если она соответствует двум

условиям:

• не погашена в срок, установленный договором;

• не обеспечена залогом, поручительством или банковской

гарантией.

Всоответствии с дополнениями в п. 2 ст. 266 НК РФс 1 ян-

варя 2013 г.безнадежными признаются также долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об

окончании исполнительного

производства. Это правило применяется, если взыскателю воз-

вращается исполнительный документ по следующим основаниям:

• невозможно установить местонахождение должника, его

имущества либо получить сведения о наличии принад-

лежащих ему денежных средств и иных ценностей, нахо-

дящихся на счетах, во вкладах или на хранении в банках

или иных кредитных организациях;

• у должника отсутствует имущество, на которое может

быть обращено взыскание, и все принятые судебным

приставом-исполнителем меры по отысканию такого

имущества оказались безрезультатными.

Согласно ст. 266 НК РФ.сумма резерва зависит от срока

возникновения обязательства:

• долги, которые просрочены более чем на 90 календарных

дней,резервируются в полной сумме (100%),включая НДС;

• если время просрочки составляет от 45 до 90 календарных

дней(включительно), в резерв включаются только 50%от

суммы задолженности, в том числе НДС;

• если просрочка составляет менее 45 дней,резерв на такую

задолженность вообще не создается.

Резерв создается исходя из полнойсуммы дебиторской за-

долженности, включая суммы НДС.

Сумма создаваемого резерва не может превышать 10% вы-

ручки от продаж (без НДС),полученной за отчетный (налого-

вый) период.

По правилам налогового учета резерв прибавляется к при-

были отчетного периода, если по итогам инвентаризации де-

биторской задолженности, проведенной в конце отчетного

или налогового периода, организация может создать резерв

в сумме, меньшей, чем остаток неизрасходованного резерва.

К прибыли прибавляется разница между остатком резерва

и той суммой, на которую организация может создать резерв

по итогам инвентаризации.

Эта разница включается в состав внереализационных доходов.

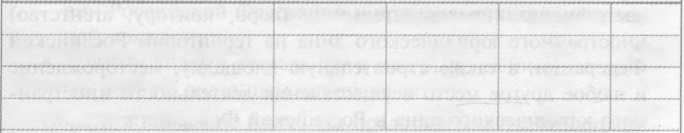

| Пример 2.72. Списание дебиторской задолженности без образования резерва по сомнительным долгам | ||||

| ЗАО «Осел Иа» было зарегистрировано в апреле текущего года. ЗАО использует метод начисления для признания доходов в целях на- логообложения прибыли. Согласно налоговой учетной политике, ЗАО создает резерв по сомнительным долгам. Имеются следующие данные по доходам и дебиторам ЗАО «Осел Иа», тыс. руб.: | ||||

| На 30.06 | На 30.09 | На 31.12 | На 31.03 сле- дующего года | |

| 1. Выручка (без НДС) нарас- тающим итогом | 300 | 800 | 1800 | 500 |

| 2. Просроченные долги сроком более 90 дней (с НДС) | 0 | 40 | 80 | 120 |

| 3. Просроченные долги от 45 до 90 дней (с НДС) | 70 | 100 | 140 | 160 |

| 4. Просроченные долги сроком менее 45 дней (с НДС) | 40 | 80 | 100 | 100 |

НДС с реализации основных средств уплачивается в бюд-

жет как самостоятельный налог. Остальные доходы, упомя-

нутые выше, в налоговом учете входят в состав прочих или

внереализационных доходов.

Если выручка от реализации основного средства получена

в иностранной валюте, то она пересчитывается в рубли по курсу

на дату поступления оплаты за проданное основное средство.

В расходы,связанные с продажей основного средства,

включаются:

— остаточная стоимость основного средства, рассчитанная

по правилам налогового учета (подробнее см. раздел 2.7

«Амортизация»);

— расходы, непосредственно связанные с продажей основно-

го средства, например расходы по его оценке, хранению,

обслуживанию и транспортировке (п. 1 ст. 268 НК РФ).

В расходы,связанные с продажей основного средства, не

включаются:

— таможенные пошлины, уплаченные при вывозе основно-

го средства из Российской Федерации;

— суммы, уплаченные за информационные, консультаци-

онные и посреднические услуги, связанные с реализаци-

ей основного средства;

— плата нотариусу за оформление сделки купли-продажи

основного средства;

— сборы, связанные с регистрацией права собственности на

220

основное средство.

Все эти суммы в налоговом учете включаются в состав

прочих расходов.

Если в результате продажи основного средства образуется

прибыль,то она сразу включается в налоговую базу того отчетно-

го (налогового) периода, в котором была произведена продажа.

Если результатом продажи основного средства является

убыток, то он уменьшает налогооблагаемую прибыль не сразу,

а в течение периода времени, который равен разнице между

общим установленным сроком использования основного сред-

ства и фактическим сроком его использования.

Продажа прочего имущества (за исключением готовой

продукции, товаров, ценных бумаг и нематериальных активов)

Результат от продажи прочего имущества (например, остатков сырья и материалов, которые по каким-то причинам не были использованы в производстве) определяется в порядке,

аналогичном вышеуказанному порядку, за исключением двух

положений:

9. во-первых, в расходы включается стоимость приобретения

(создания) этого имущества (а не остаточная стоимость);

10. во-вторых, убыток, полученный от реализации такого имущества, учитывается в целях налогообложения в пол-

ном размере в том отчетном (налоговом) периоде, в ко-

тором произошла упомянутая реализация.

Пример 2.73. Отражение в налоговом учете результатов

от продажи основных средств и материалов

В сентябре 2013 г. ЗАО «Пончик» решило прекратить производ-

ство пончиков «Толстяк» и продало свой агрегат для изготовления

этих пончиков, а также некоторые материалы, закупленные ранее для производства этих пончиков.

Цена продажи агрегата — 236 ООО руб. (в том числе НДС —

36 ООО руб.). Материалы были проданы за 11 800 руб. (в том числе

НДС - 1800 руб.).

Агрегат был приобретен в январе 2011 г. за 590 ООО руб. (в том числе ‘90 ООО руб. — НДС). Весь НДС при покупке был

222

принят к вычету. В момент приобретения агрегата ЗА О не использовало свое право на единовременное списание до 30% его стоимости.

Срок эксплуатации агрегата по правилам бухгалтерского учета составляет 6 лет, по правилам налогового учета — 5 лет. Стоимость приобретения материалов составила 23 600 руб. (в том числе 3600 руб. - НДС).

Результат от реализации агрегата:

| Выручка НДС |

(36 ООО)

| (233 333) (33 333) |

Убыток от реализации

* Амортизация равна: 500 ООО руб. х (11 + 12 + 9) : (5 х 12) = 266 667руб.

Остаточная стоимость равна: 500 ООО руб. — 266 667 руб. = 233 333 руб.

Убыток по налогу на прибыль учитывается равномерно в течение

28 месяцев, что равно разнице между общим установленным сроком

использования основного средства (5 лет, или 60 месяцев) и фактиче-

ским сроком его использования (32 месяца).

| 11 800 |

| (1800) (20 ООО) |

НДС

Стоимость приобретения

(10 ООО)

Убыток от реализации

Убыток принимается в полной сумме в том отчетном (налоговом) периоде,

в котором произошла реализация основного средства.

Продажа готовой продукции, товаров, ценных бумаг,

нематериальных активов и прав на земельные участки

Правила определения прибыли от продажи готовой про-

дукции и товаров были рассмотрены в разделах2.2 и 2.4.

Правила определения прибыли от продажи ценных бумаг

установлены в ст. 280 НК РФ.

Правила определения прибыли от продажи нематериаль-

ных активов установлены в ст. 268 НК РФ.

Исчисление прибыли от реализации права на земельные

участки регулируется ст. 264.1 НК РФ.

2.11. УМЕНЬШЕНИЕ ТЕКУЩЕЙ ПРИБЫЛИ

НА ВЕЛИЧИНУ УБЫТКОВ ПРОШЛЫХ ЛЕТ.

СРОКИ ПРЕДСТАВЛЕНИЯ ОТЧЕТНОСТИ

И УПЛАТЫ НАЛОГА

2.11.1. ОПРЕДЕЛЕНИЕ СУММЫ УБЫТКА ПРОШЛЫХ ЛЕТ

ПРИ РАСЧЕТЕ НАЛОГООБЛАГАЕМОЙ ПРИБЫЛИ

Налогооблагаемая прибыль может быть уменьшена на всю

сумму полученного в предыдущие налоговые периоды убытка

или на часть этой суммы. Суммы убытков определяются по

данным налогового учета согласно положениям ст.283 НК РФ.

В общем случае величина убытка определяется по итогам

календарного года.

Переносить убыток на будущее налогоплательщик вправе

в течение 10 лет,следующих за налоговым периодом, в кото-

ром он был получен.

Если оганизация получила убытки более чем в одном на-

логовом периоде, перенос таких убытков на будущее произво-

дится только после погашения предыдущих.

Величина переносимого убытка не ограничивается,т. е. убытки прошлых лет могут уменьшить текущую прибыль до нуля.

|

| По состоянию на 1 января 2011 г., по данным налогового учета, у ЗАО «Пончик» числились, млн руб.: убыток 2009 г. — 10, убыток 2010 г. — 12. Всего может быть перенесено на 2011 г. и последующие годы: 10 + 12 = 22 млн руб. Расчет облагаемой прибыли ЗАО «Пончик», млн руб. | |||

| 2011 г. | 2012 г. | 2013 г. | |

| 1. Текущая прибыль без учета убытка | 12 | 2 | 10 |

| 2. Максимальный убыток | (12) | (2) | (8) |

| 3. Налогооблагаемая прибыль | 0 | 0 | 2 |

| 4. Сумма убытка к переносу | (Ю) | (8) | 0 |

| 2.11.2. ПРЕДСТАВЛЕНИЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ И УПЛАТА НАЛОГА НА ПРИБЫЛЬ |

Порядок исчисления налога и авансовых платежей и сроки

их уплаты регулируются ст. 286 и 287 НК РФ.Налогоплатель-

щики, имеющие обособленные подразделения, руководству-

ются положениями ст. 288 НК РФ.Сроки представления

налоговых деклараций (налоговых расчетов) определены

в ст. 289 НК РФ.

Если организация уплачивает квартальныеавансовые пла-

тежи по налогу на прибыль (а этот порядок уплаты распро-

225

страняется только на налогоплательщиков, указанных в п.3

ст. 286 НК РФ),то налоговые декларации подаются в следу-

ющие сроки:

• за Iквартал — не позднее 28 апрелятекущего года;

• за полугодие — не позднее 28 июлятекущего года;

• за 9 месяцев — не позднее 28 октябрятекущего года;

• за год — не позднее 28 мартаследующего года.

Уплата авансовых платежей по налогу производится не

позднее 28-го числамесяца, следующего за окончанием отчет-

ного периода.

Суммы авансовых платежей определяются исходя из сум-

мы налога, рассчитанной за период нарастающим итогом, за

минусомсумм авансовых платежей, внесенных в предыдущие

отчетные периоды. Сумма годового платежа определяется как

сумма налога, рассчитанная за весь год, за минусомвсех ранее

внесенных авансовых платежей по налогу.

| I квартал | Полугодие | 9 месяцев | Год | |

| Налогооблагаемая прибыль | 400 | 1000 | 1800 | 2400 |

| Налог на прибыль | 80 | 200 | 360 | 480 |

| нарастающим итогом | 80 | 120* | 160* | 120* |

| * Определяется как сумма налога, рассчитанная за период нарастающим итогом, за минусом авансовых платежей, внесенных в предыдущие отчетные периоды. |

Пример 2.75. Ежеквартальная уплата авансовых платежей по на логу на прибыль

Пример 2.75. Ежеквартальная уплата авансовых платежей по на логу на прибыль

| ЗАО «Пончик» вносит авансовые платежи по налогу на прибыль ежеквартально. В текущем году ЗАО получило следующую налогообла- гаемую прибыль (нарастающим итогом), тыс. руб.: |

Если организация уплачивает ежемесячные авансовые пла-

тежи по налогу на прибыль, то налоговые декларации подают-

ся ежемесячно, не позднее 28-го числа месяца, следующего за

окончанием отчетного периода.

Уплата авансовых платежей по налогу на прибыль за кон-

кретный месяц производится не позднее 28-го числа следую-

щего месяца.

Суммы авансовых платежей определяются согласно прави-

лам, установленным в ст. 286, 287 НК РФ.

Сумма платежа по налогу на прибыль определяется как

сумма налога, рассчитанная за весь год, за минусом всех ранее

внесенных авансовых платежей по налогу. _ в

2.12. НАЛОГООБЛОЖЕНИЕ ПРИБЫЛИ

И ДОХОДОВ ИНОСТРАННЫХ ЮРИДИЧЕСКИХ

ЛИЦ, ОСУЩЕСТВЛЯЮЩИХ СВОЮ ДЕЯТЕЛЬНОСТЬ

В РОССИЙСКОЙ ФЕДЕРАЦИИ

ЧЕРЕЗ ПОСТОЯННЫЕ ПРЕДСТАВИТЕЛЬСТВА

Механизм налогообложения прибыли и доходов иностран-

ных юридических лиц непосредственно связан с наличием

или отсутствием представительства иностранного юридиче-

ского лица на территории Российской Федерации.

2.12.1. ПОНЯТИЕ «ПОСТОЯННОЕ ПРЕДСТАВИТЕЛЬСТВО

ИНОСТРАННОГО ЮРИДИЧЕСКОГО ЛИЦА»

Под постоянным представительствомв смысле п. 2 ст. 306

НК РФ понимается любое обособленное подразделение или

место деятельности иностранной организации на территории

Российской Федерации, через которое она регулярно осущест-

вляет предпринимательскую деятельность.

Это подразделение или место деятельности называется от-

делением иностранного юридического лица. Таким образом,

термин «отделение» в смысле Налогового кодекса РФ озна-

чает филиал (представительство, бюро, контору, агентство)

иностранного юридического лица на территории Российской

Федерации, а также строительную площадку, месторождение

и любое другое место осуществления деятельности иностран-

ного юридического лица в Российской Федерации.

Важно понимать, что термин «отделение иностранного юри-

дического лица»шире, чем понятие «постоянное представитель-

ство»,которое означает не просто отделение иностранного

юридического лица на территории Российской Федерации,

а отделение, через которое это лицо совершает регулярную

предпринимательскую деятельность, направленную на получение

дохода и подлежащую налогообложению.

Дата добавления: 2014-12-10; просмотров: 1434;