Модель САМР представлена следующим видом

Рi= Rnm + (Rm – Rmn) *Bi

Рi-ожидаемая доходность одной акции предприятия, %

Rnm – безрисковая доходность, в качестве которой принимают доходность казначейских облигаций до одного года(5-7% в год)

Rm – Ожидаемая доходность портфеля, состоящего из всех акций (или рыночного портфеля)

Bi – бета- коэффициент одной акции предприятия, доли единицы.

Модель САМР означает, что премия за риск вложений в акции данного предприятия прямо пропорциональна рыночной премии за риск.

4. Концепция ценообразования опционов. Автор Ф. Блэк.В современном финансовом анализе для количественной оценки управленческой гибкости используется метод реальных опционов. Данный метод базируется на модели определения цены финансового опциона, разработанной Ф. Блэком и М. Шоулзом, а затем модифицированной Р. Мертоном, и на выводах С. Майерса о целесообразности использования опционов для оценки инвестиционных возможностей в реальном секторе, т.е. на рынках товаров и нефинансовых услуг [5].

Опцион — это контракт, дающий возможность, но не обязывающий держателя купить (опцион CALL) или продать (опцион PUT) определенный актив по установленной цене, которая называется ценой исполнения опциона «страйк». Данное право реализуется либо на определенную дату, и тогда опцион называется европейским, либо в течение определенного срока, тогда это американский опцион. Из определения видно, что опцион CALL исполнить выгодно, если текущая цена базисного актива выше, чем цена «страйк». Аналогично опцион PUT выгодно исполнить тогда, когда рыночная цена базисного актива упадет ниже цены исполнения опциона, что позволяет продать актив по цене выше рыночной. В самом определении опциона заложена асимметричность: его владелец ценит свое право действовать в соответствии с контрактом, но в неблагоприятных условиях никто не может заставить его реализовать это право [3, 4].

Основу теории реальных опционов составляет предположение, что инвестиционные проекты в реальном секторе можно представить в виде схемы работы финансового опциона. При оценке реальных опционов, в том числе с использованием модели Блэка — Шольца, используются параметры, сходные шести параметрам в оценке финансовых опционов [6].

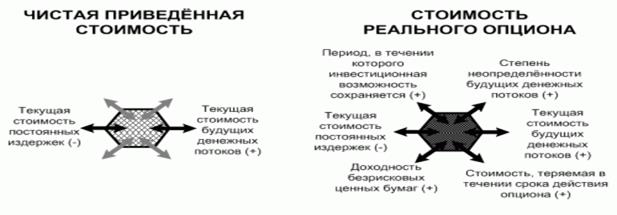

Данные параметры и факторы, учитываемые при использовании подхода дисконтированных денежных потоков, представлены на рисунке 1.

Рисунок 1 — Факторы, учитываемые при анализе DCF и методике определения стоимости реальных опционов

Основу реального инвестиционного проекта, как и финансового опциона составляет обладание неким активом, позволяющим сделать выбор в будущем. В финансовых опционах данным активом является контракт, дающий право на приобретение или продажу базисного актива в течение некоторого периода времени до финального момента исполнения. В реальных опционах им могут быть различные виды активов, обладание которыми дает фирме возможность запустить некоторый инвестиционный проект.

Таким активом могут быть:

— патент, дающий право на использование определенной технологии в будущем в течение срока его действия;

— непосредственно технология, которая в силу своей уникальности позволяет запустить производство и ввести на рынок некоторый продукт. Сроком действия опциона в этом случае является период времени, в течение которого данный продукт будет актуальным;

— основные средства, представляющие собой фиксированную часть издержек проекта и позволяющие при осуществлении инвестиций в требуемые ресурсы, составляющие переменную часть издержек, начать производство некоторого продукта;

— законсервированные или неразведанные ресурсы, обладание которыми дает право начать разработку при благоприятной внешней конъюнктуре или получении дополнительной информации по результатам геологического исследования;

— соглашения, льготы, привилегии, контакты, связи, знакомства, — все, что дает возможность получения денежных средств или другой материальной или нематериальной выгоды. Основной проблемой в данном случае будет определение будущей выгоды от совершения некоторого действия в настоящем.

Стоимость приобретения актива, дающего возможность реализовать некий инвестиционный проект, является платой за опцион. Если цена опциона, т.е. средние прогнозируемые денежные потоки от реализации опциона, превысит плату за опцион, его исполнение является выгодным.

Одним из факторов, определяющих стоимость реального опциона является цена исполнения опциона.Данный параметр является текущей (дисконтированной) стоимостью всех издержек, ожидаемых в период реализации инвестиционной возможности. Это могут быть инвестиции с целью реализации технологии, инвестиции в разработку нефтяного месторождения, расходы на закупку ресурсов и найм рабочей силы.

Следующим параметром является стоимость базисного актива. Здесь возможно несколько сценариев. Базисным активом может быть непосредственно актив, предоставляющий инвестиционную возможность. В этом случае его стоимость совпадает с платой за владение опционом. Примером такого актива может быть недвижимость. Приобретение недвижимости может дать опцион на ее выгодную реализацию в случае благоприятной рыночной конъюнктуры. При падении цен на недвижимость организация может сдавать ее в аренду, таким образом, компенсируя возможные убытки.

Чаще базисным активом являются прогнозируемые денежные потоки, дисконтированные с учетом риска. В этом случае одновременно применяются традиционные подходы к оценке будущих денежных потоков и методы оценки реальных опционов. Таким образом, достигается «золотая середина» между абстрактной оценкой менеджмента и математическим обоснованием, а сам процесс разбивается на два этапа. Первый этап — определение значения будущих денежных потоков при среднем сценарии развития событий на рынке (важна объективная оценка без предпочтения более оптимистичных или пессимистичных сценариев). Данный этап основан на видении менеджмента и использует метод DCF, не способный учесть стоимость гибкости. Второй этап — оценка реальных опционов, позволяющая переоценить проект с учетом возможности принятия управленческого решения. Базисным активом при оценке опционов является среднее значение дисконтированных денежных потоков. Сущность дальнейшей оценки заключается в моделировании различных траекторий изменения стоимости актива, т.е. отклонения от среднего значения, найденного при помощи DCF, и определении текущей стоимости опциона с учетом возможности нейтрализации убытков при негативном стечении обстоятельств и максимизации прибыли при благоприятной рыночной конъюнктуре.

Некоторые сложности может вызвать параметр неопределенности, а также его числовое выражение. Неопределенность — это невозможность точного определения размеров будущих денежных потоков, связанных с данным активом. Или при более точной формулировке, это среднее квадратичное отклонение темпов роста будущих денежных средств, которое выражается в процентном виде и характеризует вероятность отклонения среднего значения цены актива в конкретном временном разрезе [7].

Следующим параметром является срок действия опциона, т.е. продолжительность возможности его исполнения. Данный фактор тесно связан с параметром неопределенности. С течением времени возникает тенденция повышения неопределенности, а увеличение дисперсии значений переменных стохастического процесса равно квадратному корню значения рассматриваемой единицы времени, что является важнейшей формулой для оценки опционов с использованием биномиальной модели [8].

В реальном секторе параметр срока действия опциона зависит от технологий, наличия конкурентных преимуществ, сроков лицензий, патентов и других факторов.

Параметр дивидендов — это потери стоимости в течение срока действия опциона, вызванные расходами, направленными на поддержание инвестиционной возможности (развитие технологий, расходы на аренду, патентные выплаты) [9]. К ним можно отнести и альтернативные издержки, вызванные потерей части будущих денежных потоков в пользу конкурентов, которые раньше приступили к реализации инвестиционной возможности. В формуле Блэка и Шольца потеря стоимости выражена в виде десятичной дроби, отражающей процентную ставку дивидендов.

Процентная ставка по безрисковым активам — это доходность безрисковых ценных бумаг, имеющих срок погашения, идентичный сроку действия рассматриваемого опциона. В оценке опционов используется безрисковая ставка дисконтирования, так как фактор риска выражен в виде неопределенности и учитывается в распределении будущих значений стоимости актива.

Увеличение стоимости опциона происходит при росте значений показателей цены акции, неопределенности срока действия опциона и процентной ставки по безрисковым активам. Уменьшение стоимости опциона происходит вследствие возрастания цены исполнения и дивидендов.

Таким образом, рассмотренные условия определяют стратегическую ценность опциона. Все условия равнозначны для создания ценности опциона, однако в отдельную категорию был выделен параметр неопределенности, являющейся центральным в теории реальных опционов.

5. Концепция временной ценности денежных ресурсов. Денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время , не равноценны. Эта неравноценность определяется действием трех основных причин:

· Инфляцией;

· Риском неполучения ожидаемой суммы;

· Оборачиваемостью.

6. Концепция эффективного рынка (EMH) – объем сделок по покупке или продаже ценных бумаг зависит от того, насколько точно цены соответствуют внутренней стоимости. Степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам рынка.

Две основные характеристики эффективности рынка:

1.Инвестор не имеет логически обоснованных аргументов ожидать больше, чем в среднем дохода на инвестированный капитал при заданной степени риска

2.Уровень дохода на инвестированный капитал есть функция степени риска.

7. Концепция агентских отношений заключается в том, что владельцы (собственники ) нанимают группу для выполнения управленческих функций и наделяют их определенными полномочиями. Наблюдается разрыв между функциями : распоряжение, оперативного управления контроля. Разногласия в области принятия альтернативных решений: первое – обеспечивает сиюминутную прибыль, а второе – рассчитано на перспективу.

8. Концепция альтернативных затрат или затрат упущенных возможностей – принятие любого решения финансового характера в подавляющем большинстве случаев связано с отказом от какого-либо альтернативного варианта.

9. Концепция временной неограниченности функционирования предприятия – смысл состоит в том, что предприятие однажды возникнув, будет существовать вечно. Данная концепция служит основой стабильности и определенной предсказуемости динамики цен на РЦБ.

Вопрос 2. Определение категорий: активы, обязательства, капитал, доходы, расходы.

Понятию активы дают следующие определения:

Активы– это любая собственность компании; машины и оборудование, здание, сооружение, запасы, банковские вклады, инвестиции в ценные бумаги, патенты.

Активы – это часть бухгалтерского баланса, отражающая материальные и нематериальные ценности предприятия с точки зрения их состава и размещения.

Активы – это превышение доходов над расходами в некоторых видах балансов (платежный баланс и т.д.)

Активы– это хозяйственные ресурсы и ли средства, используемые, проданные или подлежащие потреблению в течение одного отчетного года, приобретаются в целях применения в хозяйственной деятельности и не предназначаются для продажи в данный отчетный период.

Обязательства это оформленные договором гражданско-правовые отношения, в силу которых одна сторона обязана совершить в пользу другой определенные действия или воздержаться от определенных действий.

Обязательства– это сумма денег, которая должна быть заплачена на определенную дату в будущем. Размер и дата оплаты большинства обязательств известны.

Капитал – это стоимость , приносящая прибавочную стоимость.

Капитал – это выраженные в деньгах доли участия в активах предприятия за вычетом обязательств участников или это остаточный интерес в активах юридического лица, который остается после вычитания пассивов.

Капитал – этот капитальные вложения материальных и денежных средств в экономику в производство; их называют капиталовложениями, инвестициями.

Капитал – это совокупность ресурсов, представленных заемщиками в форме займов с определенными сроками погашения (заемный капитал) владельцами или акционерами (собственный капитал) для использования в той или иной сфере деятельности.

Доходы – это увеличение активов или уменьшение обязательств компании , которые вызваны обычной хозяйственной деятельностью предприятия и приводят к увеличению собственного капитала. В доходы включается выручка от реализации продукции или оказания услуг, дивиденды, роялти, рента

Расходы – это затраты, издержки; уменьшение средств предприятия или увеличение его обязательств, которые возникают в процессе хозяйственной деятельности в целях получения прибыли и приводят к уменьшению величины собственного капитала К расходам относятся я различные затраты средств – себестоимость реализованной продукции , внепроизводственные и административные расходы, выплаты процентов, арендной платы заработной платы налогов и т. д.

Дата добавления: 2014-12-27; просмотров: 2250;