Анализ финансового состояния заемщика.

Балльная система оценки заявок на кредиты (кредитный скоринг).

Преимущества систем балльной оценки в том, что они позволяют быстро и с минимальными затратами обработать большой объем кредитных заявок. Система скоринга позволяет исключить системные ошибки кредитных инспекторов, не имеющих достаточного опыта, позволяя сокращать убытки от невозврата кредитов.

Система скоринга основывается на дискриминантных моделях, в которых используются несколько переменных, дающих в сумме цифровой балл каждого потенциального заемщика. Если такой балл превышает некий критический уровень, то в случае отсутствия дополнительных негативных факторов, переходят к следующему этапу анализа заемщика. Если балл заемщика не достигает нижнего уровня, в кредите будет отказано, Например, для физического лица в числе важнейших переменных используют: возраст, семейное положение, уровень дохода, наличие дома в собственности, кредитную историю, род занятий и т.д.

Взависимости от количества набранных баллов система выдавать рекомендации относительно целесообразности выдачи кредита процентной ставке и других условий кредитования.

Основополагающая идея балльной оценки кредита заключается в том что банк может вычленить финансовые, экономически, и мотивационные факторы, отделяющие «хорошие»кредиты от «плохих» путем анализа крупных групп клиентов, в прошлом являвшихся заемщиками.

Система финансовых коэффициентов (рейтинг заемщика).

Применяемые банками методы оценки кредитоспособности заемщиков различны, но все они содержат определенную систему финансовых коэффициентов, включая такие, как [11]:

1. коэффициент абсолютной ликвидности;

2. промежуточный коэффициент

3. общий коэффициент покрытия;

4. коэффициент независимости.

Под ликвидностью понимается способность клиента своевременно погашать свои обязательства. Коэффициенты ликвидности и покрытия характеризуют ликвидность баланса заемщика как возможность превращения его активов в денежные средства для погашения, обязательств по пассиву. С этой целью активы по балансу подразделяются по срокам поступлений (степени ликвидности) на:

а) краткосрочные активы;

б) долгосрочные активы;

в) постоянные (немобильные) активы (недвижимое имущество)

Все пассивы по балансу по срокам платежей (аналогично активам) подразделяются на:

а) краткосрочные обязательства;

б) долгосрочные обязательства;

в) постоянные (немобильные)пассивы (уставный фонд, специальные фонды и др.).

Сравнение краткосрочных активов с краткосрочными пассивами (текущими обязательствами) характеризует абсолютную ликвидность, т.е. показывает, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов.

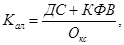

где Кал - коэффициент абсолютной ликвидности;

ДС - денежные средства;

КФВ- краткосрочные финансовые вложения;

Окс - краткосрочные обязательства. Нормативное значение показателя: 0,2 – 0,25.

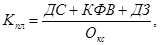

Промежуточный коэффициент покрытия показывает, сможет ли предприятие в установленные сроки рассчитываться по своим краткосрочным долговым обязательствам.

Он рассчитывается по формуле

где Кпл - коэффициент промежуточной ликвидности;

ДЗ - дебиторская задолженность.

Достаточный критерий - в диапазоне 0,7 - 0,8.

Если в числитель вышеуказанной формулы ввести дополнительные данные о величине запасов и затрат предприятия, то это позволит определить общую ликвидность, которая характеризуется коэффициентом покрытия.

где Кп - коэффициент покрытия;

ЗЗ - запасы и затраты.

Коэффициент покрытия дает возможность установить, достаточно ли ликвидных активов для погашения краткосрочных обязательств (мобильных пассивов). В зависимости от форм расчетов, оборачиваемости оборотных средств и производственных особенностей предприятия платежеспособность его считается обеспеченной при уровне Кп = 1 - 2,5.

Сопоставление долгосрочных активов с долгосрочными пассивами характеризует соотношение отдаленных по времени поступлений и платежей, т.е. платежеспособность на перспективу в отличие от текущей ликвидности.

Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности Он определяется отношением собственного капитала к итогу. Баланс исчисляется в процентах.

Оптимальное значение, обеспечивающее достаточное финансовое положение в глазах инвесторов и кредиторов, - на уровне 50 - 60%

В зависимости от величины коэффициентов ликвидности и коэффициента независимости предприятия, как правило, распределяются на 3 класса кредитоспособности Применяемый для этого уровень показателей в различных методиках, используемых банками для определения кредитоспособности заемщиков, неодинаков.

Условная разбивка заемщиков по классности может быть осуществлена на основании следующих значений коэффициентов, используемых для

определения их платежеспособности (табл. 13.1).

Таблица 13.1

Условная разбивка заемщиков по классности

| Коэффициенты | 1 -и класс | 2-й класс | 3- класс |

| Кал | 0,2 и выше | 0,15-0,2 | менее 0,15 |

| Kпл | 0,8 и выше | 0,5-0,8 | менее 0,5 |

| Кп | 2,0 и выше | 1,0-2,0 | менее 1,0 |

| KH | более 60% | 40 - 60% | менее 40% ' |

Для определения кредитоспособности могут использоваться и другие показатели (коэффициенты), например коэффициент деловой активности, коэффициент финансовой устойчивости, коэффициент рентабельности и др.

Вопросы оптимального набора показателей, наиболее объективно отражающих тенденцию финансового состояния предприятий, решаются каждым коммерческим банком самостоятельно,

Оценка кредитоспособности заемщика может быть сведена к единому показателю - рейтинг заемщика.Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности (1, 2, 3) любого показателя (например, Кал, Kпл, Кп, Кн) и его доли (соответственно 30%, 20, 30, 20%) в совокупности (100%) Так, к 1-му классу могут быть отнесены заемщики с суммой баллов от 100 до 150 баллов, ко 2-му классу - от 151 до 250 баллов, к 3-му классу - от 251 до 300 баллов (табл. 13.2-13.5).

Таблица 13. 2

Дата добавления: 2017-02-20; просмотров: 929;