Принципы организации и структура валютного рынка

На мировом финансовом рынке преобладающими являются операции на валютном рынке, что обусловлено значительными объемами перелива капиталов в условиях свободной конвертируемости валют и продолжающимся процессом либерализации национальных финансовых рынков. Валютный рынок является самым большим сегментом финансового рынка. Среднегодовой объем операций на нем по состоянию на апрель 2001 г. составил 1,2 трлн руб.

Валютный рынок представляет собой официальный финансовый центр, где сосредоточена купля-продажа валют и ценных бумаг в иностранной валюте на основе спроса и предложения и определяется курс иностранной валюты относительно денежной единицы данной страны. Валютный рынок является частью финансового рынка страны, существующего наряду с другими видами рынка, такими, как рынок ценных бумаг, учетный рынок, рынок краткосрочных кредитов и др. В отличие от других видов рынка валютный рынок имеет свои особенности. Он не имеет четких географических границ, определенного места расположения, функционирует кругло-суточно, на нем может действовать неограниченное число участников, он обладает высокой степенью ликвидности.

Основными участниками валютного рынка являются банки и другие финансовые учреждения, брокеры и брокерские фирмы, прочие участники.

Участники первой группы осуществляют операции как в собственных целях, так и в интересах своих клиентов. При этом участники могут работать на рынке, вступая в прямой контакт друг с другом, либо действовать через посредников. К этой группе относятся коммерческие банки, центральные эмиссионные банки стран и различные финансовые учреждения.

Вторую группу участников валютного рынка составляют специализированные брокерские и дилерские организации. Помимо проведения собственных валютных операций они осуществляют информационную и посредническую функции, которые тесно взаимосвязаны.

Третья группа участников включает финансовые небанковские учреждения, юридические и физические лица. Участники третьей группы лично не осуществляют операции с иностранными валютами, а пользуются услугами банков.

Валютный рынок состоит из множества национальных валютных рынков, которые в той или иной степени объединены в мировую систему.

В зависимости от объема, характера валютных операций и количества используемых валют различают мировые, региональные и национальные (внутренние) валютные рынки.

На мировых валютных рынках (в мировых финансовых центрах) осуществляются сделки с валютами, широко используемыми в мировом платежном обороте. Мировые валютные рынки сосредоточены в мировых финансовых центрах в Западной Европе, США, на Дальнем и Ближнем Востоке, в Юго-Восточной Азии. Среди них выделяются три самых крупных валютных центра мира: Лондон, Нью-Йорк, Токио, где совершается около 50% международных валютных сделок.

На региональных валютных рынках осуществляются операции с определенными конвертируемыми валютами, в их числе сингапурский доллар, саудовский риал, кувейтский динар и др. Самым крупным региональным валютным рынком является Европейский валютный рынок.

Национальный (внутренний) валютный рынок – это рынок, где совершается ограниченный объем сделок с определенными валютами и который обслуживает валютные потребности одной страны. В странах с ограниченным валютным законодательством официальный валютный рынок обычно дополняется «серым» (на котором банки совершают операции с неконвертируемыми валютами) и «черным» (нелегальным) рынком.

Валютный рынок представляет собой преимущественно межбанковский рынок. С точки зрения институциональной структуры межбанковский рынок иностранной валюты подразделяется на два основных сектора: биржевой и внебиржевой.

На биржевом секторе валютного рынка операции с иностранной валютой могут совершаться через валютную биржу или при операциях с производными финансовыми инструментами частично на товарных и фондовых биржах (валютные и финансовые фьючерсы и опционы, валютные процентные свопы). Валютные биржи являются некоммерческими предприятиями, действующими на основе устава. Их основные функции заключаются не в получении высокой прибыли, а в мобилизации временно свободных рублевых и валютных средств через покупку-продажу иностранной валюты и в установлении ее валютного курса. При этом сделки с иностранной валютой проводятся в строго определенное время биржевой сессии. Биржевой валютный рынок имеет ряд достоинств: является наиболее дешевым источником иностранной валюты; обладает абсолютной ликвидностью, высокой степенью организации и контроля. Особенностью и одним из основных отличий биржевого рынка от внебиржевого является то, что биржевой рынок не только и не столько обеспечивает проведение валютообменных операций, но и играет важную роль в формировании валютных курсов иностранных валют.

Валютные биржи имеются не во всех странах: они отсутствуют в англосаксонских странах. В таких странах, как Германия, Франция, Япония и другие, роль валютных бирж заключается в фиксации справочных курсов валют.

На внебиржевом валютном рынке сделки по покупке-продаже иностранной валюты заключаются непосредственно между банками (по телексу или телефону), а также между банками и клиентами, минуя валютную биржу. К основным достоинствам внебиржевого валютного рынка относятся более высокая скорость расчетов, чем при торговле на валютной бирже; достаточно низкая себестоимость затрат на операции по обмену валют. Биржевой и внебиржевой межбанковские валютные рынки взаимосвязаны и дополняют друг друга.

При торговле валютой у участников валютного рынка возникают требования и обязательства в различных валютах. Соотношение требований и обязательств по той или иной валюте у участников валютного рынка определяет его валютную позицию.

Если требования и обязательства по конкретной валюте совпадают, то валютная позиция считается закрытой, а если не совпадают – то открытой. В свою очередь, открытая валютная позиция может быть длинной (количество купленной валюты больше количества проданной) и короткой (количество проданной валюты больше количества купленной).

Валютная позиция возникает на дату заключения сделки на покупку или продажу иностранной валюты и иных валютных ценностей, а также на дату начисления процентных доходов (расходов) и зачисления на счет (списание со счета) иных доходов (расходов) в иностранной валюте. По каждой иностранной валюте открытая валютная позиция определяется отдельно. Операции банков по купле-продаже иностранной валюты на валютном рынке, проводимые от своего имени и за свой счет, во многих странах регламентированы лимитом открытой валютной позиции, который устанавливается Центральным банком страны. Он входит в систему других показателей банковского надзора.

На валютном рынке осуществляются различные по содержанию операции, которые объединены соответствующими сегментами рынка. Основными сегментами межбанковского валютного рынка являются кассовый (наличный) рынок (спот) и срочный рынок (форвард). Различие между этими сегментами заключается в дате валютирования (дата исполнения условий сделки).

К кассовым (наличным) валютным сделкам (сделкам типа спот) относятся операции с немедленной поставкой валюты. При этом дата валютирования отстоит от даты заключения сделки не более чем на два рабочих дня со дня заключения сделки по курсу, зафиксированному в момент заключения сделки. По договоренности поставка откладывается до двух рабочих дней после совершения сделки для того, чтобы стороны, участвующие в сделке, могли документально ее оформить и осуществить расчеты с учетом разных часовых поясов валютных рынков.

Кассовые валютные сделки в первую очередь применяются для совершения внешнеторговых операций. В последнее время усилились и спекулятивные цели сделок.

Кассовые сделки заключаются с датой валютирования «сегодня» (tod/overnight), «завтра» (torn/next) и «спот» (spot).

Основным инструментом кассового рынка является электронный перевод по каналам системы СВИФТ (Сообщество международных межбанковских финансовых телекоммуникаций).

В настоящее время кассовый рынок по-прежнему является крупнейшим сегментом валютного рынка. Несмотря на то что за последние годы объем торгов здесь увеличивался медленнее, чем в других сегментах, на долю кассового рынка приходится немногим менее половины совокупного оборота валютного рынка.

Другим важным сегментом валютного рынка является срочный рынок (операции на срок). Срочные валютные сделки – это сделки по обмену валют по курсу, зафиксированному в момент заключения сделки, но дата валютирования по которым отложена на четко определенный период времени в будущем. Сделки заключаются, как правило, на срок от 1 недели до 6 месяцев. Проведение сделок на срок свыше 6 месяцев может встретить затруднения, а на срок более 12 месяцев часто требует специальной договоренности. Как правило, при осуществлении срочных операций банки требуют от клиентов определенных гарантий в виде соответствующих вкладов (за исключением тех случаев, когда контрагентом является другой банк или финансовое учреждение).

Срочные валютные сделки часто не связаны с внешнеторговыми операциями и в конечном счете определяются процессами валютного (игра на изменение валютного курса) и процентного (игра на изменение процентных ставок) арбитража.

Участники валютного рынка осуществляют эти операции либо в чисто спекулятивных целях, либо в целях страхования валютных рисков. Страхование, или хеджирование, валютных рисков, обусловленных изменением валютных курсов, направлено на закрытие открытых валютных позиций в иностранных валютах. При спекуляции участники валютного рынка осознанно принимают на себя валютный риск, открывая длинную или короткую позицию в иностранной валюте с целью извлечения дополнительной прибыли.

Сделки на любой срок свыше двух рабочих дней получили название форвардных операций. На форвардном рынке имеют место обычные форвардные сделки (forward), своп-сделки (swap), фьючерсные (futures) и опционные (option) валютные сделки.

К первому виду относятся обычные форвардные сделки, которые предусматривают покупку или продажу валюты со сроками выплаты более двух дней. При этом валюта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки по взаимной договоренности сторон.

Форвардный контракт является банковским контрактом, он не стандартизирован и может быть оформлен под конкретную операцию. Часто обычную форвардную сделку, не связанную с одновременным совершением контрсделки, называют сделкой аутрайт (outright).

Сделка типа своп представляет собой одновременное осуществление операций продажи валюты с разными сроками исполнения. При этом в качестве контрагента чаще всего выступает одно и то же лицо. Своп-сделки часто используются при хеджировании, так как не создают открытой валютной позиции. Обычно они осуществляются на срок от 1 дня до 6 месяцев, реже встречаются своп-сделки сроком исполнения до 5 лет. Своп-операции проводятся между коммерческими банками и Центральным банком страны, между центральными банками стран. В последнем случае они представляют собой соглашение о взаимном кредитовании в национальных валютах.

В условиях стабилизации конъюнктуры валютного рынка объем срочных операций сокращается по сравнению с наличными сделками. Наоборот, при значительных колебаниях курсов валют на рынке спот объем форвардных сделок возрастает. Так, в последние годы в связи с усилением дестабилизирующих явлений на валютном рынке объем срочных операций увеличивался быстрее, чем объем кассовых сделок.

Обычные форвардные сделки и своп-сделки заключаются на межбанковском валютном рынке.

Помимо традиционных операций на валютном рынке появились относительно новые виды сделок: валютные фьючерсы и опционы. На их основе сложились соответствующие сегменты рынка.

Валютные фьючерсы предоставляют владельцу право и налагают на него обязательства по поставке некоторого количества валюты к определенному сроку в будущем по согласованному валютному курсу. Внешне фьючерсы очень похожи на форвардные сделки, однако между ними существуют следующие различия:

- фьючерсы более стандартизированы: сроки исполнения привязаны к определенным датам (например, 15-е число месяца исполнения), стандартизированы по срокам, объемам и условиям поставки;

- фьючерсы проводятся на организованных рынках (фьючерсных биржах);

- фьючерсный рынок доступен как для крупных, так и для средних и мелких, в том числе индивидуальных, инвесторов.

Во фьючерсной торговле имеют значение лишь вид валюты, на которую заключается контракт, количество таких контрактов, месяц поставки и, главное, цена данного товара, проставляемая в контракте. При этом реальной поставки валюты не осуществляется, а участники в операции получают лишь разность между первоначальной ценой заключения контракта и ценой на день совершения обратной сделки.

Важной особенностью фьючерсной торговли, вытекающей из ее стандартизации, является обезличенность контракта.Банки и брокеры выполняют функции посредников между клиентами и Расчетной палатой биржи и не являются сторонами сделки. Это позволяет продавцу и покупателю действовать независимо друг от друга, т.е. ликвидировать свои обязательства по ранее оформленному контракту путем совершения обратной сделки с Расчетной палатой биржи.

Ключевую роль при осуществлении расчетов по фьючерсным контрактам играет Расчетная палата соответственной фьючерсной биржи. Она осуществляет функции клиринга и расчетов по всем купленным и проданным контрактам во фьючерсной торговле, гарантирует и организует их исполнение.

На различных биржах правила торговли существенно различаются, но механизм проведения фьючерсных сделок одинаков. Основными биржами по обращению фьючерсных контрактов являются Чикагская товарная биржа (Chicago Mercantile Exchange – СМЕ), Международная денежная биржа Сингапура (Singapore International Monetary Exchange – SIMEX), Лондонская международная биржа финансовых фьючерсов (London International Financial Future Exchange – LIFFE) и др.

Опционными контрактами торгуют как на биржах, так и на внебиржевом рынке.

Валютные опционы дают владельцу право, но не налагают никаких обязательств по покупке (опцион покупателя call), по продаже (опцион продавца put) или по покупке либо по продаже (двойной опцион stellage).

Американские опционы могут быть использованы в любой момент до истечения по ним срока, а европейские – только по наступлении срока.

По данному договору один брокер (дилер) выписывает и продает опцион, а другой покупает его и получает право в течение оговоренного в условиях опциона срока либо купить по установленному курсу (цена исполнения) определенное количество валюты у лица, выписавшего опцион (опцион на покупку), либо продать эту валюту ему (опцион на продажу).

Таким образом, продавец опциона обязан продать (или купить) валюту, а покупатель опциона не обязан этого делать, т.е. он может купить или не купить (продать или не продать) валюту. Цена в этом случае называется премией и выплачивается продавцу опциона.

Биржевые опционы – это стандартные контракты с указанием вида опциона (call или put), цены исполнения, установленной даты исполнения, объемов контракта, величины премии. Биржевые сделки с опционами носят обезличенный характер.

При совершении сделки покупатель опциона перечисляет сумму премии на счет биржи (клиринговой палаты), которая затем переводит ее на счет продавца. Клиринговая палата обеспечивает финансовую целостность сделок, гарантируя исполнение сторонами контрактных обязательств, выполнение контракта посредством проведения обратной сделки с выплатой разницы между ценой продажи и ценой покупки опциона без поставки реального актива; осуществляет учет всех совершенных сделок.

После регистрации сделки клиринговая палата становится гарантом выполнения условий.

Непосредственное участие в торгах принимают расчетные фирмы (члены клиринговой палаты) и брокеры, заключившие с ними договор. Брокеры ведут торги и заключают сделки. Расчетные фирмы отвечают перед клиринговой палатой за выполнение обязательств брокеров. Покупать и продавать биржевой опцион может любое лицо, заключившее договор с брокером, работающим на бирже.

Опционные валютные сделки на внебиржевом рынке заключаются в основном только крупными банками и финансовыми корпорациями. Внебиржевые опционные контракты не имеют стандартных условий. Размер премий, срок действия и другие ценовые контракты зависят от взаимного согласования сторон. Продажа опционов на внебиржевом рынке происходит на более гибких условиях, приспособленных к задачам неофициального рынка, и ими торгуют без выставления формальных требований внесения маржи (если стороны не договорились о внесении такой гарантийной суммы). Они гораздо чаще заканчиваются поставкой базисных активов.

Согласовав условия сделки по телефону, стороны подтверждают их телексом обычно в тот же день. Однако, учитывая значительную степень риска, опционные сделки заключаются только между партнерами, имеющими давние финансовые сделки и первоклассную кредитную историю.

Валютный курс

На валютном рынке национальная валюта обменивается на иностранную. Обменный валютный курс– это цена одной валюты, выраженная в другой. Она может определяться спросом и предложением на валюты на открытом неограниченном рынке или же быть установлена государством (в России – Центральным банком РФ).

Чаще всего курс валюты определяется в зависимости от соотношения спроса и предложения той или иной валюты, поэтому он не может быть постоянной величиной, так как постоянно меняются спрос и предложение на валютном рынке. Курс валюты, предложение которой ограничено, повышается, тогда как курс валюты с избыточным предложением падает.

Определение курса национальной денежной единицы в иностранной валюте на определенный момент называется котировкой.Котировку валют осуществляют центральные и крупнейшие коммерческие банки.

В большинстве стран при установлении валютного курса применяется прямая котировка. Она означает, что определенная постоянная сумма иностранной валюты (например, 1, 10, 100 единиц) используется для выражения изменяющейся величины соответствующей суммы национальной валюты:

- Москва на Нью-Йорк 1 USD – 31,1168 RUR в Москве;

- Токио на Нью-Йорк 1 USD = 115,8974 JPY в Токио.

Реже применяется косвенная котировка. Основой в данном случае служит единица национальной валюты, сравниваемая, например, с долларом США. Эта котировка используется чаще всего в Великобритании, где все валюты приравниваются к фунту стерлингов. Это объясняется тем, что до 1971 г. в денежно-кредитной системе Англии отсутствовала десятичная система, поэтому на практике было легче использовать косвенную котировку. Ее сохранили и после ввода десятичной системы. Котировка выглядит следующим образом:

Лондон на Нью-Йорк: 1 GBP = 1,6465 USD в Лондоне.

Виды валютных курсов в зависимости от различных признаков представлены в табл. 1.

Таблица 1

Классификация видов обменных валютных курсов

| Признак | Виды валютного курса |

| 1. Участники сделки | Курс покупателя Kуpc продавца |

| 2. Используемый режим | Фиксированный Плавающий Смешанный |

| 3. По учету инфляции | Номинальный Реальный |

| 4. Способ установления | Официальный Рыночный |

| 5. Вид валютных сделок | Курс текущих сделок Курс срочных сделок |

Валютные курсы различаются в зависимости от того, совершается покупка или продажа валюты.

По курсу покупателя банк приобретает иностранную валюту, а по курсу продавца – продает ее.

Например, котировка 115,8971 – 115,8977 японской иены за 1 доллар США означает, что банк готов купить у клиента 1 доллар США за 115,8971 японской иены, а продать ему 1 доллар США за 115,8977 японской иены. Разница между курсами продавца и покупателя используется для покрытия издержек банка и содержит обычно банковскую прибыль. Эта разница, называемая маржей или спрэдом (от англ. spread), обычно составляет десятые или сотые доли процента, но может колебаться в зависимости от конкретной ситуации, складывающейся на валютном рынке.

Режим валютного курса определяет его виды: фиксированный, плавающий и смешанный.

При фиксированном резюме валютный курс фиксируется по отношению к какой-либо одной иностранной валюте, к коллективной денежной единице (СДР, евро) либо к валютной «корзине», составленной из валют основных торговых партнеров страны. При данном режиме участники рынка свободно проводят операции, а правительство лишь стабилизирует резкие изменения курса в согласованных пределах. До Первой мировой войны фиксированные курсы определялись на основе международного золотого стандарта. Позднее фиксированные курсы стали общепринятыми, и в конце Второй мировой войны была создана Бреттон-Вудсская валютная система, в которой курс всех валют фиксировался к доллару США в пределах колебаний 1%. В Европейской валютной системе отклонения курсов валют от номинала с 1979 г. не должны были превышать ±2,25%, а с августа 1993 г. ±15%.

В Ямайской валютной системе страны могут применять любой режим валютного курса, главным из которых сталплавающий. В режиме свободного плавания валютный курс изменяется в зависимости от рыночного спроса и предложения.

Однако на практике выбор режима не является безальтернативным решением в пользу полностью плавающего курса. По методологии Международного валютного фонда существует два варианта использования плавающего валютного курса: режим управляемого плавания (флотации) и режим самостоятельного свободного плавания.

При управляемом валютном курсе Центральный банк не знает, является ли изменение курса кратковременным колебанием или более существенной тенденцией, и устанавливает размер колебания валютного курса. Его используют страны с так называемой переходной экономикой.

Существует несколько вариантов регулирования валютного курса в рамках управляемого плавания. При валютном коридоре девальвация национальной валюты происходит на неизвестную заранее величину в рамках допустимого предела (коридора).

Достаточно часто используется ползущая привязка, при которой происходит ежедневная девальвация национальной валюты на заранее запланированную и опубликованную величину. Возможно одновременное использование механизма валютного коридора и ползущей привязки, получившее в практике название наклонного коридора.

В разных странах в отдельные периоды времени размер колебания курса неодинаков. Так, в Индонезии и Малайзии он составлял 8%, во Вьетнаме ±5%, в России ±15%.

Режим самостоятельного свободного плавания валютного курса могут позволить себе страны с высоким уровнем экономического развития (США, Япония, Германия и др.). Однако в чистом виде он редко применяется в течение длительного периода времени.

Некоторые страны применяют смешанные между фиксированным и плавающим режимы валютного курса. Это так называемый механизм «валютного совета». Он предполагает покрытие любого прироста денежной массы исключительно приростом резервов иностранной валюты. «Валютный совет» (или Центральный банк) совершает интервенции для обмена резервных денег на иностранную валюту по фиксированному курсу. Данный механизм активно использовали Гонконг, Эстония, Сингапур, Аргентина и другие страны.

В зависимости от учета инфляции различают номинальный и реальный валютные курсы. Номинальный валютный курс определяет соотношение одной валюты по отношению к другой. Реальный валютный курс определяется как номинальный курс, скорректированный на соотношение цен внутри страны и цен других стран (уровней инфляции).

Политика центральных банков в значительной степени направлена на сдерживание резкого повышения реального курса национальной валюты в соответствии с принятыми обязательствами. Повышение реального курса национальной валюты является нежелательным фактором. В странах с низкой эффективностью торговых операций (с учетом внутренних издержек) реальное укрепление национальной валюты может привести к ее частичному сокращению. В силу возрастания конкуренции со стороны импортных товаров депрессивное воздействие может быть оказано на тех отечественных производителей товаров для внутреннего потребления, в деятельности которых наблюдается определенное оживление. Кроме того, неоправданное укрепление национальной валюты может способствовать дополнительному притоку мобильного спекулятивного иностранного капитала на национальный финансовый рынок.

В зависимости от роли уполномоченных органов в его установлении различают рыночный и официальный номинальный валютные курсы. Рыночный валютный курс устанавливается на внутреннем валютном рынке основными его участниками. Как правило, он устанавливается на основе операций, проводимых крупнейшими участниками (коммерческими банками) на межбанковском рынке.

Официальный валютный курс котируется Центральным банком на основе политики, проводимой государством в области валютных курсов, с учетом операций, проводимых на межбанковском валютном рынке. Он используется для целей внешних расчетов государства, таможенных платежей и ведения бухгалтерского учета.

В зависимости от видов валютных сделок различают курсы текущие и срочные (спот и форвард). При заключении текущих валютных сделок обмен валюты производится немедленно по текущему валютному курсу.

Форвардный курс получается посредством прибавления премии к текущему курсу или вычитания скидки из него. Валюта котируется с премией или дисконтом на валютном рынке в зависимости от ожидаемых перспектив динамики ее курса и от уровня международных процентных ставок к ней и в других валютах. Если валюта котируется на срок со скидкой, то ее форвардный курс ниже текущего, и наоборот.

Помимо обменных валютных курсов, существуют также различные расчетные курсы, применяемые при статистических сопоставлениях и экономическом анализе. К ним относится, например, средний курс, представляющий собой среднюю арифметическую курсов продавца и покупателя. Такого курса в действительности не существует, однако его величина ежедневно сообщается средствами массовой информации.

Кросс-курсыпредставляют собой котировку двух иностранных курсов, ни одна из которых не является национальной валютой участника сделки, устанавливающего курс. Например, кросс-курсом будет считаться курс японской иены к немецкой марке, установленный английским банком.

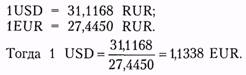

Обычно под кросс-курсом понимают также любой курс, выведенный расчетным путем из курсов двух соответствующих валют к третьей валюте. Например, если российский банк хочет получить курс доллара США к евро, то он исходит из курсов обеих валют к российскому рублю и затем выводит кросс-курс доллара США к евро.

Так, на 23 марта 2002 г.:

Широкое распространение получили также индексы валютных курсов. Поскольку одновременно и разнонаправленно могут изменяться курсы многих валют, то существует проблема определения степени обесценения (или удорожания) отдельных денежных единиц по отношению к другим. Для измерения степени изменения валютных курсов исчисляются специальные индексы.

К ним относятся индексы так называемых эффективных валютных курсов, отражающих динамику курса по отношению к валютам государств, занимающих наиболее важное место во внешнеэкономических связях данной страны. Причем в зависимости от состава валют и их удельного веса во внешнеэкономических сделках данной страны динамика указанных индексов может быть различной вследствие неодинаковых изменений взаимных курсов валют на международных валютных рынках.

Чаще всего индексы валютных курсов используются для оценки влияния, оказываемого изменениями курсов национальной денежной единицы на конкурентоспособность товаров, а также на торговый и платежный балансы соответствующей страны.

Многие из применяемых в настоящее время индексов эффективных курсов доллара США рассчитываются как в номинальном, так и в реальном выражении.

Неравномерность мирового экономического развития, радикальные экономические сдвиги как в экономике отдельных стран, так и в мировом хозяйстве в целом, расхождение фаз экономического цикла и темпов инфляции в отдельных странах, различные меры целенаправленного государственного воздействия привели к неравномерным изменениям в динамике валютного курса отдельных стран.

Динамика номинального эффективного и реального эффективного курсов национальной валюты по отношению к доллару США показывает, что из рассматриваемых стран только в России происходит обесценение реального курса национальной денежной единицы к доллару США. В Китае с 1998 г. темпы роста номинального эффективного валютного курса превышали темпы роста реального эффективного валютного курса, а в странах, входящих в зону евро, – с 1997 г.

Движение валютных курсов происходит неодинаково и зависит от макроэкономических факторов, к которым можно отнести: темпы экономического роста (прирост валового внутреннего продукта, объемов промышленного производства); уровень инфляции и инфляционные ожидания; состояние платежного баланса страны, в том числе по текущему счету; резервы иностранной валюты.

Наряду с макроэкономическими факторами на валютный курс действуют факторы, не связанные с внешней торговлей: различие в уровнях процентных ставок, показатели денежной массы страны, изменение экономической конъюнктуры и политической ситуации, рыночные ожидания будущих курсов ведущих валют. Данная группа факторов определяет переливы капиталов из страны в страну.

Основополагающее влияние на изменение курса национальной денежной единицы оказывает экономическое развитие страны. Страны с устойчивым положением имеют сильную национальную денежную единицу, одно из основных назначений – обслуживать процесс производства путем осуществления расчетов во внешней торговле. В данном случае валюта будет устойчивой (твердой), так как она обеспечена стоимостью товаров, произведенных для экспорта.

Экономический рост – это один из важнейших факторов, влияющих на экспорт и импорт. Если уровень экономики страны растет быстрее, чем уровень экономики ее основных торговых партнеров, то объем импорта, скорее всего, будет расти быстрее, чем объем экспорта. Это приведет к возникновению торгового дефицита, и валютный курс страны снизится. Возможен вариант, когда более быстрый рост экономики привлечет большее количество капитала, что компенсирует отрицательные торговые эффекты.

Существенное влияние на валютный курс оказывает относительная инфляция. Согласно теории паритета покупательной способности валют изменение относительных уровней инфляции ведет к изменению валютных курсов. Покупательная способность валют измеряется индексом потребительских и индексом оптовых цен. Индекс оптовых цен изменяется более медленными темпами, чем индекс потребительских цен, и на его основе определяется покупательная способность. Упрощенно процентное изменение валютных курсов примерно равно разнице между уровнями инфляции в двух странах. При прочих равных условиях уровень инфляции в стране обратно пропорционально влияет на величину курса национальной валюты, т.е. увеличение инфляции в стране приводит к уменьшению курса национальной валюты, и наоборот.

Состояние платежного баланса оказывает непосредственное влияние на величину валютного курса. Внутри стран весьма значителен разрыв между валютными поступлениями и платежами.

Активный платежный баланс способствует повышению курса национальной валюты, так как увеличивается спрос на нее со стороны иностранных должников. Пассивный платежный баланс, наоборот, способствует понижению курса национальной валюты.

В большей степени на состояние валютного курса реагируют те статьи платежного баланса, в которых отражаются текущие операции. Показатели разбалансированности, такие, как сальдо по текущим операциям и торговый баланс, помогают определить условия, влияющие на изменение курсов валют. Значительное их изменение может быть воспринято как ранний признак увеличения (уменьшения) стоимости валюты.

Одним из главных факторов дефицитности платежного баланса является превышение стоимости импорта товаров над объемом их экспорта. Большинство стран сводит внешнеторговые операции (торговый баланс) с отрицательным сальдо, что является одной из главных причин общей несбалансированности их международных платежей.

Немаловажное значение для стран наряду с внешнеторговым сальдо имеет баланс услуг. Особенно важными для них являются поступления по транспортным перевозкам, страхованию, международному туризму, различным комиссионным сборам, рекламе и ярмаркам. Большие поступления от туризма имеют страны с особой экзотикой (Таиланд, Сингапур, Филиппины). У государств, имеющих выход к морю (Сингапур, Япония, Южная Корея, Гонконг), – значительные доходы от обслуживания иностранных судов в своих портах и по страхованию. Страны, в которых расположены финансовые центры мирового значения (Великобритания, Германия, Япония, Гонконг, Сингапур), имеют поступления от оказания финансовых услуг. Мировой кредитор – Япония – получает значительные доходы по инвестициям за границей и проценты по международным кредитам.

Усиление неравновесия платежного баланса и потребность в привлечении заемных средств для покрытия его пассивного сальдо стали важными факторами движения капиталов.

При значительном притоке иностранного капитала помимо облегчения своего финансового положения страны получают возможность повысить эффективность капиталовложений и использовать новые технологии. Вместе с тем приток капитала чреват «перегревом» экономики, и в первую очередь нагнетанием инфляции, увеличением избыточной денежной массы и повышением реального эффективного валютного курса.

Наряду с общеэкономическими на величину валютного курса действуют факторы состояния финансового рынка.

Значительное влияние на динамику валютных курсов оказывает изменение процентных ставок, регулирующих международные переливы капитала, прежде всего краткосрочного. Относительный рост процентных ставок в стране в результате проведения сдержанной денежно-кредитной политики способствует удорожанию ее валюты. Инвесторы, желая извлечь доходы из более высоких процентных ставок, конвертируют свои активы национальных валют в иностранную, повышая спрос на нее на валютном рынке.

С другой стороны, увеличение процентных ставок внутри страны вызывает уменьшение спроса на нее со стороны заемщиков. Это приводит к увеличению внутренних цен, росту инфляции и, в конечном итоге, к понижению курса национальной валюты.

Таким образом, изменение процентных ставок может как прямо, так и обратно пропорционально влиять на величину валютного курса.

Существенное влияние на валютный курс оказывает рост денежной массы (М2), который равен сумме денег в указанном значении (деньги вне банков и депозиты до востребования в банковской системе). Такие показатели денежной массы, как коэффициент монетизации и скорость денежного обращения, характеризуют степень доверия экономических агентов к национальной денежной системе.

Величины данных показателей довольно сильно различаются по годам и странам. Развитие многих стран мира убедительно показывает устойчивую связь низких показателей коэффициента монетизации (и соответственно высоких значений скорости денежного обращения) с высокими темпами инфляции и денежной эмиссией.

Низкие значения коэффициентов монетизации и высокие – денежного обращения свидетельствуют о слабом доверии к национальной денежной системе, что является следствием высокого уровня инфляции. Это характерно для таких стран, как Монголия, Филиппины, Индонезия и Южная Корея.

Для стран с низким уровнем инфляции характерны высокие значения коэффициентов монетизации и низкие значения скорости денежного обращения. Лидирующие позиции по этому критерию занимают Великобритания, Люксембург, Япония, Гонконг, Тайвань. На территории этих стран действуют важнейшие мировые финансовые центры, и их нормальное функционирование возможно лишь при наличии исключительно высокого доверия к банковским системам соответствующих стран со стороны как резидентов, так и нерезидентов. Следует отметить значительное изменение данных показателей в России. В 2000 г. она имела низкий коэффициент монетизации и высокую скорость денежного обращения. Коэффициент монетизации снизился с 73,2 в 1990 г. до 14,3 в 2000 г., а скорость денежного обращения увеличилась с 1,4 до 8,3 соответственно. Это свидетельствует о высоком уровне инфляции в стране и низкой степени доверия к национальной валюте и национальной банковской системе. В конечном итоге это влияет на величину валютного курса в сторону его понижения.

Регулирование валютного курса является составной частью проводимой в стране валютной политики. Оно может быть направлено на повышение или на понижение величины валютного курса, поэтому в определенной мере воздействует на курсовое соотношение валют.

Все перечисленные факторы переплетаются и взаимно дополняют друг друга, оказывая неравнозначное влияние на курсовые соотношения валют в зависимости от конкретной экономической ситуации. Таким образом, формирование валютного курса – это сложный, многофакторный процесс, обусловленный взаимосвязью национального и мирового производства и обращения.

Дата добавления: 2016-12-16; просмотров: 1990;