По ставке 10% облагаются

Налоговая база

- Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено НК РФ, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии с НК РФ, с учетом акцизов (для подакцизных товаров)

и без включения в них налога.

- При реализации товаров (работ, услуг) по товарообменным (бартерным) операциям, реализации товаров (работ, услуг) на безвозмездной основе, передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства, передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

- При реализации товаров (работ, услуг) с учетом субсидий, предоставляемых бюджетами бюджетной системы Российской Федерации в связи с применением налогоплательщиком государственных регулируемых цен, или с учетом льгот, предоставляемых отдельным потребителям в соответствии с законодательством, налоговая база определяется как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации.

- При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством РФ,

(за исключением подакцизных товаров) налоговая база определяется как разница между ценой, определяемой в соответствии

с НК РФ, с учетом налога и ценой приобретения указанной продукции.

- При ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, налоговая база определяется как сумма:

• таможенной стоимости этих товаров;

• подлежащей уплате таможенной пошлины;

• подлежащих уплате акцизов (по подакцизным товарам).

Налоговые ставки:

• 0%

• 10%

• 18%

По ставке 0% облагаются:

• Реализация товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны.

• Услуги по международной перевозке товаров.

• Работы (услуги), выполняемые (оказываемые) организациями трубопроводного транспорта нефти и нефтепродуктов, по: транспортировке нефти, нефтепродуктов вне зависимости от даты их помещения под соответствующую таможенную процедуру из пункта отправления, расположенного на территории РФ, до границы РФ для последующего вывоза трубопроводным транспортом за пределы территории РФ, либо до морских портов РФ для последующего вывоза за пределы территории РФ морским транспортом, либо до пункта перевалки (перегрузки, слива, налива) на иные виды транспорта, в том числе на трубопроводный, расположенный на территории РФ, для последующего вывоза за пределы территории РФ иными видами транспорта, в том числе трубопроводным; перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы территории РФ, в том числе в морских, речных портах, вне зависимости от даты их помещения под соответствующую таможенную процедуру.

• Услуги по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы территории РФ (ввозимого на территорию РФ), в том числе помещенного под таможенную процедуру таможенного транзита, а также услуг по транспортировке (организации транспортировки) трубопроводным транспортом природного газа, ввозимого на территорию РФ для переработки на территории РФ.

• Услуг, оказываемые организацией по управлению единой национальной (общероссийской) электрической сетью по передаче по единой национальной (общероссийской) электрической сети электрической энергии, поставка которой осуществляется из электроэнергетической системы РФ в электроэнергетические системы иностранных государств.

• Работы (услуги), выполняемые (оказываемые) российскими организациями (за исключением организаций трубопроводного транспорта) в морских, речных портах по перевалке и хранению товаров, перемещаемых через границу РФ, в товаросопроводительных документах которых указан пункт отправления и (или) пункт назначения, находящийся за пределами территории РФ.

• Работы (услуги) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории.

• Услуги по предоставлению железнодорожного подвижного состава и (или) контейнеров, а также транспортно-экспедиционных услуг, оказываемых российскими организациями или индивидуальными предпринимателями, владеющими железнодорожным подвижным составом и (или) контейнерами на праве собственности или на праве аренды (в том числе финансовой аренды (лизинга), для осуществления перевозки или транспортировки железнодорожным транспортом экспортируемых товаров или продуктов переработки при условии, что пункт отправления и пункт назначения находятся на территории РФ.

• Работы(услуги), выполняемые (оказываемые) организациями внутреннего водного транспорта, в отношении товаров, вывозимых в таможенной процедуре экспорта при перевозке (транспортировке) товаров в пределах территории РФ из пункта отправления до пункта выгрузки или перегрузки (перевалки) на морские суда, суда смешанного (река - море) плавания или иные виды транспорта.

• Работы (услуг)и, непосредственно связанные с перевозкой или транспортировкой товаров, помещенных под таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию РФ до таможенного органа в месте убытия с территории РФ.

• Услуги по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ, при оформлении перевозок на основании единых международных перевозочных документов.

• Товары(работы, услуги) в области космической деятельности.

• Реализация драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам драгоценных металлов и драгоценных камней субъектов РФ, Центральному банку РФ, банкам.

• Реализация товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей.

• Реализация припасов, вывезенных с территории РФ.

• Выполняемые российскими перевозчиками на железнодорожном транспорте работы (услуги) по перевозке или транспортировке экспортируемых за пределы территории РФ товаров и вывозу

с территории РФ продуктов переработки на территории РФ.

• Реализация построенных судов, подлежащих регистрации

в Российском международном реестре судов.

• Реализация товаров (работ, услуг) для официального использования международными организациями и их представительствами, осуществляющими деятельность на территории РФ.

• Работы (услуги) по перевозке (транспортировке) вывозимых

за пределы территории РФ или ввозимых на территорию РФ товаров морскими судами и судами смешанного (река - море) плавания

на основании договоров фрахтования судна на время (тайм-чартер).

По ставке 10% облагаются

Реализация продовольственных товаров:

• скота и птицы в живом весе; мяса и мясопродуктов (за исключением деликатесных);

• молока и молокопродуктов (включая мороженое, произведенное на их основе, за исключением мороженого, выработанного на плодово-ягодной основе, фруктового и пищевого льда);

• яйца и яйцепродуктов; масла растительного;

• маргарина, жиров специального назначения, в том числе жиров кулинарных, кондитерских, хлебопекарных, заменителей молочного жира, эквивалентов, улучшителей и заменителей масла какао, спредов, смесей топленых;

• сахара, включая сахар-сырец; соли;

• зерна, комбикормов, кормовых смесей, зерновых отходов; маслосемян и продуктов их переработки (шротов(а), жмыхов);

• хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия); крупы; муки; макаронных изделий;

• рыбы живой (за исключением ценных пород); море- и рыбопродуктов, в том числе рыбы охлажденной, мороженой и других видов обработки, сельди, консервов и пресервов (за исключением деликатесных);

• продуктов детского и диабетического питания;

• овощей (включая картофель).

Реализация товаров для детей:

• трикотажных изделий для новорожденных и детей ясельной, дошкольной, младшей и старшей школьной возрастных групп: верхних трикотажных изделий, бельевых трикотажных изделий, чулочно-носочных изделий, прочих трикотажных изделий: перчаток, варежек, головных уборов;

• швейных изделий, в том числе изделий из натуральных овчины и кролика (включая изделия из натуральных овчины и кролика с кожаными вставками) для новорожденных и детей ясельной, дошкольной, младшей и старшей школьных возрастных групп, верхней одежды (в том числе плательной и костюмной группы), нательного белья, головных уборов, одежды и изделий для новорожденных и детей ясельной группы. обуви (за исключением спортивной): пинеток, гусариковой, дошкольной, школьной; валяной; резиновой: малодетской, детской, школьной;

• кроватей детских; матрацев детских; колясок; тетрадей школьных;

• игрушек; пластилина; пеналов; счетных палочек; счет школьных;

• дневников школьных; тетрадей для рисования; альбомов для рисования;

• альбомов для черчения; папок для тетрадей; обложек для учебников, дневников, тетрадей; касс цифр и букв; подгузников.

Реализация:

• Периодических печатных изданий и книжной продукции

(за исключением рекламных и других изданий, определенных НК РФ).

• Медицинских товаров отечественного и зарубежного производства по перечню, установленному НК РФ (лекарственные средства и изделия медицинского назначения.

• Племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей, племенного яйца; спермы, полученной от племенных быков, племенных свиней, племенных баранов, племенных козлов, племенных жеребцов; эмбрионов, полученных от племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей.

Все остальные операции в соответствии с НК РФ облагаются по ставке 18%.

Налоговый и отчетный период:

• Налоговый и отчетный периоды – квартал.

• Налог исчисляется и уплачивается в бюджет, а также предоставляется налоговая декларация не позднее 20 числа месяца, следующего за отчетным периодом.

Порядок исчисления налога:

• Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

• Общая сумма налога при реализации товаров (работ, услуг) представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с порядком, указанным выше.

• Общая сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения, момент определения налоговой базы которых относится к соответствующему налоговому периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде, если иное не предусмотрено НК РФ.

• Общая сумма налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии с НК РФ.

• Сумма налога по операциям реализации товаров (работ, услуг), облагаемых по налоговой ставке 0 процентов, исчисляется отдельно по каждой такой операции в соответствии с общим порядком, установленным для исчисления налога.

• В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате, расчетным путем на основании данных по иным аналогичным налогоплательщикам.

Моментом определения налоговой базы, если иное не предусмотрено

НК РФ, является наиболее ранняя из следующих дат:

• день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

• день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Сумма налога, предъявляемая продавцом покупателю:

• При реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент,) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога.

• Сумма налога, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), имущественных прав, исчисляется по каждому виду этих товаров (работ, услуг), имущественных прав как соответствующая налоговой ставке процентная доля цен (тарифов).

Счет-фактура:

• Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном НК РФ.

• Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронной форме. Счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур в соответствии с установленными форматами и порядком.

В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

• порядковый номер и дата составления счета-фактуры;

• наименование, адрес и идентификационные номера налогоплательщика и покупателя;

• наименование и адрес грузоотправителя и грузополучателя;

• номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

• наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

• количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания);

• наименование валюты;

• цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

• стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

• сумма акциза по подакцизным товарам;

• налоговая ставка;

• сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

• стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

• страна происхождения товара;

• номер таможенной декларации.

В счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны:

• порядковый номер и дата составления счета-фактуры;

• наименование, адрес и идентификационные номера налогоплательщика и покупателя;

• номер платежно-расчетного документа;

• наименование поставляемых товаров (описание работ, услуг), имущественных прав;

• наименование валюты;

• сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

• налоговая ставка;

• сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Налоговые вычеты:

• Суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу РФ без таможенного оформления.

• Суммы налога, уплаченные в соответствии с НК РФ покупателями - налоговыми агентами.

• Суммы налога, предъявленные продавцами налогоплательщику - иностранному лицу, не состоявшему на учете в налоговых органах РФ, при приобретении указанным налогоплательщиком товаров (работ, услуг), имущественных прав или уплаченные им при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, для его производственных целей или для осуществления им иной деятельности.

• Суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг).

• Суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

• Суммы налога, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций.

• Суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

• Суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных НК РФ, по операциям реализации товаров (работ, услуг), указанных в НК РФ.

• Суммы налога, которые были восстановлены акционером (участником, пайщиком) в порядке, установленном НК РФ, в случае их использования для осуществления операций, признаваемых объектами налогообложения в соответствии с НК РФ.

• В случае перечисления сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

• При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, вычетам у продавца этих товаров (работ, услуг), имущественных прав подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

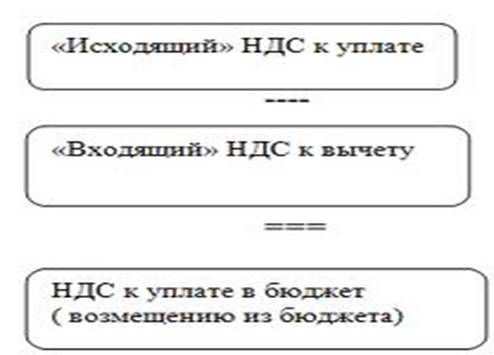

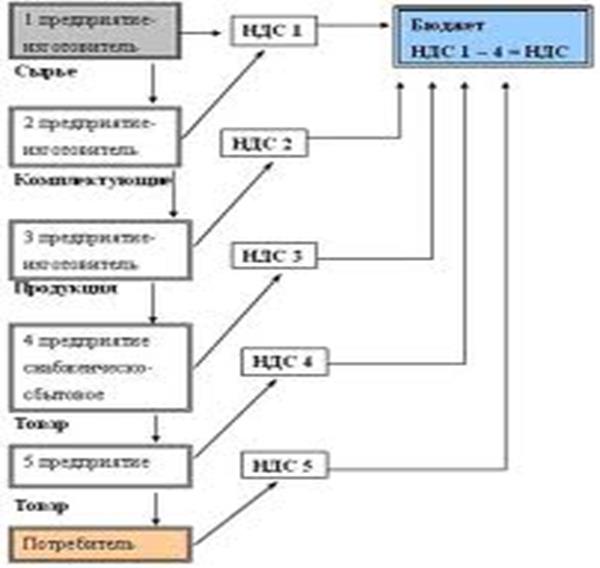

Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как общая сумма, уменьшенная на сумму налоговых вычетов, и увеличенная на суммы налога, восстановленного

в соответствии с НК РФ

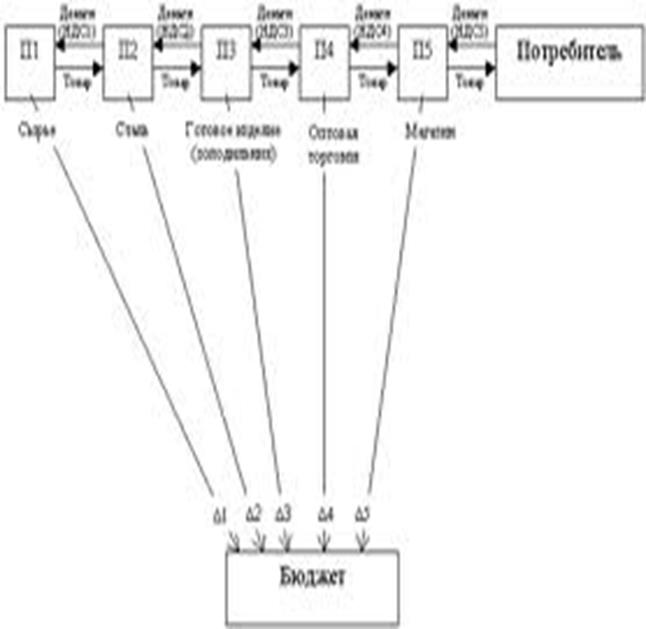

Расчет НДС:

НДС= S * 18% (10%) / 100%,

где S – налоговая база по НДС

Выделение («восстановление») НДС:

НДС= S – (S / 110% (118%)*100%),

НДС= S *18%/118%,

где S – стоимость товара, работы, услуги (с учетом НДС)

Возмещение НДС (зачет, возврат)

Возврат (возмещение) НДС из бюджета

Дата добавления: 2016-10-17; просмотров: 565;