г) чрезвычайные расходы.

Как свидетельствуют данные табл. 5, для расчета показателя чистой прибыли необходимо сделать достаточно большое количество корректировок. Прежде всего, следует сгруппировать данные по направлениям деятельности, отделив обычную деятельность от необычной; выделить постоянные расходы; сгруппировать все расходные статьи, к которым относятся все статьи использования прибыли, кроме отчислений в фонд накопления и выплаты дивидендов, и вычесть их из доходов предприятия. Особое внимание следует обратить на четкость формирования производственных расходов предприятия. В международной практике к ним относятсявсе расходы, связанные с производством. Согласно такому подходу, такие статьи как, например, социальные отчисления на производственных рабочих, премии производственным рабочим и другие подобные расходы будут относиться к производственной себестоимости продукции.

Показатели, характеризующие движение денежных средств (денежных потоков)

Для финансового менеджмента важно знать не только финансовые результаты, но и отдельно анализировать движение денежных средств за отчетный период, определять изменения основных источников получения денежных средств и направлений их использования. Различие показателей прибыли и денежного потока обусловлено тем, что в бухгалтерском учете статьи отражаются не в момент поступления или выплаты денег, а в момент совершения операции.

Для анализа движения денежных средств может использоваться форма № 4 «Движение денежных средств».

Кроме того, справочно приводятся данные о том, сколько денежных средств по стр. 020 поступило по наличному расчету всего и с разбивкой по расчетам с юридическими лицами, с физичес-до1и лицами, из них — с применением контрольно-кассовых аппаратов и бланков строгой отчетности.

Движение денежных потоков является чрезвычайно важной информацией для финансового менеджера. Приведенная форма отчета несомненно повысила полезность отчетности российских предприятий. Вместе с тем, эта форма также требует корректировок для повышения аналитичности данной информации. Основой анализа является разделение денежных потоков по сферам деятельности предприятия: производственно-хозяйственной (текущей, операционной), инвестиционной, финансовой. Необходимо отметить, что в настоящее время в трактовке этих видов деятельности российская отчетность пока еще отличается от подходов, используемых в международной практике. Основной целью такого разделения является выявление того, из каких источников получены денежные средства за период: от основной деятельности по производству и реализации продукции, от реализации активов предприятия, в том числе финансовых, или вследствие эмиссии акций и привлечения кредитов. Подобный анализ помогает оценить перспективы деятельности предприятия. Скажем, если в отчетном периоде основным источником денежных потоков явилась распродажа предприятием своих активов, это может стать сигналом для инвесторов об ухудшении ликвидности предприятия и о проблемах получения достаточных сумм денежных средств от основной деятельности.

В странах рыночной экономики для анализа денежных потоков используется специальная форма отчетности — Отчет о движении денежных средств. Во многих странах этот документ составляется для внутреннего анализа денежных потоков. Однако в США начиная с 1988 г. действует стандарт, в соответствии с которым Отчет о движении денежных средств является обязательным к публикованию для акционерных компаний открытого типа (наряду с балансом и Отчетом о финансовых результатах). Это мотивируется возможностью более объективно оценить ликвидность предприятия в условиях инфляции на основе Отчета о финансовых результатах, а также использованием метода начислений при составлении остальных форм отчетности. Такой же подход принят Комитетом по международным стандартам учета в Международном Стандарте учета № 7 «Отчеты о движении денежных средств».

Как указывалось ранее, метод начислений предполагает отражение расходов и доходов независимо от того, получены или уплачены соответствующие денежные суммы. Хотя этот метод признается западными специалистами наиболее приемлемым для объективной оценки результатов деятельности компании, его использование приводит к тому, что чистая прибыль за период не отражает фактического поступления денежных средств. Это вызывает необходимость соответствующей корректировки чистой прибыли, представленной в Отчете о прибыли, которая заключается в устранении операций, повлиявших на расчет чистой прибыли, но не оказывающих влияния на динамику денежных средств.

Различаются два метода расчета показателей денежного потока: прямой и косвенный. Прямой метод заключается в группировке и анализе данных бухгалтерского учета, отражающих движение денежных средств в разрезе указанных видов деятельности. Косвенный метод заключается в перегруппировке и корректировке данных баланса и отчета о финансовых результатах с целью пересчета финансовых потоков в денежные потоки за отчетный период. Сконцентрируемся на косвенном методе расчета показателей денежного потока, который можно эффективно применять в системе финансового менеджмента и в России.

В разделе «Производственно-хозяйственная деятельность» отражаются статьи, используемые при расчете чистой прибыли. Сюда включаются такие поступления денежных средств, как оплата покупателями товаров или оказанных услуг, проценты и дивиденды, уплаченные другими компаниями, поступления от реализации активов. Отток денежных средств вызывается выплатой заработной платы, выплатой процентов по займам, предоставленным компании различными заимодателями, оплатой продукции или услуг, расходами по выплате налогов и др. Эти статьи корректируются с учетом поступлений и расходов начисленных, но не оплаченных в денежной форме, или начисленных, но не требующих использования денежных средств. Кроме того, в этом разделе во избежание повторного счета исключается влияние на чистую прибыль тех статей, которые рассматриваются также в разделах инвестиционной и финансовой деятельности. Таким образом, для расчета прироста или уменьшения денежных средств в результате производственно-хозяйственной деятельности необходимо произвести следующие операции.

1. Рассчитать оборотные средства и краткосрочные обязательства, определенные на основе метода начислений, исходя из кассового метода. При корректировке статей оборотных средств следует вычесть их прирост за период из чистой прибыли, а их уменьшение за период — прибавить к чистой прибыли. Это связано с тем, что, оценивая оборотные средства по методу начислений, мы завышаем их сумму, а следовательно, занижаем прибыль. На самом же деле, прирост оборотных средств за период не влечет увеличения денежных средств в такой же степени, как прибыли, поэтому данный прирост нужно вычесть из прибыли. Например, в случае отражения выручки от реализации продукции на основе метода начислений, прирост дебиторской задолженности означает, что в бухгалтерском учете в соответствующий момент были отражены поступления, которые обусловили увеличение прибыли, однако не привели к увеличению денежных средств. Соответственно, для пересчета прибыли в денежные средства по данной статье необходимо вычесть прирост дебиторской задолженности.

При корректировке краткосрочных обязательств, наоборот, их увеличение за период следует прибавить к чистой прибыли, поскольку этот прирост не означает оттока денежных средств; уменьшение в краткосрочных обязательствах вычитается из чистой прибыли.

2. Скорректировать чистую прибыль с учетом расходов, не требующих выплаты денежных сумм. Для этого соответствующие расходы за период следует прибавить к чистой прибыли за тот же период. Примером таких расходов являются амортизационные отчисления. Они вычитаются при расчете прибыли как статья затрат. Однако, с точки зрения движения денежного потока, амортизационные отчисления — это часть выручки от реализации продукции, которая составляет важнейший источник денежных средств предприятия.

3. Исключить влияние прибылей и убытков, полученных от неосновной деятельности, таких, как прибыли и убытки от продажи долгосрочных активов, прибыли и убытки от продажи ценных бумаг других компаний и др. Эти статьи вызываются к жизни инвестиционной и финансовой деятельностью компании, рассматриваемой в соответствующих разделах анализа движения денежных средств. Влияние таких операций, учтенное также при расчете чистой прибыли в Отчете о прибыли, элиминируется для избежания повторного счета: убытки от данных операций следует прибавить к чистой прибыли, а прибыли — вычесть из чистой прибыли.

Раздел «Инвестиционная деятельность» охватывает, в основном, операции, относящиеся к изменениям в долгосрочных активах долгосрочных инвестициях в ценные бумаги, материальных и нематериальных долгосрочных активах. Это такие статьи, как реализация и покупка недвижимого имущества, продажа и покупка ценных бумаг других компаний, предоставление долгосрочных займов другим компаниям, поступления от погашения займов.

Раздел «Финансовая деятельность» включает в себя изменения в долгосрочных обязательствах компании и собственном капитале. Сюда входят: продажа и покупка собственных акций, выпуск облигаций компании, выплата дивидендов, погашение компанией своих долгосрочных обязательств.

В каждом разделе аналитического отчета о движении денежных средств отдельно приводятся данные о поступлении денежных средств и об их расходовании по каждой статье, на основании чего и определяется общее изменение денежных средств за период. Затем рассчитывается остаток денежных средств на конец отчетного периода — это алгебраическая сумма денежных средств на начало периода и изменений этой суммы за период. В целом такой анализ позволяет определить, как производственно-хозяйственная, инвестиционная и финансовая деятельность предприятия повлияли на движение его денежных средств. Рассмотрим условный пример.

Пример 1

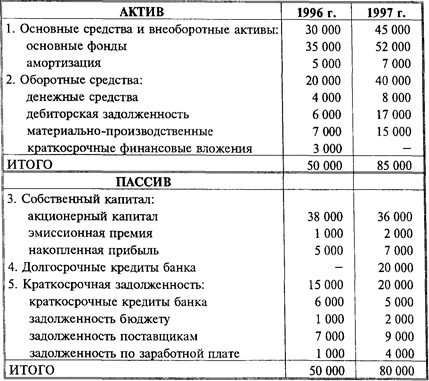

Допустим, за отчетный период предприятие характеризуется следующими данными в ценах 1996—1997 г. (млн. руб.):

Допустим, далее, что чистая прибыль за период составила 3000 млн. руб. Дивиденды были выплачены на сумму 1000 млн. руб. Краткосрочные финансовые вложения были реализованы с прибылью в 100 млн. руб., поскольку их рыночная стоимость превысила фактическую себестоимость, по которой они отражены в балансе, и составила 3100 млн. руб.

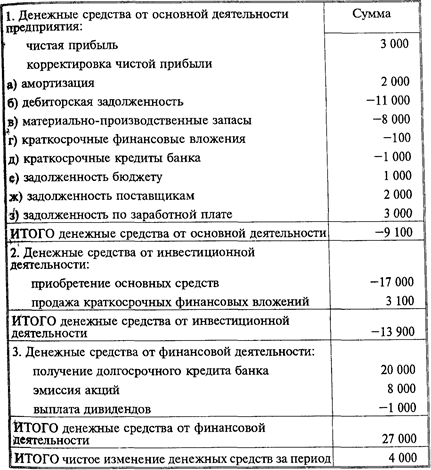

Согласно нашим рассуждениям, анализ движения денежных средств будет выглядеть следующим образом:

(млн. руб.)

С помощью подобного документа финансовый менеджер получает информацию о движении денежных средств по основным сферам деятельности.

Как следует из приведенных данных, основная часть денежных средств получена предприятием за счет его финансовой деятельности: получения долгосрочного кредита и эмиссии акций, в то время как от основной деятельности у предприятия сложился дефицит денег в сумме 9 100 млн. руб. При прочих равных условиях такое положение вызовет тревогу у заинтересованных пользователей.

Дата добавления: 2016-09-20; просмотров: 883;