Рейтинговая оценка конкурентоспособности предприятия

Методика рейтинговой оценки конкурентоспособности предприятия — установление иерархии компаний на основе сравнения их достижений в финансовой и других областях. Порядок определения рейтинговой оценки:

1. получение исходной информации по всем сравниваемым предприятиям;

2. исходная информация представляется в виде матрицы, в которой по строкам вписываются значения показателей (i = 1, 2...., n), а по столбцам — сравниваемые предприятия (j = 1, 2...., m);

3. исходные показатели соотносите соответствующими показателями предприятия-конкурента (лучшего в отрасли, эталонного предприятия) по формуле:

гдехij - относительные показатели хозяйственной деятельности предприятия:

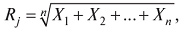

4. для анализируемого предприятия определяется значение рейтинговой оценки на конец временного периода по формуле:

где Rj — рейтинговая оценкау j-го предприятия; Х1Х2,.. .Хn — относительные показатели j-того анализируемою предприятия;

5. предприятия-конкуренты ранжируются в порядке убывания рейтинговой оценки. Наибольший рейтинг имеет предприятие с максимальным значением сравнительной оценки, рассчитанной по формуле выше.

Рейтинговые методики могут учитывать не только материальные активы, но и нематериальные активы (репутация руководства, организационные способности и др.), например: общее качество руководства, качество продукции или услуг, финансовая стабильность, степень социальной ответственности и др.

Методика оценки конкурентоспособности предприятия, основанная на комплексном исследовании внутренней среды предприятия, предполагает два направления:

- определение перечня внутренних факторов и оценка их влияния на эффективность и качество деятельности предприятия,

- определение сильных и слабых сторон в каждой из функциональных областей.

Первое направление исследования — выявление состава внутренних факторов и оценка их влияния на эффективность и качество деятельности компании — проводится для установления резервов совершенствования деятельности. Исследование основано на использовании методики комплексного анализа производственно-хозяйственной деятельности и финансового менеджмента. Поэтому, как правило, анализ начинается с рассмотрения финансового состояния компании. Этот анализ направлен на выяснение того, как предстоящее развитие компании согласуется с наличием достаточных финансовых средств и платежеспособностью компании. Финансовые показатели можно объединить в следующие четыре группы:

Первая группа - это показатели оценки прибыльности хозяйственной деятельности:

- Общая рентабельность предприятия (общая прибыль к активам).

- Чистая рентабельность предприятия (чистая прибыль к активам).

- Рентабельность собственного капитала (чистая прибыль к собственному капиталу).

- Общая рентабельность производственных фондов (общая прибыль к средней величине основных производственных фондов и оборотных средств).

Вторая группа — это показатели опенки эффективности управления:

- Чистая прибыль к объему реализации продукции.

- Общая прибыль к объему реализации продукции.

Третья группа - это показатели оценки деловой активности:

- Отдача от активов (выручка от реализации продукции к активам).

- Отдача основных фондов (выручка от реализации продукции к основным фондам).

- Оборачиваемость оборотных фондов (выручка от реализации продукции к оборотным средствам).

- Оборачиваемость дебиторской задолженности (выручка от реализации продукции к дебиторской задолженности).

- Оборачиваемость банковских активов (выручка от реализации продукции к банковским активам).

- Отдача собственного капитала (выручка от реализации продукции к собственному капиталу).

Четвертая группа - это показатели оценки ликвидности:

- Текущий коэффициент ликвидности (оборотные средства к срочным обязательствам).

- Прочие активы к срочным обязательствам.

- Индекс постоянного актива (основные фонды и прочие внеоборотные активы к собственным средствам).

- Коэффициент автономии (собственные средства к валюте баланса).

- Обеспеченность запасов собственными оборотными средствами (собственные оборотные средства к запасам).

Анализ этих показателей позволит выяснить закономерности их изменения, оценить эффективность финансовой деятельности.

Характеристики, свидетельствующие о снижении результативности финансовой деятельности:

- устойчиво низкие значения коэффициентов ликвидности;

- постоянная нехватка оборотных средств:

- высокий уровень просроченной кредиторской и дебиторской задолженности;

- высокая доля заемных средств в общей сумме источников средств;

- отсутствие долгосрочных контрактов;

- низкая рентабельность производства;

- недостаточная диверсификация деятельности;

- высокий уровень финансового риска:

- невысокий уровень доходности финансовых инвестиций;

- снижающиеся объемы производства и рост себестоимости продукции и др.

Второе направление исследования — определение сильных и слабых сторон в каждой из функциональных областей — осуществляется для того, чтобы выявить направления деятельности и ресурсы (возможности), которые могут стать основой будущей стратегии компании и создания устойчивых конкурентных преимуществ. Этот анализ можно проводить в разрезе:

- всей совокупности функциональных подсистем;

- одной или нескольких функциональных подсистем;

- одного или нескольких элементов (например, организационной структуры, технического обеспечения, информационного обеспечения и др.) функциональных подсистем;

- одного элемента функциональной подсистемы.

Для обеспечения сравнимости информации анализ потенциала должен проводиться по тем же областям и направлениям, что и анализ ближайших конкурентов.

Дата добавления: 2016-05-05; просмотров: 6300;