Портфель, анализ, методы управления и моделирования. Модели в РЦБ.

Нет, простите, ещё немного о тех финансовых инструментах, которые доступны в целях инвестирования.

Можно вспомнить определение ц.б. Это документ существующий либо в виде записи в реестре, либо в электронном виде, либо в физическом, например в виде бланка. Акции бывают именные и на предъявителя.

Нам известен обширный список ценных бумаг, которые доступны на РЦБ. Но мы уже очертили круг подходящих объектов. Это акции и облигации. Почему именно они? Рынок сделал свой выбор потому, что это эмиссионные ц.б. Хотя список так краток- всего два типа бумаг, разнообразие внутри каждого типа очень велико- сотни и тысячи видов акций и облигаций от сотен и тысяч эмитентов, каждая из которых несёт свой собственный инвестиционный потенциал. Так, что выбор есть. При этом тираж эмиссий велик и доходит до миллионов и миллиардов. Так, например, количество эмитированных акций банка ВТБ составляет 34 364 338 362 338. Зато номинал и рыночная стоимость у каждой акции очень невелика- около семи копеек в текущий период. У множьте одно на другое и вы получите истиное представление о масштабе АО. В целом масштаб акционерного общества определяется его капитализацией- произведением числа акций на текущую рыночную стоимость акций.

Теперь мы рассмотрим характерные типы акций и облигаций для инвестирования и их свойства.

Во первых, жизненный цикл акционерного общества начинается с закрытой подписки среди учредителей. . Далее, по мере роста и расширения акционерному обществу могут происходить повторные выпуски акций. И первый и последующие выпуски всегда предназначены для решения долговременных, стратегических задач. При этом никто не ожидает регулярных и значительных выплат дивидендов в первые годы существования АО. Один из таких выпусков может быть обращённым к неограниченному количеству потенциальных приобретателей акций. Такая эмиссия называется IPO или "первоначальное публичное предложение".Оно может быть произведена в жизни АО только один раз. Все последующие будут "повторными публичными предложениями"или SPO. С момента размещения IPO АО приобретает статус публичной компании. Закрытые подписки могут быть и у публичных АО. Они могут быть сделаны в интересах стратегических инвесторов. Все решения о выпуске акций могут быть приняты только общим собранием акционеров.

Мы знаем два типа акций- обыкновенные (иногда их называют голосующие, хотя это не совсем точно, голосовать могут иногда и владельцы привилегированных акций) и привилегированные.

Акции это бессрочные ц.б. владение которыми удостоверяет право её владельца на участие в управлении фирмой, на получение доходов в виде дивидендов, право на получении части остаточной стоимости пропорционально количеству акций у владельца в случае ликвидации АО. Право на управление осуществляется в виде участия в собраниях акционеров и голосования по всем вопросам повестки собрания. В промежутках между собраниями акционеры доверяют решение оперативных вопросов Совету директоров и генеральному директору, либо президенту корпорации. Естественно, что действенность голосования зависит от размера пакета акций владельца в процентах от его общего количества и может колебаться от одной акции до 100 %. Нередко инвесторы ставят себе задачу приобрести пакет, позволяющий в большей степени контролировать фирму.

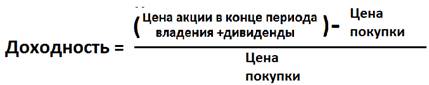

Выплаты дивидендов по о.а. могут и не происходить, если собрание акционеров приняло такое решение. Это может происходить из решение направить часть или всю чистую прибыль на решение стратегических задач по расширению бизнеса. Как ни странно, при этом интересы акционеров, скорее всего, не будут ущемлены, так как невыплата дивидендов зачастую компенсируется ростом цены акции, так рынок расценивает такие стратегические решения, как рост стоимости бизнеса, а с ним растут и цены на акции. Т.о. богатство акционера сложится из двух компонент: роста капитализации его доли за счёт роста цены на акции и возможной выплаты дивидендов. При этом, к сожалению и от падения цен на акции никто не застрахован. На этих двух компонентах дохода можно построить формулу, выражающую доходность владения акциями за период владения.

Точнее, мы напишем несколько формул.

Сначала для простоты примем вариант, при котором акционер владел акциями ровно год и при этом дивиденды выплачивались:

Собственно, эта формула годится и при нулевых дивидендах.

В этой формуле введены четыре параметра. Зная три из них, легко найти четвёртый.

Если инфляция в течение двух-трёх лет невелика, можно применять эту формулу и для 2-3-летнего периода, разделив полученный результат с. соответственно на 2 или 3.

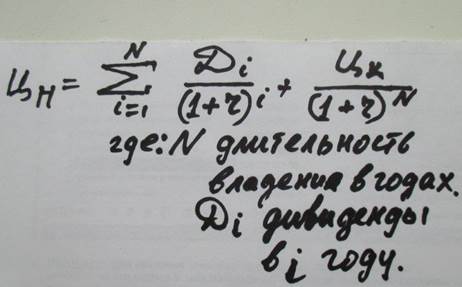

Сложнее определить доходность владением акций в течение большего количества лет

Для этого примененим концепцию NPV- приведённой стоимости.

Формула в этом случая более универсальна, т.к. не ограничивает аналитика расчётным сроком инвестиции, называется она формула внутренней рентабельности, которую вы наверняка знаете.

В нашем случае мы применим эту формулу для правильной оценки ожидаемого или фактического доходности потока платежей при владении акциями в течение нескольких лет:

Ц к Цена акции на конец периода расчёта

В данной формуле мы также, как и в предыдущей имеем четыре параметра: ежегодные дивиденды, цена покупки акций, цена на момент расчёта доходности и норма доходности, которую мы либо находим либо задаём для сравнения с альтернативными инвестициями. Здесь также возможно находить любой неизвестный параметр, если заданы остальные. Правда, нахождение доходности затруднено в "ручном" режиме" так как уравнение относительно доходности нелинейное и вычислить её можно лишь подбором, либо с применением итерационных методов или пакетов мат. методов в Excel. Заметим, что и цена акций в будущие периоды, и выплаты дивидендов являются в значительной степени случайными величинами и в силу этого, акции более рискованный инструмент, чем облигации, которые мы расмотрим в следующем разделе.

Всё сказаное в отношении обыкновенных акций в полной мере относится и привилегированным акциям, с тем уточнением, что дивиденды по п.а. выплачивают всегда, когда есть чистая прибыль по результатам финансового года.

Как правило, рыночная стоимость обыкновенных акций выше чем привилегированных.

Рассмотрим теперь подобным образом облигации.

Сначала напомним, что мы имеем в виду под облигациями.

Ну, во первых, облигации, это займ у неограниченного круга лиц в широком понимании этого слова в форме выпуска облигаций и обязательства их погашения.

Зачастую эмиссия облигаций так и называется "облигационный займ".

Государства практически всегда пользуются облигационнмыи займами для решения самого широкого круга проблем. (Государственные займы практически всегда можно назвать облигационными, хотя название таких облигаций может быть самое различное: казначейские обязательства, бонды, и пр.)

Облигации, как правило расматриваются двух видов: бескупонные они же дисконтные они же облигации с нулевым купоном и купонные облигации. Все облигационные займы в первую очередь обявляют срок погашения. Вторым базовым параметром эмиссии является номинал "О" . От него расчитываются все обещанные проценты и выплатыЮ по номиналу также происходит погашение по окончанию срока. Он может варьироваться от одного месяца до 10-20 лет в зависимости от потребностей эмитента и способности его нести долговую нагрузку. Естественно и возврат с процентами по ОЗ сообразуется с текущими ставками на рынке. Никто не станет выпускать ОЗ со слишком высокой ставкой выплат, но и никто не захочет покупать облигации с низкой ставкой доходности. В итоге каждый, эмитент облигаций производит эмиссию, сочетая спрос на облигации, репутацию заёмщика, сроки займа, суммы размещения и пр. При этом почти всегда заёмщик высокой степени надёжности ( например, с высоким кредитным рейтингом) сможет занимать с более низим процентом выплат, чем небольшой заёмщик с низким уровнем рейтинга или вообще вне рейтинга. Разница может составить 1%-3%.

Процесс перехода облигаций с баланса АО во владение держателей называется размещением. В итоге размещения заёмщик получает ДС и берёт на себя обязательства выплат и погашения основной суммы долга, а держатели облигаций становятся кредиторами, расстаются со своими деньгами, получая взамен обязательства погашения и процентных выплат. Условия займа и обязательства сторон подробно описаны в проспекте эмиссии . При этом условия возврата и сроки могут быть сформурированы не только в рамках стандартных схем, но и варьироваться довольно широко и быть довольно причудливыми и сложными. В конечном счёте, соглашаться на них или нет, дело покупателя "О".

Доходность владения облигациями обычно характеризуется двумя формулами, в зависимости от даты покупки и длительности владения.

В случае покупки на размещении и владения до погашения используется формула "доходность к погашению" .Если "О" куплена не при первичном размещении и владелец продаёт её не дождавшись погашения, то берётся формула "доходность владения". Они будут приведены ниже.

Основными формами выпуска "О" являются две из них.

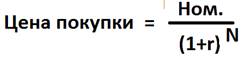

Бескупонные облигацииразмещаются c дисконтом соразмерно сроку до погашения и целесообразной для покупателя и эмитента ставки дисконта.

Доходность к погашению для бескупонной "О":

Где N число лет от выпуска до погашения

Соответственно, доходность за период владения до погашения будет выглядеть так:

где N число лет от покупки до погашения. Из этого выражения легко найти r.

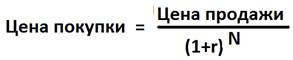

И, наконец, формула доходности для случая покупки на вторичном рынке и продажи на вторичном рынке. Поскольку облигации, как правило, весьма надёжны для больших компаний, то в этом случае и в этой формуле ярко отражается, главным образом, поиск инвестором наибольшей доходности по мере изменений ведущих ставок на рынке, таких, например, как «ключевая ставка»

В каждой из формул мы имеем три параметра или даже четыре (имеется в виду срок до погашения). Соответственно мы можем, наметив желаемую доходность пытаться купить облигацию за соответствующую цену. Либо, имея жёстко заданные цены покупки (или размещения) и погашения (или продажи), определить устроит ли нас обещанная доходность. Или будучи владельцем "О" искать возможность продать её на рынке за цену, дающую желаемую доходность.

При этом владелец либо использует уже фактические и находит недостающие параметры из формул, либо подставляет ожидаемые параметры и находит "проектные" значения.

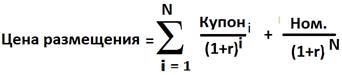

Рассмотрим купонные облигации. Купонная облигация размещается по номиналу. Затем владелец облигации получает регулярные купонные выплаты в соответствии с графиком выплат, как указано в проспекте, регулярность выплат может быть назначена раз в квартал, раз в 6 месяцев, либо раз в год. Проценты по этим выплатам и образут обещанную доходность. Если мы рассматриваем доходность к погашению, то формула определения доходности включает цену размещения, стоимость погашения по номиналу и всю совокупность купонных выплат. Наша формула для упрощения рассматривает эмиссию с ежегодными купонами.

Где Купон I –годовой купон,Ном. -Номинал облигации, N- число лет от размещения до погашения.

Искомым параметром здесь являетсяr которое, к сожалению прямо из уравнения не находится, но легко находится с помощью любого математического вычислительного пакета, в том числе и Excel/

Если облигация куплена на вторичном рынке, цена на неё может быть не равна цене размещения и цена продажи может быть не равна цене погашения.

В этом случае доходность за период владения выглядит так:

Полезно понять, насколько стабильнее владение облигациями, чем владение акциями. Дело в том, что дивиденды по акциям подвержены очень большим колебаниям и даже могут быть нулевыми. Также нестабилен рост цен на акции. При этом эмитент не несёт ответственности за эти колебания т.к это рыночный риск. Больше размах колебания цен выше и риск, выше риск, больше и потенциальная доходность.

По облигациям ситуация другая. Ответственность за невыплату купонов и за непогашения граничит с признанием эмитента банкротом, что недопустимо. Соответственно, облигации намного надёжнее акций. Практически, для надёжного эаёмщика цены на вторичном мало колеблются и могут изменяться в небольших пределах в зависимости от стратегии ЦБ, уровня инфляции, курса валют и т.д.. Скажем, инвестор владеет облигацией с обещанной доходностью 6% на и сроком погашени через 5 лет спустя два года он (и все остальные) обнаруживает новую эмиссию с доходностью 7% естественно, он постарается продать старые облигации до српока погашения и купить новые, с большей ставкой. Такой подход будет иметь два следствия- старые облигации купленные у первого владельца по сниженной цене для нового покупателя повысятся в доходности, так как отстальные параметры старой эмиссии не изменятся. В это время первый покупатель купит новые облигации с повышенной ставкой 7 % и получит больший доход, чем если бы он продолжил держать старые облигации.

При этом обещанная доходность к погашению (т.е. при покупке на размещении и удержании до погашения) вообще не зависит ни от чего. В связи с чем, для государственных займов обещанная доходность называется"безрисковой ставкой".Но чем ниже рейтинг и кредитная репутация заёмщика, тем больший процент по купоном (или тем больший дисконт для бескупонных "О") он должен обещать и тем выше обещанная доходность, но и тем выше вероятность невыплаты по облигациям. Следует сказать, что доходность по облигациям редко превышает процент на банковский депозит. Зачем же тогда инвестировать в облигации? Дело в том, что вложения в облигации намного более мобильны чем депозит. Можно сказать, что инвестирование в ц.б. ликвиднее, чем депозит. А это даёт возможность маневра на рынке, что и ценится держателями облигаций. Можно привести ещё примеры целесообразности вложений в облигации.

Мы уже привыкли к логике: выше доходность-выше риск. Покажем на примере, как самоорганизуется рынок для сохранения этой закономерности. Пусть на рынке неожиданно у какой то ц.б. с высокой доходностью вдруг резко возрос рейтинг и снизился риск. Что будет происходить при этом? Участники рынка сразу обратят внимание на такое благоприятное соотношение- купить доходную ц.б и при этом почти ничем не рисковать! Что может быть желаннее? Однако желающих купить такую бумагу будет много, в результате стоимость приобретения начнёт расти и, в течение одного двух, дней (или даже часов, или минут) она быстро вырастет. А по формуле доходности ц.б. она зависит от цены приобретения, которая стоит в знаменателе, но рост знаменателя уменьшает значение дроби и именно до такого значения цены, что дальнейший рост цены покупки сделает покупку бессмысленной и это уравняет доходность этой ц.б. с доходностью аналогичных с ней бумаг в текущий момент. Это замедлит, а потом остановит покупки и установит справедливое соотношение доходность. Таким образом, на открытом рынке не может находится ц.б., которая оставалась бы высокодоходной и малорисковой. Механизм движения цен неизбежно установит новое равновесие.

Вот теперь мы имеем все показатели, которые влияют на доходность инвестиционного портфеля. Модели такого портфеля мы рассмотрим.

Что же такое моделирование РЦБ? Моделирование это нахождение таких связей между ценными бумагами или отдельными бумагами, которые позволят инвестору увидеть, как портфель будет вести себя при том или ином допущении и в каком сочетании они дадут наилучший эффект. Эффект может быть в достижении максимальной доходности при заданном уровне риска или выборе минимального риска при заданном уровне доходности.

Лекция 4.

Дата добавления: 2016-06-13; просмотров: 1061;