Об'єктивна необхідність, цілі, форми та методи державного регулювання суспільного відтворення. Економічні функції держави

Економічний порядок характеризується поділом у певній формі між державою й окремими особами прав прийняття економічних рішень – особливо прав прийняття рішення щодо виробництва і прав прийняття рішення щодо задоволення потреби.

З одного боку, наша економіка характеризується процесом формування ринкової системи. Разом з тим економічні функції уряду, місцевих органів влади продовжують відігравати у ній істотну роль.

Кількісно виразити економічну роль уряду нелегко. Дуже приблизним показником питомої ваги ринку й уряду в економіці служить той факт, що на сьогодні понад 4/5 національного продукту забезпечується ринковою системою, а інша його частина виробляється під егідою уряду. Але крім фінансування виробництва уряд здійснює також низку програм соціального страхування та соціального забезпечення, ставлячи за свою мету перерозподіл доходів у приватному секторі економіки. Статистика показує, що податки та загальний обсяг урядових витрат – на покупку товарів і на соціальні програми – становлять понад 1/3 національного продукту. Нарешті, безліч важковимірюваних регулюючих заходів, призначених для захисту навколишнього середовища, охорони здоров'я і праці робітників, захисту споживачів від небезпечних продуктів, забезпечення рівного доступу до вакантних робочих місць і контролю за практикою ціноутворення у певних галузях, втягує уряд практично в усі сфери економічної діяльності. Економічна роль уряду, без сумніву, є великою та всеосяжною. На відміну від моделі чистого капіталізму, майбутню модель нашої економіки краще характеризувати як змішаний капіталізм. Функціонування приватного сектору на основі ринкової системи модифікується різними способами державним сектором.

Типи державного регулювання

Необхідність виконання державою певних функцій у сфері економіки не заперечує ніхто. Однак з питань, у яких пропорціях повинно поєднуватися державне й ринкове регулювання, які межі та напрямки державного втручання, існує досить широкий спектр теоретичних поглядів і відповідних до них практичних підходів – від повного державного монополізму в управлінні національним господарством до крайнього економічного лібералізму, коли стверджується, що ефективною може бути економіка тільки в умовах нічим не обмеженого приватного підприємництва.

Між цими крайніми варіантами є низка проміжних, наприклад китайський варіант поєднання ринкових і державних регуляторів, так зване соціально орієнтоване ринкове господарство ФРН і Австрії, шведська модель змішаної економіки тощо.

Різновидом господарства, у якому існував украй високий ступінь державного монополізму, було побудовано в нашій країні централізовано керовану економіку. В її основі лежало всеосяжне директивне планування, тобто централізоване рішення питань про те, в якій кількості і що робити, які при цьому повинні бути використані ресурси, у якому обсязі витрачені праця й капітал, яка повинна бути оплата праці тощо. Завдання складання абсолютно збалансованого плану було практично нерозв'язуваним вже через свій колосальний розмір і статичність.

Але навіть у малоймовірному випадку появи збалансованого плану система, де всі дії економічних суб'єктів розписуються на п'ять років уперед, виявляється важкорухомою, такою що погано пристосовується до змін. Одна з причин цього – зі сфери економіки виключається приватна ініціатива. Всі економічні агенти діють на основі планових завдань, наказів і розпоряджень, які спускаються зверху. Економічної самостійності виявляється стільки, скільки вважає корисним і прийнятним центр.

Тверда централізація створювала бюрократичні обмеження розвитку. Крім того, будь-яка життєздатна система припускає наявність прямих і зворотних зв'язків. Такі зв'язки лежать і в основі ринкового механізму саморегулювання. Рівновага між попитом та пропозицією встановлюється за наявності прямих (від виробництва до ринку) і зворотних (від ринку до виробництва) зв'язків, що діють через гнучку систему цін.

У плановій економіці існували, хоча й деформовані, прямі зв'язки, але практично не діяли зворотні. Відсутність зворотних зв'язків за нерухомих і перекручених цін робило систему нечуттєвою до динаміки споживчого попиту. Один з наслідків цього – надвиробництво в одних галузях і дефіцит в інших. Спроби ж ліквідувати дефіцит якихось товарів найчастіше знову призводили до їхнього надвиробництва. Дефіцит був визначальною рисою планової економіки.

У варіанті державного монополізму в управлінні економікою виявляється блокованим конкурентний механізм, якому ринкова економіка, насамперед, і зобов'язана своєю ефективністю.

У будь-якій економічній системі, у тому числі й ринковій економіці, держава постає економічним агентом, що володіє правом і можливістю примусу, наприклад, у сфері податкової політики, державного законодавства. Примус часто обґрунтовується політичною філософією, що вимагає підпорядкування особистих інтересів суспільним. Примус, якщо він розширено трактується державою, зводить нанівець усі переваги вільного підприємництва, заснованого на конкуренції та ринковому ціноутворенні.

Теоретичні погляди на державне регулювання

Ставлення щодо державного втручання в ринкову економіку було неоднаковим на різних етапах її становлення й розвитку. У період формування ринкових відносин у XVII і XVIII ст. економічна доктрина, що панувала тоді –меркантилізм – ґрунтувалася на визнанні безумовної необхідності державного регулювання для розвитку в країні торгівлі й промисловості.

З розвитком ринкових відносин клас підприємців, що набрав силу, почав розглядати державне втручання та пов'язані з цим обмеження як перешкоду своїй діяльності. Не дивно, що ідеї економічного лібералізму, які прийшли наприкінці XVIII ст. на зміну меркантилізму й негативно оцінювали державне втручання в економіку, одразу знайшли величезну кількість палких шанувальників. Поза залежністю від пануючих економічних доктрин ніхто й ніколи не знімав з національних урядів відповідальності за економічне становище країни. Усі сходяться в розумінні того, що невидима рука ринку повинна доповнюватися видимою рукою держави.

Важливий етап у теоретичному усвідомленні ролі держави в ринковій економіці був пов'язаний з ім'ям видатного англійського економіста Дж. М. Кейнса. Ідеї, висунуті в ході “кейнсіанської революції”, зробили переворот у класичних поглядах на ринкову економіку. Вони довели неможливість самозцілення економічного спаду, необхідність державної політики як засобу, здатного врівноважувати сукупний попит та сукупну пропозицію, виводити економіку з кризового стану, сприяти її подальшій стабілізації.

Вплив кейнсіанських ідей на економічну думку й економічну практику важко переоцінити. У теоретичному аспекті ідеї Кейнса сприяли появі нового великого розділу економічної теорії – макроекономіки.

У практичному плані економічну політику, яка відбиває ідеї Кейнса, коли через відповідний грошово-кредитний та фінансовий інструментарій регулювався сукупний попит, проводила більшість розвинутих країн світу після другої світової війни. Вважається, що вона багато в чому сприяла пом'якшенню циклічних коливань економіки цих країн.

Класики виходили з тези про необхідність виконання державою традиційних функцій, розуміючи, що існують сфери, що знаходяться поза межами досяжності ринкового конкурентного механізму. Це, насамперед, стосується так званих суспільних товарів (public goods), тобто товарів і послуг, що споживаються колективно. Очевидно, що держава повинна брати на себе турботу про їхнє виробництво й організовувати спільну оплату громадянами цієї продукції. До проблем, які не вирішує ринковий конкурентний механізм, належать зовнішні (побічні) ефекти (externalities). Коли виробництво будь-якої продукції веде до забруднення навколишнього середовища, то, як правило, стають потрібними додаткові витрати. При цьому на ціні продукту, виробництво якого спричинило подібні побічні ефекти, це може не позначитися. Механізм ринку найчастіше не реагує на явища, що стали дійсним лихом для людства. Зовнішні (побічні) ефекти можна регулювати, спираючись на прямий контроль держави. Держава повинна оцінювати виникаючі проблеми з погляду суспільних перспектив.

Економічна практика виявила в XIX ст. і підтвердила в XX ст., що існують ситуації, так звані фіаско ринку, коли ринкова координація не забезпечує ефективного використання ресурсів. Інакше кажучи, відповіді на питання: що? як? і для кого? робити, які дає саморегулююча ринкова система, не завжди відповідають дійсним потребам суспільства.

Слід також зазначити, що ринковий вибір є “сліпим” до проблем справедливості й рівності. Нічим не обмежений ринковий розподіл, справедливий з погляду законів ринку, веде до різкої диференціації доходів, соціальної незахищеності. Коли ринковий розподіл не влаштовує більшість населення, виникає небезпека серйозних соціальних конфліктів. Корегувати розподіл, що забезпечує ринок, повинна держава. Втручання держави вимагає й інша ринкова проблема – безробіття. Необхідними є зусилля для її скорочення чи пом'якшення її наслідків, якщо вона все-таки є неминучою.

Негативні наслідки дії названих вище та інших факторів призвели до усвідомлення того, що надії тільки на ринкове самоналаштовування можуть поставити під сумнів саме існування системи. Особливо чітко це виявилося в період “Великої депресії” 1929-1933 рр.

Економічні функції держави в змішаній економіці

Перехід України від централізовано керованого господарства до ринкової економіки докорінно змінює завдання, які стоять перед державою в економічній сфері. Зміна колишнього порядку, за якого централізм досяг апогею, призвела до того, що в Україні швидше пішов процес руйнування старих механізмів централізованого державного регулювання, ніж створення нових, необхідних для проведення ефективних ринкових перетворень.

Неприйняття тоталітаризму, орієнтація на ліберально-демократичну систему цінностей не означає, що переходити треба до певної абстрактної “бездержавної” ринкової моделі. В Україні багатьма було сприйнято як аксіому ідею, відповідно до якої основою політичних свобод і демократії можуть бути цілком лібералізовані ринки. Але це твердження не тільки спотворено трактує західний досвід, але й не враховує український менталітет з його багаторічною традицією сильної центральної влади, щоправда, доведеної в ході соціального експерименту XX ст. до крайніх форм. Системи, цілком заснованої на laisser fair (невтручання держави), не існувало і у XIX ст., і до цього. У XX ст. найважливішою складовою успіху країн не тільки з розвинутою ринковою економікою, але й, у ще більшій мірі, з перехідною до ринку, як уже відзначалося, виявилася регулююча роль держави.

Різноманітність завдань, що стоять перед державою в ринковій економіці, можна виразити через виконувані державою економічні функції. До них належать:

– створення та регулювання правової основи функціонування економіки;

– антимонопольне регулювання;

– проведення політики макроекономічної стабілізації;

– вплив на розміщення ресурсів;

– діяльність у сфері розподілу доходів.

Така класифікація є зручною для аналізу, хоча й досить умовною. Насправді, всі функції переплетені між собою й у комплексі впливають на економічну ситуацію. Наприклад, антимонопольна діяльність припускає наявність відповідного законодавства, а її результати будуть позначатися на розміщенні ресурсів і на розподілі доходів.

Державне регулювання економіки: основні інструменти

Окреслимо головні форми й методи втручання держави в економіку. Насамперед, важливо розрізняти дві основні форми: пряме втручання через розширення державної власності на матеріальні ресурси, законотворчість і керування виробничими підприємствами й непряме втручання за допомогою різних заходів економічної політики.

Пряме втручання

У всіх промислово розвинутих країнах існує більш-менш значний за своїми масштабами державний сектор економіки. Його розміри можуть служити критерієм економічної ролі держави, хоча він не абсолютний. Держава має капітали в найрізноманітніших формах, надає кредити, бере участь у виробництві, є власником підприємств. Це робить державу власником частини суспільного капіталу. У державному секторі західних країн задіяно досить велику групу людей: від 11 % загальної кількості осіб найманої праці у Франції й Італії до 8–9 % у ФРН, Бельгії та Голландії.

У всіх промислово розвинутих країнах становлення і розвиток державного сектору відбувалося практично в тих самих галузях (вугільна промисловість, електроенергетика, морський, залізничний і повітряний транспорт, авіація і космонавтика, атомна енергетика і т. п.). Йдеться, як правило, про галузі, де інвестиційні ресурси, тобто сукупність устаткування та машин, необхідних для виробництва, мають особливо велике значення, і вартість їх є великою. Однак такий обсяг інвестиційних ресурсів робить ці галузі дуже чуттєвими до конкуренції та періодичних криз.

Пряме втручання держави – це й прийняття законодавчих актів, покликаних упорядковувати та розвивати відносини між усіма елементами ринкової системи. Приклади державного регулювання економіки шляхом видання законодавчих актів є надзвичайно різноманітними. До них можна віднести законодавство про кооперацію у Франції тощо.

Непряме втручання

Залежно від мети втручання заходи економічної політики можуть бути спрямовані на:

– стимулювання капіталовкладень і відновлення (якщо це можливо) рівноваги між заощадженнями й інвестиціями;

– забезпечення повної зайнятості;

– стимулювання експорту й імпорту товарів, капіталів і робочої сили;

– вплив на загальний рівень цін з метою його стабілізації та на ціни на деякі специфічні товари;

– підтримку стійкого економічного зростання;

– перерозподіл доходів і деякі інші цілі.

Для проведення цих різноманітних заходів держава звертається головним чином до фінансової, фіскальної та кредитно-грошової політики. Політика держави щодо організації та використання фінансів для здійснення своїх функцій і завдань, називається фінансовою політикою. Фіскальна політика – це бюджетно-податкова політика. Її можна визначити як політику, що проводиться шляхом маніпулювання державними доходами (насамперед, податками) і витратами. Грошово-кредитна політика – це політика, що проводиться шляхом регулювання грошової маси в обігу й удосконалення кредитної сфери. Обидва ці напрямки державної політики тісно пов'язані один з одним. Однак цей зв'язок у ринковій і централізованій економіці істотно розрізняється. Країни з ринковою економікою, яка почала формуватися 2-3 сторіччя тому, постійно шукають оптимальне поєднання державного регулювання й функціонування природно сформованого ринкового механізму.

Країни зі сформованою централізованою економічною системою намагаються в ході роздержавлення відродити за допомогою держави (як це не парадоксально звучить) той самий могутній, животворний приватний інтерес, без якого не може бути ринку.

15.2. Фінансова система: економічна природа, функції, структура. Державний бюджет і державний борг

Фінанси – це грошові фонди, що виникають у процесі відтворення.

Фінансові відносини – це система економічних відносин з формування, розподілу й використання грошових фондів, що виникають між державою, банками, суб'єктами господарської діяльності, окремими громадянами, між галузями економіки, регіонами. Таким чином, до фінансів не належать кошти, що обслуговують особисте споживання й обмін (роздрібний товарообіг, оплата побутових, комунальних послуг, особистого транспорту, зв'язку тощо).

Сукупність коштів, що знаходяться в розпорядженні держави, підприємств і організацій, утворює фінансові ресурси. Фінансові ресурси постають формою руху коштів.

Сукупність фінансових відносин з використання грошових фондів та інститутів (установ), що регулюють ці відносини, становить фінансову систему.

Політика держави щодо організації й використання фінансів для здійснення своїх функцій і завдань називається фінансовою політикою.

Фінанси виконують низку функцій:

1. Функцію акумуляції, яка полягає в концентрації коштів і створенні матеріальної бази існування держави.

2. Регулюючу – полягає у стимулюванні діяльності господарських суб'єктів.

3. Розподільну – полягає у формуванні коштів і їхньому використанні через бюджет, соцстрахування тощо.

4. Контрольну –полягає у забезпеченні правильності стягування податків і їх використання за призначенням.

Суб'єктами (носіями) фінансових відносин є: держава, фірми, різні об'єднання, організації й окремі громадяни.

Відносини, що виникають між ними з приводу використання грошових фондів, зводяться до наступних груп:

1. Між державою і підприємствами. Охоплюють систему платежів у держбюджет і різні фонди державних організацій. На їхній основі формується централізований дохід держави.

2. Між фірмами. Будуються на основі договорів, у яких містяться взаємні платіжні зобов'язання.

3. Між фірмами і банками щодо одержання й використання кредиту.

4. Між фірмою загалом та її структурними підрозділами.

5. Між державою та громадськими організаціями.

6. Між державою і населенням щодо одержання населенням різного роду трансферних виплат: пенсій, допомоги, стипендій і т. ін. До них належать також випуск позик, організація лотерей і т.ін.

У фінансах розрізняють три складові частини:

1. Фінанси населення.

2. Фінанси об'єднань, фірм і міжгалузевих комплексів, тобто децентралізовані фінанси.

3. Загальнодержавні, тобто централізовані фінанси.

Фінанси населення складаються з дохідної частини, утвореної первинними доходами родин, і з видаткової частини, яка презентована усіма витратами і заощадженнями населення. Вони включають соціальне страхування, майнове й особисте страхування, страхування відповідальності, страхування підприємницьких ризиків.

Децентралізовані фінанси (фінанси господарських суб'єктів) знаходяться в розпорядженні фірм, об'єднань і організацій.

Централізовані (державні) фінанси – це головна частина всієї фінансової системи. Вони містять у собі державний бюджет, позабюджетні фонди, державний кредит.

Державний бюджет є провідною ланкою державних фінансів. За його допомогою здійснюється розподіл і перерозподіл ВНП між територіями і галузями.

Державний бюджет – форма державних фінансів, це співвідношення, кошторис (баланс) державних доходів і витрат.

Дохідні статті бюджету: податок на прибуток підприємств, податок із продажів, місцеві податки, доходи від зовнішньоекономічної діяльності, рентні платежі, неподаткові доходи, прибутковий податок, кошти позикового фонду й т.ін.

Видаткові статті бюджету: фінансування економіки, соціально-культурні програми, НДДК- і НТ-програми, оборона, управління, цільові програми, кредити й допомога іншим державам.

В організації фінансової системи існує два принципи:

Перший називається демократичним централізмом і властивий адміністративно-командній системі (у минулому – СРСР і країнам Східної Європи). Він зобов'язував підвладні фінансові установи виконувати директивні вказівки центральних фінансових органів.

Другий принцип називається фіскальним федералізмом. Він затвердився в країнах з розвинутою ринковою економікою і припускає, що місцеві бюджети не входять своїми доходами і витратами до державного бюджету. Місцеві органи влади зі свого бюджету фінансують охорону суспільного порядку, школи, лікарні тощо.

Розрізняють три стани держбюджету:

Нормальний, якщо видаткова частина держбюджету дорівнює дохідній.

Дефіцитний, якщо витрати перевищують доходи.

Профіцитний, якщо доходи перевищують витрати.

Причини дефіциту держбюджету:

1. Падіння доходів в умовах кризового стану економіки та зменшення приросту національного доходу.

2. Зменшення акцизних податків, що надходять у держбюджет.

3. Збільшення бюджетних витрат.

4. Непослідовна фінансово-економічна політика.

Заходи для зниження бюджетного дефіциту:

1. Конверсія.

2. Перехід від фінансування до кредитування.

3. Поступова ліквідація дотацій збитковим підприємствам.

4. Зниження витрат на управління державою.

5. Зміна системи оподатковування.

6. Підвищення ролі місцевих бюджетів.

Існує три традиційні способи покриття дефіциту бюджету: 1) випуск держпозик, 2) жорсткість оподатковування, 3) емісія грошей, чи “сеньйораж”, тобто друкування грошей. Однак наразі “сеньйораж” не є простим друкуванням грошей, тому що це викликає інфляцію. Сучасний “сеньйораж” виражається у створенні резервів комерційних банків, що концентруються в ЦБ і можуть бути використані для покриття дефіциту бюджету. Однак політика ЦБ, спрямована на зростання резерву коштів, які надходять до нього з комерційних банків, викликає невдоволення останніх, послабляє їхній фінансовий стан і підсилює протиріччя всередині фінансової системи країни.

В економічній теорії є кілька підходів до вирішення проблеми бюджетного дефіциту.

Перша концепція: бюджет має балансуватися щорічно. Але така політика “зв'язує” державі руки при вирішенні антициклічного перспективного завдання. Наприклад, економіка зазнає тривалого безробіття, доходи населення впали, податкові надходження до бюджету скоротилися. Прагнучи збалансувати бюджет, уряд може або, по-перше, підвищити ставки податків, або, по-друге, скоротити державні витрати, або, по-третє, використовувати поєднання цих двох заходів. Однак наслідком цих заходів буде не збільшення, а скорочення сукупного попиту.

Інший приклад: у країні інфляція. Наслідком цього є підвищені грошові доходи і зростання податкових надходжень. Щоб ліквідувати бюджетні надлишки, уряд повинен або, по-перше, знизити ставки податків, або, по-друге, збільшити урядові витрати, або, по-третє, використовувати поєднання обох підходів. Усе це підсилить інфляцію.

Висновок: якщо бюджет щорічно балансується, він є не антициклічним, а проциклічним.

Друга концепція: бюджет має балансуватися не щорічно, а в ході економічного циклу. Наприклад, у країні – економічний спад. Щоб йому протистояти, уряд знижує податки та збільшує витрати, тобто свідомо викликає дефіцит. Потім настає підйом, тоді уряд підвищує податки і знижує витрати. Виникає позитивне сальдо бюджету, що покриє державний борг, який з'явився в період спаду.

Висновок: бюджет балансується не за один рік, а в період циклу.

Третя концепція: метою державних фінансів є забезпечення збалансованості не бюджету, а економіки. Головне для уряду – підтримувати макроекономічну стабільність. Для досягнення цієї мети можна вводити будь-який дефіцит.

Кожна з цих концепцій має сильні та слабкі сторони. Фінансова політика в нашій країні орієнтується на першу концепцію.

Бюджетна політика – сукупність економічних заходів держави, які орієнтуються, в основному, на досягнення врівноваженого бюджету, збалансованого за державними доходами й витратами протягом усього бюджетного періоду.

Наростання бюджетного дефіциту призведе до появи та зростання державного боргу.

Державний борг – це сума накопичених за певний період часу бюджетних дефіцитів за винятком позитивних сальдо бюджету, які були в цей час.

Державний борг може бути зовнішнім і внутрішнім.

Зовнішній державний борг – це борг іноземним державам, організаціям і особам. Він має негативне значення, тому що країна віддає за кордон свої цінні папери й перекладає борги на наступні покоління.

Внутрішній борг – це заборгованість уряду окремої країни її громадянам.

Наявність державного боргу має реальні негативні наслідки.

1. Погашення внутрішнього боргу шляхом виплати відсотків населенню збільшує нерівність у доходах різних соціальних груп, оскільки значна частина державних зобов'язань сконцентрована у найбільш заможної частини населення. Отже ті, хто володіють державними цінними паперами, за їх погашення стануть ще більш багатими.

2. Підвищення податків з метою виплати відсотків від державного боргу чи їхнє зниження може підірвати дію економічних стимулів розвитку виробництва.

3. Негативно позначається на економіці ситуація, коли уряд змушений брати позики на ринку капіталів для сплати відсотків від державного боргу, тому що ця обставина призводить до скорочення капіталовкладень усередині країни.

4. Наявність державного боргу створює психологічну напругу в країні, породжуючи непевність у діловій активності економіки загалом і кожного громадянина зокрема.

15.3. Соціально-економічна сутність податків. Принципи й форми оподатковування. Податкова політика держави

Основним джерелом доходів держави є податки.

Податок – це вилучення на користь держави заздалегідь визначеної та встановленої у законодавчому порядку частини доходу господарюючого суб'єкта.

Оподатковування – це спосіб регулювання доходів і джерел поповнення державних коштів.

Історично податки виникають з появою держави. Скільки століть існують податки, стільки економічна теорія шукає принципи оптимального оподатковування, перші з яких сформулював А. Сміт. На основі його теорії склалися дві великі концепції оподаткування.

Перша концепція заснована на ідеї, що податок має бути пропорційний тій вигоді, що одержує платник податків від послуги, наданої йому державою (приклад А. Сміта: ремонт доріг має оплачувати той, хто ними користується). Друга концепція припускає залежність податку від розміру одержуваного доходу.

Податкова система – це сукупність стягнутих у державі податків, зборів, мита та інших платежів, а також форм і методів їхньої побудови.

Сучасні податкові системи використовують цілу низку принципів.

Загальність, тобто охоплення всіх економічних суб'єктів, що отримують доходи.

Стабільність, тобто стійкість видів податків і податкових ставок у часі.

Рівність, тобто стягування податків за ставками, ідентичними для всіх платників податків.

Обов'язковість, тобто примусовість податку, неминучість його виплати, самостійність суб'єкта в обчисленні й сплаті податку.

Соціальна справедливість, тобто встановлення податкових ставок і податкових пільг, що мають вплив, який запобігає руйнуванню низькодохідних підприємств і груп населення.

Податкова система базується на законодавчих актах держави, якими встановлюються елементи податкової системи. До них належать:

Суб'єкт податку, чи платник податків, тобто особа, на яку покладений обов'язок сплачувати податок; ним може бути юридична чи фізична особа.

Об'єкт податку, тобто дохід чи майно, з якого нараховується податок (заробітна плата, прибуток, цінні папери, нерухоме майно тощо).

Джерело податку – це, незалежно від об'єкта оподатковування, чистий дохід суспільства.

Податкова база – сума, з якої стягується податок.

Ставка податку – це важливий елемент податкової системи, що визначає величину податку на одиницю обкладання (скажімо, з однієї сотки землі, з однієї тисячі гривень і т. ін.); частина податкової бази, що платник податків зобов'язаний сплатити у вигляді того чи іншого податку. Розрізняють граничну податкову ставку, середню, нульову й пільгову.

Гранична податкова ставка – це приріст виплачуваних податків, поділений на приріст доходу.

Середня податкова ставка – це загальний податок, поділений на величину оподатковуваного доходу.

Податкові платежі –види й групи податків.

Податковий тягар – величина податкової суми.

Податкові пільги – це зменшення податкових ставок чи повне звільнення від податків окремих фізичних чи юридичних осіб залежно від профілю виробництва, характеру виробленої продукції й інших характеристик.

Пільги через їхній різноманітний характер і велике охоплення платників податків можуть призводити до відчутного зниження реальної ставки оподаткування порівняно з номінальною.

Тому за ознакою співвідношення між ставкою податку й доходом податки поділяються на:

– прогресивний, за якого середня ставка підвищується в міру зростання доходу;

– регресивний, за якого середня ставка знижується в міру зростання доходу;

– пропорційний, за якого середня ставка залишається незмінною, незалежно від розмірів доходу.

За механізмом формування податки поділяються на дві основні групи: прямі та непрямі.

Прямі податки стягуються безпосередньо з власників майна, одержувачів доходів.

Непрямі податки стягуються у сфері реалізації чи споживання товарів і послуг, тобто в остаточному підсумку перекладаються на споживачів продукції.

До прямих податків належать:

– прибутковий з населення;

– на прибуток корпорації;

– на приріст капіталу;

– зі спадщини й дарувань;

– майновий податок.

До непрямих податків належать:

– податок з обороту;

– на додану вартість (ПДВ);

– на окремі види товарів (акцизи);

– мита.

Такими є загальносвітові стандарти. Податкові реформи в Україні наблизили її систему оподаткування до міжнародних норм, але в остаточному варіанті Податковий кодекс в країні ще не прийнято.

Податки в Україні розділені на дві груп: загальнодержавні й місцеві.

Загальнодержавні податки є загальнообов'язковими. При цьому сума платежів з податку зараховується рівними частками в бюджет республіки й у бюджет міста чи району, де розташований платник податків.

Місцеві податки лише частково є загальнообов'язковими. Частина податків може встановлюватися й вилучатися за рішенням місцевих органів управління на відповідній території.

Питання про те, яким бути податку (високим чи низьким), є предмет постійних дискусій економістів. Державне втручання в економіку завжди пов'язано з підвищенням податків, послаблення втручання – з їхнім зниженням. Головне питання в тому, як те чи інше впливає на економіку.

Податкова політика – політика держави у сфері оподатковування, яка передбачає маніпулювання податками таким чином, щоб надходження коштів за рахунок сплати податків забезпечувало фінансування державного бюджету.

Послідовники Кейнса орієнтовані на “економіку попиту”. Вони вважають, що високий рівень податку знижує купівельну спроможність суспільства, тобто сукупний попит. Таким чином, ціни знижуються, інфляція згасає. Напроти, скорочення податків сприяє зростанню сукупного попиту, збільшенню цін і прискоренню темпу інфляції.

Прихильники “економіки пропозиції” переконані в протилежному: вони вважають, що високі податки збільшують витрати підприємців, які перекладаються на споживачів у формі більш високих цін і викликають інфляцію. Представники економіки пропозиції виступають за зниження податків.

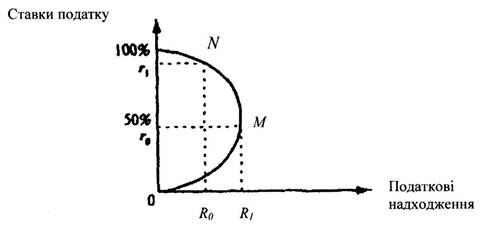

Однозначної відповіді на питання про те, хто з них правий, економічна наука поки не знайшла. Але зроблено спробуа встановити зв'язок між ставкою податку та діловою активністю. Американський професор А. Лаффер (прихильник теорії пропозиції) довів, що за ставки прибуткового податку вище визначеного рівня різко знижується ділова активність, тому що підприємницька діяльність стає невигідною. А більш низькі ставки податків створюють стимули до роботи, заощаджень й інвестицій, до ділових ризиків, до розширення національного виробництва та доходу. У результаті розширюється податкова база, що зможе підтримати податкові надходження на високому рівні навіть при тому, що ставки податку будуть нижчими. Зв'язок між ставками податків і податковими надходженнями одержав назву крива Лаффера (рисунок 15.1).

|

Рисунок 15.1 – Крива Лаффера

Якщо податкова ставка дорівнює нулю (точка 0), то держава нічого не отримує. Якщо податкова ставка r1=100 %, то ніхто не буде зацікавлений працювати й держава теж нічого не отримує. За певної ставки (скажемо, r0=50 %) сума, стягнута державою у вигляді прибуткового податку, досягне максимуму R1 (точка М). Спроби підвищити податкові ставки призведуть до зниження R0 (точка N).

Крива Лаффера не дає універсальної відповіді на питання, за якої ставки податків надходження податків будуть максимальними. Але емпіричним шляхом встановлено, що найбільший ефект має податкова ставка на рівні 30-35%.

Фіскальна політика

З державним бюджетом пов'язаний такий інструмент державного регулювання економіки як фіскальна політика.

Фіскальна політика – це сукупність заходів уряду щодо зміни державних витрат та оподатковування зі зміною економічної ситуації.

Фіскальна політика буває дискреційна й автоматична (політика вбудованих стабілізаторів).

Дискреційна політика – це свідома зміна державою витрат і податків.

У періоди спаду виробництва держава збільшує витрати і скорочує їх під час підйому у виробництві. Основні інструмент: програми суспільних робіт, проекти суспільної зайнятості, трансфертні програми, зміна податкових ставок.

Політика вбудованих стабілізаторів (автоматична) заснована на тих механізмах, що працюють у режимі саморегулювання й автоматично реагують на зміну стану економіки. До них належать, наприклад, зміна податкових надходжень (індивідуальний прибутковий податок, акцизи, податок на прибуток корпорацій), допомоги у зв'язку з безробіттям, інші трансфертні виплати залежно від економічної кон'юнктури.

Під час проведення фіскальної політики необхідно враховувати по-різному спрямовані економічні процеси і лаг часу.

Дата добавления: 2016-05-25; просмотров: 1308;