Правовое регулирование налогообложения при недропользовании

Недропользователи, как и все юридические и физические лица, занимающиеся предпринимательством, уплачивают государству крупный пакет налоговых и неналоговых платежей. Этим выполняется главная фискальная функция налогообложения – при помощи налогов формируются финансовые ресурсы государства, аккумулируемые в бюджетной системе и внебюджетных фондах, необходимых для осуществления его собственных функций. Поступления из горнодобывающих отраслей дают до 50% наполнения бюджета России. Из других функций налогообложения следует отметить следующие:

· регулирующая функция – государство, маневрируя налоговыми ставками, льготами, штрафами, условиями налогообложения, создаёт условия для ускоренного развития тех или иных производств и отраслей, то есть регулирует рыночную экономику. Например, исключение минеральных продуктов из списка акцизных товаров привело к серьезному росту производства горнодобывающих отраслей;

· стимулирующая функция – при помощи налогов государство стимулирует технический прогресс, увеличение числа рабочих мест, развитие производства. Например, платежи за загрязнение окружающей среды стимулируют ввод новых природо- и материалосберегающих технологий;

· функция обеспечения социально справедливого перераспределения. Основное бремя налогов ложится на юридические лица, когда физические лица несут минимальные затраты (в 2005 году – 4,0% доходов бюджета РФ). В другом случае, путем взятия оперативно изменяемой вывозной таможенной пошлины на углеводородное сырье изымается большая часть сверхприбылей добывающих предприятий (природная рента) в условиях высоких мировых цен на нефть и газ (в 2005 году – 25,7% от доходов бюджета РФ).

7.1. Принципы и виды налогообложения

Система налогообложение в Российской Федерации основана на следующих принципах:

· принцип справедливости, который означает единый подход, применяемый ко всем налогоплательщикам независимо от их организационно-правовых форм, подчинённости, места расположения;

· принцип определённости состоит в том, что порядок налогообложения, размеры налога и сроки его уплаты устанавливаются заранее;

· принцип удобности предполагает, что налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

· принцип экономии заключается в сокращении затрат, связанных с взиманием налогов, в рационализации системы налогообложения.

К налоговым доходам относятся предусмотренные налоговым законодательством Российской Федерации налоги и сборы, а также пени и штрафы за нарушение налогового законодательства.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Под пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством сроки. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации (на 01.01.2008 г. – 10,0% годовых[1]). Размер пени не должен превышать размера налоговой выплаты, на которую начисляется пеня.

Штрафы за налоговые правонарушения (неуплата или неполная уплата сумм налога, непредставление налоговой декларации и др.) взимаются налоговыми органами в виде специфических фиксированных денежных ставок или процентных ставок от налога (дохода).

Налоги и сборы устанавливаются и регламентируются только Федеральными законами РФ, в первую очередь – Налоговым кодексом РФ[2].

К бюджетным доходам относятся также неналоговые платежы – средства, полученные в возмещение вреда, причиненного Российской Федерации и ее субъектам, а также муниципальным образованиям, средства полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности (штрафы, конфискации, компенсации) и иные суммы принудительного изъятия. К неналоговым платежам отнесены: плата за негативное воздействие на окружающую среду, использование лесов, таможенные пошлины, неналоговые штрафы, плата за геологическую информацию и др.

Неналоговые платежи устанавливаются Федеральными законами РФ, а регламентироваться они могут и Федеральными законами РФ и подзаконными документами министерств и ведомств.

7.2. Элементы налогообложения

Налог считается установленным лишь в том случае, когда определены субъекты платежа налогов и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; ставка налога; налоговые льготы; порядок исчисления налога; порядок и сроки уплаты налога.

В первую очередь, определяется сами субъекты платежа – налогоплательщики и плательщиками сборов, – юридические (организации) и физические лица, которые сами осуществляют процедуру определения размера и уплаты платежей, а в случае, если обязанности по исчислению, удержанию у налогоплательщиков и их перечислению налогов в бюджетную систему РФ возлагается на другие лица – последние имеют статус налоговых агентов. К примеру, по налогу с физических лиц – работников организации их налоговым агентом выступает сама организация-наниматель.

Объект налогообложения – имущество, доход, предмет, добавленная стоимость, отдельные виды деятельности и др., которые служат основанием для обложения налогом. Объекты налогов многообразны. К ним относятся недвижимое имущество – земельные участки, дома, строения и т. п.; движимое имущество – автомашины и подвижное оборудование, ценные бумаги, денежные средства; предметы потребления – бензин, продукты питания и т. д.; доходы – заработная плата, прибыль, рента и др.

Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Налоговая база определяется как разница между объектом налогообложения и налоговыми льготами.

Налоговый период – время, определяющее период исчисления оклада налога, и сроки внесения последнего в бюджетный фонд (например, ежедекадно, один раз в месяц, один раз в квартал, один раз в год).

Ставка налога – размер налога, установленный на единицу налога. Ставки могут быть: 1) специфические, т.е. установленные в определенной денежной сумме на определенную единицу натурального измерения налоговой базы (например, налог на добычу природного газа – 147 рублей за 1 тыс. м3); 2) адвалорные, т.е. в процентах к стоимости товаров (например, налог на добавленную стоимость – 18%); 3) комбинированные, т. е. сочетание адвалорной и специфической ставки (например, вывозная таможенная пошлина за отходы и лом алюминиевые – 50% от стоимости, но не менее 380 евро за 1000 кг).

Различают четыре метода установления ставок: 1) аккордные (или равные) – не зависят от величины объекта налога (доходов), например для государственной пошлины; 2) пропорциональные – не меняются от величины объекта налога (доходов), например для налога на прибыль; 3) прогрессивные ставки – увеличиваются по мере увеличения объекта налога (доходов), например для платежей за загрязнение окружающей среды; 4) регрессивные ставки – снижаются по мере увеличения объекта налога (доходов), например для единого социального налога.

Налоговые льготы – снижение размера (тяжести) налогообложения. Могут применяться следующие льготы: введение необлагаемого минимума – освобождение от налога части объекта налогообложения; установление налогового иммунитета – освобождение от налогов отдельных лиц или категорий плательщиков; понижение ставок налога вплоть до нуля; предоставление налогового кредита – отсрочка внесения налога.

Порядок исчисления налога. Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и имеющихся налоговых льгот.

Порядок и сроки уплаты налога. Уплата налога производится по итогам каждого налогового периода исходя из фактической реализации товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

7.3. Классификация налогов

Существует несколько классификаций налоговых и неналоговых платежей:

По субъекту налогообложения:

· уплачиваемые юридическими лицами;

· уплачиваемые физическими лицами.

Учитывая, что в России доля платежей, уплачиваемых физическими лицами не превышает 4% общих сборов, эта классификация не является актуальной.

По специализации:

Общие налоги платят подавляющее большинство налогоплательщиков (налог на прибыль, налог на добавленную стоимость и др.).

Специальные налоги платят только те налогоплательщики, которые занимаются определённым видом деятельности (налог на добычу полезных ископаемых, единый сельскохозяйственный налог и др.)

Классификация по специализации актуальна с позиции осуществления налогового планирования.

По характеру изъятия налоги подразделяются на:

· Прямые налоги, которые увязываются с деятельностью налогоплательщиков и они могут осуществлять их оптимизацию при планировании своей деятельности (налог на добычу полезных ископаемых, транспортный налог, налог на прибыль и др.).

· Косвенные налоги, которые взимаются сверх цены товаров и услуг (в процедуре реализации) и предприниматели не могут управлять их величиной (налог на добавленную стоимость, акцизы, таможенные пошлины и др.).

Данная классификация также актуальна с позиции осуществления налогового планирования.

Классификацияв зависимости отуровня взимания налогов актуальна с позиции планирования и исполнения бюджета Российской федерации и поэтому она более подробно рассматривается ниже. По этой классификации выделяется три уровня взимания:

· федеральные налоги и сборы;

· налоги и сборы субъектов РФ (региональные налоги и сборы);

· местные налоги и сборы.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом РФ и обязательны к уплате на всей территории Российской Федерации. Региональные налоги устанавливаются Налоговым кодексом РФ и законами субъектов России и обязательны к уплате только на территории соответствующего региона. Местные налоги, соответственно, устанавливаются Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на территориях соответствующих муниципалитетов.

Налоговым Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать и другие федеральные налоги, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

· система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

· упрощенная система налогообложения;

· система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

· система налогообложения при выполнении соглашений о разделе продукции.

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных налогов и сборов.

Таблица 1

Распределение налогов и сборов по уровню взимания

| Федеральные | Региональные | Местные |

| 1. Налог на добавленную стоимость. 2. Акцизы. 3. Налог на доходы физических лиц. 4. Единый социальный налог. 5. Налог на прибыль организаций. 6. Налог на добычу полезных ископаемых. 7. Водный налог. 8. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов. 9. Государственная пошлина | 1. Налог на имущество организаций. 2. Налог на игорный бизнес. 3. Транспортный налог | 1. Земельный налог. 2. Налог на имущество физических лиц |

Таблица 2

Распределение налогов и сборов по разным уровням

| Налог | Доля распределения по бюджетам и фондам, % | |||

| Федеральный | Региональный | Местный | Внебюджетные фонды | |

| Налог на прибыль организаций при обычном режиме налогообложения и по соглашениям о разделе продукции | – | – | – | |

| Налог на прибыль организаций при специальных режимах (единый сельскохозяйственный налог, упрощенная система налогообложения, единый налог на вмененный доход для отдельных видов деятельности) | – | – | – | |

| Единый налог, взимаемого в связи с применением упрощенной системы налогообложения | – | – | ||

| Единый налог на вмененный доход для отдельных видов деятельности | – | – | ||

| Налог на доходы физических лиц | – | – | – | |

| Налог на добавленную стоимость | – | – | – | |

| Акциз на спирт | – | – | ||

| Акциз на алкогольную продукцию и пиво | – | – | – | |

| Акциз на табачную продукцию и автомобили | – | – | – | |

| Акциз на нефтепродукты | – | – | ||

| Налог на добычу природного газа | – | – | – | |

| Налог на добычу нефти и газоконденсата | – | – | ||

| Налог на добычу природных алмазов | – | – | – | |

| Налог на добычу общераспространенных полезных ископаемых | – | – | – | |

| Налог на добычу полезных ископаемых (за исключением углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) | – | – | ||

| Налог на добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами территории РФ | – | – | – | |

| Регулярные платежи за добычу полезных ископаемых (роялти) при выполнении соглашений о при выполнении соглашений о разделе продукции | – | |||

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | – | – | – | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | – | – | ||

| Сбор за пользование за пользование объектами животного мира | – | – | ||

| Водный налог | – | – | – | |

| Единый социальный налог | – | – | – | |

| Налог на имущество организаций | – | – | – | |

| Налог на игорный бизнес | – | – | – | |

| Транспортный налог | – | – | – | |

| Налог на доходы физических лиц | – | – | ||

| Единый сельскохозяйственный налог | – | |||

| Земельный налог | – | – | – | |

| Налог на имущество физических лиц | – | – | – |

Таблица 3

Распределение неналоговых платежей по разным уровням

| Платеж | Доля распределения по бюджетам, % | ||

| Федеральный | Региональный | Местный | |

| Таможенные пошлины и таможенные сборы | – | – | |

| Плата за использование лесов в части минимального размера арендной платы | – | – | |

| Плата за использование лесов в части, превышающей минимальный размер арендной платы | – | – | |

| Плата за негативное воздействие на окружающую среду | |||

| Неналоговые штрафы | – | – | |

| Плата за геологическую информацию | – | – | |

| Сбор за участие в конкурсе (аукционе) и сбор за выдачу лицензий | – | – |

Государственные пошлины зачисляются в бюджеты соответствующего уровня в зависимости от подчиненности органа, исполняющего значимые действия в интересах заявителей.

Разовые и регулярные платежи за пользование недрами, платежи за организацию конкурсов и аукционов уплачиваются в бюджеты соответствующего уровня в зависимости от вида полезных ископаемых в тех же пропорциях, что и налог на добычу полезных ископаемых.

Пеня и штрафы за налоговые правонарушения уплачиваются совместно с теми налогами, по которым предъявлены претензии.

И последняя классификация налогов – поисточнику налогообложения:

· налоги, включаемые в себестоимость;

· налоги, уплачиваемые за счёт налогооблагаемой прибыли;

· платежи, уплачиваемые за счёт прибыли, остающейся в распоряжении предприятия после уплаты налога на прибыль;

· налоги, включаемые в цену продукции;

· налоги, удерживаемые из дохода работника.

На основании этой классификации и осуществляется налоговое планирование предприятий недропользователей.

7.4. Платежи, включаемые в себестоимость добытого минерального сырья

К таким платежам относятся:

· Налог на добычу полезных ископаемых.

· Разовые и регулярные платежи за пользование недрами.

· Плата за геологическую информацию.

· Плата за выдачу лицензий.

· Водный налог.

· Земельный налог.

· Арендная плата за использование лесных ресурсов.

· Плата за перевод лесных земель в нелесные.

· Плата за загрязнение окружающей среды.

· Государственная пошлина.

· Транспортный налог.

· Налог на имущество организаций.

· Единый социальный налог.

·

7.4.1. Налог на добычу полезных ископаемых (НДПИ)

Субъектами налогообложения НДПИ являются организации и индивидуальные предприниматели, признаваемые пользователями недр – владельцы лицензий на добычу полезных ископаемых в пределах обособленного участка недр[3].

Объектом налогообложения НДПИ являются полезные ископаемые, добытые из недр, а также извлеченные из отходов добывающего производства по отдельной лицензии. Их перечень приведен в таблице 4.

Налоговая база определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого (в том числе полезных компонентов, извлекаемых из недр попутно при добыче основного полезного ископаемого) как его стоимость, за исключением нефти, природного газа и попутного газа для которых она определяется как количество добытых полезных ископаемых в натуральном выражении. В зависимости от вида добытого полезного ископаемого его количество определяется в единицах массы или объема.

Налоговым периодом для НДПИ признается календарный месяц.

Налоговые ставки по отдельным видам полезных ископаемых приведены в таблице 4.

Таблица 4

Ставки налога на добычу полезных ископаемых

| Полезное ископаемое | Ставка налога на добычу |

| Калийные соли | 3,8% |

| Торф | 4,0% |

| Уголь каменный, уголь бурый, антрацит и горючие сланцы | |

| Апатит-нефелиновые, апатитовые и фосфоритовые руды | |

| Кондиционные руды черных металлов | 4,8% |

| Сырье радиоактивных металлов | 5,5% |

| Горно-химическое неметаллическое сырье (за исключением калийных солей, апатит-нефелиновых, апатитовых и фосфоритовых руд) | |

| Неметаллическое сырье, используемое в основном в строительной индустрии | |

| Соль природная и чистый хлористый натрий | |

| Подземные промышленные и термальные воды | |

| Нефелины, бокситы | |

| Горнорудное неметаллическое сырье | 6,0% |

| Битуминозные породы | |

| Концентраты и другие полупродукты, содержащие золото | |

| Иные полезные ископаемые, не включенные в другие группировки | |

| Концентраты и другие полупродукты, содержащие драгоценные металлы (за исключением золота) | 6,5% |

| Драгоценные металлы, являющиеся полезными компонентами многокомпонентной комплексной руды (за исключением золота) | |

| Кондиционный продукт пьезооптического сырья, особо чистое кварцевое сырье и камнесамоцветное сырье | |

| Минеральные воды | 7,5% |

| Кондиционные руды цветных металлов (за исключением нефелинов и бокситов) | 8,0% |

| Редкие металлы, как образующие собственные месторождения, так и являющиеся попутными компонентами в рудах других полезных ископаемых | |

| Многокомпонентные комплексные руды, а также полезные компоненты многокомпонентной комплексной руды, за исключением драгоценных металлов | |

| Природные алмазы и другие драгоценные и полудрагоценные камни | |

| Нефть обезвоженная, обессоленная и стабилизированная | 419×КЦ×КВ рублей за 1 т |

| Газовый конденсат | 17,5% |

| Газ горючий природный | 147 рублей за 1000 м3 |

Для добытой нефти величина налоговой ставки умножается на коэффициент, характеризующий динамику мировых цен на нефть (КЦ), и на коэффициент, характеризующий степень выработанности конкретного участка недр (КВ), которые определяются в соответствии с пунктами 3 и 4 настоящей статьи: 419×КЦ×КВ рублей за 1 т.

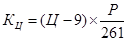

Коэффициент, характеризующий динамику мировых цен на нефть (КЦ), определяется ежемесячно по формуле:

,

,

где Ц – средний за налоговый период уровень цен нефти сорта «Юралс» в долларах США за баррель, Р – среднее значение за налоговый период курса доллара США к рублю Российской Федерации.

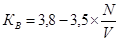

Коэффициент, характеризующий степень выработанности запасов конкретного участка недр (КВ), определяется следующим образом:

а) в случае, если степень выработанности запасов участка недр СВ составляет от 0,8 до 1,0, коэффициент КВ рассчитывается по формуле:

,

,

где N – сумма накопленной добычи нефти на участке недр (включая потери при добыче); V – начальные извлекаемые запасы нефти, по состоянию на 1 января 2006 года. Степень выработанности запасов СВ = N / V.

б) в случае, если степень выработанности запасов участка недр превышает 1, коэффициент КВ принимается равным 0,3.

в) в иных случаях, коэффициент КВ принимается равным 1.

Налоговые льготы. Не облагаются НДПИ:

1) общераспространенные полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

2) добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы;

3) полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

4) полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств;

5) дренажные подземные воды, не учитываемые на государственном балансе запасов полезных ископаемых, извлекаемых при разработке месторождений полезных ископаемых или при строительстве и эксплуатации подземных сооружений.

Нулевая ставка НДПИ применяется в следующих случаях добычи:

1) полезных ископаемых в части нормативных потерь полезных ископаемых;

2) попутного газа;

3) подземных вод, содержащих полезные ископаемые, извлечение которых связано с разработкой других видов полезных ископаемых, и извлекаемых при разработке месторождений полезных ископаемых;

4) полезных ископаемых при разработке некондиционных или ранее списанных запасов полезных ископаемых, за исключением случаев ухудшения качества запасов полезных ископаемых в результате выборочной отработки месторождения;

5) полезных ископаемых, добываемых из вскрышных и вмещающих пород, отходов горнодобывающего и перерабатывающих производств;

6) минеральных вод, используемых исключительно в лечебных и курортных целях без их непосредственной реализации;

7) подземных вод, используемых исключительно в сельскохозяйственных целях;

8) нефти на участках недр, расположенных полностью или частично в границах Республики Саха-Якутия, Иркутской области, Красноярского края, до достижения накопленного объема добычи нефти 25 млн. тонн на участке недр, в течении 10 лет для лицензии разведки и добычи полезных ископаемых и 15 лет – для лицензии геологического изучения (поиска, разведки) и добычи полезных ископаемых;

9) сверхвязкой нефти, добываемой из участков недр, содержащих нефть вязкостью более 200 мПа×с (в пластовых условиях).

Порядок исчисления и уплаты НДПИ. Сумма НДПИ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога по нефти обезвоженной, обессоленной и стабилизированной, попутному газу и газу горючему природному из всех видов месторождений углеводородного сырья исчисляется как произведение соответствующей налоговой ставки и величины налоговой базы. Сумма налога исчисляется по итогам каждого налогового периода по каждому добытому полезному ископаемому. Налог подлежит уплате по месту нахождения каждого участка недр. При этом сумма налога, подлежащая уплате, рассчитывается исходя из доли полезного ископаемого, добытого на каждом участке недр, в общем количестве добытого полезного ископаемого соответствующего вида.

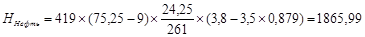

Пример. При средней цене нефти сорта «Юралс» Ц = 75,25 доллара США за баррель, среднему курсу доллара США Р = 24,95 рублей Российской Федерации и степени выработанности запасов участка недр СВ = 0,879 налоговая ставка составит:

руб./т.

При добыче 250 000 тонн нефти НДПИ составит:

250 000 т × 1865,99 руб./т = 466 497 500 рублей. руб./т.

При добыче 250 000 тонн нефти НДПИ составит:

250 000 т × 1865,99 руб./т = 466 497 500 рублей.

|

Порядок и сроки уплаты налога. Общая сумма НДПИ уплачивается по местонахождению объекта налогообложения, в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Сбор НДПИ в федеральный бюджет в 2005 году составил 854 5 млрд руб. или 16,7% от общих сборов, причем налоги на добычу нефти и природного газа составили 761,3 и 79,2 млрд руб., соответственно.

7.4.2. Разовые платежи за пользование недрами

Субъектами разовых платежей за пользование недрами являются владельцы лицензии на право пользования недрами[4].

Разовые платежи за пользование недрами выплачиваются при наступлении определенных событий, оговоренных в лицензии, которые и являются объектом платежа.

Базой платежа является сам факт наступления события, на основании которого выплачивается разовый платеж за пользование недрами.

Ставка платежа. Минимальные (стартовые) размеры разовых платежей за пользование недрами при осуществлении конкурса устанавливаются в размере не менее 10% от величины суммы налога на добычу полезных ископаемых в расчете на среднегодовую проектную мощность добывающей организации. Разовый платеж при осуществлении аукциона устанавливается по максимально предложенной ставке. Размер разового платежа за выдачу лицензии на пользование участком недр может составлять от 30 тыс. до 5 млрд рублей.

Размеры разовых платежей за пользование недрами, а также порядок их уплаты при выполнении соглашений о разделе продукции устанавливаются в соглашении о разделе продукции.

Уплата разовых платежей за пользование недрами производится в порядке и сроки, установленные в лицензии на пользование недрами, а при выполнении соглашения о разделе продукции - закрепленные в этом соглашении

В 2005 году сбор разовых платежей за пользование недрами составил 44 8 млрд руб.

7.4.3. Плата за геологическую информацию о недрах

За пользование геологической информацией о недрах, полученной в результате государственного геологического изучения недр от федерального органа управления государственным фондом недр, взимается плата[5].

Объектом платежа является геологическая информация, необходимая недропользователю для осуществления своей деятельности, если она получена в в результате государственного геологического изучения недр.

Ставка платежа. Минимальный размер платы за геологическую информацию составляет 10000 рублей[6]. Этот размер может быть увеличен с учетом объема предоставленной информации, ее вида, потребительских свойств. Максимальный размер платы за геологическую информацию определяется в виде суммы фактических затрат государства на производство геологических работ на конкретном участке недр и может составлять десятки и сотни миллионов рублей.

Порядок исчисления платы. Конкретный размер платы за геологическую информацию о недрах, полученную в результате государственного геологического изучения недр определяется по методике, утвержденной приказом МПР РФ[7].

Льготы. Размер платы за геологическую информацию составляет минимальную величину 10000 рублей при предоставлении геологической информации[8]:

1) необходимой для выполнения научных исследований студентам, аспирантам, докторантам, соискателям ученых степеней, а также образовательным учреждениям или научно-исследовательским организациям, где они проходят обучение либо числятся в аспирантуре (докторантуре);

2) необходимой для выполнения предусмотренных государственными контрактами (договорами) работ юридическим и физическим лицам, выполняющим работы в рамках государственных контрактов (договоров).

Размер платы за геологическую информацию и порядок ее взимания при выполнении соглашений о разделе продукции устанавливаются в соглашении о разделе продукции.

В 2005 году сбор за геологическую информацию составил 206,5 млн. руб. при общем объеме оказанных государством информационных услуг в 62 706,6 млн. руб.

7.4.4. Сбор за участие в конкурсе (аукционе) и сбор за выдачу лицензий

Субъектами сборов за участие в конкурсе (аукционе) являются юридические и физические лица, подавшие заявку на участие в их процедуре[9]. Субъектами сборов за выдачу лицензий признаются те лица, которые были признаны победителями конкурсов (аукционов).

Сбор за участие в конкурсе (аукционе) вносится всеми их участниками и является одним из условий регистрации заявки, что и является объектом платежа. Сборы за выдачу лицензий, аналогично, выплачиваются только те лица, которые были признаны победителями конкурсов (аукционов).

Ставка сбора определяется исходя из стоимости затрат на подготовку, проведение и подведение итогов конкурса (аукциона), оплату труда привлекаемых экспертов. Конкретный размер платы за участие в конкурсе (аукционе) определяется по методике, утвержденной приказом МПР РФ[10] и составляет от 30 до 500 тыс. руб. Ставка сбора за выдачу лицензии определяется исходя из стоимости затрат на подготовку, оформление и регистрацию выдаваемой лицензии.

Порядок уплаты сбора. Сумма сборов поступает в доход федерального бюджета, а сбор по участкам недр, содержащим месторождения общераспространенных полезных ископаемых, или участкам недр местного значения поступает в доход бюджетов субъектов РФ, регулирующих пользование недрами на указанных участках.

В 2005 году сбор участие в конкурсе (аукционе) и сбор за выдачу лицензий составил 209,9 млн. руб. при общем объеме государственных лицензионных сборов в 1 076,5 млн. руб.

7.4.5. Регулярные платежи за пользование недрами

Субъектами регулярных платежей за пользование недрами являются владельцы лицензии на право пользования недрами[11].

Регулярные платежи за пользование недрами взимаются за предоставление пользователям недр исключительных прав (объект платежа) на поиск и оценку месторождений полезных ископаемых, разведку полезных ископаемых, геологическое изучение и оценку пригодности участков недр для строительства и эксплуатации сооружений, не связанных с добычей полезных ископаемых, строительство и эксплуатацию подземных сооружений, не связанных с добычей полезных ископаемых.

Базой регулярного платежа за пользование недрами является площадь лицензионного участка, предоставленного недропользователю, за вычетом площади возвращенной части лицензионного участка.

Размеры регулярных платежей за пользование недрами определяются в зависимости от экономико-географических условий, размера участка недр, вида полезного ископаемого, продолжительности работ, степени геологической изученности территории и степени риска.

Платежи за право пользования недрами устанавливаются в строгом соответствии с этапами и стадиями геологического процесса и взимаются:

· по ставкам, установленным за проведение работ по разведке месторождений, – за площадь участка недр, на которой запасы соответствующего полезного ископаемого (за исключением площади горного отвода) установлены и учтены Государственным балансом запасов;

· по ставкам, установленным за проведение работ по поиску и оценке месторождений полезных ископаемых, – за площадь, из которой исключаются территории открытых месторождений.

Ставка регулярного платежа за пользование недрами устанавливается за один квадратный километр площади участка недр в год.

Конкретный размер ставки регулярного платежа за пользование недрами устанавливается в пределах интервалов минимальной и максимальной платы, установленной Законом РФ «О недрах» (см. табл. 5) по методикам, утвержденным Приказами МПР РФ[12].

Таблица 5

Минимальные и максимальные ставки регулярных платежей за пользование недрами

(рублей за 1 кв. км участка недр)

| Полезное ископаемое | Ставка | |

| Минимальная | Максимальная | |

| 1. Ставки регулярных платежей за пользование недрами в целях поиска и оценки месторождений полезных ископаемых | ||

| Углеводородное сырье | ||

| Углеводородное сырье на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации, а также за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации | ||

| Драгоценные металлы | ||

| Металлические полезные ископаемые | ||

| Россыпные месторождения полезных ископаемых всех видов | ||

| Неметаллические полезные ископаемые, уголь, горючие сланцы и торф | ||

| Прочие твердые полезные ископаемые | ||

| Подземные воды | ||

| 2. Ставки регулярных платежей за пользование недрами в целях разведки полезных ископаемых | ||

| Углеводородное сырье | ||

| Углеводородное сырье на континентальном шельфе Российской Федерации и в исключительной экономической зоне РФ, а также за пределами РФ на территориях, находящихся под юрисдикцией РФ | ||

| Драгоценные металлы | ||

| Металлические полезные ископаемые | ||

| Россыпные месторождения полезных ископаемых всех видов | ||

| Неметаллические полезные ископаемые, уголь, горючие сланцы и торф | ||

| Прочие твердые полезные ископаемые | ||

| Подземные воды | ||

| 3. Ставки регулярных платежей за пользование недрами при строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых | ||

| Хранение нефти и газоконденсата (рублей за 1 тонну) | 3,5 | 5,0 |

| Хранение природного газа и гелия (рублей за 1 000 куб.м) | 0,2 | 0,25 |

Льготы по платежам. Регулярные платежи за пользование недрами не взимаются за:

1) пользование недрами для регионального геологического изучения;

2) пользование недрами для образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное значение;

3) разведку полезных ископаемых на месторождениях, введенных в промышленную эксплуатацию, в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых;

4) разведку полезного ископаемого в границах горного отвода, предоставленного пользователю недр для добычи этого полезного ископаемого.

Порядок и сроки уплаты. Регулярные платежи за пользование недрами уплачиваются пользователями недр ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в размере одной четвертой от суммы платежа, рассчитанного за год.

В 2005 году сбор регулярных платежей за пользование недрами составил 277,0 млн. руб.

7.4.6. Водный налог

Субъектами обложения водным налогом признаются организации и физические лица, осуществляющие специальное или особое водопользование[13].

Объектами обложения водным налогом в целях недропользования является только один вид специального водопользования – забор воды из водных объектов.

Налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта. При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период, инструментально или определяется исходя из времени работы и производительности технических средств. В случае невозможности определения объема забранной воды исходя из времени работы и производительности технических средств объем забранной воды определяется исходя из норм водопотребления.

Налоговым периодом для водного налога признается квартал.

Налоговые ставки водного налога устанавливаются по бассейнам рек, озер, морей и экономическим районам в следующих размерах:

1) при заборе воды (в рублях за 1000 м3 воды):

· из поверхностных и подземных водных объектов в пределах установленных квартальных (годовых) лимитов водопользования при отборе из поверхностных водных объектов – от 246 (бассейн Енисея) до 576 (бассейн озера Байкал), а при отборе из подземных водных объектов – от 300 (бассейн Печеры) до 678 (бассейн озера Байкал).

· из территориального моря Российской Федерации и внутренних морских вод в пределах установленных квартальных (годовых) лимитов водопользования: от 4,32 (Чукотское море) до 14,88 (Черное и Азовское моря) за 1000 м3 морской воды.

2) при использовании акватории, например, для геологического изучения, размещения буровых платформ и подводных трубопроводов (тыс. рублей в год за 1 км2 используемой акватории):

· поверхностных водных объектов – от 30,24 (Западно-Сибирский экономический район) до 34,44 (Северо-кавказский экономический район).

· территориального моря Российской Федерации и внутренних морских вод – от 14,04 (Чукотское море) до 49,80 (Черное море).

При заборе воды сверх установленных лимитов водопользования налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, причем платежи за сверхнормативный забор воды не относятся на себестоимость, а взимаются из прибыли, оставшейся после уплаты налога на прибыль.

Налоговые льготы. Водный налог не взимается при следующих операциях с водой:

1) забор из подземных водных объектов воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод;

2) забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

3) забор воды из водных объектов для санитарных, экологических и судоходных попусков;

4) забор морскими судами, судами внутреннего и смешанного (река-море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

5) забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

6) использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

7) использование акватории водных объектов для размещения и стоянки плавательных средств, размещения коммуникаций, зданий, сооружений, установок и оборудования для осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод;

8) использование акватории водных объектов для проведения государственного мониторинга водных объектов и других природных ресурсов, а также геодезических, топографических, гидрографических и поисково-съемочных работ;

9) использование акватории водных объектов для размещения и строительства гидротехнических сооружений гидроэнергетического, мелиоративного, рыбохозяйственного, воднотранспортного, водопроводного и канализационного назначения;

10) использование акватории водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей;

11) использование водных объектов для проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

12) особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

13) забор воды из водных объектов для орошения земель сельскохозяйственного назначения, полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан;

14) забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

15) использование акватории водных объектов для рыболовства и охоты.

Существует также социальная налоговая льгота в виде резкого снижения ставки водного налога при заборе воды из водных объектов для водоснабжения населения в размере 70 рублей за 1000 м3 воды.

Порядок исчисления налога – сумма налога по итогам каждого налогового периода исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки.

Порядок и сроки уплаты налога. Общая сумма налога уплачивается по местонахождению объекта налогообложения, в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

В 2005 году сбор регулярных платежей за пользование недрами составил 11,6 млрд руб.

7.4.7. Земельный налог

В соответствии с Земельным кодексом РФ[14] недропользователи, владеющими лицензиями на пользование обособленного участка недр, платят земельный налог за пользование земельными участками, на которых они осуществляет свою деятельность, являясь субъектами налогообложения[15].

Объектами налогообложения являются земельные участки.

Налоговой базой для земельного налога служит кадастровая стоимость земельного участка. Кадастровая стоимость земельных участков определяется при государственной кадастровой оценке земель в соответствии с постановлением Правительства РФ[16]. Результаты государственной кадастровой оценки земель содержатся в Государственном земельном кадастре.

Налоговый период определен как календарный год.

Налоговая ставка рассчитывается согласно ст. 394 НК РФ. Базовые ставки составляют: 0,3% – в отношении земель сельскохозяйственного назначения и земель жилищного фонда; 1,5% – в отношении прочих земель. Конкретные ставки вводятся нормативными правовыми актами органов муниципального образования и не могут превышать базовые ставки, установленные НК РФ.

Льготы по земельному налогу установлены в следующих формах: освобождение от уплаты налога, налоговый вычет из налогооблагаемой базы 10 тыс. руб.

Освобождение от уплаты земельного налога наступает для 7 видов деятельности, из которых для недропользователей актуальны:

· в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

· в отношении земельных участков, непосредственно занятых объектами мобилизационного назначения и объектами особого назначения;

· в отношении земельных участков, находящихся под зданиями и сооружениями, используемых ими в целях научной (научно-исследовательской) деятельности.

Налоговые вычеты из налогооблагаемой базы земельного налога установлены только для физических лиц имеющих социальную защищенность по особому перечню.

Порядок исчисления налога устанавливается как соответствующая налоговой ставке процентная доля налоговой базы. В отношении земельных участков на условиях жилищного строительства применяются повышающие коэффициенты: 2,0 – в течение первых трех лет проектирования и строительства; 4,0 – в последующие периоды вплоть до момента государственной регистрации; 2,0 – при осуществлении индивидуального жилищного строительства физическими лицами.

Порядок и сроки уплаты налога регулируются ст. 397 НК РФ и подлежат установлению представительными органами муниципальных образований при введении налога на их территории, городов федерального значения - законодательными органами субъектов РФ.

7.4.8. Арендная плата за использование лесных ресурсов

В соответствии с Лесным кодексом РФ[17] в состав видов использования лесов включено выполнение работ по геологическому изучению недр, разработке месторождений полезных ископаемых, строительству, реконструкции, эксплуатации линий электропередачи, линий связи, дорог, трубопроводов и других линейных объектов. Соответственно, все юридические и физические лица, осуществляющие вышеперечисленную деятельность на территории лесных землях (лесных участках), являются субъектами обложения арендной платы за пользование лесных ресурсов.

Объектом арендной платы за использование лесных ресурсов при недропользовании являются древесины на корню для заготовки деловой и дровяной древесины, а также заготавливаемых в процессе сплошных рубок на площадях лесных земель, переводимых для нужд недпропользования в промышленные.

Базой арендной платы является объем изъятия лесных ресурсов на арендуемом лесном участке, измеряемых в плотных кубических метрах.

Ставка арендной платы. Минимальные размеры платы за единицу объема лесных ресурсов утверждены Постановлением Правительства РФ[18]. Размеры минимальной платы зависят от региона заготовки древесины, породы лесонасаждений (сосна, лиственница и др.), таксировки леса (1–7 такса), расстояния вывозки древесины, качества (крупная, средняя, мелкая) и назначения (деловая, дровяная) древесины и составляют от 2.7 до 1247,76 рублей за 1 плотный м3. Для аренды лесного участка, находящегося в федеральной собственности, собственности субъекта Российской Федерации, муниципальной собственности, ставки платы за единицу объема лесных ресурсов (выше или равного минимальному) устанавливаются, соответственно, Правительством РФ, органами государственной власти субъектов Российской Федерации, органами местного самоуправления.

Порядок исчисления арендной платы. При использовании лесного участка с изъятием лесных ресурсов размер арендной платы определяется как произведение ставки платы за единицу объема лесных ресурсов и объема изъятия лесных ресурсов на арендуемом лесном участке.

Плата за использование лесных ресурсов вносится в том календарном году, на который выделен лесосечный фонд, в следующие сроки[19]: 15 февраля – 15%, 15 марта – 10%, 15 апреля – 10%, 15 июня – 10%, 15 июля – 10%, 15 сентября – 15%, 15 ноября – 15%, 15 декабря – 15%.

В 2005 году сбор платы за использование лесных ресурсов составил 5,0 млрд. рублей.

7.4.9. Платеж за перевод лесных земель в нелесные земли

Возмещение потерь лесного хозяйства при переводе лесных земель в нелесные земли для использования их в целях, не связанных с ведением лесного хозяйства осуществляется путем взимания платы за этот перевод[20].

Субъектом взимания платы признается лицо, заявившее о необходимости перевода лесных земель в нелесные.

Объектом взимания платы является процедура перевода лесных земель в нелесные.

Базой платежа служит площадь лесных земель, измеряемая в гектарах.

Ставка платежа определяется базовыми размерами платы с применением коэффициентов, учитывающие экологическую составляющую оценки земель лесного фонда в зависимости от группы лесов и категории защитности лесов I группы, а социально-экономические условия в отдельных муниципальных районах субъекта Российской Федерации, срок перевода земель в нелесные. Базовые размеры платы установлены для резервных лесов III группы, дифференцированных по группам древесных пород и по классам бонитета (показателя продуктивности леса) и составляют от 2,7 до 545,8 тыс. рублей за гектар.

Льготы. Размер платы за перевод земель лесного фонда в земли особо охраняемых территорий и объектов равен нулю. При расчете размера платы за перевод земель, не покрытых лесной растительностью, но предназначенных для ее восстановления (гари, вырубки, прогалины, пустыри, погибшие древостои и иные), базовый размер платы определяется с применением коэффициента 0,9. Размер платы за перевод земель, на которых в силу естественно-географических причин не могут произрастать древесные породы или которые заняты рединами, определяется равным 0,75 минимального размера платы.

Порядок исчисления размера платы. Плата за перевод земель осуществляется территориальными органами федерального органа исполнительной власти в области лесного хозяйства в соответствующем субъекте Российской Федерации. Размер платежа определяется произведением площади земель в гектарах на базовый размер платы и поправочные коэффициенты.

Порядок и сроки уплаты. Плата за перевод земель перечисляется не позднее 3 месяцев со дня вступления в силу соответствующего решения о переводе земель. При переводе лесных земель площадью более 100 гектаров (или независимо от площади при сроке перевода более 15 лет) в нелесные земли допускается перечисление платы частями. При этом не менее 50% вносятся в течение 3 месяцев, а оставшаяся сумма – в последующие 6 месяцев.

В 2005 году сбор платежей за перевод лесных земель в нелесные земли составил 2,4 млрд руб.

7.4.10. Плата за негативное воздействие на окружающую среду

Субъектами платежей за негативное воздействие на окружающую среду признаются все юридические и физические лица, занимающиеся предпринимательской деятельностью.

Объектами платежей за негативное воздействие на окружающую среду являются:

· выбросы в атмосферный воздух загрязняющих веществ от стационарных и передвижных источников;

· сбросы загрязняющих веществ в поверхностные и подземные водные объекты;

· отходы производства и потребления, размещаемые на дневной поверхности.

Базой платежей за негативное воздействие на окружающую среду соответственно будут:

· объемы выбросов в атмосферный воздух загрязняющих веществ от стационарных и передвижных источников;

· объемы сбросов загрязняющих веществ в поверхностные и подземные водные объекты;

· объемы размещения отходов производства и потребления на дневной поверхности.

Налоговый период определен как календарный квартал[21].

Ставки обложения платой. Постановление Правительства РФ от 12.06.03 г. № 344 (в ред. от 01.06.05 г.) устанавливает нормативы платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления, а также дополнительные коэффициенты, учитывающие такие экологические факторы, как природно-климатические особенности территорий, значимость природных и социально-культурных объектов. При этом, поскольку нормативы платы установлены в фиксированном размере в рублях (на единицу загрязняющего вещества в тоннах, литрах или тысячах кубических метров), с учетом инфляции они подлежат ежегодной индексации в соответствии с федеральным законом о федеральном бюджете на соответствующий год. Так, нормативы платы за негативное воздействие на окружающую среду, действовавшие в 2003 г., применялись в 2007 г с коэффициентом 1,4, а установленные в 2005 г. – с коэффициентом 1,15.

Порядок расчета платы. Как было отмечено, Порядок определения платы в настоящее время утвержден постановлением Правительства РФ от 28 августа 1992 г. N 632. Собственно алгоритм исчисления платежей за негативное воздействие приводится в общем виде в п. 3-8 указанного Порядка. Кроме того, в части, не противоречащей действующему нормативно-правовому регулированию платы за негативное воздействие, продолжают применяться формально не отмененные Инструктивно-методические указания по взиманию платы за загрязнение окружающей природной среды. Форма расчета, порядок ее заполнения и представления в государственные органы в настоящее время установлены Ростехнадзором[22].

Сроки и порядок внесения платы. Платежи подлежат перечислению в бюджет не позднее 20-го числа месяца, следующего за отчетным периодом[23].

В 2005 году сбор платежей за негативное воздействие на окружающую среду составил 12,1 млрд руб.

7.4.11. Государственная пошлина

Субъектами платежей государственной пошлины[24] являются юридические и физические лица, обращаются в государственные органы за совершением юридически значимых действий (объекты платежей): регистрация юридического лица, регистрация прав собственности, регистрация транспортных средств обращение в суд, нотариальные действия и т. д.

Ставки обложения платой. Государственная пошлина выплачивается в виде фиксированных ставок за одно действие от 100 до 130 000 рублей, или в случае действий имущественного характера – по регрессивной процентной ставке (3–0,3% от суммы исков, договоров, наследства), но не более 1 000 000 рублей.

Льготы. Льготы по государственной пошлине осуществляются в виде освобождения по ее уплате по социальным основаниям для отдельных категорий физических лиц и для действий государственных органов при очевидном отсутствии источника платежей (например – при регистрации ликвидации организации, при регистрации арестов недвижимого имущества и т.п.), а также для действий государственных органов при осуществлении ими своей непосредственной деятельности (например – при регистрации государственного недвижимого имущества).

Сроки и порядок внесения платы. Плательщики уплачивают государственную пошлину до осуществления государственными органами за совершением юридически значимых действий по месту их совершения в наличной или безналичной форме.

7.4.12. Транспортный налог

Субъектами платежей транспортного налога[25] являются юридические и физические лица, владеющие транспортными средствами.

Объектами платежей транспортного налога признаются автомобили, мотоциклы, автобусы, самолеты, вертолеты, теплоходы, парусные суда, катера, снегоходы, мотосани, моторные лодки, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные на территории Российской Федерации.

Базой платежей транспортного налога являются:

· для транспортных средств, имеющих двигатели – мощность двигателя транспортного средства в лошадиных силах;

· в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, – как паспортная статическая тяга всех реактивных двигателей на взлетном режиме в земных условиях в килограммах силы;

· для водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, – как валовая вместимость в регистровых тоннах;

· для других водных и воздушных транспортных средств, не имеющих двигателей (понтон, планер и т.п.) – как единица транспортного средства.

Налоговый период определен как календарный год.

Ставка налога. Налоговые ставки устанавливаются законами субъектов Российской Федерации на основе базовых ставок, установленных Налоговым кодексом РФ, соответственно в зависимости:

· от мощности двигателя, в расчете от 5 до 50 рублей за одну лошадиную силу,

· от тяги реактивного двигателя в расчете на один килограмм силы тяги реактивного двигателя,

· от валовой вместимости несамоходных транспортных средств, в расчете 20 рублей за одну регистровую тонну;

· для других категории транспортных средств, из расчета 200 рублей за на единицу транспортного средства.

Законами субъектов Российской Федерации налоговые ставки могут быть увеличены или уменьшены но не более чем в 5 раз от размера базовых ставок Налогового кодекса РФ.

Льготы по транспортному налогу установлены в форме исключения из списка объектов налогообложения. Не являются объектом налогообложения: весельные лодки; пассажирские и грузовые морские, речные и воздушные суда организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; тракторы, самоходные комбайны и специальные автомашины используемые для производства сельскохозяйственной продукции; самолеты и вертолеты санитарной авиации и медицинской службы; автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения; транспортные средства, находящиеся в розыске;

Порядок исчисления налога. Сумма транспортного налога, подлежащая уплате, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки. Налогоплательщики, являющиеся организациями, кроме того исчисляют суммы авансовых платежей по налогу, выплачиваемых ежеквартально, в размере одной четвертой транспортного налога. В случае регистрации или снятия с учета транспортного средства в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого делением числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано, на 12.

Порядок и сроки уплаты налога. Уплата налога и авансовых платежей по налогу производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Налогоплательщики, являющиеся организациями, по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по транспортному налогу, исчисленному самостоятельно, не позднее 1 февраля года, следующего за истекшим налоговым периодом.

7.4.13. Налог на имущество организаций

| <== предыдущая лекция | | | следующая лекция ==> |

| НОВЫЕ ПУТИ ПОЗНАНИЯ ЧЕЛОВЕКА И ПЕРСПЕКТИВЫ БУДУЩЕГО. | | | Назначение и устройство пневматических магистралей вагона. |

Дата добавления: 2016-04-19; просмотров: 1023;