Статистика ресурсів комерційного банку

Пасив балансу складається з капіталу та зобов’язань, і в тому числі

відображає стан залишків за пасивними операціями.

Пасивні операції – операції банку, спрямовані на формування ресурсів банку.

Обліковуються в пасиві балансу. У відповідності до «Методичних рекомендацій

щодо організації та функціонування систем ризик-менеджменту в банках України»,

розрізняють:

- пасивні операції з формування капіталу;

- пасивні операції з формування залучених коштів.

- Завдання статистичного аналізу пасивних операцій банку:

- аналіз обсягу та структури пасивних операцій банку у статиці і динаміці;

- аналіз пасивів за різними ознаками (власні і залучені, за валютою,

- строками погашення, секторами економіки та ін.);

- аналіз структури капіталу банку (балансового та регулятивного);

- аналіз структури та динаміки резервного та інших фондів банку

- (спеціального призначення);

- аналіз фінансових зобов`язань банку;

- витратність та стабільність зобов’язань.

- До системи показників статистичного вивчення пасивних операцій банку входять:

1) структура ресурсів банку за походженням (власні та залучені);

2) частка певного виду пасивів у загальному обсязі пасивів (питома вага);

3) зміна структури банківських ресурсів у динаміці;

4) структура залучених коштів за секторами економіки

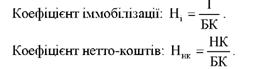

Брутто-кошти (БК)- це загальний обсяг коштів банку.

Іммобілізовані кошти (І)- це частина брутто-коштів, яка не може бути використана для вкладень з метою одержання прибутку.

Нетто-кошти (НК)- це частина брутто-коштів, яка може бути використані як кредитні ресурси: НК= БК- І.

Аналіз формування динаміки нетто-коштів здійснюються на основі таких показників:

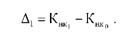

У процесі формування НК аналізується динаміка коефіцієнта нетто-коштів під впливом факторів у динамічному ряді

Індекс коефіцієнта нетто-коштів змінного складу:

де сі - частка брутто-коштів окремих підрозділів банку в загальному обсязі:

Індекс коефіцієнта нетто-коштів фіксованого складу:

Індекс коефіцієнта нетто-коштів структурних зрушень:

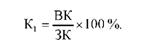

Для оцінки достатності власного капіталу банку використовується коефіцієнт співвідношення власного капіталу (ВК) і залучених коштів (ЗК):

Він показує, скільки власних коштів вистачить для забезпечення надійного зберігання коштів вкладників і кредиторів

Порядок розрахунку коефіцієнта К1 має суттєві недоліки: не враховується рівень ризикованості активних операцій, в які вкладаються банківські ресурси; не беруться до уваги специфіка та призначення складових елементів власного капіталу, а також залучених коштів.

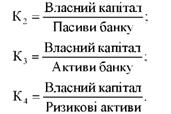

Для поглибленої оцінки власного капіталукомерційного банку використовуються такі коефіцієнти:

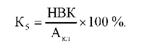

А також коефіцієнт платоспроможності,що визначається як співвідношення нормативного власного капіталу (НВК) і сумарних активів, зважених щодо відповідності коефіцієнтів ризику (Акл):

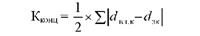

Узагальнюючий показник структурних зрушень у балансі:

де п - кількість статей пасиву;

Кст зр показує, як структура балансу звітного періоду відрізняється від базового в середньому по всіх статтях

Узагальнюючий показник пропорційності розподілу власних і залучених коштів - коефіцієнт концентрації:

Дата добавления: 2016-04-06; просмотров: 862;