Розподіл активів комерційного банку за групами ризику

| Групи активів | Коефіцієнт ризику |

| 1 група | |

| 1.1. Банкноти, монети, дорожні чеки та банківські метали | |

| 1.2. Кошти до запитання в НБУ | |

| 1.3. Термінові депозити в НБУ | |

| 1.4. Боргові цінні папери, які рефінансуються в НБУ | |

| 1.5. Боргові цінні папери центральних органів державного управління | |

| 2 група | |

| 2.1. Короткострокові кредити, надані центральним органам державного управління | |

| 2.2. Довгострокові кредити, надані центральним органам державного управління | |

| 2.3. Прибутки, нараховані за кредитами, наданими центральним органам державного управління | |

| 2.4. Прострочені нараховані доходи за кредитами, наданими центральним органам державного управління | |

| 3 група | |

| 3.1. Короткострокові кредити, надані місцевим органам державного управління | |

| 3.2. Довгострокові кредити, надані місцевим органам державного управління | |

| 3.3. Нараховані доходи за кредитами, наданими місцевим органам державного управління | |

| 3.4. Прострочені нараховані доходи за кредитами, наданими місцевим органам державного управління | |

| 3.5. Боргові цінні папери місцевих органів державного управління | |

| 4 група | |

| 4.1. Кошти до запитання в інших банках | |

| 4.2. Термінові депозити, розміщені в інших банках (за винятком простроченої заборгованості) | |

| 4.3. Нараховані доходи за борговими цінними паперами у портфелі банку для продажу і на інвестиції | |

| 4.4. Прострочені нараховані доходи за борговими цінними паперами у портфелі банку для продажу і на інвестиції | |

| 5 група | |

| 5.1.Кредити, надані іншим банкам | |

| 5.2. Сумнівна заборгованість інших банків | |

| 5.3. Дебіторська заборгованість за операціями з іншими банками |

| 5.4. Кредити, надані суб’єктами господарської діяльності | |

| 5.5. Сумнівна заборгованість за кредитами, наданими суб’єктами господарської діяльності | |

| 5.6. Пролонгована та прострочена заборгованість за кредитами, наданими центральними органами державного управління | |

| 5.7. Пролонгована та прострочена заборгованість за кредитами, наданими місцевими органами державного управління | |

| 5.8. Сумнівна заборгованість за кредитами, наданими органам вищого державного управління | |

| 5.9. Кредити, надані фізичним особам та на поточні потреби і на інвестиційну діяльність | |

| 5.10. Сумнівна заборгованість за кредитами, наданими фізичним особам | |

| 5.11. Кредити, надані за рахунок бюджетних коштів та позабюджетних фондів | |

| 5.12. Дебіторська заборгованість за операціями з клієнтами | |

| 5.13. Сумнівна дебіторська заборгованість за операціями з клієнтами | |

| 5.14. Операції з цінними паперами | |

| 5.15. Основні кошти, капітальні вкладення і товарно-матеріальні цінності | |

| 5.15. Дебіторська заборгованість за господарською діяльністю банку | |

| 5.17. Дебіторська заборгованість за податками і обов’язковими платежами | |

| 5.18. Дебіторська заборгованість за операціями банку з фінансовими інструментами | |

| 5.19. Дебіторська заборгованість за розрахунками з працівниками банку | |

| 5.20. Нараховані та прострочені інші нараховані доходи | |

| 5.21. Сумнівна дебіторська заборгованість | |

| 5.22. Дебіторські суми до з’ясування | |

| Групи активів (позабалансові рахунки) | |

| 1. Зобов’язання з кредитування, видані банкам і клієнтам | |

| 2. Валюта і банківські метали, куплені але не отримані | |

| 3. Активи до отримання | |

| 4. Гарантії, поручительства, акредитиви й акцепти, надані банком | |

| 5. Гарантії, надані клієнтам | |

| 6. Сумнівні гарантії і поручительства | |

| 7. Сумнівні вимоги за операціями з валютою і банківськими металами | |

| 8. Вимоги за андеррайтингом цінних паперів | |

| 9. Сумнівні вимоги за операціями з фінансовими інструментами, крім інструментів валютного обміну |

Продовження табл. 9.1

k1, k2, k3, k4, k5 — відповідні коефіцієнти зважування вартості активів за ризиком.Вартість зважених на ризик активів банку зменшується на величину фактично сформованих резервів на покриття можливих втрат за активними операціями, оскільки саме за рахунок цих резервів буде списана відповідна частина безнадійних щодо повернення активів. Розподіл активів комерційного банку на групи ризику наведено в табл.9.1.

Свп - сукупна сума відкритої валютної позиції банку за всіма іноземними валютами та банківськими металами.

Під час визначення відкритої валютної позиції банку за кожною іноземною валютою та банківським металом до розрахунку не включаються активи, на які зменшується регулятивний капітал банку (Н1) (розрахунок здійснюється за кожною іноземною валютою та банківським металом) у сумі відвернень за такими рахунками:

Сукупна сума відкритої валютної позиції банку за всіма іноземними валютами та банківськими металами розраховується на звітну дату в гривневому еквіваленті в такій послідовності: визначається відкрита валютна позиція банку (довга або коротка) за кожною іноземною валютою та банківським металом; визначаються окремо сума довгих валютних позицій банку в усіх іноземних валютах та сума коротких валютних позицій банку в усіх іноземних валютах; визначається сума відкритої валютної позиції в усіх банківських металах; визначається більша сума довгих або коротких відкритих валютних позицій банку в усіх іноземних валютах; до більшої суми відкритої валютної позиції банку (довгої або короткої) у всіх іноземних валютах додається сума відкритої валютної позиції банку в усіх банківських металах (без урахування знака). Отримане значення є сукупною сумою відкритої валютної o позиції банку за всіма іноземними валютами та банківськими металами.

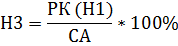

Норматив (коефіцієнт) співвідношення регулятивного капіталу до сукупних активів розраховується за такою формулою(не менше 9%):

| (9.4) |

де РК - регулятивний капітал;

СА - сукупні активи:

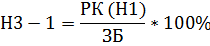

Норматив (коефіцієнт) співвідношення регулятивного капіталу до зобов'язань (Н3-1) розраховується за такою формулою:

| (9.5) |

де РК - регулятивний капітал банку;

З - зобов'язання банку

Нормативи ліквідності: Ліквідність банку – це здатність банку забезпечити своєчасне виконання своїх грошових зобов'язань. Банківська діяльність характеризується ризиком ліквідності - ризик недостатності надходжень коштів для покриття їхнього відтоку, тобто ризик того, що банк не може розрахуватися в строк по своїх грошових зобов'язаннях.

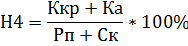

Норматив миттєвої ліквідності Н4 (не менше 20%)установлюється для контролю за здатністю банку забезпечити своєчасне виконання своїх грошових зобов'язань за рахунок високоліквідних активів (засобу в касі й на кореспондентських рахунках):

| (9.6) |

де Ккр - кошти на кореспондентському рахунку;

Ка - кошти в касі;

Рп - поточні рахунки для розрахунку нормативу миттєвої ліквідності;

Ск - строкові кошти суб'єктів господарювання, фізичних осіб і небанківських фінансових установ.

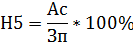

Норматив поточної ліквідності Н5 (не менше 40%)установлюється для визначення збалансованості строків і сум ліквідних активів і зобов'язань банку. Для розрахунку Н5 ураховуються вимоги й зобов'язання банку з кінцевим строком погашення до 30 днів (включно):

| (9.7) |

де А - активи банку з кінцевим строком погашення до 31 дня

Зп - зобов'язання банку з кінцевим строком погашення до 31дня

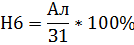

Норматив короткострокової ліквідності Н6(не менше 60%); установлюється для контролю за здатністю банку виконувати прийняті їм короткострокові зобов'язання за рахунок ліквідних:

| (9.8) |

де Ал - ліквідні активи з кінцевим строком погашення до одного року;

З1 - зобов'язання банку з кінцевим строком погашення до одного року;

Для розрахунку Н6 використаються ліквідні активи й короткострокові зобов'язання зі строком погашення до 1 року.

При розрахунку Н6 до ліквідних активів відносять:

· наявні засоби;

· банківські метали;

· засоби на кореспондентських рахунках у НБУ й інших банках;

· короткострокові депозити в НБУ й інших банках;

· короткострокові кредити, надані іншим банкам.

До короткострокових зобов'язань відносять:

· засоби до запитання;

· засоби бюджету України;

· короткострокові кредити, отримані від НБУ й інших банків;

· короткострокові депозити інших банків і клієнтів;

· короткострокові цінні папери власного боргу, емітовані банком;

· зобов'язання по всіх видах гарантій, поручительств, авалів;

· зобов'язання по кредитах, наданим банкам і клієнтам.

Нормативне значення нормативу Н6 повинне бути не менше 20%.

Нормативи кредитного ризику.Кредитна діяльність пов'язана із кредитним ризиком або нездатністю контрагента виконувати частково або в повному обсязі свої зобов'язання відповідно до договору. Кредитний ризик концентрується при наданні кредитів значних обсягів одному контрагентові або групі контрагентів. З метою зменшення банківських ризиків НБУ встановлює нормативи кредитного ризику.

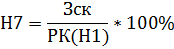

Норматив максимального розміру кредитного ризику на одного контрагента (або групи пов'язаних контрагентів) Н7 (не більше 25%)установлюється з метою обмеження кредитного ризику, що виникає внаслідок невиконання окремими контрагентами своїх зобов'язань :

| (9.9) |

де Зск - сукупна заборгованість за строковими та простроченими депозитами, кредитами, факторингом, фінансовим лізингом, урахованими векселями, цінними паперами, простроченими нарахованими доходами, іншими активними банківськими операціями та фінансові зобов'язання банку щодо одного контрагента (або групи пов'язаних контрагентів);

РК - регулятивний капітал банку

Контрагент – фізична або юридична особа, що має з банком відносини фінансового характеру (банк надає кошти у вигляді безстрокових або термінових депозитів; дає кредит; продає цінні папери власної емісії; має дебіторську заборгованість по операціях із клієнтами банку, у тому числі по нарахованих і прострочених доходах). При цьому контрагент може одночасно мати з банком відносини іншого характеру (зокрема трудові) (Інструкція про порядок регулювання діяльності банків в Україні).

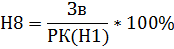

Норматив великих кредитних ризиків (Н8) (не більше 800%(не більше 8-ми кратного розміру регулятивного капіталу) установлюється з метою обмеження концентрації кредитного ризику по окремих контрагентах або групі контрагентів.

Кредитний ризик на один контрагента або групи контрагентів уважається більшим, якщо сума всіх вимог банку до цього контрагента (групі) і всіх позабалансових зобов'язань становить 10% і більше регулятивного капіталу банку.

| (9.10) |

де Зв - сукупна заборгованість за строковими та простроченими депозитами, кредитами, факторингом, фінансовим лізингом, урахованими векселями, цінними паперами, дебіторською заборгованістю, простроченими нарахованими доходами, іншими активними банківськими операціями та фінанансові зобов'язання банку за всіма великими кредитними ризиками, наданими банком щодо всіх контрагентів (або групи пов'язаних контрагентів):

РК - регулятивний капітал банку.

Рішення про надання великого кредиту приймається відповідно до відповідного рішення кредитного комітету (комісії) банку, затвердженим його правлінням (радою).

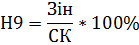

Норматив максимального розміру кредитів, гарантій і поручительств, наданих одному інсайдеруo (або групі пов'язаних інсайдерів) Н9 (не більше 5%)установлюється для обмеження ризику при операціях з інсайдерами.

| (9.11) |

де Зін - сукупна заборгованість за строковими та простроченими депозитами, кредитами, факторингом, фінансовим лізингом, урахованими векселями, цінними паперами, простроченими нарахованими доходами, іншими активними банківськими операціями та фінансові зобов'язання банку щодо одного інсайдера (або групи пов'язаних інсайдерів);

СК - статутний капітал банку.

Правові визначення поняття термінів «інсайдер» і «інсайдерська інформація» дані в законі «Про цінні папери і фондовий ринок» №3480-IV від 23.02.2006. Так, інсайдери — це особи, які володіють інсайдерської інформацією у зв’язку з тим, що вони є:

- власниками голосувальних акцій емітента або часток (паїв) у статутному капіталі емітента;

-посадовими особами емітента;

- особами, які мають доступ до інсайдерської інформації у зв’язку з виконанням трудових (службових) обов’язків або договірних зобов’язань незалежно від відносин з емітентом, зокрема:

- юридичними особами, які перебувають з емітентом у договірних відносинах чи опосередковано або у відносинах контролю;

- фізичними особами, які перебувають з емітентом або юридичними і фізичними особами, пов’язаними з емітентом договірними відносинами чи відносинами контролю, у трудових чи договірних відносинах;

- державними службовцями.

Отже, інсайдер — людина або компанія, які з вигодою продають або купують цінні папери, володіючи ексклюзивною інформацією. Ця інформація допомагає їм правильно зорієнтуватися в торгівлі і безпомилково збільшити свій капітал. Водночас тисячі інших учасників фондового ринку сумніваються і розмірковують, як же зміниться ціна.

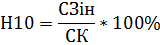

Норматив максимального сукупного розміру кредитів, гарантій і поручительств, наданих інсайдерам Н10 (не більше 30%);установлюється для обмеження сукупної суми всіх ризиків по інсайдерам.

| (9.12) |

де СЗін - сукупна заборгованість за строковими та простроченими депозитами, кредитами, факторингом, фінансовим лізингом, урахованими векселями, цінними паперами, простроченими нарахованими доходами, іншими активними банківськими операціями та фінансові зобов'язання банку щодо всіх інсайдерів:

СК - статутний капітал банку

Нормативи інвестування:З метою контролю за інвестиційною діяльністю банків, а саме прямими інвестиціями, НБУ встановив нормативи інвестування.

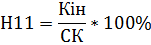

Норматив інвестування в цінні папери окремо по кожній установі Н11 (не більше 15%)установлюється для обмеження ризику, пов'язаного із вкладеннями засобів у статутні фонди установ, що може привести до втрати капіталу банку (Інструкція про порядок регулювання діяльності банків в Україні).

| (9.13) |

де Кін - кошти банку, що інвестуються на придбання акцій (часток/паїв) окремо за кожною установою:

Установа– будь-який суб'єкт підприємницької діяльності, що є юридичною особою (підприємство, організація, компанія, фірма, установа й ін. (Інструкція про порядок регулювання діяльності банків в Україні)

До інвестиційних засобіввідносять: акції й інших цінних паперів з нефіксованим прибутком у портфелі банку на продаж і на інвестиції, випущені установою; вкладення в асоційовані й дочірні фінансові установи.

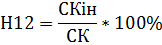

Норматив загальної суми інвестування Н12(не більше 60%); установлюється для обмеження ризику, пов'язаного з операціями вкладення (прямих або опосередкованого) засобів банку в статутні фонди юридичних осіб. Норматив Н12 характеризує використання капіталу банку для придбання акцій (паїв/частин) юридичної особи.

| (9.14) |

Де СКін - кошти банку, що інвестуються з метою придбання акцій (часток/паїв) будь-яких юридичних осіб:

До інвестиційних засобів відносять: акції й інших цінних паперів з нефіксованим прибутком у портфелі банку на продаж і на інвестиції, випущені банками й фінансовими установами, іншими емітентами; вкладення в асоційовані й дочірні компанії.

Дата добавления: 2016-04-06; просмотров: 2481;