Графические способы технического анализа

Принятие всех инвестиционных решений в техническом анализе основывается на анализе графиков динамики цен. К некоторым графикам применимы сходные методы анализа, некоторые имеют свои собственные, подходящие только для этого вида.

Составление графиков может использоваться в следующих целях:

- прогнозирование цены. Прогноз изменения цен составляется аналитиком либо на основе одного технического анализа, либо в сочетании с фундаментальным анализом;

- определение лучшего момента проведения операции на рынке.

Технический анализ гораздо больше подходит для определения момента приобретения или продажи ценных бумаг, чем фундаментальный анализ.

Приёмы и методы графического анализа разнообразны. Для изображения исторической информации о движении цен, используются следующие основные типы графиков: гистограммы, линейные графики, японские свечи, крестики-нолики.

Наиболее информативными с точки зрения охвата цен являются гистограммы или столбиковые диаграммы. Эти графики учитывают как динамику цен (ось ординат), так и время (ось абсцисс). Временной интервал, соответствующий одному столбику, может быть любой - от одной минуты (при внутридневной торговле) до месяцев и даже лет (при проведении долгосрочного инвестирования). Наиболее широкое распространение получили дневные графики, где каждый столбик отражает результаты одной дневной сессии. Для построения графика необходим полный набор данных о движении цен за время определённого интервала - цены открытия, закрытия, максимальной и минимальной, которые откладываются в виде столбика. Верхняя граница столбика соответствует максимальному значению цены за время интервала, нижняя – минимальному значению. Цена закрытия изображается в виде короткого горизонтального штриха, откладываемого справа от основного столбика.

В линейных графиках на оси абсцисс откладывается единичный отрезок времени (минуты, часы, дни, и т.д.), а на оси ординат изображается цена. Для построения графика используются любые цены одних и тех же параметров (например, цены открытия, цены закрытия, средняя цена за период и т.д.

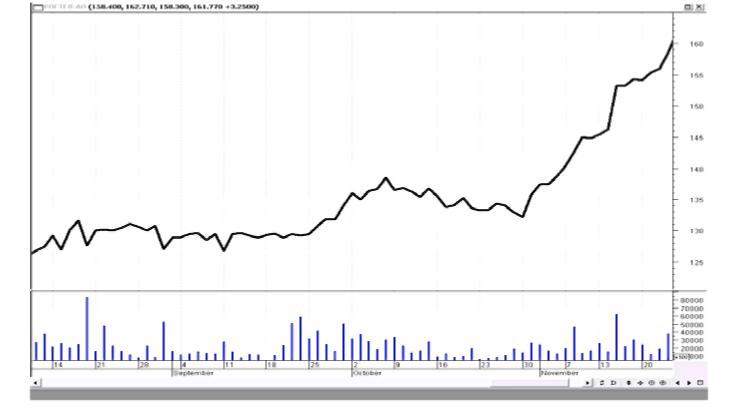

Рис.10.1. Пример линейного графика на основе цен закрытия

Представление информации в виде гистограммы или линейного графика позволяет визуально выявить поведение цены в прошлом и определить закономерности её динамики, в силу чего графики являются основным инструментом определения тенденции.

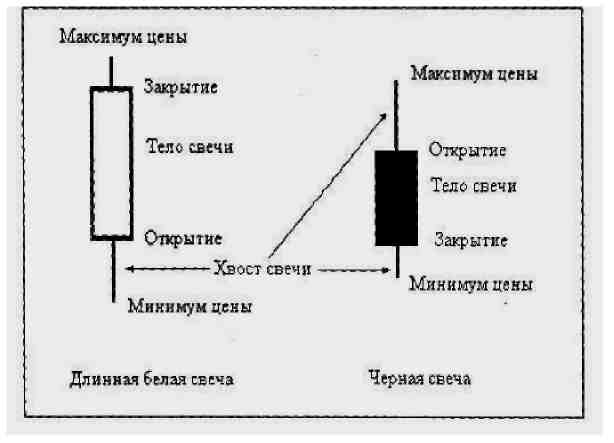

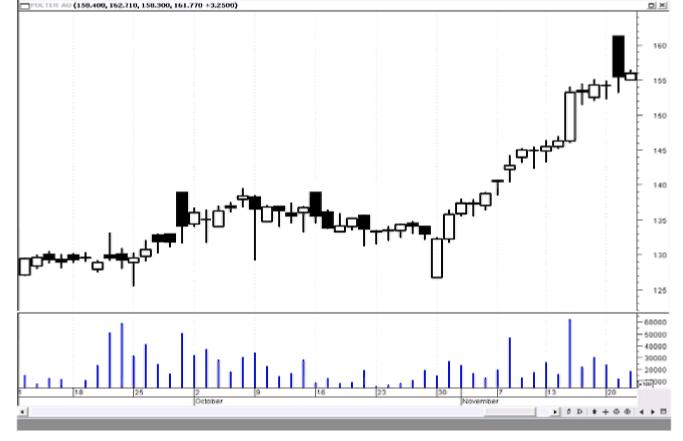

Наиболее распространённым вариантом графического анализа является представление цен в виде японских свечей. Для построения графика “японских свечей” также необходим полный набор данных о движении цен за время определённого интервала – цены открытия, закрытия максимальной и минимальной. В целом можно сказать, что этот график несёт ту же информацию, что и столбиковой график, хотя и является несколько более иллюстративным. На рисунках 10.2 и 10.3 показаны две свечи с основными условными обозначениями. Если тело свечи светлое, то оно обозначает, что цены закрытия периода, выше цен открытия. Наоборот, если тело тёмное, то цена, по которой закрывались торги, была ниже цены открытия.

Рис.10.2. Фигуры японских свечей

|

Рис.10.3. График на основе японских свечей с однодневным интервалом

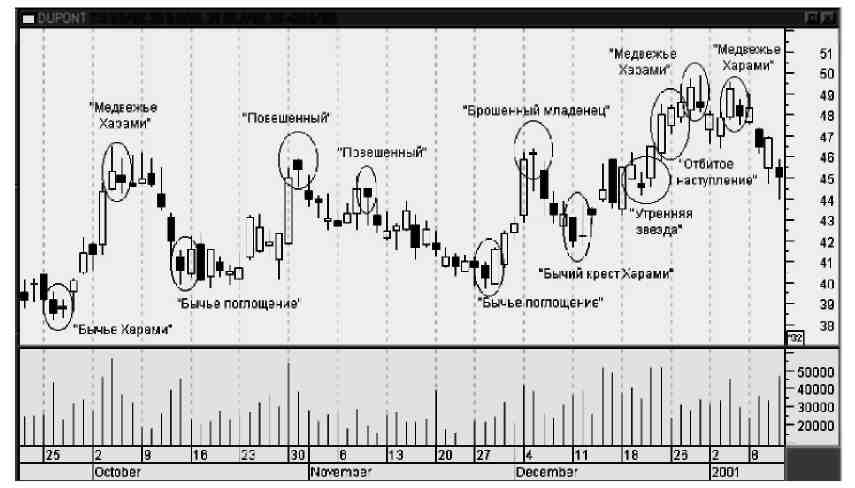

Принимая инвестиционные решения на основании графиков “японских свечей”, следует учитывать, что они генерируют сигналы на основании моделей, состоящих из одной или нескольких “свечей”, имеющих специфический вид.

Рис.10.4. Модели японских свечей

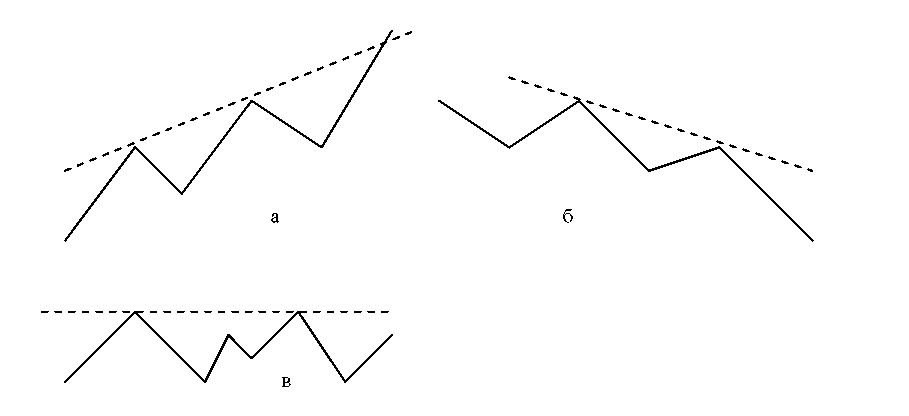

Как уже отмечалось, в техническом анализе рассматриваются три вида тенденций: восходящая, нисходящая и горизонтальная.

Каждая тенденция или тренд – это последовательность графических пиков и спадов, имеющая определённое направление, которое отображается на графике прямой (линией тенденции). Если каждый последующий подъем и спад выше предыдущего, то говорят о растущем тренде (рис.а), в противном случае - о падающем (снижающемся) тренде (рис. б). При отсутствии выраженного тренда говорят о «рыночном коридоре» (рис. в).

Рис.10.5.Графики тенденций

Выявление тенденции, т.е. построение её линии, позволяет оценить её значимость с точки зрения определения возможности её движения в том же направлении в течение какого-то времени. Для определения значимости тенденции оценивают протяжённость линии, количество точек соприкосновения спадов (пиков) с ней и угол её наклона. Чем длиннее линия, т.е. чем больше интервалов времени она существует, тем сильнее её инерция, тем дольше во времени тенденция сохранит своё направление. Чем больше точек соприкосновения спадов (пиков) с линией тенденции, тем устойчивее тенденция, тем меньше вероятности изменения её направления.

Выделяют три категории тенденций: долгосрочную, среднесрочную и краткосрочную. Наибольшее значение придают долгосрочной или основной тенденции, которая длится обычно около года, а иногда и несколько лет. Среднесрочная, или промежуточная тенденция, является корректирующей по отношению к основной тенденции и длится, обычно, от трёх недель до трёх месяцев. Подобные промежуточные поправки составляют от одной до двух третей (очень часто половину) расстояния, пройденного ценами во время предыдущей (основной) тенденции. Малые или краткосрочные тенденции длятся не более трёх недель и представляют собой краткосрочные колебания в рамках промежуточной тенденции.

Характер основной тенденции обычно подтверждается объёмом торговли. Т.е. объем должен повышаться в направлении основной тенденции. Если основная тенденция идёт вверх, объем возрастает в соответствии с ростом цен. И наоборот, объем уменьшается при падении цен. При нисходящем тренде все происходит с точностью до наоборот. В этом случае снижение цен сопровождается увеличением объёма, а при промежуточных оживлениях цен объем уменьшается.

Использование линий тренда базируется на основополагающем принципе, который гласит: “Развивающийся тренд стремится продолжать своё движение”. Смысл этого утверждения в том, что угол, под которым расположена линия тренда, будет оставаться неизменным в процессе развития тенденции. Исходя из этого, аналитик может прогнозировать крайние точки новых спадов или подъёмов и, что ещё более важно, своевременно получать сигналы о возможной смене тенденции, на что указывает прорыв линии тренда.

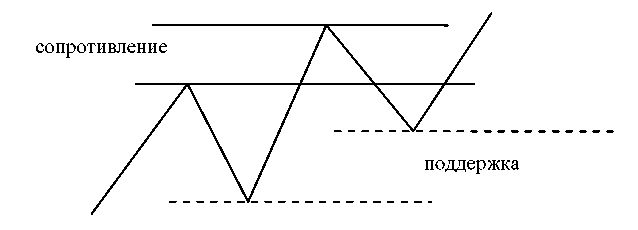

Пики и спады позволяют определить не только направление тенденции, но и уровни сопротивления и поддержки. Каждый пик и каждый спад на графике цен – это отражение силы покупателей и продавцов ценных бумаг.

Пики и спады позволяют определить не только направление тенденции, но и уровни сопротивления и поддержки. Каждый пик и каждый спад на графике цен – это отражение силы покупателей и продавцов ценных бумаг.

Поддержка– это уровень на графике ниже рынка, где стремление купить достаточно сильно и может противостоять давлению продавцов, в результате чего цены вновь идут вверх. Обычно уровень поддержки определяется по уровню предыдущего спада. (рис. 10.6).

Уровень сопротивления представляет собой область выше рынка, где давление продавцов превосходит давление со стороны покупателей, в результате чего рост цен приостанавливается и вновь сменяется падением. Уровень сопротивления обычно совпадает с уровнем предыдущего пика.

Рис.10.6. Уровни поддержки и сопротивления

Линия тенденции, проведённая через уровни поддержки, указывает на восходящую тенденцию и задаёт динамику ограничения снижения цены для данной тенденции. Линия тенденции, проведённая через уровни сопротивления, указывает на нисходящую тенденцию, а также задаёт динамику ограничения роста цены для данной тенденции.

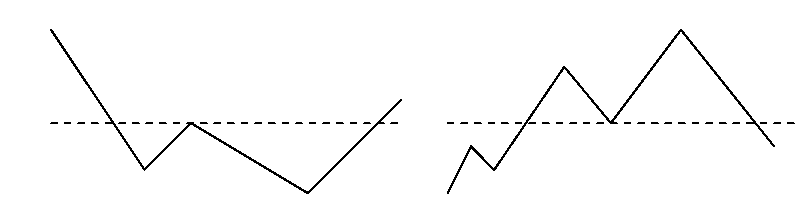

Ни одна из тенденций не может длиться бесконечно (рис.10.7). Рано или поздно её направление изменится на противоположное.

Рис.10.7. Прорыв уровней поддержки и сопротивления

Наблюдаемое на графиках изменение направления не обязательно свидетельствует о том, что произошла смена тенденции. Это может быть краткосрочное изменение, после которого движение цен продолжит своё направление. Поэтому второй задачей применения графического способа анализа ценных бумаг является определение момента перелома тенденции или подтверждение того, что после краткосрочного изменения тенденция продолжит своё движение в выбранном направлении. Для решения этой задачи в графическом способе технического анализа применяются такие инструменты, как графические ценовые модели.

Графической ценовой моделью называется конкретное графическое построение, которое проявляется на графике цен таким образом, что его законченное формирование предопределяет будущее направление тенденции.

Графический способ технического анализа использует два вида ценовых моделей:

- модели перелома – применяются для определения перелома тенденции;

- модели продолжения тенденции – применяются подтверждения продолжения тенденции.

Модели перелома.

На ценовом графике такие модели формируются как при развороте восходящей тенденции – модели вершины, так и нисходящей тенденции – модели основания. Модели могут быть различного графического вида, но у них есть общие положения, применяемые к ним при их построении и анализе:

1. Любая модель перелома возникает только при наличии тенденции.

2. Любая модель перелома имеет два измерения – ширину и высоту.

Ширина моделиизмеряется в интервалах времени и соответствует тому временному периоду, в течение которого модель сформировалась и завершилась. Графически ширина модели представляется в виде отрезка прямой линии, соединяющей точки начала и окончания формирования модели.

Высота моделиизмеряется в ценовых единицах измерения графика и соответствует тому приросту (падению) цен, которого они достигли в максимальной (минимальной) точке модели.

Чем крупнее модель, т.е. чем она шире и выше, тем большие изменения произойдут на рынке.

3. Завершение построения любой модели сопровождается существенным увеличением объёма.

4. Завершением формирования модели является прорыв графиком цены линии основания модели.

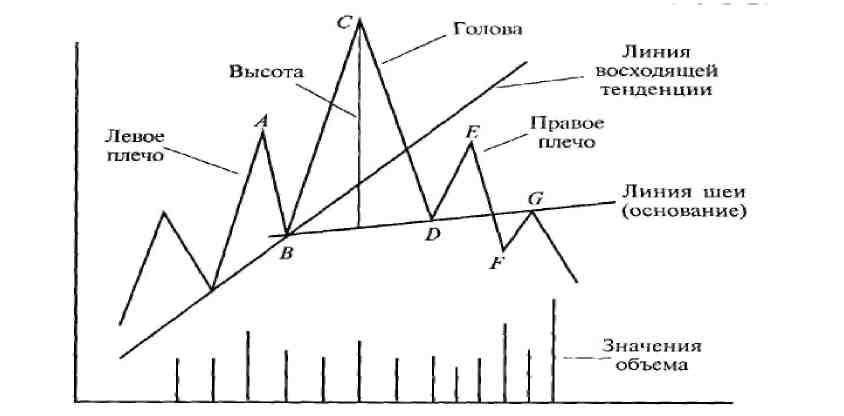

Наиболее известной моделью перелома является модель “голова– плечи”. Графически модель представлена на рисунке 10.8.

Рис.10.8. Пример модели перелома “голова–плечи”

Модель “голова–плечи” считается основной моделью перелома, и другие модели можно считать производными от неё.

Дата добавления: 2016-01-30; просмотров: 1290;