Основы риск-менеджмента в предпринимательстве

В основе риск-менеджмента лежит понятие риска как случайного события. Событие – это происшествие или случай, имеющий внутренний или внешний источник по отношению к организации и оказывающий влияние на достижение поставленных целей. Влияние событий может быть положительным, отрицательным или смешанным. События, отрицательно влияющие на деятельность организации, представляют собой риски, которые мешают созданию или ведут к снижению стоимости корпорации.

Риск вне деятельности не существует.

Риск – это сложное явление, имеющее множество не совпадающих, а иногда противоположных реальных основ. Это объясняет существование нескольких определений риска с разных точек зрения.

Можно рассматривать следующие подходы к определению риска:

- с позиций финансовых результатов (бизнеса);

- с точки зрения возможных отклонений от планируемого хода событий (проекты);

- позиций возможности наступления неблагоприятного события (страхование).

Основные моменты, которые являются характерными для рисковой ситуации, – это:

- наличие неопределенности;

- наличие альтернативных решений;

- возможность определить вероятности исходов и ожидаемые результаты;

- вероятность возникновения убытков;

- вероятность получения дополнительной прибыли.

В ситуации риска неизвестно, какой из возможных вариантов развития событий будет реализован на практике, но существует возможность качественно и количественно определить вероятности того или иного варианта. В этом и заключается различие между риском и неопределенностью.

Осознанное принятие управленческого решения базируется на информации, имеющейся в распоряжении ответственного лица. Выделяют две крайние ситуации: полное неведение об объекте, в отношении которого принимается решение, и полное знание. Между этими двумя ситуациями находятся ситуации, в которых обычно и приходится работать лицу, принимающему решения.

Таким образом, принятие решения может осуществляться в одной из следующих ситуаций:

1. В условиях определенности – когда можно с приемлемой точностью предсказать однозначно трактуемые последствия принятого решения.

2. В условиях риска – возможны различные варианты развития событий, однако значения исходов и вероятности их появления поддаются количественной оценке.

3. В условиях неопределенности – когда не могут быть перечислены все возможные исходы и заданы их вероятности.

4. При возникновении конфликта – когда принятий решений осложняется не только и не столько возможностью проявления действия некоторых случайных факторов, сколько необходимостью учета безусловного, осознанного и активного противодействия нескольких заинтересованных сторон, имеющих целью извлечение из данной операции выгоды, причем число этих сторон, их информационные и другие ресурсы и возможности могут быть заранее не известны другим участникам операции.

Наиболее распространенной считается ситуация риска. Риск порождается неопределенностью среды предпринимательства и ограниченностью ресурсов.

Неопределенность возникает за счет следующих причин:

- неполнота и недостоверность информации, поступающей из среды;

- ограниченная способность воспринимать и перерабатывать поступающую информацию;

- случайность появления некоторых событий;

- противодействие участников рынка.

Под субъектом рисковой деятельности следует понимать руководство субъекта экономики, его менеджмент, коллектив или конкретное ЛПР при принятии управленческих решений о выборе той или иной альтернативы, связанной с деятельностью субъекта экономики.

Под объектом исследования риска и неопределенности понимается ресурс (материальный и нематериальный), изменение которого (в большую или меньшую сторону) возможно при возникновении рисковой ситуации. Это могут быть политические, социальные, экономические, технические системы и отношения, а также внешняя среда. Объектом управления в риск-менеджменте выступают рисковые вложения капитала и экономические отношения между субъектами при реализации риска.

Риск-менеджмент по экономическому содержанию представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе этого управления.

Риск-менеджмент выполняет ряд функций, среди которых различают два типа: функции объекта управления и функции субъекта управления.

К функциям объекта управления относится организация:

- разрешения риска;

- рисковых вложений капитала;

- работы по снижению величины риска;

- процесса страхования рисков;

- экономических отношений и связей между субъектами хозяйственного процесса.

К функциям субъекта управления относятся:

- прогнозирование – разработка на перспективу изменений финансового состояния объекта в целом и его различных частей. Особенностью прогнозирования является альтернативность в построении финансовых показателей и параметров, определяющая разные варианты развития финансового состояния объекта управления на основе наметившихся тенденций;

- организация – объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур, к которым относятся: создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и пр.;

- регулирование – воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений;

- координация – согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов. Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника;

- стимулирование – побуждение финансовых менеджеров и других специалистов к заинтересованности в результате своего труда;

- контроль – проверка организации работы по снижению степени риска.

Для понимания природы предпринимательского риска фундаментальное значение имеет связь риска и доходности. Чем выше риск, тем выше должна быть требуемая доходность.

Поскольку на деятельность любой корпорации непосредственно или потенциально влияют риски различной природы, необходима их классификация.

С точки зрения управления рисками важно разделение рисков на чистые и спекулятивные.

Чистые риски связаны со случайными событиями, влекущими за собой только неположительные последствия: убытки или ситуацию, при которой положение остается тем же самым, не улучшается. К ним относятся природно-естественные, экологические, транспортные, имущественные, производственные риски, а также частично политические. Чистые риски могут страховаться.

Спекулятивные риски предполагают возможность получения как негативных, так и положительных результатов. К ним относятся в основном все финансовые риски (в узком смысле слова), связанные с вложением денежных средств. Спекулятивные риски в сильной степени зависят от субъективных поведенческих факторов.

По степени финансовых последствий, которые порождает риск, риски делятся на допустимые, критические и катастрофические.

Допустимые риски приводят к убыткам, сопоставимым с уровнем прибыли.

Критические риски приводят к убыткам, размер которых сопоставим с потерей выручки.

Катастрофические риски приводят к потере платежеспособности предприятия и его банкротству.

С точки зрения значимости для организации различают статический и динамический риски.

Динамический риск – это риск случайных колебаний результатов деятельности (и в лучшую, и в худшую сторону), не способных значимо повлиять на жизнеспособность организации.

Статический риск – это риск возникновения событий, ситуаций, в результате которых под угрозу ставится дальнейшая деятельность компании, жизнеспособность отдельных направлений деятельности, отдельных проектов.

В отношении отображения рисков в модели рисков различают систематический и несистематический риски.

Систематический риск – связан с факторами, рассматриваемыми как значимые в рамках некоторой модели.

Несистематический риск – связан с факторами, которые рассматриваются как незначимые в рамках некоторой модели.

С точки зрения оценок рисков операции, финансового инструмента вне и внутри некоторой деятельности, портфеля различают собственный и предельный риски.

Собственный риск – оценка риска отдельной операции, финансового инструмента отдельно от контекста проведения операции или портфеля, в который входит финансовый инструмент.

Предельный риск – величина, на которую изменится оценка риска деятельности, портфеля в целом при добавлении в них оцениваемой операции или финансового инструмента.

С точки зрения возможности влияния со стороны лица, принимающего решение (ЛПР), различают управляемые и неуправляемые риски.

Управляемые риски – риски, поддающиеся воздействию и регулированию со стороны ЛПР.

Неуправляемые риски – риски, не поддающиеся воздействию и регулированию со стороны ЛПР.

При движении от частного к общему, различают следующие риски:\

Производственные риски – связаны непосредственно с деятельность предприятия.

Коммерческие риски – вызваны неполной предсказуемостью динамики рынка, т.е. действий потребителей и конкурентов.

Финансовые риски – определяются макроэкономической ситуацией.

Управление рисками

В рыночной экономике основным принципом менеджмента является не максимизация прибыли, а успешное элиминирование влияния рисковых ситуаций, что в перспективе обеспечивает наибольшую финансовую устойчивость. Поэтому в экономике многих стран предприятия в своей деятельности часто используют связанные с риском производственные стратегии.

Чтобы оперативно реагировать на любые значимые изменения в условиях функционирования, предприятие должно сформировать систему управления, основанную на так называемом предпринимательском стиле поведения. Для этого в общую систему управления предприятием включается система управления рисками (риск-менеджмент). Последняя включает две подсистемы: управляющую (субъект управления) и управляемую (объект управления). Объектом управления в риск-менеджменте является собственно риск, рисковые вложения капитала и экономические отношения между субъектами предпринимательства в процессе реализации риска. Это отношения между предприятием и банком (заемщиком и кредитором), предприятием и страховой компанией (страхователем и страховщиком), между предприятием, предприятиями-поставщиками и предприятиями-потребителями, между предприятием и его конкурентами и пр. Субъект управления в риск-менеджменте – это группа руководителей и специалистов, которая посредством различных приемов и способов осуществляет целенаправленное воздействие на объект управления.

Организация риск-менеджмента предполагает определение органа управления риском на данном предприятии. Это может быть финансовый менеджер, менеджер по риску или соответствующие подразделения в финансовой службе предприятия. В любом случае эта деятельность должна быть подкреплена соответствующими регламентами, положениями и организационно-распорядительными документами, определяющими для данного предприятия правила и периодичность проведения анализа риска, способы сбора и хранения необходимой для анализа информации, порядок представления руководству антирисковых рекомендаций и контроля за их исполнением и т. п.

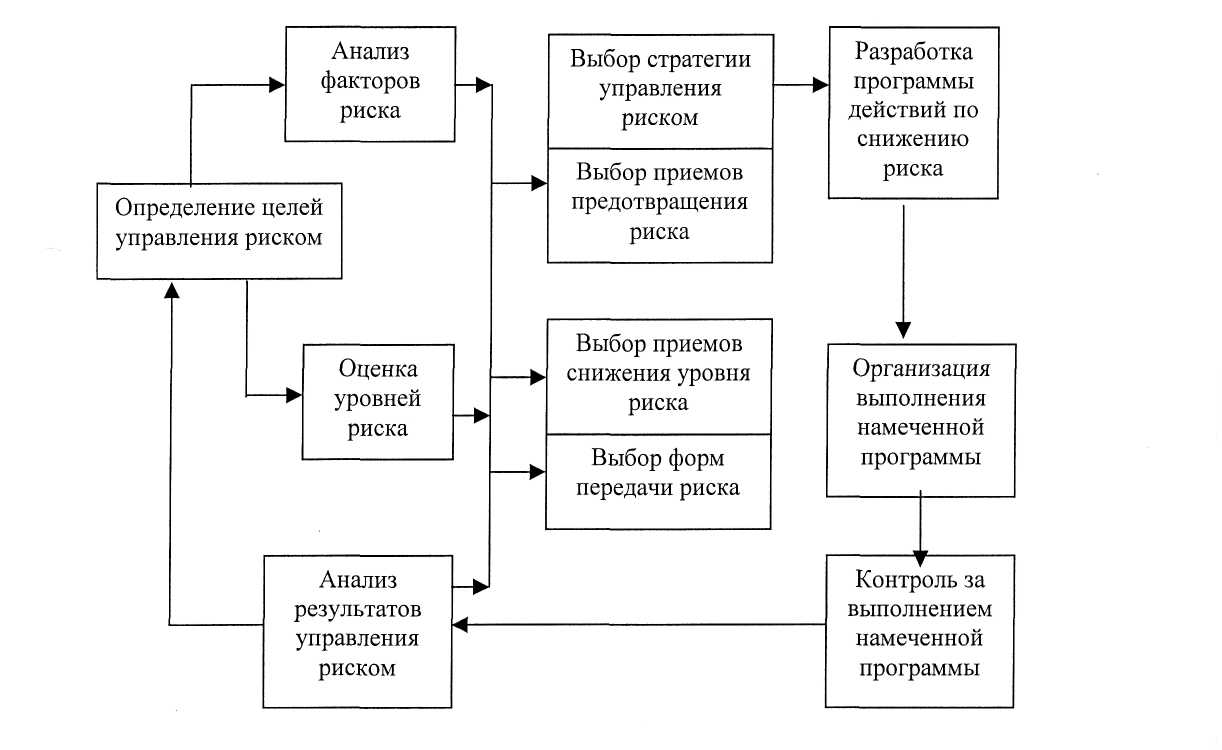

Организация управления риском представляет собой систему взаимосвязанных в единую технологию процессов управления, которую можно представить в виде схемы (рис. 4.1).

Процесс управления риском может осуществляться только при условии циркулирования определенной информации между управляемой и управляющей подсистемами. При этом получение надежной и достаточной информации имеет особенно большое значение, так как только она позволяет принять правильное решение о действиях в условиях риска. Эта информация включает осведомленность о вероятности ущерба, наличии и величине спроса на товары и капитал, финансовой устойчивости и платежеспособности клиентов, партнеров и конкурентов, ценах, курсах и тарифах (в том числе на услуги страховщиков), условиях страхования, дивидендах и процентах и т.п.

Рис. 4.1. Организация управления риском

Все источники информации, которые могут использоваться субъектом управления, можно подразделить на учетные и внеучетные. К первым относятся бухгалтерский учет и отчетность, налоговый учет и отчетность, статистический учет и отчетность, оперативный учет и отчетность, управленческий учет и отчетность, выборочные учетные данные. К внеучетным источникам можно отнести: материалы различных ревизий; внешнего и внутреннего аудита; лабораторного и врачебно-санитарного контроля; налоговых проверок; собраний акционеров, совета директоров, правления, комиссий по трудовым спорам, производственных совещаний; объяснительных и докладных записок сотрудников; переписки предприятия с вышестоящими и контролирующими организациями; материалы проведенных социологических исследований, в том числе экспертных опросов и др.

Дата добавления: 2016-01-26; просмотров: 1773;