Кредитная система РФ и ее основные субъекты

Кредитная система – это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала. Через кредитную систему реализуются сущность и функции кредита.

Различают два понятия кредитной системы:

- совокупность кредитных отношений, форм и методов кредитования (функциональная форма);

- совокупность кредитно-финансовых учреждений, аккумулирующих свободные денежные средства и предоставляющих их в ссуду (институциональная форма).

Институционный компонент кредитной системы характеризуется такими параметрами как тип кредитной системы, экономическая роль ЦБ, место в экономической системе ЦБ, организация и функциональное предназначение ЦБ, место коммерческих банков (КБ) в экономической системе КБ, спектр операций КБ, экономическая роль КБ, специализация КБ, организация и степень экономической свободы КБ, экономическая роль и место в экономической системе небанковских кредитных организаций и финансово-кредитных институтов, место и роль организаций, которые осуществляют различные виды контроля экономической системы.

В состав функционального компонента кредитной системы входят такие элементы как принципы кредита, характер охвата рынка, функции кредита, методы кредитования и субъекты кредитных отношений.

К принципам кредита относится срочность, обеспеченность, возвратность, платность и целевой характер.

По характеру охвата рынка выделяется государственная, потребительская, коммерческая, банковская и международная форма кредита.

К функциям кредита относится аккумулирующая, замещающая и перераспределительная функция.

Основными субъектами кредитных отношений является кредитор и заемщик.

Существует несколько типов кредитных систем. Можно выделить кредитные системы по типу хозяйствования. В этом случае принято различать:

• централизованную кредитную систему;

• рыночную кредитную систему;

• кредитную систему переходного периода.

Сравнивая первые два типа Таблица 1 (Лаврушин О.И. «Деньги.Кредит.Банки»), можно заметить их существенные различия как по субъектам кредитных систем, так и по их организационным и регулятивным основам. В распределительной (централизованной) кредитной системе кредиты бюджетным организациям не предоставлялись. Не было и “вторичных” субъектов на случай невозвратности ссуд – гарантов и поручителей, страховщиков, обеспечивающих возвращение ссуды при наступлении страхового случая. Практика кредитования рыночной модели кредитной системы более разнообразна: она предусматривает коммерческое кредитование, более широкое развитие потребительских ссуд, возможность получения бланкового кредита и использование ценных бумаг в качестве обеспечения ссуд. Вместе с тем функционирование рыночной кредитной системы связано с большими кредитными рисками, поэтому заемщик платит за кредит более высокий ссудный процент.

Таблица 1 – Сравнительная характеристика кредитных систем по О.И. Лаврушину

| Распределительная (централизованная) кредитная система | Рыночная (децентрализованная) кредитная система |

| По субъектам кредитной системы | |

| Юридические и физические лица, исключая бюджетные учреждения | Все юридические и физические лица |

| По плате за пользование кредитом | |

| Единая централизованно устанавливаемая процентная ставка; дешевый кредит | Рыночная процентная ставка, учитываемая каждым отдельным банком и устанавливаемая с учетом спроса на кредит |

| По основанию и условиям кредитования | |

| Выдача ссуды без учета кредитоспособности заемщика | Выдача ссуды с учетом кредитоспособности заемщика |

| По формам кредита | |

| Преимущественно банковское кредитование, ограниченное потребительское кредитование, запрещение коммерческого кредита | Преимущественно банковское кредитование с одновременным развитием всех других форм кредита |

| По каналам вхождения банковского кредита в денежный и хозяйственный оборот | |

| Одноканальное кредитование потребностей заемщиков через единый государственный банк | Двухканальное банковское кредитование: через систему рефинансирования центральным банком и кредиты коммерческих банков |

| По срокам кредитования | |

| Преимущественно краткосрочное кредитование: использование долгосрочных ссуд в пределах 5–7 лет | Возможность использования кредитов с длительным сроком погашения (до 25–30 лет) |

| По степеням риска невозврата кредита | |

| Относительно небольшой кредитный риск | Более высокий риск кредитования заемщика, отвечающего за возврат стоимостью своего имущества |

| По связи с финансовым рынком | |

| Отсутствие практики использования ценных бумаг в качестве обеспечения кредита. Финансовый рынок не развит. | Использование ценных бумаг в качестве обеспечения кредита. Развитый финансовый рынок. |

| По степени законодательного и нормативного обеспечения | |

| Преимущественно нормативное обеспечение государственного банка | Сочетание развитого банковского законодательства с нормативами и положениями центрального банка |

Кредитная система современной России представляет собой систему переходного периода. По своей идеологии она является рыночной моделью, но элементы отдельных блоков не получили пока необходимого развития. Недостаточно развито долгосрочное кредитование (за исключением ипотечного), не все формы кредитования полноценно получили свое развитие (синдицированное кредитование, проекторное финансирование и пр.)

Кредитные системы можно классифицировать и по степени их развитости. По этому признаку можно выделить два типа кредитных систем: развитые и развивающиеся. Развитыми кредитными системами можно назвать те, которые не только содержат все необходимые элементы, но и обеспечивают их взаимодействие. Кредитная система России относится к числу развивающихся кредитных систем.

По географическому признаку кредитные системы разделяются на два типа: международные кредитные системы и национальные кредитные системы.

Современная кредитная система России

| Кредитная система | ||||

| Банковская система | Парабанковская система | |||

| ЦБ РФ | Кредитные организации: КБ и НКО | Специализированные финансово-кредитные организации: ломбарды, кредитные кооперативы, лизинговые, факторинговые, форфейтинговые компании, жилищные накопительные кооперативы, страховые компании, негосударственные пенсионные фонды, инвестиционные фонды, | Микро-финансовые организации | Ростовщики – физ.и юр.лица |

Как правило, кредитная система состоит из двух частей:

1. Банковская система.

2. Небанковская система (парабанковская система).

Банковская система включает в себя Центральный банк и кредитные организации (коммерческие банки, небанковские кредитные организации)

Согласно Закону «О банках и банковской деятельности» кредитная организация - это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции, предусмотренные Законом. Из этого определения следует, что российским законодательством кредитными организациями признаются лишь те, которые имеют лицензию Банка России на проведение банковских операций. Прочие организации, предоставляющие займы в различных формах и другие услуги, аналогичные кредитным (например, лизинговые, факторинговые и т. п.), но не имеющие лицензии Банка России на осуществление банковских операций, кредитными не считаются. Узость законодательной трактовки понятия «кредитная организация» проявляется и в выделении конкретных видов кредитных организаций. Согласно Закону «О банках и банковской деятельности» в РФ они могут быть двух видов - банки и небанковские кредитные организации.

Парабанковская система:

Ломбарды

Ломбард— специализированная коммерческая организация, основными видами деятельности которой являются предоставление краткосрочных займов под залог движимого имущества граждан и хранение вещей. Федеральный закон Российской Федерации от 19 июля 2007 г. N 196-ФЗ «О ломбардах».

Ломбарду запрещается заниматься какой-либо иной предпринимательской деятельностью, кроме предоставления краткосрочных займов гражданам, хранения вещей, а также оказания консультационных и информационных услуг.

В зависимости от специализации, в ломбардах принимают драгоценный металл, бытовые вещи, автотранспорт. Оценка стоимости вещей производится по соглашению сторон. Владельцу имущества (заемщику) при заключении договора залога и квитанции хранения (не все ломбарды используют услугу хранения) выдается требуемая сумма, а также именной залоговый билет БСО, утверждённый приказом Министерства Финансов от 14.01.2008 № 3Н.

Займы предоставляют на срок не более 1 года (краткосрочные) и только физ.лицам на основании договора займа - оформляется выдачей ломбардом заемщику залогового билета.

Заемщик, сдавая в ломбард свою вещь, может выкупить её в течение установленного договором периода. При этом цена выкупа определяется как сумма, выданная ломбардом плюс проценты. Вещь, не выкупленная владельцем из ломбарда вовремя, поступает на торги и реализуется путем аукциона. если вы не успели погасить долг точно в срок, ломбард обязан предоставить для этого еще один месяц. Это – льготный срок по договору займа. Ваш залог при этом, в соответствии с законом, должен храниться в тех же условиях и дополнительные проценты начисляться не должны. Это касается имущества, сданного в залог. Все предметы, сданные в залог, ломбард страхует, причем за свой счет, расходы на это они включают в % по займу.

Ломбард имеет право реализовать имущество путем розничной продажи. Если стоимость заложенного объекта превышает 30 тысяч рублей, продажа происходит с помощью проведения торгов, аукциона.

После продажи невостребованной вещи требования ломбарда к заемщику или поклажедателю погашаются, даже если сумма, вырученная при реализации невостребованной вещи, недостаточна для их полного удовлетворения.

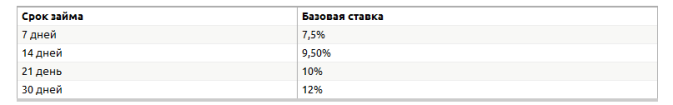

% ставка

Дата добавления: 2016-01-20; просмотров: 1490;