Сбережение, накопление, воспроизводство и капитальные инвестиции

Капитальные вложения (КВ) –часть инвестиций, направленных на воспроизводство основных средств производственного и непроизводственного назначения, на создание новых, реконструкцию и развитие действующих основных фондов, включая объекты социальной сферы.

Основные элементы КВ:

-затраты на СМР

- затраты на приобретение оборудования, инструментов, инвентаря

- затраты на проектно-исследовательскую деятельность, содержание дирекции предприятия, которое строится, технический надзор, подготовку и переподготовку эксплуатационных кадров.

Для экономического анализа КВ используют различные классификации. В зависимости от разных признаков различают отраслевую, технологическую, воспроизводственную, территориальную структуру КВ и структуру по формам собственности.

Отраслевая структура КВ – распределение КВ по отраслям

Технологическая структура КВ – распределение затрат на СМР, оборудование, прочие.

Воспроизводственная структура КВ - распределение затрат на новое строительство, расширение, реконструкцию, техническое перевооружение действующих предприятий.

Территориальное распределение КВ – это распределение их по экономическим регионам (Донбасс, приднепровский, прикарпатский, центральный, причерноморский, Полесье).

Структура КВ по формам собственности - распределение их по предприятиям разных форм собственности.

Финансирование КВ осуществляется с разных источников:

o собственные средства – средства учредителей, фонды сбережения и накопления за счет прибыли предприятий, резервные фонды и др.

o централизованные средства – средства госбюджета и местных бюджетов, государственных внебюджетных фондов, благотворительных фондов.

o привлеченные средства – долгосрочные кредиты, средства от эмиссии и реализации ценных бумаг, иностранные инвестиции

2. 5 ДИНАМІЧНИЙ АНАЛІЗ БЕЗЗБИТКОВОСТІ ПРОЕКТУ

2.5.1. Управління структурою витрат за проектом

Коли аналізують можливості випуску нового продукту або освоєння нового ринку, дуже важко точно передбачити, який обсяг продукції можна продати. З цієї причини обсяг продажу аналізується ретельніше, ніж інші показники.

Аналіз беззбитковості широко використовується для аналізу співвідношення між обсягом продажу та прибутковістю. Усі показники беззбитковості мають спільну мету: визначити, наскільки погано повинні йти справи з продажем товару, щоб проект почав завдавати збитків.

При обговоренні беззбитковості проекту розуміння різниці між постійними та змінними витратами, а також можливості управління ними є дуже важливим для прийняття проектних рішень.

За визначенням змінні витратизмінюються разом зі зміною обсягу випуску і дорівнюють нулю, якщо обсяг випуску дорівнює нулю.

Співвідношення між загальними змінними витратами (VC), витратами на одиницю продукції (n) та кількістю продукції (Q) може бути виражено як:

| Загальні змінні витрати | = | Загальна кількість продукції | · | Змінні витрати на одиницю продукції |

,

,

Постійні витрати зі зміною обсягу виробництва не змінюються протягом певного періоду часу.

Загальні витрати (TC) для даного обсягу виробництва продукції є сумою змінних витрат (VC) та постійних витрат (FC):

,

,

.

.

Отже, якщо змінні витрати становлять 3 грн. на одиницю продукції, а постійні витрати — 8 000 грн. на рік, тоді наші загальні витрати дорівнюють: TC = Q · 3 + 8 000. Якщо ми виробляємо 6000 одиниць продукції, наші загальні виробничі витрати дорівнюватимуть 3 · 6 000 + 8 000 = 26 000. Для інших обсягів виробництва розрахунок витратнаведено у табл. 1

Таблиця 1

РОЗРАХУНОК ВИТРАТ ДЛЯ РІЗНИХ ОБСЯГІВ ВИРОБНИЦТВА

| Обсяг виробництва, шт. | Змінні витрати на випуск, грн. | Постійні витрати, грн. | Загальні витрати, грн. |

| 11 000 | |||

| 5 000 | 15 000 | 23 000 | |

| 10 000 | 30 000 | 38 000 |

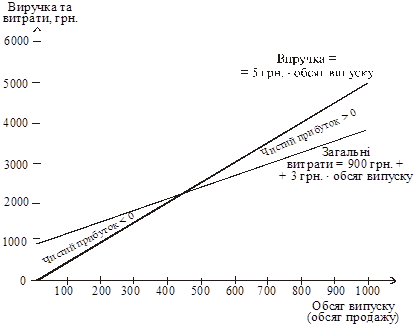

Позначивши ці величини на рис. 1, побачимо, що залежність між кількістю виробленої продукції та загальними витратами має вигляд прямої. Це свідчить про те, що при нульовому рівні виробництва (0) загальні витрати дорівнюють постійним витратам. Рухаючись праворуч по вісі координат, збільшення обсягу виробництва на одиницю продукції призводить до збільшення загальних витрат на 3 грн.

Позначивши ці величини на рис. 1, побачимо, що залежність між кількістю виробленої продукції та загальними витратами має вигляд прямої. Це свідчить про те, що при нульовому рівні виробництва (0) загальні витрати дорівнюють постійним витратам. Рухаючись праворуч по вісі координат, збільшення обсягу виробництва на одиницю продукції призводить до збільшення загальних витрат на 3 грн.

Рис. 1. Залежність витрат від обсягу виробництва

Управлінський підхід до керування раціональною структурою майбутнього проекту полягає у виборі такої технології й обсягу виробництва, які дозволяють мінімізувати витрати. Якщо ринок збуту нестійкий, керувати постійними затратами неможливо. Зниження обсягу виробництва призводить до інфляції середніх постійних витрат, що спричиняє перенесення величини постійних затрат на ціну, тобто на споживача. Таким чином, між обсягом виробництва, величиною затрат і прибутком існує тісний взаємозв’язок.

2.5.2. Поняття і розрахунок беззбитковості проекту

Визначення точки беззбитковості виробництва є найбільш поширеним методом, який застосовується в аналізі «обсяг — витрати — прибуток». До основних цілей аналізу беззбитковості належать:

¨ оцінка структури затрат за проектом та можливість управління цією структурою;

¨ визначення раціональності обраного масштабу та можливості скорочення обсягів виробництва;

¨ оцінка передбачуваної ціни на проект з тими цінами, які можуть складатися на ринку;

¨ визначення запасу фінансової міцності.

При проведенні аналізу беззбитковості слід враховувати деякі припущення. По-перше, вважається, що обсяг реалізації продукції проекту дорівнює обсягу випуску; по-друге, відпускні ціни на товар постійні, тобто встановлені конкурентним ринком, відсутня цінова дискримінація; по-третє, продукція за проектом належить до одного типу, що дозволяє спростити виробництво до однономенклатурного.

Точкою беззбитковості виробництва називають обсяг виробництва (або продажу), при якому компанія не отримує прибутків, але й не несе збитків (чистий прибуток за проектом дорівнює 0).

Припустимо, що фірма продає у роздріб комп’ютерні дискети по 5 грн. за штуку. Вона може купувати ці дискети в оптового продавця по 3 грн. за одиницю. Її постійні витрати становлять 600 грн., амортизація — 300 грн. Скільки дискет необхідно продавати, щоб досягти точки беззбитковості виробництва, тобто ситуації, за якої чистий прибуток дорівнює 0?

З кожної проданої дискети фірма отримає 5 – 3 = 2 грн. для покриття інших витрат. Необхідно покрити витрати у сумі

600 + 300 = 900 грн., а для цього фірмі необхідно продати

900 : 2 = 450 дискет. Можна перевірити отриманий результат, виконавши такі підрахунки: при рівні продажу 450 одиниць виручка дорівнює 5 · 450 = 2250 грн., а змінні витрати при цьому становлять 3 · 450 = 1350. Звіт про фінансові результати матиме такий вигляд:

Виручка від реалізації продукції 2250

Змінні витрати на випуск продукції 1350

Постійні витрати 600

Амортизація 300

Прибуток до відрахування податків та

процентів по кредитах 0

Податки 0

Чистий прибуток 0

При розгляді нового проекту розрахунок чистого прибутку або грошового потоку проекту здійснюється з урахуванням амортизації, навіть якщо амортизація і не є витратами, однак витрати по виплаті процентів не включають у розрахунок. Такий метод обчислення точки беззбитковості дозволяє отримати бухгалтерську точку беззбитковості.

Слід пам’ятати, коли чистий прибуток дорівнює нулю, неоподатковуваний прибуток також дорівнює нулю, і податки так само, як правило, дорівнюють нулю. Проілюструємо це графічно на рис. 2.

Вищенаведені розрахунки свідчать, що фірма не отримує ні прибутків, ні збитків, оскільки загальна виручка дорівнює загальним витратам. Крива виручки перетинає криву загальних витрат у точці, яка відповідає випуску продукції на рівні 450 одиниць. Як показано на рисунку, при будь-якому обсязі випуску менше 450 одиниць фірма отримує негативний прибуток (збитки), а при будь-якому обсязі виробництва більше 450 одиниць прибуток є величиною позитивною.

У наведеному прикладі точку беззбитковості виробництва визначають як суму постійних витрат та амортизації, поділену на різницю ціни та змінних витрат. Це загальновідоме правило. Для того, щоб з’ясувати, чому це так, введемо такі позначення:

P — ціна продажу одиниці продукції;

TR — виручка від реалізації продукції;

n — змінні витрати на одиницю продукції;

Q — загальна кількість проданої продукції;

FC — постійні витрати;

D — амортизація;

Т — ставка податку.

Рис. 2. Бухгалтерська точка беззбитковості

Прибуток від проекту дорівнює:

Прибуток = (виручка від реалізації продукції – змінні

витрати – постійні витрати – амортизація) · (1 – Т) =

= (TR – VC – FC – D) · (1 – T).

Звідси легко визначити точку беззбитковості виробництва. Якщо ми прирівняємо чистий прибуток до нуля, то отримаємо:

Чистий прибуток = 0 = (TR – VC – FC – D) · (1 – T).

Поділимо ліву та праву частини рівняння на (1 – T):

TR – VC – FC – D = 0.

Як ми вже зазначали, це свідчить про те, що коли чистий прибуток дорівнює нулю, прибуток до оподаткування також дорівнює нулю. Якщо згадати, що TR = P · Q,аVC = v · Q, і підставити ці значення у формулу, рівень беззбитковості виробництва можна визначити як:

TR – VC = FC + D,

P · Q – v · Q = FC + D,

(P – v) · Q = FC + D,

Q = (FC + D) / (P – v).

Для ілюстрації використання даних розрахунків розглянемо фірму, яка є вузькопрофільним виробником морозива і постачає його тільки на місцеві ринки. На основі розрахунків грошових потоків аналітики визначили, що розширення виробництва має позитивну NPV. Але успіх цього проекту залежатиме від обсягу продажу продукції, оскільки аналітики фірми напевно знають, за якою ціною можна продавати морозиво, і з досить високим ступенем точності можуть розрахувати витрати на виготовлення і продаж продукції.

Знаючи витрати та ціну продажу, можна відразу ж обчислити точку беззбитковості виробництва. Її розрахунок показав, що для покриття витрат фірмі необхідно захопити 30% ринку. Якщо за прогнозами це нереально (фірма, наприклад, володіє тільки 10% даного ринку), то звідси прогноз NPV сумнівний і більш ймовірно, що NPV проекту буде негативною. З іншого боку, можлива ситуація, коли фірма має підтверджену угоду з покупцями щодо продажу того обсягу продукції, яка забезпечить фірмі беззбитковість, тобто вона майже впевнена, що зможе продати більше. У цьому разі прогнозний ризик набагато менший, і фірма має більшу впевненість у своїх підрахунках.

Існує ще кілька причин, з яких знання точки беззбитковості є корисним. По-перше, точка беззбитковості та період окупності дуже близькі за суттю вимірники беззбитковості виробництва. Тому аналогічно періоду окупності, точку беззбитковості відносно просто розрахувати та пояснити.

По-друге, менеджери дуже часто концентрують увагу на тому, як зміниться загальний прибуток фірми з впровадженням проекту. Проект, витрати по якому не покриваються, негативно впливає на загальний прибуток фірми.

По-третє, проект, який забезпечує тільки беззбитковість, але не приносить бухгалтерського прибутку, є збитковим з точки зору фінансових, або альтернативних, витрат. Це так, бо фірма могла б отримати більше прибутку, інвестувавши гроші в інший проект. Як показано нижче, фірма повертає назад рівно стільки ж, скільки вона вклала. Через неекономічні причини ми з більшою легкістю поставимося до таких альтернативних збитків, ніж до бухгалтерських.

3.2.3. Особливості визначення різних видів

точки беззбитковості проекту

Розрахунок точки беззбитковості є лише одним з інструментів, які застосовуються в процесі аналізу проектів. Врешті-решт, більшого значення набувають грошові потоки, ніж бухгалтерський прибуток. Тому, наприклад, якщо обсяг продажу є важливою змінною, необхідно знати більше про залежність грошових потоків від обсягу продажу, а не тільки точку беззбитковості. Для цього проілюструємо залежності між операційними грошовими потоками та обсягом продажу. Для спрощення аналізу не братимемо до уваги вплив податків на розрахунки.

Припустимо, корпорація «Водний шлях», яка виробляє човни, розглядає проект випуску нової моделі човна класу «Марго». Ціна продажу дорівнюватиме 40 000 грн. за одиницю. Змінні витрати становитимуть близько половини ціни, або 20 000 грн. на одиницю, постійні витрати — 500 000 грн. на рік. Сума інвестицій, необхідна для впровадження проекту, сягає 3 500 000 грн. Протягом п’яти років терміну служби обладнання ця сума буде повністю амортизована за методом лінійної амортизації. Ліквідаційна вартість дорівнює нулю, і змін у величині необхідних обігових коштів не передбачається. Необхідна ставка дохідності за новим проектом — 20%.

На основі ринкових досліджень та минулого досвіду «Водний шлях» прогнозує продаж 425 човнів за п’ять років, або 85 човнів на рік. Незважаючи на податки, чи повинен цей проект бути схвалений?

Без урахування податків, операційні грошові потоки за проектом становитимуть:

операційний грошовий потік = чистий прибуток + амортизація –

– податки = (TR – VC – FC – D) + D – 0 = 85 · (40 000 – 20 000) – 500 000 = 1 200 000 грн. за рік.

Оскільки значення фактора теперішньої вартості ануїтету при ставці 20% дорівнює 2,9906, то NPV = – 3 500 000 + 1 200 000 ´

´ 2,9906 = 88 720 грн. Отже, за відсутності додаткової інформації проект має бути схвалено.

Для більш уважного розгляду цього проекту необхідно з’ясувати кілька питань. Одне з них: скільки човнів має продати «Водний шлях» для покриття бухгалтерських витрат. Якщо компанія досягне беззбитковості виробництва, якими будуть грошові потоки від проекту? Якою буде дохідність інвестицій у цьому випадку?

До вирахування постійних витрат та амортизації «Водний шлях» отримує 40 000 – 20 000 = 20 000 грн. від кожного проданого

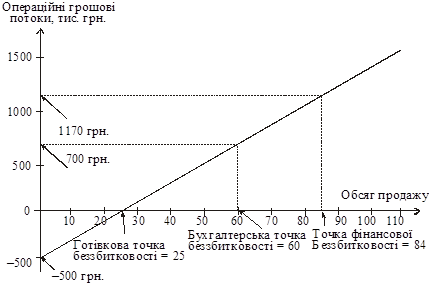

човна (виручка мінус змінні витрати). Амортизація становить 3 500 000 : 5 = 700 000 грн. на рік., постійні витрати разом з амортизацією — 1,2 млн грн., тобто компанії необхідно продавати (FC + D) / (P – ν) = 1,2 млн грн. : 20 000 грн. = 60 човнів на рік для досягнення беззбитковості виробництва. Це на 25 човнів менше ніж прогнозований обсяг збуту. Якщо, припустимо, «Водний шлях» впевнені у своїх прогнозах з точністю, скажімо, до 15 човнів, можна майже спокійно сказати, що прибуток від інвестицій не буде нижчим від точки беззбитковості.

Для розрахунку грошових потоків компанії в цьому випадку потрібно пам’ятати, що при рівні продажу 60 одиниць чистий прибуток дорівнюватиме нулю. Як було розглянуто в попередньому розділі, операційні грошові потоки за проектом дорівнюють чистому прибутку плюс амортизація; тобто в точці беззбитковості грошові потоки практично дорівнюють амортизації, або 700 000 грн. у нашому прикладі.

Треба відзначити як негативний фактор те, що проект, по якому виручка тільки покриває витрати, має NPV з від’ємним знаком і нульову внутрішню ставку дохідності. Для нашого проекту по виробництву човнів той прогноз, що ми майже напевно покриємо наші витрати за проектом, може задовольняти до тих пір, доки обмежений «ризик програшу» (потенційних збитків). Для того, щоб дізнатися, чи є проект прибутковим, необхідно провести подальші розрахунки.

Для проекту компанії «Водний шлях» загальна залежність (у тис. грн.) між операційними грошовими потоками (OCF) та обсягом продажу є такою:

OCF = (P – ν) · Q – FC = (40 – 20) · Q – 500 = – 500 + 20 · Q.

Це рівняння означає, що залежність між операційними грошовими потоками і обсягом продажу виражається прямою лінією з тангенсом кута нахилу 20° і перетином з віссю Y в точці, яка відповідає значенню 5 000 грн. Підставивши довільні значення у формулу, отримаємо такі результати:

| Обсяг продажу | Операційний грошовий потік, грн. |

| – 500 | |

| – 200 | |

Графічне зображення даної залежності представлено на рис. 17, на якому ми бачимо три різні точки беззбитковості. Залежність між операційним грошовим потоком та обсягом продажу (без урахування податку на прибуток) виражається таким рівнянням:

OCF = (P – ν) × Q – FC.

Рис. 17. Операційні грошові потоки та обсяг продажу

Розв’язавши рівняння для Q, отримаємо:

Q = (FC+ OCF) / (P – ν). (3.2.9)

Використовуючи дану формулу, можна знайти обсяг продажу (Q), необхідний для досягнення будь-якого заданого грошового потоку. Отже, цей підхід є більш загальним, ніж точка беззбитковості. Дана формула використовується для визначення точок беззбитковості на рис. 17.

Припустимо, що операційний грошовий потік дорівнює амортизації (D), що дасть нам змогу користуватися формулою визначення бухгалтерської точки беззбитковості. Для того щоб знайти обсяг продажу, ми підставимо замість OCF суму амортизації (700 грн.) і отримаємо:

Q = (FC + OCF) / (P – ν)= (500 + 700) / (20) = 60.

Для визначення готівкової точки беззбитковостінеобхідно враховувати тільки значення постійних витрат, а операційний грошовий потік прирівняти нулю. Тому підставимо у формулу нуль замість OCF:

Q = (FC + 0) / (P – ν) = 500 / 20 = 25.

Компанія «Водний шлях» має таким чином продавати 25 човнів для покриття 500 грн. постійних витрат. Як показано на рис. 17, це значення відповідає точці, в якій пряма операційного грошового потоку перетинає вісь абсцис. Зверніть увагу, що надходження від проекту в точці беззбитковості тільки покривають постійні витрати за цим проектом. У такій ситуації проект не приносить ніякої віддачі, тобто сума збитків дорівнює сумі початкових інвестицій.

Фінансова точка беззбитковості надзвичайно цікавить фінансового менеджера. Вона враховує величину постійних витрат і щорічні ануїтетні платежі, що дають змогу повернути суму інвестицій у майбутньому. Розрахунки дозволяють визначити, яким має бути операційний грошовий потік, щоб NPV = 0. Припустимо, «Водний шлях» очікує 20% прибутковості на свої 3500 тис. грн. інвестицій. Скільки човнів мають вони продати для досягнення точки беззбитковості?

Тривалість життєвого циклу проекту становить 5 років. Проект має нульову NPV, коли теперішня вартість операційних грошових потоків дорівнює 3500 тис. грн. інвестицій. Оскільки грошовий потік щорічно один і той самий, рівняння може бути просто розв’язане, якщо ми представимо невідому величину як простий ануїтет. Фактор теперішньої вартості ануїтету за п’ять років при ставці дисконту 20% становить 2,9906, і OCF визначається як: 3500 = OCF × 2,9906. Звідси OCF = 3500 / 2,9906 = 1170.

«Водний шлях» потребує операційний грошовий потік величиною 1170 грн. кожний для досягнення точки беззбитковості. Тепер ми можемо підставити отриману величину OCF у рівняння для визначення обсягу продажу:

Q = (500 + 1170) / 20 = 83,5.

Таким чином, компанія має продавати 84 човни щороку. Як показано на рис. 17, фінансова точка беззбитковості відносно вище бухгалтерської точки беззбитковості. Так трапляється дуже часто. Крім того, розглянутий вище проект має суттєвий ступінь передбачуваного ризику. Фірма планує виробляти 85 човнів на рік, але 84 човни необхідно виробляти для забезпечення необхідної прибутковості проекту. Загалом, майже немає сумніву, що обсяг продажу за проектом буде нижчим від бухгалтерської точки беззбитковості. Але втім, NPV за проектом може бути величиною негативною. Це свідчить про помилковість розгляду тільки бухгалтерської точки беззбитковості при прийнятті рішень.

Тож, що необхідно робити компанії? Чи є здійснення проекту доцільним? Рішення з цього приводу потребує управлінського аналізу. При цьому основні запитання, на які необхідно дати відповідь, мають такий вигляд:

1. Наскільки ми впевнені у своїх прогнозах?

2. Наскільки важливим є здійснення проекту для майбутнього компанії?

3. Наскільки шкідливими будуть для компанії наслідки, якщо обсяг продажу виявиться набагато нижчим від запланованого? До яких заходів можливо буде вдатися в такій ситуації?

3.2.4. Використання операційного лівериджу

для прийняття проектних рішень

Операційний ліверидж визначає ступінь залежності проекту або фірми від постійних витрат виробництва. Компанія з низьким операційним лівериджем буде мати низькі постійні витрати порівняно з компанією з високим операційним лівериджем. В цілому проект з відносно значними інвестиціями в споруди та обладнання матиме відносно вищий операційний ліверидж. Такі проекти називають капіталомісткими.

Кожного разу, коли аналітик аналізує новий проект, він має розглянути кілька альтернативних шляхів виробництва та збуту продукції. Наприклад, «Водний шлях» може купити необхідне обладнання і виробляти всі складові для своїх човнів самостійно. З іншого боку, частина робіт може бути передана іншим компаніям. Перший спосіб потребує більших за розміром інвестицій у споруди та обладнання, більших постійних витрат і амортизації, і як результат, — вищого ступеня операційного лівериджу. Залежно від того, як він визначається, операційний ліверидж має важливе застосування для оцінки проекту. Постійні витрати діють як силова підойма в тому розумінні, що незначна відносна зміна величини операційної виручки може дати результат у значній відносній зміні операційного грошового потоку і NPV. Це пояснює, чому ми називаємо його операційною підоймою.

Чим вищий операційний ліверидж, тим більша небезпека потенційного ризику. Справа в тому, що відносно невеликі помилки в прогнозуванні обсягу продажу можуть вилитись в значні помилки у прогнозуванні грошових потоків.

З управлінської точки зору, одним з шляхів подолання непевності для ризикованих проектів є утримання операційного лівериджу на можливо низькому рівні. Це, в свою чергу, дозволяє утримувати точку беззбитковості (визначену будь-яким способом) на мінімальному рівні.

Операційний ліверидж (OL)— це процентна зміна в операційному грошовому потоці відносно процентної зміни кількості проданої продукції.

Виходячи із взаємозалежності між OCF та Q, OL може бути визначений як1:

OL = 1 + FC / OCF. (3.2.10)

Коефіцієнт FC / OCF визначає відношення постійних витрат до операційного грошового потоку. Необхідно пам’ятати, що нульові постійні витрати визначають величину OL = 1, що доводить: відносна зміна кількості проданої продукції призведе до тієї ж самої зміни у процентах в операційному грошовому потоці. Інакше кажучи, за даних умов не існує ефекту збільшення або лівериджу.

Для пояснення цього показника виміру лівериджу повернемося до проекту компанії «Водний шлях». Постійні витрати становили 500 тис. грн., (P – ν) — 20 тис. грн. Таким чином, OCF дорівнював: OCF = –500 + 20 × Q. Припустимо, обсяг виробництва становить 50 човнів. При цьому рівні випуску продукції OCF дорівнює –500 + 1000 = 500 тис. грн.

Якщо обсяг виробництва збільшиться на 1 одиницю і становитиме 51 човен, тоді відносна зміна обсягу продукції дорівнюватиме (51 – 50) / 50 = 0,02, або 2 %. Операційний потік збільшиться до 520 тис. грн., тобто різниця (P – ν) = 20 тис. грн. Відносна зміна OCF дорівнює (520 — 500):500 = 0,04, або 4%. Отже, 2% збільшення кількості човнів призведе до 4% збільшення суми операційного грошового потоку. Операційний ліверидж дорівнює 2,00. Це дуже легко перевірити, знаючи, що: OL = 1 + FC / OCF = 1 +

+ 500/500 = 2.

Визначення OL залежить від поточного обсягу випуску продукції (Q). Але можна розглядати будь-яку зміну кількості випущеної продукції, а не тільки зміну на одиницю. Припустимо, Q збільшиться з 50 до 75 одиниць, тобто на 50%. При OL = 2 операційний грошовий потік має збільшитися на 100%, або рівно вдвічі. Чи це дійсно так? Відповідь — так, бо при обсягу випуску 75 одиниць, операційний грошовий потік дорівнює: OCF = –500 + + 20 × 75 = 1000 тис. грн.

Згадаймо, що операційний ліверидж знижується із зростанням обсягу виробництва (Q). Наприклад, при обсязі випуску продукції 75 одиниць маємо: OL = 1 + 500/1000 = 1,5.

Операційний ліверидж зменшується через те, що постійні витрати, які враховуються у процентному відношенні до операційного грошового потоку, стають все меншими і меншими, що призводить до зниження ефекту лівериджу.

Ми побачили, чому операційний ліверидж має велике значення, розглянувши проект компанії «Водний шлях» щодо будівництва човнів при альтернативному перебігу подій. При Q = 85 човнів операційний ліверидж для даного проекту за початковим сценарієм дорівнює: OL = 1 + FC/OCF = 1+ 500:1200 = 1,42.

Згадаймо, що NPV при обсязі продажу 85 човнів становила 88 720 грн., а бухгалтерська точка беззбитковості — 60 човнів. Компанія має інший варіант виконання проекту — замовити виробництво окремих складових корпусів човнів. Якщо вони оберуть цей варіант, обсяг необхідних інвестицій зменшиться до 3 200 000 гривень, а постійні операційні витрати — до 180 000. Але змінні витрати збільшаться на 25 000 грн. на один човен, бо замовлення на стороні коштує дорожче, ніж виготовлення складових самим підприємством. Не враховуючи податки, проведемо необхідні розрахунки для цього варіанта. Отримаємо такі результати:

NPV при 20% (85 одиниць) = 74 720 тис. грн.

Бухгалтерська точка беззбитковості = 55 човнів.

Операційний ліверидж = 1,16.

Як бачимо, при виборі цього варіанта NPV виявляється нижчою від визначеної раніше NPV, і бухгалтерська точка беззбитковості знижується з 60 до 55 човнів. Знаючи, що NPV нижча за даними варіанта, чи варто розглядати його далі? Так, можливо. Операційний ліверидж значно нижчий в іншому випадку. Якщо ми маємо будь-які сумніви щодо здійснення наших оптимістичних прогнозів, ми можемо віддати перевагу субконтракту.

Існує ще одна причина, зважаючи на яку ми можемо віддати перевагу другому варіанту. Якщо обсяг продажу буде більшим очікуваного, ми будь-коли зможемо розпочати виробництво власними силами пізніше. Практично, завжди набагато легше збільшити операційний ліверидж шляхом купівлі обладнання, ніж зменшити його шляхом продажу обладнання.

3.2.5. Особливості прийняття рішень

в умовах динамічних змін

Усі вищеописані дії при розгляді проектних рішень тією чи іншою мірою ігнорували можливість майбутніх управлінських дій. У своїх роздумах щодо цього ми виходили з припущення, що після початку реалізації проекту його основні характеристики не можуть бути змінені. Через це можна сказати, що наш аналіз є статичним (як протилежність динамічному). У реальному житті від того, що може трапиться в майбутньому, залежать можливі зміни проекту. Ці можливі зміни і називають варіантами управлінських дій. Існує величезна кількість таких варіантів. Способи виготовлення, реклами, збуту продукції та встановлення ціни на неї можуть змінюватися, і це тільки кілька з можливих видозмін. Різноманітні процедури пошуку відповіді на запитання «А що буде, якщо…» можна розглядати як примітивні шляхи дослідження динаміки проекту та визначення варіантів управлінських рішень. У даному разі необхідно розглянути можливі сценарії майбутніх подій та заходи, які потрібно буде вжити у тій чи іншій ситуації.

Наприклад, проект приноситиме збитки при рівні продажу 10 000 одиниць продукції. Це дійсно важливо знати, але при цьому більш вагомим є намір піти далі і спробувати дати відповідь на запитання: які заходи необхідно вжити, якщо це дійсно трапиться? Це називається наслідковим плануванням і має відношення до розгляду варіантів управлінських дій, які не можна точно передбачити наперед. Можна виділити кілька класів подій, які заслуговують на увагу.

Розширення виробництва, що є одним з тих варіантів дій, які неможливо точно передбачити. Якщо правильно визначено позитивну NPV проекту, то очевидно, що розгляд даної можливості необхідний. Оскільки проведений статичний аналіз припускає, що проект має незмінний масштаб виробництва, практично неможливо збільшити розмір проекту або повторити його для досягнення навіть більшої величини NPV.

Наприклад, якщо би попит на продукцію значно перевищив очікуваний, можна було б розглянути варіант збільшення обсягів виробництва. Якщо з будь-якої причини це неможливо, то завжди можна збільшити грошовий потік шляхом підвищення цін. При будь-якій нагоді потенційний грошовий потік виявляється більшим, ніж по-

передньо розрахований, бо зростання обсягу виробництва або підвищення цін не було передбачено. Загалом, оскільки в проведеному аналізі не була врахована можливість розширення виробництва, розрахунок NPV проведено невірно (за інших рівних умов).

Відмова від проекту. Варіант скорочення виробництва або навіть повної відмови від здійснення проекту на практиці може виявитися досить реальним. Наприклад, якщо проект не забезпечує беззбитковість на основі грошового потоку, це означає, що він не може навіть покрити власні витрати. Кращим виходом з цієї ситуації буде відмова від проекту. Попередній аналіз дисконтованих грошових потоків проводився на припущенні, що навіть у такій ситуації виробництво не припиниться.

У реальному житті, якщо би попит на продукцію виявився значно нижчим від очікуваного, можна було продати частину обладнання або знайти інші способи його використання. Можливо, необхідно змінити дизайн продукції або вдосконалити її яким-небудь іншим способом. Враховуючи, що виконання проекту триватиме певну кількість років, незалежно від того, що може трапитись в майбутньому, можна припустити, що при оцінці NPV допущені помилки.

Очікування.Розглядаючи проект, завжди припускають два варіанти щодо здійснення інвестицій: вони здійснюватимуться або ні. У реальності існує ще одна, третя можливість. Реалізація проекту може бути відкладена, можливо через сподівання на зміну умов на сприятливіші. Цей варіант має назву очікування.

Припустимо, що інвестиції становитимуть 120 грн. з довічним грошовим потоком 10 грн. Якщо ставка дисконту дорівнює 10%, тоді NPV дорівнюватиме 10/0,10 – 120 = –20 грн., тобто проект не має бути здійсненим. Однак це не означає, що назавжди треба відмовитися від нього, оскільки на наступний період відповідна ставка дисконту може бути змінена. Якщо вона впаде до 5%, то NPV буде 10/0,05 – 120 = 80 грн., і проект вже має право на реалізацію.

У більш загальному вигляді, очікування є дійсно прийнятним управлінським рішенням, якщо можливий розвиток подій у майбутньому дає змогу мати для проекту позитивну NPV.

Інколи компанії вирішують здійснити той чи інший проект для дослідження можливостей та оцінки потенціальних стратегій бізнесу. Такі проекти дуже важко аналізувати, використовуючи стандартний аналіз дисконтованих грошових потоків, тому що основні переваги виявляються в стратегічних рішеннях, тобто майбутніх проектах. Проекти, які допомагають розробити нові варіанти стратегічних дій, є дуже цінними, але їх цінність досить важко визначити. Так, науково-дослідні роботи, без сумніву, для багатьох фірм є важливим і цінним видом діяльності, оскільки вони дозволяють знайти нові способи виробництва продукції та нові продукти. Іншим прикладом може слугувати рішення виробника відкрити роздрібну мережу в порядку експерименту. Головним завданням при цьому є отримання інформації про ринок. Через високі початкові витрати цей одиничний проект не досягне точки беззбитковості. Проте, базуючись на досвіді продажу експериментальної мережі, можна прийняти рішення, чи варто відкривати більше торгових точок, змінити асортимент продукції, яка продаватиметься, завоювати нові ринки і т. п. Отримана інформація та прийняті на її основі рішення є дуже корисними і цінними, але їх неможливо оцінити в грошовому вимірі.

Розглянемо найбільш поширені ситуації при бюджетуванні.

Коли розглядається прибутковий проект (позитивна NPV інвестицій), але не має потрібних коштів для його здійснення, виникає необхідність визначення частки капітальних витрат. Наприклад, керівник підрозділу у великій корпорації визначає, що для здійснення чудового проекту необхідно 5 тис. грн., але з певних причин він можете витратити тільки 2 тис. грн. Що робити в такій ситуації? На жаль, через причини, які будуть розглянуті далі, на це запитання інколи не можна отримати задовільної відповіді.

Ситуація, яка щойно описана, має назву гнучке бюджетування. Кожний підрозділ отримує певну суму грошей щороку для капітальних витрат. Такі відрахування — один з шляхів контролю загальних витрат. Головне при гнучкому бюджетуванні — пам’ятати, що фірма як ціле не має дефіциту капіталу. Може бути витрачено набагато більше, якщо керівництво прийме таке рішення.

Коли зустрічаємося з гнучким бюджетуванням, перше, що необхідно зробити, — це спробувати домогтися більших відрахувань. Якщо це не вдалося, то наступним виходом з ситуації є досягнення максимально можливої NPV при існуючому бюджеті, бо обраний буде той проект, який має найвище співвідношення прибутку — витрат (індекс прибутковості). Точніше кажучи, такі дії будуть правильними, якщо мова йтиме тільки про одноразове гнучке бюджетування, оскільки є надія, що в наступному році ситуація зміниться.

Якщо ж ця ситуація носить систематичний характер, це означає, що існують певні проблеми. Постійне гнучке бюджетування свідчить про те, що фірма не втілює в життя проекти з позитивною NPV. Це протирічить головній цілі компанії. Якщо фірма не намагається максимізувати додану вартість, тоді питання, який з проектів обрати, втрачає сенс, бо на першому місці вже не стоїть об’єктивна ціль.

При жорсткому бюджетуванні фірма не може збільшити обсяг капіталу для інвестування в проект ні за яких обставин. Великі, стабільні фірми не дуже часто опиняються у подібних ситуаціях. При жорсткому бюджетуванні аналіз дисконтованих грошових потоків не вартий нічого, і найліпший курс дій неможливо визначити однозначно.

Причина, через яку аналіз дисконтованих грошових потоків стає зайвим, пов’язана з необхідною ставкою прибутковості. Припустимо, вона становить 20%. Інакше кажучи, це означає, що потрібно здійснювати проекти зі ставкою прибутковості, вищою за необхідну. Однак при жорсткому фінансуванні фірма не збирається взагалі ухвалити новий проект незалежно від його ставки прибутковості, тобто саме застосування методики стає сумнівним. Можна дати тільки одне прийнятне пояснення в цій ситуації з огляду на концепцію ставки прибутковості — необхідна ставка прибутковості настільки велика, що жоден проект не задовольняє цим вимогам (немає позитивної NPV). Жорстке фінансування може мати місце, коли фірма переживає фінансову кризу з великою вірогідністю банкрутства або коли фірма не має можливості збільшити розмір фінансування без порушення попередніх угод за контрактами.

1 Щоб пояснити, звідки був отриманий даний результат, необхідно мати на увазі, що якщо обсяг продажу збільшується на 1 одиницю, OCF збільшиться на (P – ν). У даному разі відносну зміну Q можна виразити як 1/Q, а відносну зміну OCF — як (P – n) / OCF. Звідси ми маємо:

відносна зміна в OCF = OL × відносна зміна Q,

(P – ν) / OCF = OL × 1/Q,

OL = (P – ν) × Q / OCF.

Виходячи з визначення OCF: OCF + FC = (P – ν) × Q.

Тоді OL може бути записаний як:

OL = (OCF +FC) / OCF = 1 + FC / OCF.

Дата добавления: 2015-12-26; просмотров: 1029;