Торговая (коммерческая) политика торгового предприятия

Факторный анализ по отдельным сегментам бизнеса

С позиций методологии при проведении комплексного анализа деятельности торговой организации имеет смысл выделять два ключевых сегмента бизнеса — собственно торговую (коммерческую) и финансовую политику.

Коммерческая политика

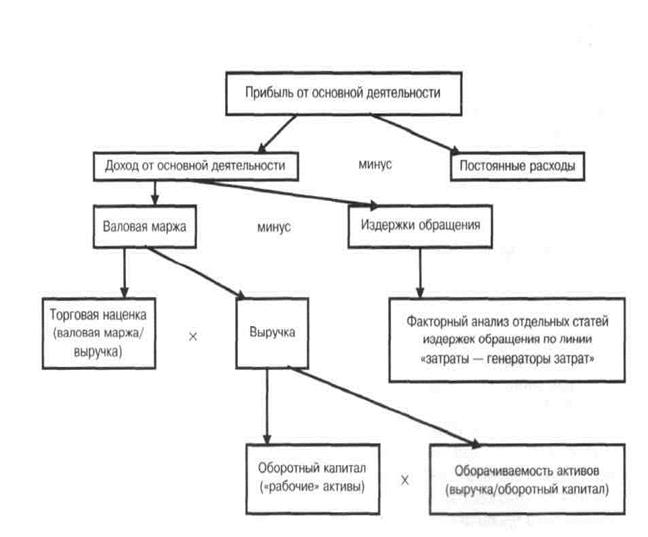

Основной целью деятельности торговой организации является извлечение дохода от продаж. Прочая деятельность, как правило, занимает незначительное место в доходах и расходах торговой фирмы. Поэтому в методологическом контексте будет вполне корректным относить условно-постоянные расходы к основной деятельности компании и ввести категорию прибыли от основной деятельности (как разницы дохода от основной деятельности иусловно-постоянных расходов). Такой подход позволяет построить многофакторную модель формирования прибыли от основной деятельности (рисунок 1).

Рисунок 1 - Многофакторная модель прибыли от основной деятельности

торговой организации

Выручка от продаж является произведением показателя оборачиваемости активов на среднюю величину оборотного капитала за период (таблица 1).

Таблица 1 - Исходные данные для проведения факторного анализа выручки от продаж

(IV кв. 2009 г. к I кв. 2009 г.)

| Показатели | 1 кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| (1) | (2) | (3) | (4) - (3) - (2) |

| 1.Выручка (нетто) от продаж, тыс. руб. 2. Средняя величина оборотного капитала, тыс. руб. 3. Оборачиваемость активов ((1)/(2)), раз | 160 700 217 130 0,74 | 184 600 226 590 0,815 | 23 900 9 460 0,075 |

Формула факторного разложения отклонения выручки является следующей:

(В) = (О) х (ОК)1 + (ОК) х (О)0,

(В) = (О) х (ОК)1 + (ОК) х (О)0,

(В) — общее отклонение выручки от продаж;

(В) — общее отклонение выручки от продаж;

(О) — отклонение показателя оборачиваемости активов отчетного периода (IV кв. 2009) по сравнению с базисным периодом (I кв. 2009);

(О) — отклонение показателя оборачиваемости активов отчетного периода (IV кв. 2009) по сравнению с базисным периодом (I кв. 2009);

(ОК)1 — средняя величина оборотного капитала в отчетном периоде;

(ОК) - отклонение средней величины оборотного капитала отчетного периода по сравнению с базисным периодом;

(ОК) - отклонение средней величины оборотного капитала отчетного периода по сравнению с базисным периодом;

(О)0 — показатель оборачиваемости активов базисного периода;

(О) х (ОК)1 — отклонение выручки за счет фактора оборачиваемости активов;

(О) х (ОК)1 — отклонение выручки за счет фактора оборачиваемости активов;

(ОК) х (О)0 — отклонение выручки за счет фактора средней величины оборотного капитала. Результаты факторного анализа отклонения выручки от продаж:

(ОК) х (О)0 — отклонение выручки за счет фактора средней величины оборотного капитала. Результаты факторного анализа отклонения выручки от продаж:

отклонение выручки всего - 23 900(100%): за счет фактора оборачиваемости - 16 994(71,1%);

за счет фактора величины оборотного капитала - 6 906 (28,9%).

Делением числа дней в календарном периоде на число оборотов (показатель оборачиваемости получаем длительность финансового цикла предприятия. Так, в I квартале 2009 г. длительность финансового цикла составила [90/0,74] = 121,6 дня, а в IV квартале — [90/0,815] = 110,4 дня. Можно рассчитать изменение длительности прохождения финансового цикла по отдельным стадиям. Для этого требуются данные по структуре средней величины оборотного капитала за отчетный и базисный периоды (таблица 2).

Таблица 2 - Структура оборотного капитала в I и IV кварталах 2009 г., тыс. руб.

| Статьи оборотных активов | I кв. 2009 г. | IV кв. 2009 г. |

| 1. Материальные оборотные средства 2. Дебиторская задолженность 3. Денежные средства | 65 430 115 850 35 850 | 54 440 130 550 41 600 |

| Средняя величина оборотного капитала за период всего ((1)+(2)+(3)) | 217 130 | 226 590 |

Делением выручки от продаж на среднюю величину отдельных статей оборотных активов получаем показатели оборачиваемости, а затем как отношение числа дней в календарном периоде к показателю оборачиваемости находим длительность соответствующей стадии финансового цикла. Так, показатели оборачиваемости равнялись:

а) в I квартале 2009 г.:

• по материальным оборотным средствам [160 700/65 430] = 2,456;

• по дебиторской задолженности [160 700/115 850] = 1,387;

• по денежным средствам [160 700/35 850] = 4,483;

б) в IV квартале 2009 г.:

• по материальным оборотным средствам [184 600/54 440] = 3,39;

• по дебиторской задолженности [184 600/130 550] = 1,414;

• по денежным средствам [184 600/41 600] = 4.438.

В таблице 3 приведены расчеты длительности отдельных стадий финансового цикла в I и IV кварталах 2009 г. Как следует из таблицы 3, пункт В, ускорение оборачиваемости достигнуто в основное счет сокращения времени закупки и хранения товара. Особое место занимает вопрос о погашения кредиторской задолженности поставщикам товара. Погашение кредиторской задолженности является последней стадией оборота капитала; иначе говоря, срок погашения кредиторской задолженности равен общей длительности финансового цикла. Так и было бы, если бы оборотные средства компании формировались изначально исключительно за счет кредиторской задолженности поставщикам. Присутствие же других источников финансирования оборотных средств (собственные средства, коммерческие кредиты, «прочие» краткосрочные обязательства) ведет к сокращению срока погашения кредиторской задолженности.

Таблица 3 - Расчет длительности отдельных стадий финансового цикла

А. За I кв. 2009 г.

| Статьи оборотного капитала | Оборачиваемость, раз | Длительность стадии финансового цикла, дней |

| (1) | (2) | (3) - 90/{2) |

| 1. Материальные оборотные средства 2. Дебиторская задолженность 3. Денежные средства | 2,456 1,387 4,483 | 36,6 дня 64,9 дня 20,1 дня |

| Оборотный капитал всего | 0,74 | 121,6 дня |

Б. За IV кв. 2009 г.

| Статьи оборотного капитала | Оборачиваемость, раз | Длительность стадии финансового цикла, дней |

| (1) | (2) | (3)= 90/(2) |

| 1. Материальные оборотные средства 2. Дебиторская задолженность 3. Денежные средства | 3,39 1,414 4,438 | 26,5 дня 63,6 дня 20,3 дня |

| Оборотный капитал всего | 0,815 | 110,4 дня |

В. Итоговая (IV кв. 2009 г. по сравнению с I кв. 2009 г.)

| Стадии финансового цикла | I кв. 2009 г. | IV кв. 2009 г | Отклонение |

| (1) | (2) | (3) | (4) = (3)- (2) |

| 1. Закупка и хранение товаров (вплоть до момента сбыта) 2. От момента сбыта до момента получения денежных средств от покупателей 3. От момента получения денежных средств от покупателя до момента погашения кредиторской задолженности | 36,6 дня 64,9 дня 20,1 дня | 26.5 дня 63.6 дня 20,3 дня | -10,1 дня (90,2%) -1,3 дня (11,6%) + 0,2 дня (-1,8% |

| 4. Всего финансовый цикл ((1)+(2)+(3)) | 121,6 дня | 110,4 дня | -11,2 дня (100%)' |

В таблице 4 приведены расчеты срока пога кредиторской задолженности (ГУ квартал 2009 г. к I кварталу 2009 г.).

Таблица 4 - Расчет сроков погашения кредиторской задолженности

| Показатели | 1 кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| 1. Выручка от продаж, тыс. руб 2. Среднеквартальная величина кредиторской задолженности, тыс. руб. 3. Оборачиваемость кредиторской задолженности ((1)/(2)). раз | 160 700 77 100 2,084 | 184 600 75 150 2,456 | 23 900 - 1 950 0,372 |

| 4. Длительность сроков погашения кредиторской задолженности ((90/(3)) | 43,2 дня | 36,6 дня | -6,6 дня |

При анализе оборачиваемостиимеет смысл рассчитывать также изменение сроков погашения другого заемного источника финансирования — коммерческих кредитов. Дело в том, что данная категория заемного привлечения средств является «платной» (процентонесущей), и, следовательно, изменение сроков погашения коммерческих кредитов будет отражаться на величине прибыли от основной деятельности (по статье «Финансовые расходы» как часть издержек гашения). Средняя ставка процента за кредиты, привлекаемые исследуемым предприятием в IV квартале 2009 г., составляла [6 000/125 000] = 4,8% в квартал (19,2% годовых). Расчеты сроков погашения кредитной задолженности предприятия (IV квартал по сравнению с I кварталом 2009 г.) приведены в таблице 5.

Таблица 5 - Расчет сроков погашения краткосрочных коммерческих кредитов

| Показатели | 1 кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| 1. Выручка от продаж, тыс. руб. 2.Среднеквартальная величина краткосрочных коммерческих кредитов, тыс. руб. 3.Оборачиваемость краткосрочных коммерческих кредитов ((1)/(2)), раз | 160 700 110 000 1,461 | 184 600 125 000 1,477 | 23 900 15 000 0,016 |

| 4. Длительность сроков погашения краткосрочных коммерческих кредитов ( 90/(3)) | 61,6 дня | 60,9 дня | -0,7 дня |

Как видно из результатов расчетов, срок погашения краткосрочных коммерческих кредитов в целом остается стабильным ивеличина экономии на процентах составляет незначительную сумму в [6 000 х (0,7/90] = 46,7 тыс. руб. Разница валовой маржи и издержек обращения дает величину дохода от основной деятельности (см. таблицу 6).

Таблица 6 - Факторный анализ дохода от основной деятельности

(IV кв. 2009 г. по сравнению с I кв. 2009 г.), тыс. руб.

| Показатели | I кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| 1. Валовая маржа 2.Издержки обращения | 11 400 8 880 | 13 800 9 710 | 2 400(152,9%) 830 (52,9%) |

| 3.Доход от основной деятельности ((1) — (2)) | 2 520 | 4 090 | 1 570 (100%) |

Таким образом, увеличение дохода от основной деятельности определялось опережающим остом валовой маржи по сравнению с повышением издержек обращения.

Необходимо провести факторный анализ издержек обращения предприятия в парадигме «затраты—генераторы затрат». Предположим, исследуемое предприятие продает единственный товар М. Тогда издержки обращения предприятия формируются за счет следующих генераторов затрат (таблица 7).

Таблица 7 - Издержки обращения и генераторы затрат

А. За I квартал 2009 г.

| Издержки обращения | Генераторы затрат | ||

| Показатели | Значения показателей, тыс. руб. | Показатели | Значения показателей |

| 1.Транспортно-заготовительные расходы 2.Расходы по хранению 3. Расходы по сортировке и упаковке 4.Комиссионные торговым агентам 5.Финансовые расходы (проценты за кредит) | 1 607 5 600 | Грузооборот товара М, тонно-км Физический объем товара М, шт. Физический объем товара М, шт. Выручка от продаж товара М, тыс. руб. Объем кредитования, тыс. руб. | 4 000 80 350 80 350 160 700 110 000 |

| ВСЕГО ((1)+(2)+(3)+(4)+(5)) | 8 880 |

Б. За IV квартал 2009 г.

| Издержки обращения | Генераторы затрат | ||

| Показатели | Значения показателей, тыс. руб. | Показатели | Значения показателей |

| 1. Транспортно-заготовительные расходы 2. Расходы по хранению 3. Расходы по сортировке и упаковке 4. Комиссионные торговым агентам 5. Финансовые расходы (проценты за кредит) | 1 846 6 000 | Грузооборот товара М, тонно-км Физический объем товара М, шт. Физический объем товара М, шт. Выручка от продаж товара М, тыс. руб. Объем кредитования, тыс. руб. | 4 595 92 300 92 300 184 600 125 000 |

| ВСЕГО ((1)+(2)+(3)+(4)+(5)) | 9 710 |

Делением сумм по статьям издержек обращения на соответствующие величины генератор затрат получаем ставки расходов в расчете на единицу генератора затрат (таблица 8).

Таблица 8 - Ставки расходов на единицу генераторов затрат

| Ставки расходов | 1 кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| 1. Транспортно-заготовительные расходы, тыс. руб./тонно-км 2. Расходы по хранению, тыс. руб./шт. 3. Расходы по сортировке и упаковке, тыс. руб./шт. 4. Комиссионные торговым агентам, % 5. Финансовые расходы (проценты за кредит) | 0,1 0,0062 0,0096 0,01 0,051 | 0,103 0,0064 0,0087 0,01 0,048 | 0,003 0,0002 -0,0009 -0,003 |

Проведение факторного анализа «затраты — генераторы затрат» идет по классической формуле

(3) = (СР) х (ГЗ)1 + (ГЗ) х (СР)0,

(3) = (СР) х (ГЗ)1 + (ГЗ) х (СР)0,

где (3) — общее отклонение затрат (отдельной статьи издержек обращения) в отчетности

где (3) — общее отклонение затрат (отдельной статьи издержек обращения) в отчетности

периоде по сравнению с базисным периодом;

(СР) — отклонение ставки расходов (на единицу генератора затрат);

(СР) — отклонение ставки расходов (на единицу генератора затрат);

(ГЗ)1 — величина генератора затрат отчетного периода;

(ГЗ) — отклонение величины генератора затрат (отчетный период к базисному);

(ГЗ) — отклонение величины генератора затрат (отчетный период к базисному);

(СР)0 — ставка расходов (на единицу генератора затрат) базисного периода;

(СР) х (ГЗ)1— отклонение затрат за счет фактора ставки расходов;

(СР) х (ГЗ)1— отклонение затрат за счет фактора ставки расходов;

(ГЗ) х (СР)0— отклонение затрат за счет фактора величины генератора затрат.

(ГЗ) х (СР)0— отклонение затрат за счет фактора величины генератора затрат.

Результаты факторного анализа издержек обращения по линии «затраты — генераторы затрат» приведены в таблице 9.

Таблица 9 - Результаты факторного анализа издержек обращения

(IV кв. 2009 г. к I кв. 2009 г.), тыс. руб.

| Статьи издержек обращения | Общее отклонение | За счет экстенсивного фактора (величины | За счет интенсивного фактора (ставок расходов на |

| генератора затрат) | единицу генератора затрат | ||

| 1. Транспортно- | 74(100%) | 60,215(81,4%) | 13,785(18,6%) |

| заготовительные расходы | |||

| 2. Расходы по хранению | 90(100%) | 71,54(79,5%) | 18,46(20,5%) |

| 3. Расходы по сортировке и | 27(100%) | 110,07(407,7%) | -83,07 (-307,7%) |

| упаковке | |||

| 4. Комиссионные торговым | 239(100%) | 239 (100%) | |

| агентам | |||

| 5. Финансовые расходы | 400(100%) | 775(193,75%) | -375 (-93,75%) |

| (проценты за кредит) | |||

| ВСЕГО | 830 (100%) | 1255,825 (151,3%) | -425,825 (-51,3%) |

Как следует из проведенного анализа, в целом эффективность издержек обращения фирмы увеличилась, при этом:

• возросла эффективность расходов по сортировке и упаковке и финансовых расходов (засчет снижения средней ставки процента по кредитованию);

ухудшилась эффективность транспортно-заготовительных и складских расходов;

по комиссионным расходам уровень эффективности остался стабильным (предприятие и

в I, и в IV кварталах 2009 г. «выдерживало» единую ставку комиссионных в размере 1% от

выручки).

Рассчитаем прибыль от основной деятельности, которая равна разнице дохода от основной деятельности и условно-постоянных расходов (таблица 10).

Таблица 10 - Прибыль от основной деятельности (IV кв. 2009 г. к I кв. 2009 г.), тыс. руб.

| Показатели | I кв. 2009 г. | IV кв. 2009 г. | Отклонение |

| Факторы 1.Доход от основной деятельности 2.Условно-постоянные расходы | 2 520 2 400 | 4 090 2 480 | 1 570 (105,4%) 80 (5,4%) |

| Результирующий показатель 3.Прибыль от основной деятельности ((1)-(2)) | 1 610 | 1 490(100%) |

Высокий порог рентабельности, обусловленный близостью к «точке безубыточности» в I квартале 2009 г., определил многократное повышение прибыли от основной деятельности за счет увеличения дохода от основной деятельности на 62,3%. В рамках рассмотрения факторов

прибыли от основной деятельности проведем анализ «издержки-объем-прибыль» (СVР-анализ).

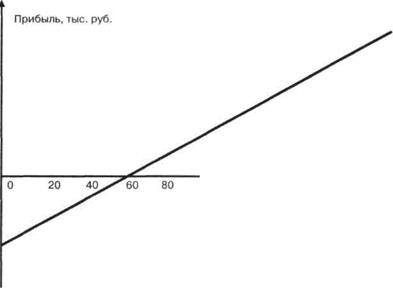

Для торговли исходным является именно объем продаж товара, определяемый величиной его закупки. Товар М продается фирмой «Навигатор» по цене 2 тыс. руб. за штуку. За 2009 г. доход на 1 шт. продаж товара М за счет повышения торговой наценки и интенсификации издержек обращения увеличился с [2 520 000/80 350] = 31,36 руб./штука до [4 090 000:92 300] = 44,31 руб./шт. Примем уровень дохода на 1 шт. продаж в 44 руб./шт., а величину условно-постоянных расходов компании — за 2 464 тыс. руб. (для круглого счета) и проведем классический анализ «издержки-объем-прибыль» (см. схему1).

Схема 1.Анализ «издержки-объем-прибыль» по продажам товара М торговой компанией

А. В виде таблицы

| Физический объем продаж товара М, шт. | Доход от продаж на 1 шт. товара М, руб./шт. | Доход от продаж товара М, руб. | Условно- постоянные расходы, руб. | Прибыль от продаж, руб. |

| (1) | (2) | (3) = (1)х(2) | (4) | (5) = (3) - (4) |

| 2 464 000 | -2 464 000 | |||

| 20 000 | 880 000 | 2 464 000 | -1 584 000 | |

| 40 000 | 1 760 000 | 2 464 000 | -704 000 | |

| 56 000 | 2 464 000 | 2 464 000 | ||

| 60 000 | 2 640 000 | 2 464 000 | 176 000 | |

| 80 000 | 3 520 000 | 2 464 000 | 1 056 000 | |

| 100 000 | 4 400 000 | 2 464 000 | 1 936 000 | |

| 120 000 | 5 280 000 | 2 464 000 | 2 816 000 | |

| 140 000 | 6 160 000 | 2 464 000 | 3 696 000 | |

| 160 000 | 7 040 000 | 2 464 000 | 4 576 000 | |

| 180 000 | 7 920 000 | 2 464 000 | 5 456 000 | |

| 200 000 | 8 800 000 | 2 464 000 | 6 336 000 |

Б. В виде схемы

Объем продаж товара М, тыс. шт.

По состоянию на IV квартал 2009 г. компания вышла на уровень продаж, равный 92 300 шт. Доход от продаж при таком физическом объеме составит [44 х 92 300] = 4 061 200 руб., а прибыль от продаж будет равна [4 061 200 — 2 464 000] = 1 597 200 руб. Соответственно, операционный рычаг в данной точке рассчитывается как отношение дохода от продаж к прибыли продаж [4 061 200/1 597 200 ] = 2,54. Это говорит о том, что увеличение относительно текушего уровня физического объема реализации на 1% обусловит повышение прибыли от продаж -2,54%; следовательно, экстенсивный тип роста финансовых результатов (за счет наращивай товарооборота) все еще остается привлекательным для предприятия.

Сведем в единую таблицу результаты многофакторного анализа прибыли от продаж 3-«Навигатор» (таблицу 11).

Таблица 11 - Результаты многофакторного анализа прибыли от продаж, тыс. руб.

| Факторы | Отклонение за счет факторов | |

| Результирующий показатель (прибыль от основной деятельности) ((1)— (2)) | 1 490 | |

| 1. Доход от основной деятельности ((1.1) — (1.2)) | 1 570 | |

| 1.1. Валовая маржа ((1.1.1)+(1.1.2)) | 2 400 | |

| 1.1.1. Торговая наценка | ||

| 1.1.2. Выручка ((1.1.2.1)+(1.1.2.2)) | 1 662 | |

| 1.1.2.1. За счет фактора оборачиваемости ((1.1.2.1.1)+(1.1.2.1.2)+(1.1.2.1.3)) | 1 182 (71,1% от изменения выручки) | |

| 1.1.2.1.1. За счет стадии закупки и хранения товаров | 1 066 (90,2% от ускорения финансового цикла) | |

| 1.1.2.1.2. За счет стадии от момента сбыта до получения денежных средств | 137 (11,6% от ускорения финансового цикла) | |

| 1.1.2.1.3. За счет стадии от момента получения денежных средств до осуществления расчетов с кредиторами | -21 (-1,8% от ускорения финансового цикла) | |

| 1.1.2.2. За счет фактора величины оборотного капитала | 480 (28,9% от изменения выручки) | |

| 1.2. Издержки обращения ((1.2.1)+(1.2.2)+(1.2.3)+(1.2.4)+(1.2.5)) | ||

| 1.2.1. Транспортно-заготовительные расходы ((1.2.1.1) + (1.2.1.2)) | ||

| 1.2.1.1. За счет величины генератора затрат | 60,215 | |

| 1.2.1.2. За счет ставок на единицу генератора затрат | 13,785 | |

| 1.2.2. Расходы по хранению ((1.2.2.1 ) + (1.2.2.2)) | ||

| 1.2.2.1. За счет величины генератора затрат | 71,54 | |

| 1.2.2.2. За счет ставок на единицу генератора затрат | 18,46 | |

| 1.2.3. Расходы по сортировке и упаковке ((1.2.3.1)+(1.2.3.2)) | ||

| 1 .2.3.1. За счет величины генератора затрат | 110,07 | |

| 1 .2.3.2. За счет ставок на единицу генератора затрат | -83,07 | |

| 1.2.4. Комиссионные торговым агентам ((1.2.4.1)+(1.2.4.2)) | ||

| 1 .2.4.1. Ра счет величины генератора затрат | ||

| 1 2.4.2. Ра счет ставок на единицу генератора затрат | ||

| 1.2.5. Финансовые расходы (проценты за кредит) ((1.2.5.1 )+(1.2.5.2)) | ||

| 1.2.5.1. За счет величины генератора затрат | ||

| 1 2.5.2. За счет ставок на единицу генератора затрат | -375 | |

| 2. Условно-постоянные расходы |

В вышеприведенной таблице есть «простые» факторы и «расчетные» факторы (в свою очередь, являющиеся результирующим показателем факторов нижней ступени); например, торговая наценка является «простым» фактором, а издержки обращения — «расчетным». Понятно, что, в конце концов, изменение интегрального результирующего показателя равно сумме отклонений «простых» факторов. Так как комплексный управленческий анализ является основой правленческого планирования, то существенным моментом являются благоприятные и неблагоприятные «точечные» воздействия факторов (непосредственно на интегральный результирующий показатель). Поэтому необходимо на основе таблицы 11 ранжировать «простые» факторы по их количественному (благоприятному и неблагоприятному) воздействию на интегральный показатель (прибыль от основной деятельности). Это сделано в таблице 12.

Таблица 12 - Ранжирование факторов по степени их воздействия на интегральный результирующий показатель (прибыль от основной деятельности), тыс. руб.

| Факторы | Отклонение за счет факторов |

| 1. Изменение результирующего показателя (прибыли от основной деятельности) | 1 490 |

| II. Благоприятные отклонения | |

| 1. Повышение выручки за счет ускорения оборачиваемости на стадии закупки и хранения товаров (ускорение оборачиваемости запасов товаров) | 1 066 |

| 2. Увеличение торговой наценки (за счет снижения себестоимости закупки товара М при стабильной продажной цене в 2 тыс. руб./шт.) | |

| 3. Повышение выручки за счет увеличения «рабочего» (оборотного) капитала | |

| 4. Снижение средней ставки по привлекаемым кредитам | |

| 5. Повышение выручки за счет ускорения оборачиваемости на стадии от момента сбыта до момента получения денежных средств (ускорение оборачиваемости дебиторской задолженности) | |

| 6. Повышение эффективности затрат по сортировке и упаковке (интенсификация деятельности) | 83,07 |

| III. Неблагоприятные отклонения | |

| 7. Ухудшение эффективности транспортно-заготовительных расходов (увеличение удельных издержек на единицу генератора затрат) | -13,785 |

| 8. Увеличение удельных складских расходов (расходов по хранению запасов) | -18,46 |

| Э. Уменьшение выручки за счет замедления оборачиваемости на стадии от момента получения денежных средств до момента расчетов с кредиторами (снижение оборачиваемости денежных средств) | -21 |

| т 0. Увеличение транспортно-заготовительных расходов за счет повышения грузооборота | -60,215 |

| 11. Увеличение расходов по хранению вследствие повышенияобъемов хранения запасов товаров | -71,54 |

| 12. Увеличение условно-постоянных расходов | -80 |

| 13. Увеличение расходов по сортировке и упаковке за счет повышенияфизического объема «обрабатываемого» товара | -110,07 |

| 14. Увеличение комиссионных торговым агентам вследствие ростаобъема продаж выручки) | -239 |

| 15. Увеличение процентов по кредиту вследствие роста объема кредитования | -775 |

Из таблицы 12 видно, какие аспекты управления предприятием оказали позитивное и отрицательное влияние на динамику конечных финансовых результатов. Так, очевидные управленческие «прорывы» наблюдались в сфере:

• логистики и управления запасами;

• закупок товара у поставщиков (достигнуто снижение удельной себестоимости закупок, вследствие чего увеличилась торговая наценка по реализуемому товару);

• привлечения кредитных ресурсов (снижение средней процентной ставки);

• финансовых взаимоотношений с покупателями (ускорение расчетов по реализованной продукции). При этом следует признать, что большинство неблагоприятных отклонений, увеличивающих расходы предприятия, носило объективный характер и было обусловлено значительным ростом товарооборота начиная с III квартала 2009 г. Особо следует отметить момент, связанна с замедлением сроков оборачиваемости денежных средств. Здесь, очевидно, приоритетным аспектом являлось не ускорение оборачиваемости, а создание денежного резерва и повышение финансовой устойчивости фирмы.

2. Финансовая политика торгового предприятия. Анализ «сильных» и «слабых» мест.

Генеральной целью финансовой политики в торговой организации, как и на предприятиях промышленности, является поддержание оптимального уровня финансовой устойчивости организации и недопущение ситуации потери платежеспособности компании. В рамках этой обшей постановки вопроса выделяются три основные задачи финансовой политики:

• поддержание репрезентативных показателей финансовой устойчивости на уровне нормативных значений;

• недопущение ситуации вторичного финансового дефицита по бюджету движения денежных средств;

• достижение положительного значения дифференциала финансового рычага (т.е. превышения отдачи на используемые активы над стоимостью (процентом) привлекаемых в хозяйственную деятельность заемных средств).

Предположим, финансовые нормативы, разработанные компанией в качестве целевых показателей финансовой устойчивости, имеют следующее значение (таблица 13).

Таблица 13 - Финансовые нормативы

| Показатели | Фактическое значение на 1.01.2010 г. | Финансовый норматив |

| 1. Чистый оборотный капитал, тыс. руб. 2. Коэффициент текущей ликвидности 3. Коэффициент срочной ликвидности 4. Коэффициент абсолютной ликвидности 5. Коэффициент финансовой маневренности («чистый оборотный капитал/квартальная выручка») | 6 110 1,028 0,791 0,192 0,03(*) | 8 000 1,2 0,25 0,04(**) |

(*) По данным за IV квартал 2009 г.

(**) Исходя из целевого объема продаж 200 000 тыс. руб. в квартал.

Таким образом, торговая компания по состоянию на начало 2010 г. имеет чрезмерный уровень финансового риска по текущим операциям. В условиях, когда предприятие находится в «зоне прибылей», достижение нормативных значений показателей финансовой устойчивости возможно на основе трех вариантов:

• замещение краткосрочных обязательств за счет собственных источников финансирования в виде капитализируемой чистой прибыли при стабильной величине оборотных активов.

• увеличение оборотных средств за счет чистой прибыли при стабильной величине краткосрочных обязательств;

• смешанный вариант (прирост оборотных средств при некотором сокращении величины краткосрочных обязательств).

По состоянию из III квартал 2009 г чистая прибыль компании составила 2 050 тыс. руб., аза IV квартал года равнялась 1 110 тыс. руб.. Возьмем за «базу» значение чистой прибыли, равное 1 500 тыс. руб. и рассмотрим два альтернативных варианта выхода на нормативные значения финансовых показателей: а) путем изменения структуры источников финансирования (накопленная чистая прибыль замещает краткосрочные заемные средства без изменения величины совокупных оборотных активов) и б) величина краткосрочных обязательств остается стабильной, а чистая прибыль направляется на прирост оборотных средств с целью повышения товарооборота. Первый вариант (замещение краткосрочных заемных средств собственными источниками Финансирования) позволяет задействовать такой резерв повышения чистой прибыли, как финансовый рычаг. Здесь при расчете экономической рентабельности активов «бухгалтерской» валовой прибыли (из формы № 2) соответствует доход от основной деятельности (из управленческого отчета о прибылях и убытках). Текущее (по состоянию на IV квартал) значение дифференциала финансового рычага равно [экономическая рентабельность активов минус средняя расчетная ставка процента = ((4 090 + 6 000)/227 655) - (6 000/125 000)] = 0,044 - 0,048 = -0,004. Отрицательное значение дифференциала финансового рычага свидетельствует о чрезмерном финансовом риске, которому подвергается предприятие при осуществлении текущей хозяйственной деятельности. Если капитализируемая прибыль будет направляться на замещение краткосрочных коммерческих кредитов, то это снизит величину процента по кредитованию и увеличит размер валовой и чистой прибыли. Величина коммерческих кредитов, полученных компанией, на 1.01.2003 г. составляет 125 000 тыс. руб. (см. таблицу 94), а квартальная величина процентов по кредиту равна 6 000 тыс. руб. (см. таблицу 95), т.е. на каждый 1 рубль привлеченных кредитных ресурсов фирма в квартал выплачивает [6 000/125 000] = 0,048 руб. процентов. Можно рассчитать динамику чистой прибыли компании при условии, что прибыль текущего квартала направляется на замещение краткосрочных коммерческих кредитов (таблиц 14).

Рассмотрим альтернативный вариант, когда величина краткосрочных заемных источников финансирования остается стабильной (т.е. соблюдается принцип разумного консерватизма), а прирост накопленной прибыли направляется на увеличение оборотных средств с целью наращивания объема продаж. При данном варианте следует учитывать прогнозную повышательную динамику чистой прибыли вследствие роста товарооборота, т.е. эффект операционного рычага.

Таблица 14 - Прогноз динамики чистой прибыли при замещении коммерческих кредитов

собственными источниками финансирования

| Порядковый номер квартала | Чистая прибыль текущего квартала, тыс. руб. | Квартальная ставка процента по кредиту | Прирост валовой прибыли за счет замещения кредитных средств, тыс. руб. | Прирост чистой прибыли, тыс. руб. | Чистая прибыль следующего квартала, тыс. руб. |

| (1) | (2) | (3) | (4) = (2) х (3) | (5)= 0,65 х (4) | (6)= (2) + (5) |

| I II III IV V VI VII VIII IX X | 1 500 | 0,048 0,048 0,048 0,048 0,048 0,048 0.048 0,048 0,048 0,048 | 1 547 |

Значение выручки от продаж за IV квартал 2009 г. равно 184 600 тыс. руб. Средняя величина «рабочего» (оборотного) капитала за этот же период составляет [(228 270 + 224 910)/2] = 226 590 тыс. руб. Следовательно, величина квартального объема продаж в расчете на 1 рубль оборотных активов равна [ 184 600/226 590] = 0,815. Таким образом, каждый 1 дополнительный рубль вложения чистой прибыли в оборотные активы обеспечивает 0,815 руб. квартального прироста товарооборота; Прямая экономическая рентабельность по основной деятельности — «доход от основной деятельности + проценты за кредит)/объем продаж) — по данным IV квартала 2009 г. составляет [(4 090 + 6 000)/184 600] = 0,055. Следовательно, каждый 1 рубль дополнительного и иного инвестирования в оборотные активы обеспечивает в квартал [0,815 х 0,055] = 0,044 руб. валовой прибыли, или (с учетом эффективной ставки налогообложения) [0,044 х 0,65 ] = 0,03 руб. чистой прибыли. Расчет дин.-» 1 чистой прибыли при данном варианте представлен в таблице 15.

Таблица 15 - Прогноз динамики чистой прибыли при варианте вложения накопленной прибыли в прирост оборотного капитала

| Порядковый номер квартала | Чистая прибыль текущего квартала, тыс. руб. | Коэффициент роста чистой прибыли | Прирост чистой прибыли за счет роста товарооборота, тыс. руб. | Чистая прибыль следующего квартала, тыс. руб. |

| (1) | (2) | (3) | (4) = (2) х (3) | (5) = (2) + (4) |

| I II III IV V VI VII VIII IX X | 1 500 | 0,03 0,03 0,03 0,03 0,03 0,03 0,03 0,03 0,03 0,03 | ||

| Из сравнения таблиц 14 и 15 видно, что при сложившемся на IV квартал 2009 г. уровне прямой экономической рентабельности активов вариант 1 (замещение краткосрочных коммерческих кредитов собственными средствами) является более предпочтительным, причем разница в эффекте на прибыль вариантов 2 и 1 как раз и составляет величину отрицательного значения |

финансового рычага [0,044 — 0,048] = —0,004. Составим прогноз сроков выхода на нормативные значения показателей финансовой устойчивости при варианте 1 использования чисто прибыли (замещение краткосрочных коммерческих кредитов).

Значение коэффициента текущей ликвидности равно [оборотные активы/краткосрочные обязательства = 224 910/218 800] — 1,028. Нормативное значение показателя (=1,2) предполагае ет, что при стабильной величине оборотных активов краткосрочные обязательства должны снизиться до [224 910/1,2 ] = 187 425 тыс. руб., т.е. на 31 375 тыс. руб. С учетом экстраполяции чисто прибыли (таблица 117) это предполагает срок выхода на нормативное значение коэффициент в течение примерно пятнадцати кварталов (консервативная оценка).

Достижение финансовых нормативов сопряжено не только с уменьшением краткосрочны обязательств, но и с изменением структуры оборотного капитала. В частности:

• текущие денежные остатки должны возрасти на 4 856 тыс. руб.;

• дебиторская задолженность должна увеличиться на 9 569 тыс. руб.;

• текущие товарные запасы должны быть уменьшены на [4 856 + 9 569] = 14 425 тыс. руб. Таким образом, собственных источников накопления (капитализации чистой прибыли) не

достаточно для быстрого выхода на нормативные значения показателей финансовой устойчивости, по-видимому, это связано с тем, что при формировании уставного капитала предприятия не была в полной мере учтена необходимость создания достаточного финансового резерв, за счет собственных оборотных средств. Заметим, что весь длительный отрезок времени, необходимый для достижения уровня финансовых нормативов, компания будет вынуждена работать с повышенной степенью финансового риска. Из сказанного вытекает целесообразность проведения дополнительной эмиссии акций для скорейшего выхода на нормативны; уровень показателей финансовой устойчивости.

Основным практическим инструментом изменение величины и структуры оборотных активов и величины краткосрочных обязательств служит финансовый план предприятия (бюджет движения денежных средств), так как деньги опосредуют большинство хозяйственных операций фирмы. Отчет о движении денежных средств за IV квартал 2009 г. приведен в таблице 16.

Бюджет движения денежных средств компании на IV квартал 2009 г., как следует из таблицы 16, является сбалансированным (бездефицитным). Подавляющая часть денежных поступлений приходится на основную деятельность (продажи товара М). В денежных расходах около 86,451 занимают закупки товара у поставщиков, еще 6,9% приходится на налоговые платежи и примерно 3,3% — на регулярную выплату процентов по кредитам. Все остальные статьи денежных расходов (это издержки обращения за вычетом процентов по кредитам, общехозяйственные расходы и инвестиции, а также расходование денежных средств), а совокупности составляют менее 3,4% общего расходования денежных средств.

Таблица 16 - Отчет о движении денежных средств за IV кв. 2009 г.

| Статьи отчета о движении денежных средств | Сумма, тыс. руб. |

| 1. Остаток денежных средств на начало периода | 41 200 |

| 2. Денежные поступления 2.1. Поступления от реализации 2.2. Поступления от реализации основных средств и прочих активов 2.3. Проценты и дивиденды по ценным бумагам и участию в капитале 2.4. Кредиты и займы 2.5. Эмиссия акций 2.6. Прочие денежные поступления | 179830 179 800 |

| 3. Расходование денежных средств 3.1. Закупка материальных оборотных ресурсов (сырья, материалов, полуфабрикатов, «омплектующих и пр.) 3.2. Расходы по оплате труда 3.3. Выплаты предприятиям и организациям за оказание услуг 3.4. Выплаты по страхованию имущества 3.5. Общехозяйственные расходы 3.6. Инвестиции 3.7. Налоги и платежи во внебюджетные фонды 3.8. Погашение кредитов и займов (сумма основного долга) 3 9. Выплаты процентов по кредитам и займам 3.10. Прочее расходование денежных средств | 179 030 154 660 1 400 1 800 2 500 12 400 6 000 |

Проведение дополнительной эмиссии акций в I квартале 2010г. на сумму, равную расчетной величине снижения краткосрочных коммерческих кредитов (на 31 375 тыс. руб.), следующим образом скажется на изменении отчета о движении денежных средств, (таблица 17).

Таблица 17 - Прогнозный бюджет движения денежных средств на I кв. 2010 г.

(с учетом дополнительной эмиссии акций)

| Статьи отчета о движении денежных средств | Сумма, тыс. руб. |

| 1. Остаток денежных средств на начало периода | 42 000 |

| 2. Денежные поступления 2.1. Поступления от реализации 2.2. Поступления от реализации основных средств и прочих активов 2.3. Проценты и дивиденды по ценным бумагам и участию в капитале 2.4. Кредиты и займы 2.5. Эмиссия акций 2.6. Прочие денежные поступления | 211 205 179 800 31 375 |

| 3. Расходование денежных средств 3.1. Закупка материальных оборотных ресурсов (сырья, материалов, полуфабрикатов, комплектующих и пр.) 3.2. Расходы по оплате труда 3.3. Выплаты предприятиям и организациям за оказание услуг 3.4. Выплаты по страхованию имущества 3.5. Общехозяйственные расходы 3.6. Инвестиции 3.7. Налоги и платежи во внебюджетные фонды 3.8. Погашение кредитов и займов (сумма основного долга) 3.9. Выплаты процентов по кредитам и займам 3.10. Прочее расходование денежных средств | 208 899 154 660 1 400 1 800 2 500 12 400 31 375 4 494 |

| 4. Сальдо денежных поступлений и расходов ((2)-(3)) | 2 306 |

| 5. Остаток денежных средств на конец периода ((1)+(4)) | 44 306 |

Итак, анализ финансовой политики исследуемого предприятия в 2009 г. показал, что:

1. Динамика показателей финансовой устойчивости в целом была положительной за весь рассматриваемый период. Это было связано с тем, что предприятие находилось в «зоне прибылей» и направляло капитализируемую чистую прибыль на замещение краткосрочных заемных источников финансирования.

2. При этом значения показателей финансовой устойчивости на 1.01.2010 г. еще далеко нормативных. Собственных источников накопления у фирмы недостаточно для того, что в сжатые сроки добиться выхода показателей ликвидности на уровень финансовых нормативов.

3. Кардинальным способом повышения финансовой устойчивости компании является проведение дополнительной эмиссии акций на сумму порядка 31 млн. руб. Вырученные от эмиссии средства необходимо пустить на погашение части краткосрочных коммерческих кредитов, лученных фирмой. Это позволит единовременно вывести показатели финансовой устойчивости на нормативный уровень и, дополнительно, снизить квартальную величину выплачиваемых процентов по кредитам.

4. Еще одной проблемой финансового состояния предприятия является отрицательный уровень дифференциала финансового рычага (превышение «стоимости» заемных процентонесущих средств над уровнем отдачи на совокупные активы). Заметим, что дифференциал финансов» рычага хотя и является отрицательным, но по модулю его значение близко к 0. Следователь необходимо изыскать внутренние резервы повышения отдачи на совокупные активы (например, в сфере сокращения издержек обращения) для выведения показателя финансового рычага на плюсовую отметку. В условиях стабильной ситуации на рынке капитала (процента по привлеченным заемным средствам) решение проблемы финансового рычага находится в сфере финансовой, а коммерческой политики.

Анализ «сильных» и «слабых» мест (SWОТ-анализ)

Результаты анализа коммерческой и финансовой политики компании в 2009 г. обобщаются таблице «сильных» и «слабых» мест (таблица 18).

Таблица 18 - «Сильные» и «слабые» места управленческой политики (SWОТ-анализ)

| «Сильные» места | «Слабые» места |

| 1. Коммерческая политика | |

| 1. Управление запасами (ускорение оборачиваемости запасов товаров, снижение сроков доставки на склад и хранения) 2. Политика в сфере закупок товаров (снижение себестоимости закупок в расчете на 1 шт. товара М) 3. Привлечение кредитных ресурсов (снижение средней процентной ставки) 4. Улучшение условий договоров отгрузки и финансовой дисциплины покупателей (ускорение оборачиваемости дебиторской задолженности, снижение срока расчетов покупателей за отгруженную продукцию) 5. Повышение эффективности затрат по сортировке и упаковке (интенсификация деятельности) | 1. Ухудшение эффективности транспортно-заготовительны расходов (повышение удельных издержек в расчете на 1 тонно-км) 2. Увеличение удельных складских расходов (по хранению товара) 3. Снижение оборачиваемости денежных средств 4. Увеличение условно-постоянных расходов |

| II. Финансовая политика | |

| 1. Положительная динамика показателей финансовой устойчивости за 2009 г., увеличение доли собственных средств (накопленной прибыли) в совокупных источниках финансирования деятельности предприятия | 1. Повышенная степень финансового риска по текущим хозяйственным операциям, несоответствие фактических показателей финансовой устойчивости нормативным значениям 2. Отсутствие собственных источников накопления для достижения нормативных значений показателей финансовой устойчивости 3. Отрицательное значение дифференциала финансового рычага, превышение процента по привлеченным кредитам над показателем отдачи на совокупные активы |

Как следует из вышеприведенной таблицы, основным фактором улучшения эффективности деятельности предприятия в 2009 г. является ускорение оборачиваемости активов, а основные резервы улучшения находятся в сфере сокращения затрат (главным образом издержек обращения). Проблемы финансовой политики, как представляется, берут свое начало в период образования предприятия, когда не был сформирован достаточный резерв собственных оборотных средств и оборот капитала целиком финансировался за счет краткосрочных заемных источников финансирования.

Дата добавления: 2015-11-06; просмотров: 1824;