Проблемы взаимодействия российских и иностранных страховщиков

Страхование принадлежит к наиболее интегрированным формам финансовой деятельности. Все крупнейшие страховые компании мира объединены связями совместного страхования и перестрахования. Во многих странах разрешен свободный доступ иностранных страховых компаний на национальные рынки. Например, в соответствии с Маастрихтским договором 1992 г. сняты всякого рода ограничения для иностранного капитала в странах Европейского союза и взят курс на формирование единого страхового рынка в Европе. Тем не менее, национальные страховые рынки сохраняют определенные особенности.

Проблема регулирования деятельности иностранных страховщиков и страховых компаний с участием иностранного капитала в нашей стране обсуждалась в связи с появлением первых страховых компаний с долей иностранного капитала (Цюрих-Русь, AIG-Россия) еще до принятия нормативных актов в этой области. Законодательное освещение она приобрела в очередной редакции закона «Об организации страхового дела в РФ» от 20.11.1999 №204-ФЗ. Актуальность ее возросла с появлением новой редакции того же закона от 10.12.2003 №172-ФЗ, внесшей существенные изменения, касающиеся допуска иностранцев на страховой рынок России. Послабления были сделаны как в связи с необходимостью исполнения обязательств Российской Федерации по международным соглашениям, так и в преддверии вступления страны в ВТО. Однако вопрос о готовности национального страхового рынка к таким мероприятиям до сих пор остается достаточно острым и дискуссионным. Обсуждением его занимаются и национальные страховщики, и органы государственной власти, и профессиональные эксперты.

Проблема допуска иностранцев на национальный рынок не является сугубо российской. Многие страны сталкивались и продолжают сталкиваться с определением оптимальных границ открытия страхового рынка.

Страхование является стратегически важной отраслью экономики в любой стране мира. С одной стороны, иностранный капитал способствует увеличению капиталоемкости страхового рынка и укреплению финансовой состоятельности страховых организаций. С другой стороны, в процессе интеграции национального страхового рынка в мировой существуют опасности и риски, о которых беспокоится государство и национальные страховщики. Полностью открытых страховых рынков в мире не существует, каждая страна старается защитить свой внутренний страховой рынок, вводя различные ограничения. Конкретные условия доступа иностранных страховщиков на национальные страховые рынки различаются в зависимости от заинтересованности государства в сохранении контроля над национальной страховой системой. В ряде стран, при формально беспрепятственном режиме доступа, практикуется введение национальных барьеров на уровне подзаконных актов, что делает практически невозможным реальное вхождение иностранных страховщиков на национальные страховые рынки. Используются и различные для национальных и иностранных страховщиков режимы налогообложения.

Эти ограничения прописаны Законом «Об организации страхового дела в РФ», вступившим в силу 17 января 2004 года. Важной статьей закона является введение единых подходов к определению минимального размера уставного капитала национальных страховщиков и страховых организаций с иностранными инвестициями.

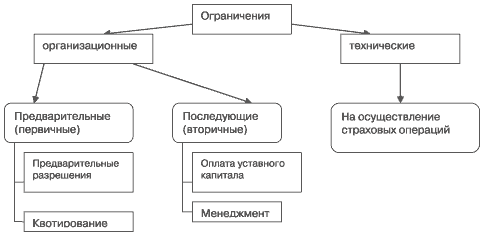

Ограничения можно разделить на две группы: организационные и технические (непосредственно связанные с осуществлением страховых операций) (рис. 8).

Рис. 8. Классификация ограничений для допуска иностранных страховых компаний

на страховой рынок России

Первая группа организационных ограничений сводится к предварительным или первичным ограничениям. Прежде чем осуществлять страховую деятельность, страховая организация, предполагающая иметь в уставном капитале иностранного инвестора, должна получить предварительное разрешение органа страхового надзора на увеличение размера своего уставного капитала за счет средств иностранных инвесторов и/или их дочерних обществ, на отчуждение в пользу иностранного инвестора (в том числе продажу иностранным инвесторам) своих акций (долей в уставном капитале), а российские акционеры (участники) – на отчуждение принадлежащих им акций (долей в уставном капитале) страховой организации в пользу иностранных инвесторов и/или их дочерних обществ.

Если в результате указанных сделок страховая организация становится дочерней по отношению к иностранному инвестору (основной организации), то иностранный инвестор должен не менее 15 лет являться страховщиком, осуществляющим свою деятельность согласно законодательству соответствующего государства, и не менее двух лет участвовать в деятельности страховых организаций, созданных на территории Российской Федерации. Квота участия иностранного капитала в уставных капиталах страховых организаций также является элементом группы организационных ограничений. В силу последней редакции закона она увеличена до 25%.

Ко вторичным или последующим ограничениям можно отнести оплату иностранными инвесторами принадлежащих им акций (долей в уставных капиталах) страховых организаций, которая производится исключительно в денежной форме в валюте РФ, а также ограничения на менеджмент, поскольку лица, осуществляющие функции единоличного исполнительного органа и главного бухгалтера страховой организации с иностранными инвестициями, должны иметь гражданство РФ.

Ко второй группе ограничений относятся технические ограничения, связанные с осуществлением страховых операций. В соответствии с первым абзацем пункта 3 статьи 6 закона остаются ограничения для страховых организаций с иностранными инвестициями по проведению операций по страхованию жизни, обязательным видам страхования, обязательному государственному страхованию, имущественному страхованию, связанному с осуществлением поставок или выполнением подрядных работ для государственных нужд, а также по страхованию имущественных интересов государственных и муниципальных организаций.

В исполнение своих международных обязательств перед Европейским сообществом Российская Федерация сняла некоторые ограничения на деятельность страховых организаций, инвесторами которых являются резиденты стран-членов ЕС.

В настоящее время ситуация по страховым организациям с иностранными инвестициями выглядит следующим образом: иностранные инвесторы, интерес которых касается страхового рынка России, происходят в основном из следующих стран: Германия, США, Великобритания, страны Балтии, а также Канада, Швеция, Австрия, Франция, Финляндия, страны СНГ, Гибралтар, Кипр, Швейцария, Лихтенштейн, Нидерланды, Новая Зеландия, Чешская республика. Доля страховых организаций с иностранными инвестициями в общей численности страховых компаний России не так велика — их не более 4-6% от общего числа страховых организаций.

В целом, роль страховых организаций с иностранными инвестициями экспертами оценивается двояко, так как в процессе открытия страхового рынка есть как свои преимущества, так и недостатки. Однако, следует отметить, что роль иностранных инвестиций вообще в экономику любой страны глобальна — невозможно представить ни одного государства, не охваченного этим процессом причем от модели инвестиционного развития зависят притоки капитала в различные сферы, в том числе в страхование. Причем в страховании иностранные инвесторы не только способствуют капитализации рынка, но и служат источником новых страховых продуктов, новых идей.

Преимущества открытия российского страхового рынка для иностранцев состоят в следующем:

1. Повышение авторитета российских страховщиков в международном сообществе.

2. Повышение общей капитализации страхового рынка РФ.

3. Увеличение налоговых поступлений, иных доходов в бюджет РФ.

4. Взаимодействие с иностранными страховщиками, повышение активов компаний за счет иностранных инвестиций, повышение качества работы, обмен опытом.

5. Конкуренция за счет качества обслуживания может вызвать ответную реакцию национальных страховщиков и привести к улучшению страховых продуктов.

6. Снижение тарифов по отдельным видам страхования (в особенности там, где тарифы были завышены) в связи с конкуренцией страховщиков

7. Развитие малоразвитых видов страхования (страхование жизни), появление новых страховых услуг.

Недостатки открытия российского страхового рынка для иностранцев:

1. Конкуренция может оказаться «во вред» национальным страховщикам, в особенности для страховых компаний с небольшим уставным капиталом.

2. Утечка средств за границу.

3. Риск появления инструментов для быстрого извлечения прибыли и ухода с рынка, недолговечность отношений.

4. Потеря экономической самостоятельности вследствие контроля иностранцами стратегически важных видов страхования (к примеру, обязательного страхования государственной и муниципальной собственности).

Основываясь на указанных преимуществах и недостатках, необходимо создавать благоприятные условия для притока иностранного капитала в страну, но сохраняя страховые традиции различных стран, мировые интеграционные тенденции в области страхования, а также политику отдельных стран в отношении «проникновения» на отечественный рынок зарубежных страховщиков.

План практического занятия:

1. Тенденции развития мирового страхового хозяйства.

2. Взаимодействие российских и иностранных страховщиков.

Вопросы, обсуждаемые на практическом занятии:

1. Качество и оборот страховых компаний в странах Западной Европы.

2. Условия деятельности иностранных страховщиков в РФ. Возможности выходы российских страховых организаций на международный страховой рынок.

Темы докладов (рефератов):

1. Основные региональные страховые рынки мира.

2. Страховое регулирование в странах Европейского Союза.

3. Страховой рынок США.

4. Страховой рынок стран Западной Европы.

Литература: 3, 5, 13, 16.

Дата добавления: 2015-11-06; просмотров: 1431;