Финансирование инвестиций посредством займов

1. Сущность и формы заемного финансирования инвестиций.

2. Банковское кредитование инвестиционной деятельности.

3. Фондовые инструменты привлечения займов.

1 вопрос. Для удовлетворения своих инвестиционных потребностей предприятия могут привлекать различные виды займов. С экономической точки зрения любой заем, независимо от его конкретной формы и используемого инструмента привлечения, представляет собой безусловное обязательство хозяйствующего субъекта осуществить возврат к определенному сроку полученной в долг суммы и выплатить ее владельцу заранее оговоренное вознаграждение за использование средств в виде процентов.

|

Наиболее популярные, а также некоторые перспективные формы и инструменты привлечения займов, используемые российскими компаниями для финансирования инвестиционных проектов, представлены на рис. 12.1.

Заемное финансирование базируется на следующих основополагающих принципах: возвратность; платность; срочность.

Принцип возвратности отражает необходимость полного возмещения заемщиком полученной суммы (основной суммы долга) в установленные сроки. В реальной практике выполнение этого требования заемщиком зависит от стабильности финансовых результатов его деятельности (выручки от продаж, прибыли и др.), а также от качества обеспечения займа.

Принцип платности выражает обязательность уплаты заемщиком процентов за право пользования в течение определенного времени предоставленными кредитором денежными ресурсами. Процентные ставки по займам зависят от рыночного спроса и предложения денег в экономике, длительности срока привлечения и необходимого объема средств, а также от премий за риск, ликвидность и др., требуемых кредиторами.

Принцип срочности характеризует период времени, на который предоставляются заемные средства и по истечении которого они должны быть возвращены кредитору.

В дополнение к указанным принципам некоторые формы займов предусматривают необходимость обеспечения возврата предоставленных средств и соответствующих процентных выплат.

В общем случае заемное финансирование инвестиций, независимо от способа привлечения, обладает следующими преимуществами:

· это более дешевый источник по сравнению с собственным капиталом;

· фиксированные стоимость и срок, обеспечивающие определенность при планировании денежных потоков;

· размер платы за полученные средства не зависит от результатов реализации проекта, что дает возможность сохранять избыток доходов в распоряжении собственников;

· позволяет поднять рентабельность собственного капитала за счет использования финансового рычага;

· плата за использование вычитается из налоговой базы, что создает эффект «налогового щита»;

· не предполагает вмешательство в хозяйственную деятельность и получение прав на управление ею и др.

К основным недостаткам заемного финансирования следует отнести:

· обязательность обещанных выплат и погашения основной суммы долга независимо от результатов реализации проекта;

· увеличение финансового риска;

· высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка;

· наличие ограничивающих условий (covenants), которые могут существенно влиять на хозяйственную политику фирмы (например, ограничения на выплату дивидендов, привлечение других займов, реализацию активов, проведение слияний и поглощений);

· возможные требования к обеспечению;

· ограничения по срокам использования и объемам привлечения.

Помимо общих, каждый конкретный инструмент заемного финансирования может иметь собственные преимущества и недостатки, вытекающие из его специфики.

Формы и инструменты заемного финансирования достаточно разнообразны. Ниже будут рассмотрены сущность и особенности основных форм привлечения займов, применяемых в отечественной и мировой практике.

2 вопрос.Кредит (от лат. credo — «верю») представляет собой традиционный и наиболее востребованный у отечественных предприятий инструмент заемного финансирования инвестиционной деятельности.

По прогнозам МЭР РФ, уровень банковского кредитования отечественной экономики может достичь к 2020 г. 80—85% ВВП (против 40% в 2011 г.), а финансирования инвестиций — от 20 до 25% ВВП (против 9,4% в 2011 г.).

Однако, несмотря на существенный рост объемов кредитования экономики, по данному показателю РФ значительно уступает развитым странам. В настоящее время кредиты банков нефинансовым организациям и населению в процентном отношении к ВВП в развитых странах составляют от 100 до 300%. При этом с использованием банковских ссуд финансируется свыше 50% инвестиционных проектов, в то время как в РФ — не более 10%. В странах Евросоюза 52% от общего количества кредитов выдаются на срок свыше 5 лет, в РФ совокупная доля среднесрочных (от 3 лет) и долгосрочных займов (от 5 лет) не превышает 24%.

Таким образом, российские банки не играют должной роли в инвестиционном процессе. Высокие риски и отсутствие соответствующей ресурсной базы у банков, а также низкая рентабельность отечественных предприятий и отсутствие у них надежного обеспечения сдерживают рост кредитования инвестиционной деятельности в РФ.

Мировая хозяйственная практика выработала множество видов кредитных инструментов. Для финансирования инвестиционных проектов в РФ и за рубежом обычно используются их следующие виды:

· инвестиционный кредит;

· синдицированный кредит;

· мезонинный кредит;

· ипотечный кредит.

Инвестиционный кредит

Инвестиционный кредит — это разновидность банковского кредита или кредитной линии, направленная на реализацию инвестиционных целей заемщика.

Экономическая сущность инвестиционного кредита заключается в участии банковского капитала в процессе производства и воспроизводства основного капитала, возобновления его на качественно новом уровне, а также в устранении временных разрывов в воспроизводственном процессе. Инвестиционный кредит имеет определенные отличия от других кредитных инструментов, в числе которых:

· специфика целевого назначения, которую необходимо документально подтвердить заключенными договорами в рамках разработанного ТЭО или бизнес-плана проекта;

· более длительный (до 10 лет) срок предоставления;

· возможность отсрочки погашения основной суммы долга;

· высокая степень риска для кредитора.

В отечественной практике инвестиционные кредиты обычно предоставляются уже действующим предприятиям (как правило, клиентам кредитующего банка) на срок от 3 до 5 лет, но не превышающий срока окупаемости самого проекта. При этом условия получения такого кредита могут существенно различаться.

Например, банк «Возрождение» предоставляет инвестиционные кредиты на срок до 5 лет только своим клиентам, работающим на своих рынках не менее 2 лет. Помимо этого, необходимо соблюдение следующих условий:

· безубыточная деятельность предприятия на протяжении последних 5 кварталов, отсутствие просроченной задолженности перед бюджетами всех уровней и внебюджетными фондами;

· наличие актов землеотвода, разрешительной документации на строительство, экологической экспертизы и других юридических документов, без которых реализация проекта невозможна;

· участие заемщика в проекте собственными средствами в объеме не менее чем 30% от его стоимости. Если банк финансирует более 50% от стоимости проекта, сроки окупаемости проекта не должны превышать срок запрашиваемого кредита;

· представление подробного бизнес-плана с описанием сути проекта, указанием основных этапов и сроков реализации, объемов финансирования, направления использования привлекаемых инвестиций, основных поставщиков, потребителей и способов работы с ними, финансовых показателей проекта (прибыль, рентабельность, окупаемость). К бизнес-плану должен быть приложен расчет экономической эффективности проекта.

Помимо вышеизложенных, в условия предоставления инвестиционного кредита российские банки часто включают такие требования, как поручительства и гарантии третьих лиц, передача в залог активов заемщика, наличие других форм обеспечения.

Со своей стороны, для получения инвестиционного кредита заемщику следует провести большую работу по формированию бизнес-плана или технико-экономического обоснования (ТЭО) проекта, конструкторской, строительной и разрешительной документации, предварительному заключению договоров с поставщиками и подрядчиками, получению гарантий, поиску надлежащего обеспечения и т.п. Не менее важной является процедура выбора банка, готового предоставить долгосрочный кредит под подходящий процент. Следует быть готовым к тому, что кредитные менеджеры банка будут тщательно анализировать бизнес-план, проверять обоснованность и достоверность оценки денежных потоков будущего проекта. Качество и обоснованность проектной документации, а также профессионализм команды менеджеров проекта — ключевые условия для получения инвестиционного кредита.

Процесс получения инвестиционного кредита можно условно разделить на несколько этапов.

Первый этап — определение заемщиком потребности в кредитных ресурсах и параметров займа (объем, срок, приемлемая процентная ставка и т.д.), а также экономическое обоснование их использования.

Денежные ресурсы можно привлекать единовременно и периодически — на определенных этапах развития финансируемого проекта. Например, при строительстве инвестиционного объекта получение кредитных средств может быть связано со сроками оплаты услуг различных подрядчиков. В таком случае целесообразно разбивать кредит на отдельные транши либо открыть кредитную линию, чтобы не платить банку за привлеченные денежные средства в период, когда предприятие фактически ими не пользовалось.

Особое внимание следует уделить экономическому обоснованию потребностей в заемных средствах. По мнению специалистов коммерческих банков, для российских предприятий по-прежнему остается актуальной проблема неспособности заемщиков представить качественный бизнес-план или технико-экономическое обоснование проекта. Следствие низкого качества обоснования — повышение стоимости кредита (процентной ставки) либо отказ банка в предоставлении заемных средств.

Второй этап — выбор банка и проведение предварительных консультаций с потенциальным кредитором.

При выборе банка следует обращать внимание на его надежность и устойчивость, а также соблюдение обязательных экономических нормативов деятельности, устанавливаемых ЦБ РФ. Помимо надежности, анализ нормативов позволяет определить максимальный объем средств, которые могут быть предоставлены этим банком в ссуду.

Практически обязательным условием предоставления инвестиционного кредита отечественными банками является наличие обеспечения своевременного и полного исполнения обязательств заемщиком.

Основное требование к залогу — его рыночная стоимость должна быть достаточной для компенсации банку основного долга по ссуде (сумма кредита), всех процентов в соответствии с договором за 1 год, а также возможных издержек, связанных с реализацией залога (пени, штрафы, судебные и прочие издержки при обращении взыскания на обеспечение).

Существует несколько общепринятых способов оценки стоимости залога, которая определяется на основе:

· покупной (балансовой) стоимости с понижающим коэффициентом, по оборудованию — за вычетом износа за период кредитования. Понижающие коэффициенты по различным видам имущества варьируют от 0,5 до 0,7;

· рыночной стоимости по результатам экспертной оценки. Здесь также часто применяются понижающие коэффициенты. При этом большинство российских банков требуют, чтобы оценку проводили компании, с которыми у них установлены партнерские отношения. В некоторых банках экспертизу осуществляют его сотрудники;

· суммы, указанной в договоре страхования имущества, передаваемого в залог.

Издержки, связанные с реализацией залога, как правило, оцениваются от 10 до 20% от суммы кредита в зависимости от его вида.

Второе требование к залогу — оформление юридической документации таким образом, чтобы время, необходимое для его реализации в случае невозврата кредита, не превышало 150 дней. Очевидно, что имущество или права, передаваемые в качестве залога, должны быть ликвидными с точки зрения не только рыночного спроса, но и действующего законодательства.

Заемщик обязан также представить документы, подтверждающие:

· полномочия лиц, подписывающих договор по обеспечению;

· его право собственности на имущество, передаваемое в залог;

· отсутствие обременения на имущество (оно не находится под арестом, не передано в залог другому банку);

· законность распоряжения помещениями, где находится залог (если в залог передаются товары, готовая продукция, сырье).

На третьем этапе, когда выбран банк-партнер и согласованы примерные условия кредита, предприятие направляет ему всю необходимую документацию: юридические документы, бухгалтерскую отчетность, ТЭО, бизнес-планы и т.п. Состав запрашиваемых документов зависит от конкретных параметров кредита и требований банка. На продолжительность данного этапа значительное влияние оказывает наличие или отсутствие всего пакета необходимых документов.

На четвертом этапе после передачи всей необходимой документации в банк начинается процедура оценки заемщика и бизнес-плана проекта.

Обычно банки проводят всестороннюю экспертизу кредитной заявки, оценивая ее правовые, финансовые и нефинансовые аспекты.

В процессе анализа правовых аспектов юридическая служба проверяет учредительные документы, полномочия лиц, которые будут подписывать договоры с банком, документы по обеспечению. Получая крупный кредит, заемщик должен предоставить все необходимые решения полномочных органов о совершении крупной сделки (свыше 25% от активов на последнюю отчетную дату).

Финансовая оценка проводится по данным бизнес-плана и отчетности предприятия. На практике многие банки ориентируются также на масштабы хозяйственной деятельности заемщика, критериями оценки которых является выручка от реализации, занимаемая доля рынка и др. Изучаются финансовые и юридические связи потенциального заемщика: основные партнеры (поставщики, покупатели, кредиторы, арендодатели, арендаторы), учредители, дочерние компании.

К нефинансовым факторам относятся деловая репутация предприятия, его кредитная история и качество менеджмента.

Процедура предоставления кредитов стандартна. Представители служб банка (кредитного, юридического отделов, службы безопасности) рассматривают поданные документы и составляют свои заключения. Если они положительны, вопрос о предоставлении займа выносится на рассмотрение кредитного комитета банка. После одобрения кредитного комитета с предприятием заключается кредитный договор.

Инвестиционные кредиты позволяют предприятиям осуществлять свои проекты на максимально гибких условиях: привлечение средств за сравнительно короткий промежуток времени (до 30 дней); минимальные требования к раскрытию информации о бизнесе и его собственниках; возможность согласования графика и получения отсрочки платежей; привязка выплат к этапам реализации проекта и т.д.

К недостаткам инвестиционного кредитования следует отнести необходимость передачи в залог наиболее ценных и ликвидных активов заемщика, по крайней мере, до момента введения в эксплуатацию инвестиционного объекта, что значительно сужает возможности менеджмента по их использованию в других целях. Существенными недостатками инвестиционного кредита в РФ являются также его высокая стоимость для большинства предприятий, наличие ограничивающих условий, а также необходимость участия в проекте собственными средствами. Наконец, подобное финансирование практически невозможно получить вновь создаваемым предприятиям.

Синдицированный кредит

Синдицированный кредит — это кредит, организуемый пулом банков для одного заемщика в целях финансирования масштабных инвестиционных программ или реализации крупных проектов. Он характеризуется следующими основными чертами:

· совместная ответственность — пул кредиторов выступает по отношению к заемщику как единая сторона, все кредиторы несут перед заемщиком совместную ответственность;

· равноправие кредиторов — ни один из банков не имеет преимуществ по взысканию долга, а все средства, поступающие в счет погашения кредита или от реализации обеспечения, делятся между ними пропорционально предоставленной сумме;

· единство документации — все договоры многосторонние;

· единство информации для всех участников сделки.

Синдицированные кредиты делятся на три основные группы: подписанные (underwritten), организованные (arranged) и клубные (club).

Первые предполагают гарантированное предоставление полной суммы кредита, т.е. организатор несет весь риск по ведению сделки и отвечает за процесс синдикации. Такие кредиты чаще всего используются при необходимости срочного финансирования, но заемщику они, как правило, обходятся дороже по причине сравнительно высоких вознаграждений, выплачиваемых организатору.

Организованные кредиты также носят название сделок «на максимально возможных усилиях». В сделках этого типа организатор не несет ответственности за предоставление полной суммы. Такие кредиты чаще всего используются заемщиками, уверенными в успехе своей сделки и заинтересованными в установлении новых связей с банками. В данном случае риск сделки берет на себя сам заемщик, но при этом и вознаграждение организатора будет значительно меньшим.

Клубные сделки подразумевают самоорганизацию синдицированного кредита, т.е. заемщик сам выполняет функции банка-организатора и банка-агента, используя свои деловые связи с кредитными учреждениями.

Несмотря на имеющиеся различия, необходимая документация для получения синдицированного кредита будет идентична для всех участников независимо от формы его организации.

Как уже отмечалось, синдицированный кредит выдается под конкретный проект двумя или более финансовыми организациями. Как правило, данный инструмент применяется в следующих случаях:

· доступный кредитный лимит заемщика в обслуживающем банке недостаточен для финансирования инвестиционного проекта заемщика;

· процентная ставка, предложенная по инвестиционному кредиту заемщику банком, выше ожидаемой со стороны заемщика;

· инвестиционный проект оценивается как слишком рисковый для инвестиционной политики конкретного банка, поэтому требуется распределение рисков между несколькими участниками.

Обычно организатором синдицированного займа выступает основной банк, кредитующий компанию-заемщика. Его специалисты подготавливают инвестиционный меморандум и рассылают предложения на участие в будущем пуле банкам-партнерам, для которых открыты взаимные лимиты. После проведения процесса подписки на участие в пуле определяется ставка отсечения и рассчитывается средневзвешенная стоимость синдицированного кредита. Как правило, при этом используется плавающая ставка, базой которой является ставка Libor, Euroribor, MosPrime и др.

В отечественной практике организаторами и участниками пула часто являются банки-нерезиденты. Поэтому наличие аудированной финансовой отчетности по МСФО у заемщика желательно, хотя и не обязательно. Отсутствие отчетности по МСФО может привести к увеличению процентной ставки для заемщика.

За последние годы синдицированное кредитование стало одним из популярных инструментов привлечения финансовых ресурсов для различных целей. Поданным Банка международных расчетов (BIS), начиная с 2005 г. объем привлеченных синдицированных кредитов в мире стабильно превышает 2 трлн долл. в год. При этом лидером на рынке синдицированных кредитов выступают США, на долю которых приходится 45,6%. Ведущими игроками также являются Япония, Австралия, Канада, Франция и др.

Российские предприятия стали применять данный инструмент финансирования с середины 1990-х гг.. Основными заемщиками в этот период выступали крупнейшие отечественные банки и предприятия нефтегазового сектора.

После кризиса 1998 г. рынок синдицированных кредитов стал практически недоступен для российских предприятий. Его возрождение состоялось лишь в 2001 г.

Для отечественных предприятий синдицированные кредиты являются перспективным инструментом для привлечения финансирования, по объему превосходящего возможности среднего российского банка, на рыночных условиях. При этом российские компании предпочитают заимствования в валюте и, как правило, у зарубежных банков.

Международные кредиты обладают рядом преимуществ. Во-первых, это более широкая база инвесторов, что предполагает потенциально большую сумму финансирования. Во-вторых, западные банки рефинансируются по более низким ставкам, что отражается на стоимости финансирования для заемщиков. В-третьих, сложившаяся практика и стандартная документация упрощают процедуру получения займа.

Основными заемщиками на данном рынке из отраслей реального сектора экономики являются предприятия металлургического сектора, нефтегазовые и телекоммуникационные компании.

В российской практике распространено так называемое двухтраншевое кредитование, когда сделка осуществляется в два этапа: «А» + «В». При этом условия траншей могут различаться как по длительности, так и по стоимости привлечения средств.

Процесс организации синдицированного кредита, как международного, так и локального, состоит из четырех этапов.

На начальном этапе (1—2 недели) проводятся консультации с банками с целью окончательного определения параметров сделки на основании тех потребностей в финансировании, которые имеет заемщик. Завершением этапа является формирование предложения и подписание мандатного письма.

На втором этапе (около 3 недель) происходят согласование списка банков с заемщиком, разработка информационного меморандума, выбор и назначение независимых юридических консультантов, подготовка приглашения для рассылки потенциальным инвесторам — будущим участникам синдиката.

Третий этап, непосредственно синдикация (около 3 недель), подразумевает рассылку инвесторам приглашений и информационного меморандума, а также активную работу организатора с инвесторами, согласование документации с заемщиком, проведение road-show (в случае необходимости), формирование окончательной книги заявок.

Заключительный этап (около 3 недель) предполагает согласование документации с банками, согласившимися участвовать в сделке; подписание документации; выполнение заемщиком всех предварительных условий по кредиту и получение денежных средств.

Таким образом, в среднем на получение синдицированного кредита может потребоваться около 3 месяцев.

Преимуществами привлечения синдицированных кредитов являются возможность использования как отечественного, так и международного рынка капитала, более длинные сроки заимствования, снижение стоимости финансирования, гибкие условия использования и погашения долга, единый стандарт пакета документов и др.

К недостаткам подобного финансирования следует отнести необходимость включения в договор различных ограничивающих условий, повышенные юц,ержки на юридическое консультирование, возникающие валютные и процентные риски.

Мезонинный кредит

Мезонинный кредит (mezzanine loan) представляет собой долговое финансирование, как правило, предоставляемое без залога имущества или имеющее глубоко субординированную структуру обеспечения.

На практике обеспечением по такому кредиту часто служат акции заемщика. В результате инвестор сочетает функцию кредитора и акционера. В зависимости от конкретных условий договора инвестор может получить опцион на покупку акций при наступлении определенных условий, например, если выручка или прибыль от проекта превышает какую-то заранее оговоренную сумму. В дополнение ко всему инвестор получает широкие полномочия, связанные с одобрением и корректировкой бизнес-планов проектов, под которые привлекаются средства. Иногда практикуется назначение в совет директоров независимого директора, номинированного инвесторами. Под привлечение мезонинного кредита может быть создана специальная компания (Special Purpose Vehicle - SPV).

Как правило, мезонинное финансирование предоставляют крупные банки и инвестиционные компании, в том числе специальные мезонинные фонды. В качестве заемщиков обычно выступают предприятия, обладающие мощным потенциалом роста и реализующие перспективные инвестиционные проекты, однако не имеющие достаточного объема активов, которые могли бы служить обеспечением, либо исчерпавшие свой кредитный потенциал.

В настоящее время мезонинные кредиты еще не получили должного распространения в отечественной практике.

Использование мезонинного кредита имеет ряд преимуществ. Во-первых, этот инструмент привлечения средств может быть использован для финансирования проектов на самых ранних этапах их реализации, когда у предприятия отсутствуют необходимые для залога активы. Во-вторых, мезонинный кредит предоставляется банками не под конкретный проект, а предприятию в целом, что позволяет гибко перераспределять финансовые потоки. В результате доля собственных средств в конкретном проекте может составлять всего 5—10%, в то время как стандартное требование банков при предоставлении других видов кредитов — до 30% инвестиций со стороны предприятия.

Среди других преимуществ мезонинного финансирования специалисты выделяют быстроту и легкость в получении средств по сравнению с другими видами банковских кредитов, поскольку не нужно оформлять закладные документы на имущество и выполнять другие требования кредиторов.

Однако у мезонинного финансирования есть и свои недостатки. Во-первых, существенно увеличивается кредитная нагрузка на предприятие, возрастают риски утраты платежеспособности и банкротства. Во-вторых, дополнительные риски кредиторов связаны с менее качественным по сравнению с инвестиционным кредитом обеспечением долга. В-третьих, выплаты кредиторам, участвующим в мезонинном финансировании, в случае банкротства компании производятся после выплат по другим, более «старшим» видам займов, но до выплат акционерам.

В этой связи кредитор будет пытаться компенсировать свои риски, закладывая их в процентные ставки. И если в нормальных условиях средний диапазон процентных ставок в России при обычном кредитовании составлял 10—15% годовых, то при мезонинном кредитовании — от 15 до 20%.

Ипотечный кредит

Ипотечный кредит (от греч. Hipotheka — заклад, залог) представляет собой долгосрочную ссуду на инвестиционные цели под залог недвижимости или имущественного комплекса предприятия. При этом заложенное в банке имущество продолжает использоваться предприятием.

Из определения ипотечного кредита вытекают и его основные характеристики: цель использования, возможная сумма (обычно 50—70% от стоимости недвижимости), сроки (до 30 лет) и другие условия. Предприятие, передающее в залог свое имущество, обязано застраховать его в полном объеме в пользу банка.

Как уже отмечалось, на практике в отношении кредитов инвестиционного характера действует правило, в соответствии с которым срок займа не должен превышать сроки службы объекта, под который предоставлен кредит. Поскольку залогом по ипотечным кредитам выступает недвижимость, сроки их предоставления могут быть существенно выше, чем инвестиционных и синдицированных, что создает благоприятные возможности для привлечения долгосрочного финансирования. Кроме того, благодаря залогу недвижимости ипотека считается банками надежным и сравнительно малорискованным видом кредитования. Право залога регистрируется в государственных органах и не снимается с объекта до истечения договора ипотеки или досрочного погашения кредита.

Основными критериями для банка при определении размера и цены ипотечного кредита являются стоимость залога, уровень доходов клиента (или его способность выплачивать кредит), документально обоснованное качество инвестиционного проекта (цена в договоре купли-продажи, смета расходов на строительство или ремонт).

В России подобные сделки регулируются ГК РФ и Федеральным законом от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)».

Согласно ст. 3 Федерального закона «ипотека обеспечивает уплату залогодержателю основной суммы долга по кредитному договору или иному обеспечиваемому ипотекой обязательству полностью либо в части, предусмотренной договором об ипотеке».

Ипотека, установленная в обеспечение исполнения кредитного договора или договора займа с условием выплаты процентов, обеспечивает также уплату кредитору (заимодавцу) причитающихся ему процентов за пользование кредитом (заемными средствами).

Если договором не предусмотрено иное, ипотека обеспечивает также уплату залогодержателю сумм, причитающихся ему:

1. в возмещение убытков и/или в качестве неустойки (штрафа, пени) вследствие неисполнения, просрочки исполнения или иного ненадлежащего исполнения обеспеченного ипотекой обязательства;

2. в виде процентов за неправомерное пользование чужими денежными средствами, предусмотренных обеспеченным ипотекой обязательством либо федеральным законом;

3. в возмещение судебных издержек и иных расходов, вызванных обращением взыскания на заложенное имущество;

4. в возмещение расходов по реализации заложенного имущества.

Предметом залога по ипотеке в РФ могут быть (ст. 5):

· земельные участки (за исключением участков, указанных в ст. 63 Федерального закона);

· предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

· жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

· дачи, садовые дома, гаражи и другие строения потребительского назначения;

· воздушные и морские суда, суда внутреннего плавания и космические объекты.

Программы ипотеки, которые предлагают российские банки, предусматривают срок кредитования объектов коммерческой недвижимости от 3 до 25 лет. Объем участия собственными средствами (в зависимости от категории заемщика) — от 20 до 30%. В нормальных условиях ставки по ипотечным кредитам в среднем составляют от 12 до 15% годовых.

Большинство заемщиков по ипотеке — это небольшие и средние компании, которые стремятся расширить свой бизнес. При этом непосредственными заемщиками часто являются владельцы бизнеса, выступая в качестве физических лиц.

Залог предприятия как имущественного комплекса в современной российской практике встречается нечасто. Это объясняется, прежде всего, отсутствием эффективного механизма оценки такого имущества, сложностями в его реализации, длительностью и высокой стоимостью затрат на оформление договора, большим количеством необходимых документов и др. Для заемщика в этом случае необходимы консультации опытных юристов, так как риск потери всего имущественного комплекса предприятия весьма велик.

Обычно в имущественный комплекс предприятия при его залоге включаются все материальные и нематериальные активы, в том числе: здания, сооружения, оборудование, инвентарь, сырье, готовая продукция, права требования, исключительные права и т. п.

При залоге отдельных производственных объектов действующего предприятия обязательна всесторонняя оценка возможностей их реализации в отрыве от единого хозяйственного комплекса. Для рассмотрения возможности предоставления кредита под залог предприятия банку требуется, прежде всего, технико-экономическое обоснование использования и возврата кредита. В заявку на получение ипотечного кредита под залог предприятия также входят финансовая отчетность за ряд лет, график поступления доходов и обязательных платежей и другие документы по требованию кредитора.

Ипотека обладает рядом преимуществ по сравнению с другими видами кредитования. Это длительность срока, выгодные процентные ставки, возможность оптимизировать налогообложение.

Вместе с тем для вновь создаваемых предприятий и предприятий, имеющих незначительный объем недвижимости в структуре активов, привлечение финансовых ресурсов посредством ипотечного кредитования не представляется возможным. Широкому внедрению ипотечного кредитования инвестиционной деятельности препятствуют пробелы в отечественном законодательстве, а также юридическая сложность оформления подобных сделок.

В этой связи ипотечное кредитование предприятий пока не получило должного распространения в РФ.

Независимо от конкретного инструмента финансирование инвестиций за счет банковских кредитов имеет следующие преимущества:

· гибкость условий предоставления (в договоре можно предусмотреть специфические требования как заемщика, так и кредитора), а также возможность их пересмотра при необходимости;

· сравнительно небольшие затраты времени и средств на привлечение (от 2 недель до 3 месяцев);

· конфиденциальность сделки, отсутствие строгих требований к раскрытию информации о бизнесе и др.

К недостаткам кредитного финансирования инвестиций в РФ следует отнести:

· низкую капитализацию и преобладание коротких пассивов у коммерческих банков, а также жесткие требования ЦБ РФ к формированию резервов под возможные неплатежи, что делает невозможным получение значительных объемов средств на долгосрочной основе;

· высокие процентные ставки, обусловленные инфляцией, а также значительными макро- и микроэкономическими рисками;

· требования к залогу (до 130% от объема кредита);

· низкую рентабельность и кредитоспособность многих предприятий и др.

3 вопрос.Альтернативной формой заемного финансирования инвестиций является использование механизмов и соответствующих инструментов фондового рынка. В отличие от отдельного кредитора (например, банка) или даже группы кредиторов (например, банковского синдиката) возможности открытого рынка заемного капитала практически ничем не ограничены. Прибегая к публичным заимствованиям, предприятие диверсифицирует риск зависимости от одного кредитора и становится известным широкому кругу инвесторов. И чем более успешной является его кредитная история, тем большие объемы средств оно может привлекать на выгодных для себя условиях.

К наиболее популярным инструментам привлечения посредством механизмов фондового рынка в инвестиционных целях в отечественной и мировой практике относятся различные виды локальных (обращающихся на внутреннем рынке ценных бумаг) и международных корпоративных облигаций, а также кредитных нот.

Основные различия между ними заключаются в степени законодательного регулирования выпуска и обращения, трудоемкости и длительности периода подготовки к размещению, стоимости, объемах мобилизуемых средств и сроках их привлечения.

Локальные корпоративные облигации

В переводе с латинского слово «облигация» буквально означает «обязательство». Российское законодательство определяет облигацию как «эмиссионную ценную бумагу, закрепляющую право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права».

Согласно законодательству РФ размещение облигаций могут осуществлять только хозяйственные общества (ООО, ЗАО, ОАО) по решению совета директоров (наблюдательного совета), если иное не предусмотрено уставом. В решении о выпуске облигаций должны быть определены форма, сроки и иные условия их обращения и погашения.

Выпускаемые облигации должны иметь номинальную стоимость, которая в РФ установлена в размере 1000 руб. При этом номинальная стоимость всех выпущенных облигаций не может превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для цели выпуска облигаций. Выпуск облигаций разрешается только после полной оплаты уставного капитала общества.

Выпуск облигаций без обеспечения допускается не ранее третьего года существования хозяйственного общества и при условии надлежащего утверждения к этому времени его двух годовых балансов.

Согласно правительственной программе развития страны до 2020 г. объем корпоративных облигаций должен вырасти до 22—25% ВВП (сейчас около 5-7%).

Однако размеры российского рынка корпоративных облигаций, а также его соотношение с ВВП существенно отстают от аналогичных рынков развитых стран как в абсолютном, так и в относительном выражении.

В абсолютном выражении объем российского рынка корпоративных облигаций сопоставим с аналогичными рынками таких стран, как Южная Африка, Индия и Греция. В относительном выражении размер отечественного рынка корпоративных облигаций существенно уступает большинству развитых стран, где данный показатель превышает 10%, а в некоторых странах — 100% (США, Дания и др.).

Таким образом, внутренний рынок корпоративных облигаций обладает значительным потенциалом роста как инструмент привлечения финансовых ресурсов для реального сектора экономики.

В отличие от банковских кредитов облигации являются свободно обращающимся долговым инструментом, что определяет их достоинства и недостатки как способа финансирования.

Можно выделить следующие преимущества облигационных займов:

1. привлечение значительных объемов средств на длительный (от 3—5 лет) срок без залога или иных форм обеспечения, что позволяет финансировать проекты с длительным периодом окупаемости;

2. формирование публичной кредитной истории эмитента, что позволяет в будущем снижать стоимость заемных ресурсов и увеличивать сроки их привлечения, а также выходить на международные рынки капитала;

3. отсутствие строгой целевой направленности расходования привлеченных средств;

4. диверсификация источников заимствования за счет существенного увеличения числа инвесторов, что обеспечивает снижение стоимости, так как снижаются риски и зависимость от одного конкретного кредитора;

5. гибкое и оперативное управление структурой, объемом, стоимостью и сроком долга, в том числе за счет проведения операций на вторичном рынке;

6. установление конкретных сроков и периодичности процентных выплат;

7. срок обращения облигаций может значительно превышать срок реализации проекта;

8. подготовка условий для публичного размещения акций предприятия и др.

Однако выпуск и размещение облигаций обходятся предприятию дороже, чем получение банковского кредита. Необходимые для этого затраты включают:

· налог на операции с ценными бумагами — 0,2% (но не более 100 000,00 руб.) от номинальной стоимости выпуска;

· комиссию биржи — 0,035—0,075% от номинальной стоимости выпуска;

· комиссию депозитария — 0,1+0,075% от номинальной стоимости ценных бумаг;

· вознаграждения платежному агенту — до 10 000 долл.;

· презентации для инвесторов — до 20 000 долл.

В среднем суммарные расходы на выпуск корпоративных облигаций в РФ составляют 1,5—3,5% от общего объема эмиссии, а для крупных и известных компаний — 0,5—0,75%.

Процесс эмиссии облигаций имеет множество финансовых и правовых нюансов, что обусловливает необходимость привлечения консультантов — профессиональных участников фондового рынка (банков, инвестиционных компаний и т.п.), которые имеют опыт, а также возможности организовать и осуществить размещение облигаций, осуществлять расчеты и платежи. Подобные консультанты обычно выступают в качестве организаторов (андеррайтеров) выпуска.

Эмиссия облигаций предполагает реализацию нескольких этапов.

На первом этапе предприятие должно определиться с выбором организатора или лид-менеджера выпуска. При необходимости в процессе подготовки к размещению организатор выпуска может создать синдикат андеррайтеров, который будет осуществлять непосредственное размещение ценных бумаг среди инвесторов. Как правило, в состав синдиката входят инвестиционные банки, которые осуществляют брокерскую деятельность.

На втором этапе организатор выпуска помогает компании определить основные параметры займа и его структуру, исходя из потребностей и реальной способности рынка, удовлетворить эти запросы. Затем начинается подготовка и регистрация проспекта эмиссии. Информационной поддержкой выпуска, как правило, занимаются как сам эмитент, так и организатор.

В соответствии с законодательством РФ облигации относятся к так называемым эмиссионным ценным бумагам. Порядок их выпуска и обращения регулируется ФСФР. Процедура эмиссии акций, облигаций и опционов эмитента включает следующие этапы:

· принятие решения, являющегося основанием для размещения ценных бумаг;

· утверждение решения о выпуске (дополнительном выпуске) ценных бумаг;

· государственную регистрацию выпуска (дополнительного выпуска) ценных бумаг;

· размещение ценных бумаг;

· государственную регистрацию отчета об итогах выпуска (дополнительного выпуска) ценных бумаг или представление в регистрирующий орган уведомления об итогах выпуска (дополнительного выпуска) ценных бумаг.

Решение о выпуске (дополнительном выпуске) ценных бумаг хозяйственного общества утверждается советом директоров (наблюдательным советом) или органом, осуществляющим в соответствии с федеральными законами функции совета директоров (наблюдательного совета). Оно содержит информацию о сроках и способах размещения облигаций, цене размещения и других параметрах выпуска. Принятое решение должно быть утверждено не позднее 6 месяцев с момента его принятия советом директоров или общим собранием акционеров.

Наиболее ответственным и трудоемким шагом является подготовка проспекта эмиссии. Проспект утверждается советом директоров или общим собранием акционеров (участников) эмитента и содержит:

· данные об эмитенте (полное наименование эмитента и дата его государственной регистрации; сведения об учредителях, дочерних и зависимых структурах; перечень руководителей; основной вид деятельности, позиция предприятия на рынке, анализ отрасли и конкурентов и др.);

· данные о финансовом положении эмитента (годовая финансовая отчетность компании за последние три года);

· сведения о предыдущих выпусках ценных бумаг (описание всех предыдущих выпусков, их условий, способов размещения и т. п.);

· сведения о размещаемых ценных бумагах (полная информация об облигациях, включая объем эмиссии по номиналу и информацию об андеррайтере);

· дополнительную информацию (ограничения в обращении облигаций, прочие особенности и условия выпуска и др.).

Как правило, подготовка проспекта эмиссии и других необходимых документов занимает 1—2 месяца, после чего их комплект направляется на регистрацию в ФСФР.

Документы на государственную регистрацию эмиссии ценных бумаг должны быть представлены не позднее 3 месяцев с даты утверждения решения об их выпуске (дополнительном выпуске), а если государственная регистрация выпуска сопровождается регистрацией проспекта ценных бумаг — не позднее 1 месяца с даты утверждения проспекта ценных бумаг, если иное не установлено законодательством.

Государственная регистрация не может быть осуществлена:

- до полной оплаты уставного капитала акционерного общества или общества с ограниченной ответственностью;

- если сумма номинальных стоимостей (объем выпуска) облигаций в совокупности с суммой номинальных стоимостей всех непогашенных облигаций эмитента, являющегося хозяйственным обществом (т.е. облигаций, обязательства по которым не исполнены), превышает размер его уставного капитала или величину обеспечения, предоставленного третьими лицами.

ФСФР осуществляет государственную регистрацию выпуска облигаций или принимает мотивированное решение об отказе в государственной регистрации не позднее чем через 30 дней с даты представления всех документов. Однако, если у ФСФР возникают замечания к представленным документам, они могут быть возвращены на исправление. После исправления выявленных нарушений ФСФР принимает документы на повторное рассмотрение. Таким образом, процесс регистрации может занять не 30 дней, а значительно более длительное время.

В случае если ФСФР принимает положительное решение относительно регистрации выпуска облигаций, эмитент обязан обеспечить доступ к информации, содержащейся в проспекте эмиссии. Он должен опубликовать уведомление о порядке раскрытия информации в периодическом печатном издании тиражом не менее 50 тыс. экземпляров.

Третий этап — маркетинговое исследование и поиск потенциальных инвесторов. Эта задача обычно возлагается на организаторов выпуска, имеющих необходимый опыт успешного размещения ценных бумаг. Особенно важна квалификация организаторов для привлечения крупных инвесторов. В подобных случаях существует практика проведения road-show, когда андеррайтер или представители эмитента приезжают непосредственно к инвестору и устраивают презентацию предстоящего выпуска облигаций.

После реализации вышеперечисленных шагов начинается четвертый этап — выпуск и техническая процедура размещения облигаций. В большинстве случаев андеррайтер предлагает эмитенту те или иные гарантии, например, дает обязательство выкупить какую-либо часть или весь выпуск ценных бумаг. Как правило, размещение проводится в виде открытой подписки либо аукциона. И у того, и у другого способа есть свои преимущества и недостатки. Выбор остается за эмитентом и организаторами займа.

На заключительном этапе осуществляется утверждение и регистрация отчета о выпуске облигаций. В течение 30 дней после размещения совет директоров эмитента должен утвердить отчет об итогах выпуска облигаций, который также направляется на регистрацию в ФСФР.

Однако если ценные бумаги эмитента допущены к листингу хотя бы одной фондовой биржей и размещение путем открытой подписки проводится через брокера, то вместо отчета об итогах выпуска эмитент может направить в регистрирующий орган уведомление в течение 30 дней после завершения размещения. Уведомление подписывается генеральным директором и главным бухгалтером эмитента, а также брокером, участвующим в размещении. При этом полномасштабная торговля ценными бумагами эмитента на бирже может начаться непосредственно после направления уведомления в ФСФР. Необходимо отметить, что лица, подписавшие уведомление, несут солидарную субсидиарную ответственность за ущерб, причиненный владельцу ценных бумаг в результате указания в уведомлении недостоверной, неполной или вводящей в заблуждение информации.

После завершения процедуры выпуска облигаций начинается их обращение на вторичном рынке.

Длительность, жесткий регламент, высокая трудоемкость и стоимость (по сравнению с банковским кредитом) процедуры выпуска, которая может занимать от 3 до 6 месяцев, а также значительный объем необходимых документов для ее осуществления являются основными недостатками облигаций как инструмента финансирования инвестиций в РФ. К числу других недостатковследует отнести:

· необходимость публичного раскрытия информации о хозяйственной деятельности и финансовом состоянии эмитента;

· практика публичных оферт (оговоренная в проспекте эмиссии возможность досрочного выкупа бумаг у инвесторов по их желанию);

· затраты на поддержку вторичного обращения облигаций;

· недоступность для вновь создаваемых предприятий;

· финансовый риск и др.

Помимо облигаций, имеющих хождение на российском рынке ценных бумаг, российские предприятия имеют возможность выпускать так называемые еврооблигации, которые обращаются на мировых финансовых рынках.

Международные корпоративные облигации (еврооблигации)

Еврооблигации (eurobonds) — это необеспеченные долговые инструменты, номинированные в иностранной валюте, выпускаемые на предъявителя и обращающиеся за пределами страны эмитента.

Приставка «евро» в слове «еврооблигация» — дань традиции, поскольку эти бумаги впервые появились в Европе. Хотя еврооблигации могут быть выпущены в любой стране и валюте, в том числе в рублях, большинство из них номинировано в долларах США или евро.

Выпуск еврооблигаций связан с проведением определенной подготовительной работы и значительными издержками, однако он окупается возможностью привлечь значительные объемы финансирования (от 100 млн долл.) на длительные сроки под сравнительно невысокий процент. Средний срок обращения данных инструментов составляет около 5 лет. При этом ведущие отечественные предприятия размещают выпуски на суммы свыше 1 млрд долл. США, а максимальный срок займов для них составляет от 15 до 30 лет. Так, в августе 2007 г. ОАО «Газпром» разместило еврооблигации на сумму 1250 млн долл со сроком погашения 30 лет. В условиях мирового финансового кризиса в апреле 2009 г. газовая монополия осуществила крупнейший выпуск еврооблигаций в истории России на 2,25 млрд долл. Ставка по облигациям составила 9,25% годовых, срок размещения — 10 лет. Другая российская компания — ОАО «ЛУКОЙЛ» — в конце 2009 г. разместила два транша еврооблигаций на общую сумму 1,5 млрд долл. При этом ставка купона по 5-летнему выпуску составила 6,375%, а по 10-летнему — 7,375%.

Как уже отмечалось, выход на рынок еврооблигаций сопряжен со значительными издержками, связанными с подготовкой и проведением эмиссии, привлечением зарубежных финансовых консультантов и андеррайтеров, организацией презентаций для международных инвесторов (road-show), оплатой услуг юристов и т.п.

Например, организацию выпуска еврооблигаций ОАО МГТС осуществляли два инвестиционных банка — «Кредит Свисс Ферст Бостон» и «Саломон Смит Барни Интернэшнл», однако в размещении принимали участие и другие банки-андеррайтеры: СБК Варбург Диллон Рид, Никко Еюроп, Юнион Банкаир Приви. Немецкий банк «Саломон Бразерс АГ» выступал в роли формального эмитента облигаций; американский «Бэнк оф Нью-Йорк» — в качестве доверительного управляющего (trustee) и держателя реестра; люксембургский банк «Кредитбанк С.А. Люксембургез» выполнял функции платежного агента. И это не говоря уже о других важных участниках процесса — профессиональных консультантах, юридических, инвестиционных, финансовых советниках.

Эмитенту, который принимает решение о размещении еврооблигаций, необходимо иметь прочную репутацию публичного заемщика внутри страны, отчетность по МСФО за 3 года, прозрачную структуру управления, включая наличие независимых директоров и комитета по аудиту, кредитный рейтинг от ведущих международных рейтинговых агентств (желательно двух). Поскольку заем обычно предоставляется в иностранной валюте, эмитент должен быть способен генерировать существенный объем валютных поступлений в течение срока обращения евроблигаций и проводить грамотную политику по управлению валютными рисками.

Еврооблигации, выпускаемые российскими компаниями на международных рынках, предусматривают ковенанты, при наступлении которых инвесторы вправе потребовать досрочного предъявления их к погашению. Ковенанты могут включать ограничения по соотношению долга и EBITDA (D/ EBITDA), отношению EBITDA к процентным расходам, ограничения на залог активов, на сделки с аффилированными лицами, на выдачу кредитов или гарантий и поручительств за третьих лиц, а также ограничения на продажу и вывод активов.

Большинство выпусков еврооблигаций российских компаний имеют сложную структуру и включают: кредитное соглашение, трастовое соглашение, договор о подписке, соглашение с платежным агентом и др. При этом сами еврооблигации, как правило, выпускаются специально созданной для этого дочерней компанией (Special Purpose Vehicle — SPV), а поступления от их продажи направляются на финансирование российской материнской компании. Права по кредиту закладываются в пользу доверенного лица — траста (trustee), выступающего от имени и в интересах всех держателей облигаций.

Кредитное соглашение определяет порядок получения средств, привлеченных в ходе размещения еврооблигаций, и последующего обслуживания долга заемщиком.

По соглашению о подписке организаторы выпуска и андеррайтеры принимают на себя обязательства разместить еврооблигации среди иностранных инвесторов. В их качестве обычно выступают известные инвестиционные или коммерческие банки.

Соглашение с платежным агентом определяет, каким образом будут осуществляться погашение еврооблигаций и выплаты по ним процентов. В роли платежного агента может выступать банк — организатор выпуска.

Назначение трастового соглашения состоит в регулировании взаимодействия между владельцами облигаций и российским резидентом до погашения еврооблигаций, которое осуществляется через трасти.

В условия выпуска облигаций могут также включаться обязательства по предоставлению информации, включая финансовую отчетность, чтобы трасти мог эффективно следить за финансовым состоянием эмитента.

Несмотря на отсутствие какого-либо регулирования рынка еврооблигаций со стороны правительств, их эмитенты обычно руководствуются требованиями и стандартами Ассоциации участников первичного рынка международных облигаций (IPMA) и Ассоциации участников международного рынка ценных бумаг (ISMA). Поскольку исторически основным центром торговли этими инструментами является Лондон, их выпуск также часто регулируется английским Агентством по финансовым услугам (The Financial Services Authority — FSA), предъявляющим жесткие требования к подготовке соответствующих документов. В частности, обязательным являются наличие трехлетнего аудита отчетности, составленной по международным стандартам, а также кредитного рейтинга от ведущего агентства — S&P, Fitch, Moody's и др. Требуется также полное раскрытие информации о владельцах компании. В этой связи только затраты на услуги юристов при выпуске еврооблигаций могут достигать от 600 тыс. до 1 млн долл.

Еврооблигации торгуются в основном на Лондонской или Люксембургской бирже. Однако значительная часть их оборота приходится на внебиржевые рынки. Расчеты по евробондам осуществляют две глобальные депозитарно-клиринговые системы — Euroclear и Clearstream.

Основными преимуществами еврооблигаций как источника финансирования являются:

· значительные объемы привлекаемых средств (средний объем выпуска — от 300 млн долл.);

· длительные сроки обращения (от 5 до 30 лет);

· более низкие процентные ставки;

· отсутствие требований к обеспечению и залогу;

· формирование публичной международной кредитной истории и др.

К недостаткам данного инструмента привлечения займов следует отнести:

· жесткие требования к заемщику по раскрытию информации;

· сравнительно высокие затраты на привлечение;

· необходимость получения кредитного рейтинга от ведущих мировых агентств;

· длительные сроки на подготовку и размещение займа;

· возникновение валютного риска и др.

Кредитные ноты

Еще одним популярным способом привлечения заемных ресурсов для развития бизнеса являются кредитные ноты (credit linked notes — CLN) и ноты участия в кредите (loan participation notes — LPN).

Кредитная нота (CLN) представляет собой ценную бумагу, закрепляющую право ее владельца на получение от эмитента в предусмотренный в ней срок ее номинальной стоимости и фиксированного процента, в случае если не наступило ни одно из кредитных событий, предусмотренных в решении о выпуске.

В качестве кредитного события могут выступать несостоятельность, начало процедуры банкротства, неисполнение обязательств, снижение стоимости долговых обязательств и ценных бумаг, иные обстоятельства, касающиеся финансового положения эмитента или третьего лица.

Нота участия в кредите (LPN) — это ценная бумага, позволяющая инвесторам приобрести доли в выданном заемщику кредите или кредитном портфеле.

В отличие от связанных кредитных нот кредитное событие или случай дефолта по LPN привязаны к конкретной ссуде, а не к кредитным событиям самого заемщика. Держатели LPN участвуют на пропорциональной основе в получении процентов и основных платежей по кредиту. В РФ данный инструмент широко используется предприятиями как форма выпуска еврооблигаций.

С точки зрения заемщика, CLN представляет собой обычный валютный кредит. Основное отличие заключается в том, что банк реструктурирует задолженность в ценные бумаги и осуществляет их продажу сторонним инвесторам. При этом, если получившее кредит предприятие не сможет вовремя и в полном объеме вернуть кредит, риск возможных потерь будут нести владельцы (покупатели) кредитных нот, а не банк-эмитент.

Как и еврооблигации, кредитные ноты могут обращаться на внебиржевых рынках (торговля ведется через системы Euroclear/Clearstream). Однако они обладают низкой ликвидностью и обычно не имеют кредитного рейтинга. В этой связи риски и ставки по кредитным нотам выше, чем по еврооблигациям. В период финансового кризиса 2008—2009 гг. многие российские предприятия допустили дефолты по CLN и были вынуждены реструктурировать свои долги на более жестких условиях.

Существует два основных способа размещения CLN: через банк (как правило, зарубежный) и специально созданную заемщиком компанию (SPV).

В первом случае в качестве эмитента выступает банк, выдавший кредит. Преимуществом такого подхода является возможность использования бренда, деловых связей и клиентуры банка в процессе размещения кредитных нот.

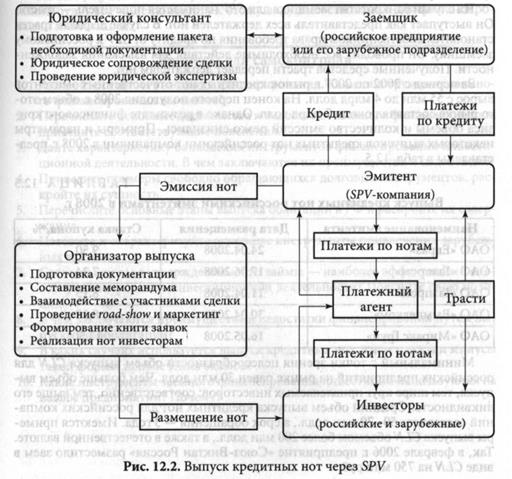

Во втором случае выпуск CLN осуществляется от имени SPV. Схема привлечения и обслуживания займа при таком подходе может иметь следующий вид (рис. 12.2).

Как следует из приведенной схемы, привлечение и обслуживание займов путем выпуска CLN в случае использования SPV включают следующие этапы.

1. Дочерняя компания (SPV) заемщика выпускает кредитные ноты. При этом материнская компания выступает гарантом по займу. Организатором выпуска, как правило, является банк-кредитор или другой банк, имеющий инвестиционный рейтинг. В РФ к ведущим организаторам эмиссии кредитных нот следует отнести коммерческие банки «Траст» и «МДМ».

2. Банк-организатор самостоятельно либо с привлечением банков-андеррайтеров осуществляет размещение кредитных нот среди инвесторов.

3. Инвесторы оплачивают покупку нот через банк-организатор либо специально выделенного для этих целей платежного агента.

4. Платежный агент переводит полученные средства от продажи нот на счет SPV.

5. Дочерняя компания (SPV) переводит деньги на счет материнской компании.

6. Материнская компания перечисляет платежи по обслуживанию кредита на счет SPV, которая направляет их инвесторам через платежного агента.

7. По истечении срока обращения инвесторы предъявляют ноты к погашению. Дочерняя компания (SPV) погашает ноты, используя платежи по кредиту от материнской компании.

На случай банкротства заемщика для 5РКнанимается попечитель — трасти. Он выступает как представитель всех держателей нот. В случае дефолта трасти становится собственником права требования по кредиту от SPV k российскому заемщику. Он проводит все необходимые действия для взыскания задолженности. Полученные средства трасти передает держателям нот.

Минимальный с точки зрения целесообразности объем выпуска CLN для российских предприятий на рынке равен 30 млн долл. Чем больше объем выпуска, тем шире круг привлекаемых инвесторов; соответственно, тем выше его ликвидность. Средний объем выпуска кредитных нот для российских компаний составляет 50—70 млн долл., а срок обращения — 3 года.

К основным преимуществам CLNможно отнести следующие:

· возможность организации выпуска в сравнительно короткие сроки (до 2 месяцев);

· более низкие затраты на выпуск по сравнению с еврооблигациями;

· необязательность наличия отчетности, составленной по международным стандартам и подтвержденной аудитом;

· отсутствие жестких требований к раскрытию информации (в отличие от размещения еврооблигаций заемщик может сам согласовывать с организатором перечень и объем раскрываемой информации);

· необязательность получения кредитного рейтинга от ведущих агентств и прохождения процедуры листинга;

· привлечение широкого круга инвесторов, формирование публичной кредитной истории на международном рынке;

· возможность в дальнейшем проведения эмиссии еврооблигаций или размещения акций в форме депозитарных расписок.

Основными недостатками CLN являются узость рынка, более высокий риск для инвесторов и невысокая ликвидность. Не последним фактором при принятии решения об использовании CLN выступает стоимость организации привлечения.

Однако у кредитных нот существует большой потенциал, и российские компании будут все чаще прибегать к этому виду заимствований для финансирования инвестиций.

Вопросы для самоконтроля

1. Раскройте сущность заемного финансирования. Какие инструменты заемного финансирования вы знаете?

2. Перечислите основные достоинства и недостатки заемного финансирования, приведите соответствующие пояснения.

3. Дайте характеристику банковских инструментов финансирования инвестиционной деятельности. В чем заключаются их преимущества и недостатки?

4. Приведите примеры свободно обращающихся долговых инструментов, раскройте их сущность.

5. Перечислите основные этапы выпуска облигаций в РФ и раскройте их содержание.

6. Назовите и охарактеризуйте основные инструменты привлечения зарубежных займов.

7. Согласны ли вы с утверждением, что займы — наиболее эффективный способ финансирования инвестиционной деятельности? Поясните свою позицию.

8. В чем заключаются преимущества и недостатки финансирования путем выпуска еврооблигаций?

9. В каких случаях используется выпуск кредитных нот, в чем плюсы и минусы такой формы привлечения займов?

10. Какие инструменты заемного финансирования инвестиций используются на вашем предприятии? Почему?

| <== предыдущая лекция | | | следующая лекция ==> |

| Методы освоения нефтяных скважин | | | Учение академика В.И. Вернадского о биосфере |

Дата добавления: 2015-10-26; просмотров: 4515;