Понятие производных финансовых инструментов

Опционы, форвардные и фьючерсные контракты относятся к так называемым производным финансовым инструментам (derivatives). Финансовый инструмент называется производным, если его стоимость зависит от цены некоторого базисного актива (товара, валюты, акции, облигации), процентной ставки, фондового индекса, температуры или иного количественного показателя, в общем случае называемого основой (underlying, underlying variable). В дальнейшем более привычный термин базисный актив используется в расширительном смысле как синоним основы.

Обычно стоимость производного инструмента не определяется ценой базисного актива однозначно, а зависит также и от множества других факторов, однако влияние цены базисного актива наибольшее. Кроме того, наряду с ценовой всегда присутствует очевидная функциональная взаимосвязь базисного актива и производного инструмента. В частности, если по каким-либо причинам базисный актив перестает существовать, то это автоматически делает невозможным и обращение производного инструмента. У сложных производных инструментов базисных активов может быть несколько. Производный инструмент, в свою очередь, может выступать в роли базисного актива для другого производного инструмента.

Большинство производных инструментов относятся к срочным инструментам. Простейшим примером срочного инструмента является форвардный контракт - соглашение, по которому одна из сторон обязуется в установленный будущий день поставить, а другая сторона - оплатить определенное количество товара или финансового актива по заранее оговоренной цене. От сделки с немедленной поставкой и оплатой форвард отличается отсроченностью даты исполнения, отсюда название всего класса. Очевидно, что при достижении договоренности относительно будущей фиксированной цены каждая из сторон в значительной степени опирается на текущую цену предмета сделки, и в этом смысле форвард является производным инструментом, а объект сделки - его базисным активом.

Минимальный интервал между датой заключения сделки и датой исполнения, при котором инструмент квалифицируется как срочный, варьируется в зависимости от базисного актива. Как правило, к срочным относятся операции, расчеты по которым отстоят от текущей даты более чем на два дня. Сделка с исполнением на второй рабочий день считается заключенной на условиях «спот». Обобщенно, для любого базисного актива спот (или наличным, кассовым) рынком называют рынок инструментов с практически немедленным исполнением.

Наряду с характеристикой, приведенной выше, даются также другие определения производных инструментов. В соответствии с одним из них, производный инструмент - это соглашение, фиксирующее права и обязанности сторон в связи с некоторым базисным активом (понимаемым расширительно, как основа). Это соглашение само по себе не означает перехода прав на базисный актив, и если такой переход прав предусмотрен, то он наступает не в момент заключения сделки по производному инструменту, а при его исполнении.

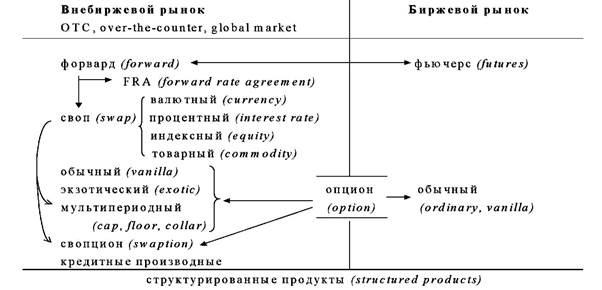

Рынок производных инструментов сегодня является важной и бурно развивающейся частью мирового финансового рынка. В этой области происходит наибольшее число инноваций, к которым применимо понятие финансовой инженерии. На рисунке 5.4.1. схематично изображены основные типы производных инструментов и взаимосвязи между ними.

Рис.5.4.1. Основные типы производных инструментов

Биржевой рынок в основном представлен фьючерсами и обычными опционами, хотя в условиях усиливающейся конкуренции со стороны внебиржевого рынка биржи вводят менее традиционные для них контракты (например, структурированные продукты). Форварды, фьючерсы и обычные опционы являются как бы элементарными «кирпичиками», из которых формируются более сложные производные инструменты. Далее рассматриваются только эти простейшие производные инструменты, с другими можно ознакомиться по литературе, указанной в конце книги.

Рынок производных финансовых инструментов выполняет в экономике важные функции. Предприниматели путем заключения срочных контрактов обеспечивают себе гарантированный сбыт или покупку товара в будущем. Кроме того, поскольку цена фиксируется в момент заключения контракта, он позволяет страховать риски неблагоприятного изменения цены в будущем.

Участниками рынка являются хеджеры, спекулянты и арбитражеры.

Спекулянт – это лицо, стремящееся получить прибыль за счет разницы в курсовой стоимости финансовых активов. Игроки, стремящиеся к повышению цены, в практике называются «быками», а играющие на понижение – «медведями». Быки покупают активы в надежде продать их в будущем по более высокой цене. Медведи продают активы в надежде купить их в будущем по более низкой цене.

Арбитражер– это лицо, извлекающее прибыль за счет одновременной покупки и продажи одного и того же актива на разных рынках, если на этих рынках наблюдаются разные цены.

Хеджер– это лицо, страхующее ценовой риск. Операция по страхованию риска называется хеджированием. В качестве хеджеров как правило выступают лица, занимающиеся реальным бизнесом. Например, если лицо управляет портфелем ценных бумаг, то оно заключает контракт для страхования от роста или падения курсовой стоимости финансовых активов.

Дата добавления: 2015-10-19; просмотров: 1180;