Рынки факторов производства. Отличия рынка факторов производства от рынка товаров и услуг. Распределение доходов в соответствии с теорией предельной производительности.

.

Факторы производства — это ресурсы, используемые для производства товаров и услуг, к важнейшим из которых относятся труд, земля и капитал.

Как и на рынке товаров и услуг, организация рынка факторов производства может варьировать от совершенной конкуренции до чистой монополии. В зависимости от конкурентной модели рынка будет изменяться равновесная цена и равновесное количество того или иного фактора производства.

Если сравнить предельный доход фактора производства и предельный продукт фактора производства, то увидим, что первый в условиях совершенной конкуренции будет кратен второму, а в качестве множителя выступает цена продукта. Соответственно кривая предельного дохода фактора производства будет повторять форму кривой предельного продукта фактора производства, т.е. будет сначала возрастать, а после определенного момента убывать (см. закон убывающей отдачи п.5.2.). Это свойство называется убыванием предельной производительности, поэтому производственная функция, т.е. зависимость валового продукта от количества ресурсов, будет иметь вид.

Важной чертой спроса на факторы производства является его производный характер. Действительно, спрос на отдельный ресурс зависит прежде всего от спроса на тот товар/услугу, который производят с помощью этого ресурса. Чем выше спрос на бензин, тем выше будет спрос на нефть, на буровые установки, на труд нефте-разведчиков, нефтедобытчиков и т.д.

Спрос на ресурс зависит также и от цены изготавливаемого продукта. Чем она выше, тем при прочих равных условиях выгоднее применение ресурса именно в данном виде производства, а не в альтернативных. Спрос на ресурс прямо пропорционален производительности самого ресурса (т.е. количеству готовой продукции, полученной с помощью единицы ресурса).

Интересно отметить, что если рынок готовой продукции совершенно конкурентен, то цена товара равна предельному доходу от его производства. Следовательно, в этом случае стоимость предельного продукта фактора производства равна предельному доходу от предельного продукта фактора производства.

Спрос и предложение на рынке труда. Заработная плата. Теории заработной платы. Факторы, воздействующие на уровень зарплаты. Номинальная и реальная заработная плата. Компромисс индивида между потреблением и досугом.

Зарплата является основной формой доходов в большинстве стран мира. Заработная плата – цена, выплачиваемая за использование рабочей силы. В экономической теории существуют следующие концепции заработной платы:

1) теория «железного» закона заработной платы. Она была распространена в период чистого капитализма в 18 –н.19 вв. Ее основные положения:

- зарплата является оплатой всего труда наемного работника, т.е. платой за использованный трудовой ресурс. Это означает, что капиталист и наемный работник осуществляют взаимовыгодную сделку: работодатель оплачивает полностью рабочую силу наемного работника, а наемный работник получает эквивалент своей рабочей силы – зарплата ( такая же сделка как и на любом рынке).

- считалось, что максимум зарплаты – это минимум физических средств для существования наемного работника (зарплата должна только восстанавливать рабочую силу, не больше).

Логическая схема «железного» закона заработной платы:

зарплаты ®браков среди наемных работников® рождаемости ® безработицы ®¯заработной платы

2) теория зарплаты К.Маркса

По Марксу зарплата наемного работника – это только часть того чистого продукта, который он создает.

ЧП= зарплата + прибыль + процент + рента –по теории 3-х факторов производства

Всю оставшуюся часть чистого продукта в форме прибыли, %, ренты безвозмездно присваивают капиталисты, эксплуатируя тем самым наемных работников.

3) теория трех факторов производства (Ж.Б.Сэй)

В этой теории также как и в первой теории, зарплата рассматривается как плата за труд наемного работника. Эта теория полностью отрицает участие наемного работника в создании экономической прибыли.

4) теория «человеческого капитала» (Г.Беккер)

Он в своей работе «Человеческий капитал» в определенной мере пытается примерить теорию Маркса с другими ториями, вводя специальный термин – «человеческий капитал», и тем самым подчеркивая, что наемный работник участвует в создании экономической прибыли.

Т.о., эволюция теорий зарплата выражает:

1) изменение роли человеческого фактора в производстве, его приоритетную роль в к.20 века;

2) развитие самого человеческого ресурса, рост его благосостояния, в т.ч. образования, квалификации, изменения трудовой мотивации.

Для определения уровня зарплаты используются понятия:

Номинальная зарплата – это заработная плата в денежном выражении за определенный период времени.

Реальная заработная плата показывает изменение количества товаров и услуг которое можно купить на номинальную заработную плату

Для измерения динамики реальной зарплаты используется индекс реальной зарплаты:

Индекс номинальной зарплаты

Индекс реальной Зарплаты = --------------------------------------------------

Индекс потребительских цен

Система зарплаты – это разновидность повременной или сдельной зарплаты, в основу которой положены ряд факторов, определяющих уровень зарплаты.

Эти факторы выражают конкретные задачи, которые ставит работодатель, а также уровень благосостояния наемного работника и степень развития его трудовой мотивации.

1) Система Тейлора. Была популярна в н.20 века. Ее суть: выбирался самый сильный работник и устанавливалась высокая норма выработки. Для тех, кто выполнял и перевыполнял норму устанавливались высокие премии, кто не выполнял – штрафы. Для работодателя система Тейлора показала высокую экономическую эффективность, поскольку темпы роста производительности труда опережали темпы роста з\п. Для работников эта система приводила к преждевременному износу рабочей силы.

2) Повременно-премиальная система. Она предполагала норму работы, время работы + премия за качественные результаты.

3) Балльная система.

4) Общегосударственная тарифная система (ОТС). Она впервые была разработана в СССР и включала 3 основных элемента:

1) тарифно-квалификационный справочник: все профессии и специальности относятся к определенному разряду, определяется, что должен знать и уметь работник соответствующей квалификации;

2) тарифная сетка: определяет соотношения в оплате труда работников различных разрядов. В России в бюджетной сфере выделяют 18 разрядов и соответственно устанавливаются тарифные коэффициенты в оплате труда

Тарифная сетка показывает во сколько раз тарифная ставка соответствующего разряда должна превышать тарифную ставку работников 1 разряда

3) тарифная ставка (часовая ставка) – тарифный оклад (в месяц) работника 1 разряда.

Эффективность тарифной системы в значительной степени определяется размером часовой тарифной ставки или тарифного оклада, которые должны быть увязаны с минимальным прожиточным минимумом В РФ в целом в настоящее время преобладает тенденция, особенно на крупных предприятиях, несоответствия уровня з\п минимальному и среднему прожиточному минимуму. В этих условиях премии носят компенсирующий характер. Другая особенность – глубокие межотраслевые различия в уровне зарплаты.

Вид графика индивидуального предложения труда объясняется эффектом дохода и эффектом замещения. Эффект замещения выражается в снижении свободного времени в пользу увеличения рабочего времени при росте заработной платы Эффект дохода заключается в том, что с ростом доходов индивид предпочитает досуг рабочему времени.

В развитых странах эффект дохода больше эффекта замещения. В развивающихся странах наоборот.

Факторы, влияющие на уровень заработной платы:

1) Спрос на товары, в производстве которых используется труд;

2) Производительность труда

3) Уровень квалификации, образования, способностей

4) Условия труда, его продолжительность, интенсивность

5) Тип конкуренции

6) Дискриминация по полу, расовому, национальному, религиозному и иным признакам

7) Деятельность профсоюзов

8) Государственное регулирование

В развитых странах зарплата членов профсоюзов на 10-15% выше, чем не членов профсоюзов. Примером государственного регулирования является МРОТ. В США МРОТ устанавливается на уровне 40-50% средней зарплаты, минимальная часовая ставка в 1992 г. повысилась до 4,55 долл. МРОТ используется только для неквалифицированных работников. По мнению неоклассиков, минимум зарплаты является причиной того, что безработица среди лиц 16-19 лет в 3 раза выше, чем среди лиц 25-54 лет.

Рынок капитала. Сущность процента. Механизм процента. Фактор времени и дисконтирование. Выбор вариантов инвестирования. Чистый денежный поток. Приведенная (дисконтированная) стоимость. Внутренняя норма доходности.

Капитал –запас богатства приносящий доход за счет самовозрастания. , это любой ресурс, создаваемый для производства благ. Сегодняшняя ценность капила зависит от того, что капитала сможет произвести в будущем. Владелец капитала должен отказаться от текущего потребления в надежде получить более высокое вознаграждение в будущем. , поэтому фактор времени при анализе капитала имеет первостепенное значение.

Ценой капитала выступает процентная ставка. На уровень процентной ставки оказывают влияние:

1) Риск, срочность, величина кредита/вклада

2) Уровень налогообложения

3) Тип конкуренции

4) Инфляция

Для кредитора процент (процентный доход) - это доход за предоставление денежных средств во временное пользование, а для заемщика – цена, уплачиваемая за временное использование денежных средств. Формула процента:

К = К2 - К1,

где K1 - первоначальная сумма капитала;

K - прирост капитала или процент;

K2 - наращенная сумма капитала.

Двойственная природа процента состоит в том, что с одной стороны он выступает в качестве цены, стоимости капитала, а с другой стороны – в качестве дохода от использования капитала. Следует подчеркнуть, что деньги как таковые не являются экономическим ресурсом, они не принимают непосредственного участия в процессе производства товаров или услуг. Однако деньги позволяют приобрести необходимые материально-вещественные и человеческие ресурсы.

Предоставление капитала во временное пользование означает отказ на время от альтернативного их применения (открыть собственное дело, купить мебель, квартиру, дачу, поехать на курорт и т.д.). Чтобы побудить владельца капитала отказаться от сегодняшнего распоряжения ресурсами, необходимо вознаградить его за такой отказ, поскольку сегодняшние блага люди оценивают выше будущих благ. Вознаграждение за этот отказ должно включать также плату за риск невозврата денежных средств, их возможное обесценивание вследствие инфляции.

Наиболее ярко суть процента и механизм его использования проявляются в банковской сфере, поэтому нормальная норма прибыли на капитал определяется уровнем процента по банковским вкладам.

Следует различать понятия «процент» и «процентная ставка». Процентная ставка - это отношение величины процента (процентных денег), выплаченного за фиксированный отрезок времени, к величине ссуды. На величину процентной ставки оказывают влияние такие факторы, как риск, срочность (срок, на который выдается ссуда), величина кредита, уровень налогообложения, конкуренция на денежном рынке

Период начисления процента - это промежуток времени в течение которого начисляются проценты. Период начисления может быть разбит на интервалы начисления. Интервал начисления – это минимальный промежуток времени, по прошествии которого начисляются проценты.

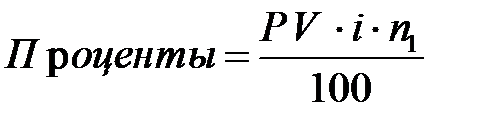

Проценты начисляются следующим образом:

,

,

где PV (present value) - первоначальная сумма капитала;

i (interest rate) - годовая процентная ставка;

n 1 - продолжительность в годах.

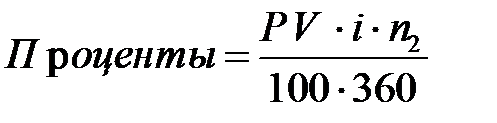

Когда срок помещения капитала составляет меньше года и выражается в кварталах, месяцах или днях, чаще применяется следующая формула:

,

,

где n 2 - продолжительность в днях, а год принимается за 360 дней, месяц - 30 дней.

Проценты бывают простые и сложные. При использовании простых процентов процент начисляется на первоначальную сумму долга на протяжении всего срока ссуды. В случае же со сложными процентами процент в конце каждого интервала начисляется на сумму первоначального долга и начисленных за предшествующие интервалы процентов. Простые проценты используются, как правило, в краткосрочном периоде (до одного года), сложные – в долгосрочном периоде

Процентная ставка играет важную роль при принятии инвестиционных решений. Инвестиции – это вложения в основной капитал и производственные запасы капитала с целью получения прибыли или иного дохода. При вложении средств в тот или иной проект, необходимо сравнить его доходность (ожидаемую норму прибыли) с тем доходом, который можно было бы получить, поместив средства в банк (процентной ставкой), поскольку в развитых странах это наименее рискованные вложения. Доходность выше или ниже банковского процента - это уже вознаграждение или плата за риск.

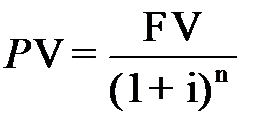

Для оценки эффективности инвестиционных проектов используют метод дисконтирования, суть которого заключается в определении сегодняшней (настоящей) стоимости капитала, который можно получить в будущем (через год, два и т.д.):

,

,

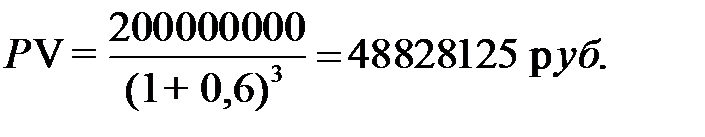

Покажем это на примере. Вам предлагают вложить 50 тыс. руб. в проект, который через 3 года даст 65 тыс. руб. дохода. Для простоты предположим, что процентная ставка стабильная и составляет 11% годовых. Выгодно ли это инвестирование? Используем метод дисконтирования, то есть приводим (дисконтируем) будущую стоимость к настоящей:

Следовательно, проект невыгоден. Выгоднее 50 тыс. руб. вложить в банк.

При анализе категории процента нужно различать номинальную и реальную процентные ставки.

Номинальная ставка процента - это текущая рыночная ставка процента без учета темпов инфляции. Реальная процентная ставка - это номинальная ставка за вычетом ожидаемых (предполагаемых) темпов инфляции. При низких темпах инфляции реальная процентная ставка рассчитывается как разность между номинальной процентной ставкой и темпами инфляции. В общем виде покупательную стоимость К n начальной суммы денег К 0 через n лет при темпах инфляции r в год определяется по формуле:

Kn=K0 [( 1+i ) / (1+r)]n

При предполагаемых темпах инфляции выше существующих процентных ставок выгоднее вкладывать средства в имущество.

7.2. Прибыль и рентабельность. Показатели прибыльности.

Прибыль - это конечный финансовый результат предпринимательский деятельности, использования всех факторов производства. Она образуется как разность между валовым доходом и валовыми (внешними и внутренними) издержками. На величину прибыли воздействует ряд факторов: уровень цен на реализуемую продукцию и потребляемые ресурсы, размер заработной платы, нормы амортизационных отчислений и т.д.

Основными условиями роста прибыли предприятий в современном рыночном хозяйстве выступают:

- ориентация на потребителя; повышение качества продукции;

- темпы внедрения достижений НТП в производство;

- укрепление положения на рынке, развитие своих конкурентных преимуществ.

- создание условий для наиболее полной реализации и постоянного развития«человеческого капитала»;

- уровень организации производства и управления.

- Для оценки прибыльности (рентабельности) предприятий в современном рыночном хозяйстве наиболее широко применяются следующие показатели:

1. Рентабельность продаж (gross profit margin) - отношение валовой прибыли к объему продаж. Этот показатель указывает, какую прибыль приносит каждый рубль реализованной продукции.

2. Чистая рентабельность продаж (profit net margin) - отношение чистой прибыли к объему продаж. Этот показатель уже очищен от налогов и показывает конечную рентабельность продаж.

3. Рентабельность активов ROA (return on assets) - отношение чистой прибыли к совокупным активам (собственным и заемным средствам). Другое его название - рентабельность инвестиций (return on investment - ROI). Он характеризует эффективность работы менеджеров, т.е. насколько последние справляются с задачей извлечения чистой прибыли из активов своего предприятия.

4. Рентабельность собственного (акционерного) капитала ROE (return on equity) рассчитывается делением чистой прибыли на собственный капитал. Это измеритель доходности для акционеров. Он показывает, какая доля прибыли приходится на единицу капитала собственника.

5. Показатель Р/Е (price to earning ratio) рассчитывается как отношение цены (курса) акции к доходу на акцию. Если на рынке становится известно, что перспективы компании относительно доходов и роста улучшаются, то обычно Р/Е возрастает, и наоборот, когда положение компании ухудшается, тогда Р/Е, как правило, падает.

Ценные бумаги - это юридические документы, которые свидетельствуют о праве их владельца на доход или на имущество. Обращение ценных бумаг осуществляется на фондовом рынке. Фондовый рынок подразделяется на первичный (продажа новых выпусков ценных бумаг их первичным владельцам) и на вторичный (последующая их перепродажа).

Вторичный рынок существует в форме биржевого оборота (купля-продажа ценных бумаг на бирже) и внебиржевого (купля-продажа вне биржи путем прямого согласования условий сделки между продавцом и покупателем). В России в отличие от стран Запада основная масса сделок по купле-продаже корпоративных акций осуществляется пока вне бирж.

С точки зрения субъекта владения можно выделить следующие виды ценных бумаг:

1. Ценные бумаги на предъявителя. Для реализации и подтверждения прав здесь достаточно простого предъявления ценной бумаги. Такие бумаги преобладают в Германии, Швейцарии, Испании. В России - это облигации государственного сберегательного займа. В соответствии с Законом "Об акционерных обществах" разрешается выпускать облигации на предъявителя и акционерным обществам.

2. Именные ценные бумаги. Здесь права на эти бумаги подтверждаются именем владельца, внесенного в текст бумаги и записанного в реестр акционеров (это именные акции, облигации, сертификаты). В России акции только именные. Облигации могут быть как именными, так и на предъявителя. Именные ценные бумаги преобладают в США, Великобритании, Италии, Японии.

3. Ордерные ценные бумаги. Здесь права подтверждаются предъявителем и наличием передаточных подписей (например, векселя).

Рассмотрим подробнее два вида ценных бумаг: облигации и акции.

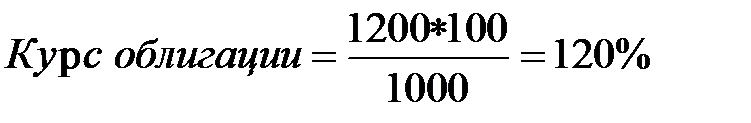

Облигация - это долговое обязательство на определенный срок. По облигациям получают доход - ежеквартальный, ежегодный, с переменным или постоянным купоном (процентным доходом) или в виде дисконта. Доходы бывают или фиксированными, или плавающими (в зависимости, например, от доходности на рынке государственных краткосрочных облигаций). Все облигации имеют нарицательную цену (номинал). Она нужна для начисления дохода, определения рыночной цены. Рыночная цена обычно выражается в процентах к номиналу. Например, номинал облигации - 1000 руб., продажная цена - 1200 руб.

Первичное размещение облигаций может осуществляться ниже номинала, т.е. со скидкой, с дисконтом. При погашении облигации по номиналу её владелец получает доход в виде дисконта - разности между номиналом и ценой покупки облигаций.

Облигации бывают государственные, областного уровня, муниципальные и корпоративные. В России наибольшее развитие до августа 1998 г. получили государственные облигации: государственные краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ) облигации государственного сберегательного займа (ОГСЗ).

Облигации также бывают конвертируемые, т.е. на определенных условиях обмениваемые на акции; отзывные, которые можно погасить досрочно; облигации с обеспечением и без обеспечения и т.д.

Акция - это ценная бумага без установленного срока обращения, свидетельствующая о внесении средств в уставный капитал акционерного общества, дающая право её владельцу на получение прибыли в виде дивиденда и на участие в управлении.

По российскому законодательству все акции имеют номинальную стоимость. В США и некоторых других странах разрешается выпускать акции без указания номинала.

Акции бывают обыкновенные и привилегированные. По привилегированным акциям заранее фиксируется размер дивиденда, а по обыкновенным - нет. Владельцы обыкновенных акций имеют право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а владелец привилегированных акций - не имеет, за исключением тех случаев, когда речь идет о вопросах, затрагивающих интересы владельцев этих акций.

Доход, получаемый по акциям, называется дивидендом. Источником их является чистая прибыль или специальные фонды по привилегированным акциям.

При вложении средств в ценные бумаги выделяют обычно четыре цели: безопасность, доходность, рост и ликвидность. Ликвидностьценных бумаг характеризует скорость, с которой ценные бумаги можно обратить в деньги без утраты части их стоимости.

Ни одна ценная бумага не обладает всеми перечисленными свойствами одновременно, поэтому главная задача при формировании портфеля ценных бумаг - найти приемлемое сочетание риска и доходности. Одним из методов снижения риска является диверсификация портфеля, т.е. приобретение определенного числа различных ценных бумаг, в результате чего невысокие доходы по одним бумагам могут компенсироваться высокими доходами по другим. Оптимальное количество видов ценных бумаг в портфеле инвестора - от 8 до 20 видов.

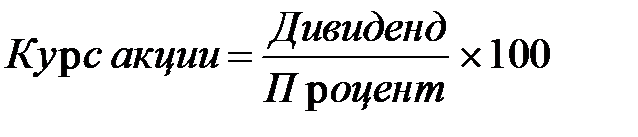

Рыночная цена акций называется курсом акций. Классически он определяется так:

Курс акций в значительной степени зависит не только от размера имущества, но и от других факторов: спроса и предложения на эти акции, финансового положения предприятия, политики акционерного общества относительно дивидендов, политической ситуацией в стране и т.д..

Дата добавления: 2015-10-09; просмотров: 1089;