Местный бюджет

Местный бюджет – основной финансовый план формирования и использования денежных средств для обеспечения функций местного управления и самоуправления, экономического и социального развития соответствующих административно-территориальных единиц.

В демократических государствах используются два исходныхпринципа формирования местных бюджетов. Предпочтение может быть отдано либо принципу бюджетной эквивалентности, либо принципу национальной солидарности.

В основе первого из них лежат идеи налоговой справедливости, применяемые в данном случае по отношению не только к отдельным гражданам и предприятиям, но и к жителям региона в целом. Согласно этому принципу доходы местных бюджетов должны соответствовать налоговой нагрузке, которую несут жители региона, а, следовательно, – возможности получения ими общественных благ и услуг, представляемых за счет местных бюджетов, должны возрастать по мере увеличения объема налогов, собираемых в данном регионе. В Беларуси этот принцип не является основополагающим, реализуется частично. За более широкое его использование при бюджетном планировании выступают руководители местных представительных и исполнительных органов административно-территориальных единиц, способных сформировать бездотационные бюджеты. Это, как правило, города, в которых действуют предприятия и организации, дающие большой объем налогов (Солигорск, Жлобин, Мозырь и др.).

Второй принцип является базовым для бюджетной системы Беларуси. В его основе лежат не только общие соображения гражданской солидарности, но и ряд экономических аргументов, в соответствии с которыми государство должно стремиться к выравниванию, в известной степени, финансовых возможностей регионов. И как результат, государство гарантирует предоставление гражданам ряда социальных услуг на определенном качественном уровне.

Весьма положительным является то, что уровень этих услуг в Беларуси определен законом. Государственные минимальные социальные стандартыустановлены в области оплаты труда, пенсионного обеспечения, образования, здравоохранения, культуры, жилищно-коммунального обслуживания, социальной поддержки и социального обслуживания.

Одной из задач, для решения которой применяются минимальные социальные стандарты, является нормативное обеспечение формирования и использования средств республиканского и местных бюджетов и средств государственных внебюджетных фондов на социальные нужды. С ориентацией на эти стандарты рассчитывается минимальный бюджет, который представляет собой объем доходов консолидированного бюджета нижестоящего территориального уровня, покрывающих минимальные необходимые расходы. Минимальные бюджеты определяются исходя из единого общереспубликанского норматива бюджетной обеспеченности по отраслям непроизводственной сферы на одного жителя областей и г. Минска. Этот норматив устанавливается ежегодно в законе о бюджете на очередной финансовый год.

Очевидно, что главным достоинством бюджетного планирования на основе норматива бюджетной обеспеченности на одного жителя является возможность выравнивания финансового обеспечения регионов республики. Однако при более глубоком изучении выявляются и недостатки. Такой подход не в полной степени учитывает:

· реальное состояние объектов социальной инфраструктуры в регионах и различия в качестве представляемых ими услуг;

· потребности в финансировании объектов, поскольку в различных регионах одинаковые объекты могут требовать различных текущих и капитальных затрат;

· достигнутый (различный) уровень удовлетворения потребностей конкретных населенных пунктов в общественных благах и услугах;

· разделение обязательств государства и местных органов управления и самоуправления, обусловленных нормативами бюджетной обеспеченности на одного жителя.

Источники доходов бюджета. Доходы бюджетов каждой административно-территориальной единицы формируются за счет налогов, определяемых законодательством республики Беларусь, других обязательных платежей, а так же иных, определенных законодательством поступлений.

Установление на всей территории Беларуси республиканских налогов производится актами Президента или законами. Местные Советы депутатов вправе устанавливать зачисляемые в их бюджеты местные налоги и другие обязательные платежи в соответствии законодательством.

Неотъемлемым атрибутом местного бюджета является его самостоятельность в установлении доходов и расходов. В соответствии с законодательством Республики Беларусь право формирования, утверждения и исполнения местных бюджетов предоставлено местным представительным и исполнительным органам. Самостоятельность бюджетов обеспечивается наличием собственных доходов и правом определять направления их использования и расходования.

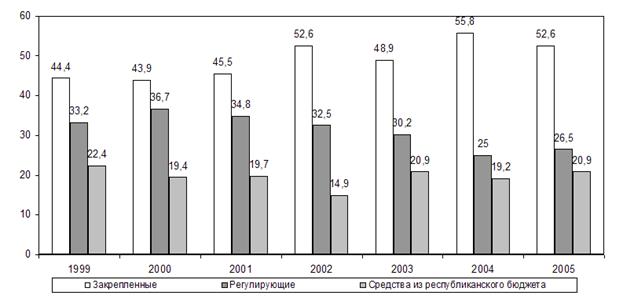

Выделяют источники доходов бюджета (рис. 8.3.):

1. собственные (закрепленные + дополнительные «местные налоги и сборы»);

2. регулирующие;

3. средства республиканского бюджета (дотации, субсидии, субвенции).

К собственным источникам доходов бюджета отнесены:

· источники доходов, закрепленные за бюджетом каждого уровня;

· дополнительные источники доходов, устанавливаемые самостоятельно местными Советами депутатов (местные налоги и сборы).

Закрепленные источники доходов бюджета (налоги) должны закрепляться за местным Советом законом на долгосрочной основе. Долгосрочное закрепление источников дохода местного бюджета призвано стимулировать деятельность органов местного управления и самоуправления по укреплению и развитию налоговой базы. Однако в Беларуси перечень закрепленных налогов переутверждается ежегодно, и они не выполняют стимулирующей функции. Их вряд ли можно назвать «собственными», т.к. их перечень государство меняет ежегодно.

Рис. 8.3. Структура доходов местных бюджетов

Республики Беларусь

Дополнительные источники доходов. Эти источники доходов в большей степени соответствуют определению «собственные». Их устанавливают местные Советы депутатов. Но и здесь имеется ограничение. Состав местных налогов и сборов устанавливается на основании ежегодно утверждаемого законом о бюджете перечня. Например, бюджетом Республики Беларусь на 2005 год в перечень налогов и сборов, которые могут устанавливать сами местные Советы депутатов, были включены:

· налог с продаж товаров в розничной торговле;

· налог на услуги рынков, ярмарок, выставок-продаж, гостиниц, кемпингов, ресторанов, баров, дискотек, косметических салонов, кабельного телевидения и др.;

· целевые сборы с организаций и индивидуальных предпринимателей на развитие транспорта общего пользования;

· сборы с пользователей (за парковку транспорта в специально оборудованных местах, за право торговли, сбор с владельцев собак, за право использования местной символики, за проведение аукционов, курортный сбор, рыболовный и охотничий сборы, сбор за строительство на территории соответствующих административно-территориальных единиц и др.);

· сборы с заготовителей (за промысловую заготовку (закупку) дикорастущих растений, грибов, технического и лекарственного сырья растительного происхождения в целях их промышленной переработки или реализации);

· курортный сбор;

· сборы с физических лиц при пересечении ими Государственной границы Республики Беларусь через контрольно-пропускные пункты;

· налог на приобретение бензина и дизельного топлива.

О реальной степени самостоятельности местного бюджета можно судить по удельному весу местных налогов и сборов в общем объеме доходов местного бюджета. За последние годы удельный вес местных налогов и сборов в доходах консолидированного бюджета республики не превышал двенадцати процентов (табл.8.1).

Регулирующие доходы. Около 20% в объеме местных налогов республики составляют регулирующие доходы – республиканские налоги, распределяемые между вышестоящими и нижестоящими бюджетами в целях достижения их сбалансированности по установленным нормативам. Состав и размеры части республиканских налогов и других обязательных платежей, зачисляемых в бюджеты областей и города Минска, устанавливаются ежегодно в законе о бюджете республики на предстоящий финансовый год.

Таблица 8.1

Дата добавления: 2015-10-05; просмотров: 1082;