Управление дебиторской задолженностью. Кредитная и инкассационная политика

Экономические условия и кредитная политика корпорации (предприятия) оказывают основное влияние на уровень ее дебиторской задолженности. Контролю подлежит соотношение увеличения спроса на продукцию, уровня оплаты и затрат на содержание дополнительной дебиторской задолженности. Переменные, в значительной степени, определяющие средний период взыскания задолженности и долю потерь по безнадежным долгам следующие: сущность дебиторской задолженности, продолжительность срока кредитования, скидка и инкассационная программа.

В современной коммерческой и финансовой практике реализация продукции в кредит (с отсрочкой платежа за нее) получила широкое распространение, как в нашей стране, так и в странах с развитой рыночной экономикой. Формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности предприятия.

В процессе формирования принципов кредитной политики по отношению к покупателям продукции решаются два основных вопроса: а) в каких формах осуществлять реализацию продукции в кредит; б) какой тип кредитной политики следует избрать предприятию (корпорации).

Формы реализации продукции в кредит имеют две разновидности – товарный (коммерческий) кредит и потребительский кредит.

Товарный (коммерческий) кредит представляет собой форму оптовой реализации продукции ее продавцом на условиях отсрочки платежа, если такая отсрочка превышает обычные сроки банковских расчетов. Обычно товарный (коммерческий) кредит предоставляется оптовому покупателю продукции на срок от одного до шести месяцев.

Потребительский кредит (в товарной форме) – это форма розничной реализации товаров покупателям (физическим лицам) с отсрочкой платежа. Он предоставляется обычно на срок от шести месяцев до двух лет.

Выбор форм реализации продукции в кредит определяется отраслевой принадлежностью предприятия и характером реализуемой продукции (товаров, услуг).

Тип кредитной политики характеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности. Различают три принципиальных типа кредитной политики предприятия (корпорации) по отношению к покупателям продукции - консервативный, умеренный и агрессивный.

Консервативный (или жесткий) тип кредитной политики направлен на минимизацию кредитного риска. Такая минимизация рассматривается как приоритетная цель в осуществлении кредитной деятельности. Предприятие не стремится к получению высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа являются: существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска; минимизация сроков предоставления кредита и его размера; ужесточение условий предоставления кредита и повышение его стоимости; использование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

Агрессивный (или мягкий) тип кредитной политики приоритетной целью кредитной деятельности ставит максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, не считаясь с высоким уровнем кредитного риска, который сопровождает эти операции. Механизмом реализации являются: распространение кредита на более рискованные группы покупателей продукции; увеличение периода предоставления кредита и его размера; снижение стоимости кредита до минимально допустимых размеров; предоставление покупателям возможности пролонгирования кредита.

В процессе выбора типа кредитной политики должны учитываться следующие основные факторы:

– современная коммерческая и финансовая практика осуществления торговых операций;

– общее состояние экономики, определяющее финансовые возможности покупателей, уровень их платежеспособности;

– сложившаяся конъюнктура товарного рынка, состояние спроса на продукцию предприятия;

– потенциальная способность предприятия наращивать объем производства продукции при расширении возможностей ее реализации за счет предоставления кредита;

– правовые условия обеспечения взыскания дебиторской задолженности;

– финансовые возможности предприятия в части отвлечения средств в дебиторскую задолженность;

– финансовый менталитет собственников и менеджеров предприятия, их отношение к уровню допустимого риска в процессе осуществления хозяйственной деятельности.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на рост объема операционной деятельности предприятия и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых средств, снизить уровень платежеспособности предприятия, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала.

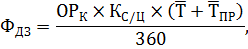

При расчете возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту, необходимо учитывать: планируемые объемы реализации продукции в кредит; средний период предоставления отсрочки платежа по отдельным формам кредита; средний период просрочки платежей исходя из сложившейся хозяйственной практики (он определяется по результатам анализа дебиторской задолженности в предшествующем периоде); коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

где Фдз – необходимая сумма финансовых средств, инвестируемых в дебиторскую задолженность;

ОРк – планируемый объем реализации продукции в кредит;

Кс/ц – коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью;

– средний период предоставления кредита покупателям, в днях;

– средний период предоставления кредита покупателям, в днях;

– средний период просрочки платежей по предоставленному кредиту, в днях.

– средний период просрочки платежей по предоставленному кредиту, в днях.

Если финансовые возможности предприятия не позволяют инвестировать расчетную сумму средств в полном объеме, то при неизменности условий кредитования должен быть соответственно скорректирован планируемый объем реализации продукции в кредит.

Формирование системы кредитных условий. В состав этих условий входят следующие элементы:

– срок предоставления кредита (кредитный период);

– размер предоставляемого кредита (кредитный лимит);

– стоимость предоставления кредита (система ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию);

– система штрафных санкций за просрочку исполнения обязательств покупателями.

Срок предоставления кредита (кредитный период) характеризует предельный период, на который покупателю предоставляется отсрочка платежа за реализованную продукцию. Увеличение срока предоставления кредита стимулирует объем реализации продукции (при прочих равных условиях), однако приводит в то же время к увеличению суммы финансовых средств, инвестируемых в дебиторскую задолженность, и росту продолжительности финансового и всего операционного цикла предприятия. Поэтому, устанавливая размер кредитного периода, необходимо оценивать его влияние на результаты хозяйственной деятельности предприятия в комплексе.

Размер предоставляемого кредита (кредитный лимит) характеризует максимальный предел суммы задолженности покупателя по предоставляемому товарному (коммерческому) или потребительскому кредиту. Его размер устанавливается с учетом типа осуществляемой кредитной политики (уровня приемлемого риска), планируемого объема реализации продукции на условиях отсрочки платежей, среднего объема сделок по реализации готовой продукции (при потребительском кредите — средней стоимости реализуемых в кредит товаров), финансового состояния предприятия - кредитора и других факторов. Кредитный лимит дифференцируется по формам предоставляемого кредита и видам реализуемой продукции.

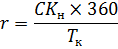

Стоимость предоставления кредита характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию. В сочетании со сроком предоставления кредита такая ценовая скидка показывает норму процентной ставки за предоставляемый кредит, рассчитываемой для сопоставления в годовом исчислении.

где r – годовая норма процентной ставки за предоставляемый кредит;

СКн – ценовая скидка, предоставляемая покупателю при осуществлении немедленного расчета за приобретенную продукцию, в %;

Тк – срок предоставления кредита (кредитный период), в днях.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке.

Система штрафных санкций за просрочку исполнения обязательств покупателями, формируемая в процессе разработки кредитных условий, должна предусматривать соответствующие пени, штрафы и неустойки. Размеры этих штрафных санкций должны полностью возмещать все финансовые потери предприятия-кредитора (потерю дохода, инфляционные потери, возмещение риска снижения уровня платежеспособности и другие).

Инкассация денежной наличности – это процесс получения денежных средств за реализованную продукцию.

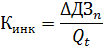

Коэффициент инкассации (Кинк) позволяет установить, когда и в какой сумме ожидается поступление денежных средств от продаж данного периода.

где ΔЦЗ – изменение дебиторской задолженности в интервале п, где п –первый месяц отгрузки продукции;

Qt – продажи месяца;

t – 1-й, 2-й, 3-й и последующие месяцы.

Установить значения коэффициентов инкассации можно на основе анализа денежных поступлений (погашения дебиторской задолженности) прошлых периодов. Коэффициент инкассации выражает процент ожидаемых денежных поступлений от продаж в определенном интервале времени от момента реализации продукции.

На крупных предприятиях (в корпорациях) имеется множество возможностей рефинансирования дебиторской задолженности. Рефинансирование позволяет быстро перевести дебиторскую задолженность в другие формы оборотных активов - в денежные средства и краткосрочные высоколиквидные ценные бумаги.

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

– факторинг;

– учет векселей, выданных покупателями продукции; форфейтинг.

Факторинг представляет собой финансовую операцию, заключающуюся в уступке предприятием-продавцом права получения денежных средств по платежным документам за поставленную продукцию в пользу банка или специализированной компании - «фактор-компании», которые принимают на себя все кредитные риски по инкассации долга. За осуществление такой операции банк (фактор-компания) взимают с предприятия-продавца определенную комиссионную плату в процентах к сумме платежа. Ставки комиссионной платы дифференцируются с учетом уровня платежеспособности покупателя продукции и предусмотренных сроков ее оплаты. Кроме того, при проведении такой операции банк (фактор-компания) в срок до трех дней осуществляет кредитование предприятия-продавца в форме предварительной оплаты долговых требований по платежным документам (обычно в размере от 70 до 90% суммы долга в зависимости от фактора риска). Остальные 10-30% суммы долга временно депонируются банком в форме страхового резерва при его непогашении покупателем (эта депонированная часть долга возвращается предприятию-продавцу после полного погашения суммы долга покупателем).

Факторинговая операция позволяет предприятию-продавцу рефинансировать преимущественную часть дебиторской задолженности по предоставленному покупателю кредиту в короткие сроки, сократив тем самым период финансового и операционного цикла. К недостаткам факторинговой операции можно отнести лишь дополнительные расходы продавца, связанные с продажей продукции, а также утрату прямых контактов (и соответствующей информации) с покупателем в процессе осуществления им платежей.

Учет векселей, выданных покупателями продукции, представляет собой финансовую операцию по их продаже банку (или другому финансовому институту, другому хозяйствующему субъекту) по определенной (дисконтной) цене, устанавливаемой в зависимости от их номинала, срока погашения и учетной вексельной ставки. Учетная вексельная ставка состоит из средней депозитной ставки, ставки комиссионного вознаграждения, а также уровня премии за риск при сомнительной платежеспособности векселедателя. Указанная операция может быть осуществлена только с переводным векселем.

Форфейтинг представляет собой финансовую операцию по рефинансированию дебиторской задолженности по экспортному товарному (коммерческому) кредиту путем передачи переводного векселя (индоссамента) в пользу банка (факторинговой компании) с уплатой последнему комиссионного вознаграждения. Банк (факторинговая компания) берет на себя обязательство по финансированию экспортной операции путем выплаты по учтенному векселю, который гарантируется предоставлением аваля банка страны импортера. В результате форфетирования задолженность покупателя по товарному (коммерческому) кредиту трансформируется в финансовую задолженность (в пользу банка). По своей сути форфейтинг соединяет в себе элементы факторинга (к которому предприятия-экспортеры прибегают в случае высокого кредитного риска) и учета векселей (с их индоссаментом только в пользу банка). Форфейтинг используется при осуществлении долгосрочных (многолетних) экспортных поставок и позволяет экспортеру немедленно получать денежные средства путем учета векселей. Однако его недостатком является высокая стоимость, поэтому предприятию-экспортеру следует проконсультироваться с банком (факторинговой компанией) еще до начала переговоров с иностранным импортером продукции, чтобы иметь возможность включить расходы по форфейтинговой операции в стоимость контракта.

Вопросы для самоподготовки

1. Что понимается под оборотными средствами?

2. Как определить наличие собственных оборотных средств?

3. Какие оборотные средства относятся к медленнореализуемым, быстрореализуемым и абсолютно ликвидным?

4. Какие оборотные средства относятся к нормируемым?

5. Какие существуют стратегии финансирования оборотных средств?

6. Какие показатели эффективности использования оборотных средств вы знаете, как они определяются?

7. В чем заключается управление дебиторской задолженностью?

8. Как рассчитать оптимальные для предприятия условия платежей за отгруженную продукцию?

9. В каких случаях предприятию следует прибегать к факторингу? В чем преимущества и недостатки факторинга для предприятия?

10. Какую цель преследует предприятие при управлении движением денежных средств?

11. Что такое финансовый цикл, операционный цикл и что они включают?

12. Как определить оптимальную сумму денежных средств, необходимую предприятию?

ФИНАНСОВОЕ ПЛАНИРОВАНИЕ В КОРПОРАЦИЯХ

Роль финансового планирования

Управлять - значит предвидеть, т.е. прогнозировать, планировать. Поэтому важнейшим элементом предпринимательской хозяйственной деятельности и управления предприятием (корпорацией) считается планирование, в том числе финансовое.

В рыночной экономике – внутрикорпоративное планирование не носит элементов директивности. Его цель – обеспечение оптимальных возможностей для успешной хозяйственной деятельности, получения необходимых для этого средств, достижения конкурентоспособности и прибыльности предприятия, а также планирование доходов и расходов корпорации, движения ее денежных средств.

Исходя из этих целей внутрикорпоративное финансовое планирование – это многоплановая работа, состоящая из ряда взаимосвязанных этапов:

– анализа финансовой ситуации и проблем;

– прогнозирования будущих финансовых условий;

– постановки финансовых задач;

– выбора оптимального варианта;

– составления финансового плана;

– корректировки, увязки и конкретизации финансового плана;

– выполнения финансового плана;

– анализа и контроля выполнения плана.

Анализ ситуации и проблем заключается в изучении фактических данных за предыдущий период. Это дает возможность оценить финансовые результаты за прошедшее время и определить проблемы. Основное внимание уделяется таким показателям, как объем реализации, затраты, размер полученной прибыли и др.

Прогнозирование будущих условий необходимо для определения внешней и внутренней среды, в которой будет протекать деятельность корпорации. На основе перспективных расчетов производственной деятельности предприятия, а также маркетинговых прогнозов изучения рынка, спроса и других факторов прогнозируются будущие возможные финансовые результаты.

Постановка финансовых задач заключается в определении на планируемый период параметров получения доходов, прибыли, предельных размеров расходов и основных направлений использования средств.

Выбор оптимального варианта. На основе анализа тенденций и текущего финансового состояния рассматриваются несколько вариантов положений, в которых может оказаться корпорация, и оптимальные варианты развития ее финансов.

Составление финансового плана. Составляется финансовый план в виде баланса его доходов и расходов.

Корректировка, увязка и конкретизация финансового плана состоят в состыковке показателей финансового плана с производственными, коммерческими, инвестиционными, строительными и другими планами и программами в установлении конкретных сроков их достижения. Согласованные показатели финансового плана доводятся до соответствующих подразделений и конкретных исполнителей.

Выполнение финансового плана. Это процесс текущей производственной, коммерческой и финансовой деятельности, влияющий на его конечные финансовые результаты.

Анализ и контроль заключаются в определении фактических конечных финансовых результатов деятельности корпорации, сопоставлении с плановыми показателями, выявлении причин и следствий отклонений от плановых показателей, в подготовке мер по устранению негативных явлений.

Большинство авторов различают финансовое прогнозирование и планирование. Часто считают, что при прогнозировании оцениваются возможные будущие финансовые последствия принимаемых решений, а при планировании фиксируются показатели, к которым фирма стремится. Такое разделение неоднозначно. В западной практике широко используемые гибкие бюджеты в соответствии с общепринятой терминологией являются элементом планирования, хотя и содержат оценку изменения результатов при варьировании входных параметров.

В российской практике распространенным является разделение планирования и прогнозирования

а) по временному признаку:

– короткий период – план,

– длительный период – прогноз;

Б)по методам проведения: для текущего планирования, как правило, используются методы прямого счета, для прогнозирования возможно привлечение методов экстраполяции, анализа трендов, имитационного и других видов моделирования.

Термин planning в западных источниках используется как обобщающее понятие, но чаще относится к долгосрочным прогнозам. Иногда используется термин programming (составление программы действий), он, как правило, относится к разработке отдельных проектов или процессов.

Самым детализированным уровнем планирования является budgeting - бюджетирование, или, как его часто называют, бюджетное, или сметное, планирование. Достаточно распространено понятие бизнес-планирования, которое обычно относится к разработке новых проектов.

Несмотря на недостатки термина «бюджетирование», он наиболее полно раскрывает суть и методы современного оперативного планирования. Использование термина «бюджетирование» подчеркивает высокую степень детализированной проработки плана, его привязку к коротким временным интервалам (месяц, квартал, год), практическую направленность.

К термину «бюджетирование» наиболее близок термин «сметное планирование». Возможно, он даже больше соответствует сути вопроса: если составление бюджета в традиционном понимании предполагает обязательную «роспись» доходной и расходной части, то смета допускает представление доходной части одной строкой и сосредоточение внимания на планировании расходной части, что может быть очень важным для предприятия.

На наш взгляд, весомые преимущества термина «бюджетирование» следующие: он подчеркивает общность подходов к планированию в современной российской практике и в странах с развитой рыночной экономикой, помогает однозначно понимать специальную зарубежную литературу. Термин «сметное планирование», наоборот, характерен для централизованной плановой системы, когда строка «доходы» спускалась вышестоящей организацией.

И в методической литературе, и на практике часто смешивают понятия «бюджетирование» и «бизнес-планирование». Действительно, и бюджет, и финансовый раздел бизнес-плана могут незначительно отличаться друг от друга: и тот, и другой вид планирования имеют схожие этапы и последовательность.

В то же время следует подчеркнуть особенности бизнес-планирования:

• бизнес-планы обычно разрабатываются для новых проектов, в них огромную роль играют маркетинговый анализ, стратегическая оценка рыночной ситуации и возможностей фирмы по внедрению на рынок: оценка потребности в предлагаемой продукции, возможности по завоеванию рынка, позиции конкурентов и т.д.;

• бизнес-план может быть более долгосрочным: если бюджет, как правило, имеет горизонт планирования не более года с квартальной, помесячной, недельной разбивкой, а затем просто продолжается (непрерывные или скользящие бюджеты), бизнес-план обычно разрабатывается на срок жизни проекта;

• при составлении бизнес-планов традиционное бюджетирование дополняется специфическим инструментом долгосрочного планирования с учетом временной стоимости денег.

Методы финансового планирования

Процесс составления финансового плана корпорации заключается в расчете ее показателей. Для этого используются различные способы и приемы расчета: расчетно-аналитический, балансовый, нормативный, метод оптимизации плановых решений, экономико-математическое моделирование.

Расчетно-аналитический метод – один из наиболее используемых в рыночной экономике методов планирования финансовых показателей. Финансовые показатели рассчитываются на основе анализа достигнутых показателей за прошлый период, индексов их развития и экспертных оценок этого развития в плановом периоде. Изучается связь финансовых показателей с производственными, коммерческими и другими показателями. Расчетно-аналитический метод используется в основном при расчете плановых показателей объема выручки, доходов, прибыли, фондов потребления и накопления предприятия.

Балансовый метод применяется при планировании распределения полученных финансовых средств. Суть его заключается в построении баланса имеющихся в наличии средств и потребностей их использования. Баланс при этом имеет следующий вид:

Он + П = Р + Ок,

где Он – остатки средств на начало года;

П – поступления средств в планируемом периоде;

Р – расходы в планируемом периоде;

Ок – остаток средств на конец планового периода.

Нормативный метод используется при наличии установленных норм и нормативов, например, норм амортизационных отчислений, налоговых ставок и тарифов взносов в государственные внебюджетные фонды (пенсионный, медицинского страхования и др.), нормативов потребности в оборотных средствах и др.

Нормативы, используемые при финансовом планировании, устанавливаются:

– органами власти и управления на федеральном, региональном, местном уровнях (ставки амортизационных отчислений, налогов, взносов во внебюджетные фонды);

– ведомствами (нормы предельных уровней рентабельности, предельных отчислений в резервные фонды и др.);

предприятиями (нормы потребности в оборотных средствах, кредиторской задолженности, запасов и сырья, отчислений в ремонтный фонд и др.).

Метод оптимизации плановых решений состоит в разработке ряда вариантов плановых показателей и выборе из них оптимального. В качестве критериев выбора вариантов показателей для последующего включения их в финансовый план могут быть использованы: минимум приведенных затрат; максимум приведенной прибыли; минимум текущих затрат; максимум прибыли на рубль вложенного капитала; минимум времени на оборот капитала и др.

Экономико-математическое моделирование используется при прогнозировании финансовых показателей корпорации на срок не менее чем пять лет. Экономико-математические модели позволяют найти количественное выражение взаимосвязей между финансовыми показателями и факторами, влияющими на них. Такие модели строятся на функциональной и корреляционной связи. Применение экономико-математических моделей дает возможность быстро рассчитать несколько вариантов показателей и выбрать наиболее оптимальный из них.

К объектам финансового планирования относятся:

– выручка от реализации продукции, услуг и прибыль;

– амортизационные отчисления;

– объем оборотных активов и их прирост;

– ресурсы в капитальном строительстве;

– платежи в бюджет;

– взносы во внебюджетные фонды.

Финансовый план

В ходе составления финансового плана предприятия (корпорации) должны решаться следующие задачи:

– определение основных финансовых показателей на плановый период;

– увязка финансовых показателей с производственными и коммерческими;

– выявление резервов увеличения доходов и прибыли предприятия;

– определение путей повышения эффективности использования финансовых ресурсов.

Финансовые планы могут быть стратегическими, текущими и оперативными.

Стратегический финансовый план составляется на длительный срок. В нем даются оценки основных финансовых показателей согласно разработанных стратегий корпорации.

Текущий финансовый план составляется на год с поквартальной разбивкой. Этот план обеспечивает увязку производственных и финансовых показателей деятельности организаций.

Оперативные финансовые планы включают составление платежного, налогового и кассового плана на месячный срок с подекадной разбивкой.

Дата добавления: 2015-10-05; просмотров: 2295;