ТЕМА 11. ІНВЕСТИЦІЙНІ РЕСУРСИ ПІДПРИЄМСТВА

11.1. Інвестиції та інвестиційний проект.

11.2. Методи оцінювання ефективності інвестиційних проектів.

11.3. Оцінювання ефективності інвестиційних проектів методом дисконтування.

11.1 Інвестиції та інвестиційний проект

Інвестиції (від англ. investment) означають "капітальні вкладення", проте зараз цей термін трактують ширше. Інвестиції – господарські операції, які передбачають придбання основних засобів, нематеріальних активів, корпоративних прав та/або цінних паперів в обмін на кошти або майно.

Ресурси, призначені для інвестицій, умовно поділяють на такі напрями:

освоєння і випуск нової продукції;

технічне переозброєння;

розширення виробництва;

реконструкція;

нове будівництво.

Підприємствам найвигідніше концентрувати ресурси на технічному переозброєнні та реконструкції діючих підприємств. Нове будівництво доцільне тільки для прискорення впровадження найбільш перспективних продуктів і розвитку галузей виробництва, що визначають науково-технічний прогрес, а також для освоєння принципово нової техніки та технології. Під технічним переозброєнням підприємства розуміють таку форму оновлення, коли відбувається заміна старої виробничої техніки і технології на нову без розширення виробничої площі. Розширення діючих підприємств - це інвестування з метою збільшення обсягу виробництва шляхом будівництва нових додаткових цехів і створення інших підрозділів. Як правило, воно ведеться на новій технічній основі й сприяє підвищенню технічного рівня виробництва.

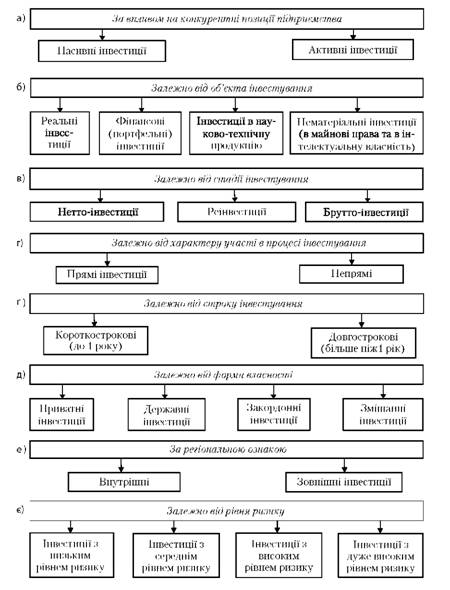

Класифікація інвестицій представлена на рис. 11.1.

Згідно Податкового Кодексу України розрізняють інвестиції:

а) капітальні інвестиції – господарські операції, що передбачають придбання будинків, споруд, інших об'єктів нерухомої власності, інших основних засобів і нематеріальних активів, що підлягають амортизації відповідно до норм цього Кодексу;

б) фінансові інвестиції – господарські операції, що передбачають придбання корпоративних прав, цінних паперів, деривативів та/або інших фінансових інструментів. Фінансові інвестиції поділяються на: прямі інвестиції – господарські операції, що передбачають внесення коштів або майна в обмін на корпоративні права, емітовані юридичною особою при їх розміщенні такою особою; портфельні інвестиції – господарські операції, що передбачають купівлю цінних паперів, деривативів та інших фінансових активів за кошти на фондовому ринку або біржовому товарному ринку;

в) реінвестиції – господарські операції, що передбачають здійснення капітальних або фінансових інвестицій за рахунок прибутку, отриманого від інвестиційних операцій.

Залежно від стадії інвестування розрізняють нетто-інвестиції (в основі проекту), реінвестиції (спрямування вільних коштів на інвестування) і брутто-інвестиції (включають нетто-інвестиції та реінвестиції), а залежно від характеру участі в процесі інвестування - прямі інвестиції (при безпосередній участі інвестора у виборі об'єктів інвестування) та непрямі (здійснюються інвестиційними компаніями й іншими фінансовими посередниками).

Методологія управління інвестиційними процесами або проектами в загальному вигляді включає такі етапи:

планування, яке займає основне місце в операціях інвестування й втілює організуючий початок всього інвестиційного процесу. Суть інвестиційного планування полягає в обґрунтуванні цілей і методів їх досягнення на основі деталізації інвестиційних операцій;

Рис. 11.1. Класифікація інвестицій

реалізація інвестиційного проекту, який включає створення управлінської структури проекту та функціонально-цільовий розподіл обов'язків учасників проекту, власне інвестування (здійснення виробництва, збуту і фінансування);

поточний контроль і регулювання інвестиційного процесу на всіх його стадіях - від первинного інвестування до ліквідації підприємства;

оцінка та аналіз якості виконання проекту і його відповідності поставленим цілям.

Джерелами фінансових коштів для інвестицій можуть бути власні (внутрішні) ресурси і залучені ззовні (від зовнішніх інвесторів) (табл. 11.1).

Власні джерела інвестицій формуються за рахунок амортизаційних відрахувань, відрахувань від прибутку на інвестиційні потреби тощо. Зовнішні джерела інвестування формуються в основному за рахунок позикових засобів: кредитів банків, позабюджетних фондів інвестиційної підтримки, інвестиційних фондів і компаній, страхових товариств та пенсійних фондів. Особливим видом зовнішніх інвестицій є засоби, які залучаються підприємством для інвестицій за рахунок емісії власних акцій, облігацій та інших цінних паперів і їх розміщення на відповідних ринках, а також приріст акціонерного капіталу, який утворюється за рахунок зростання котирувальної вартості акцій підприємства.

Таблиця 11.1.

Структура інвестиційних джерел підприємства

| Види капіталу | Інвестиційні джерела | |

| Власний капітал підприємства | Внутрішні | Нерозподілений прибуток Резервний капітал Різні фонди Амортизаційні відрахування і фінансування |

| Зовнішні | Звичайні акції Привілейовані акції Вклади засновників Безповоротна фінансова допомога Цільові надходження і фінансування | |

| Позиковий капітал | Внутрішні | Внутрішня кредиторська заборгованість |

| Зовнішні | Довгострокові зобов'язання Короткострокові зобов'язання |

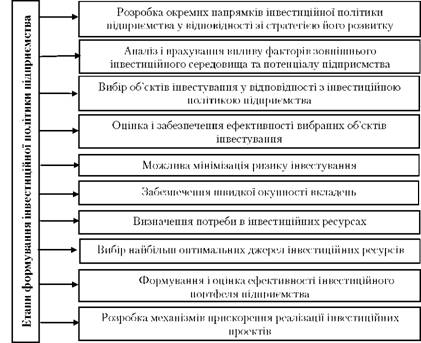

Основні етапи формування інвестиційної політики підприємства зображені на рис. 11.2.

Рис. 11.2. Етапи формування інвестиційної політики підприємства

Основні напрями інвестиційної політики підприємства такі:

1) інвестиції, які спрямовуються на підвищення ефективності діяльності підприємства. Метою цих інвестицій є створення умов для зниження витрат підприємства за рахунок заміни застарілого устаткування, перенавчання персоналу або переміщення виробничих потужностей у регіони з вигіднішими умовами виробництва і збуту;

2) інвестиції в розширення виробництва. Мета цих інвестицій полягає в розширенні обсягу випуску товарів і послуг для ринків, що сформувалися, в рамках існуючих виробництв;

3) інвестиції в створення нових виробництв. Такі інвестиції призначені для створення абсолютно нових потужностей і освоєння нових технологій для випуску товарів та послуг, які не проводилися підприємством раніше;

4) інвестиції для задоволення вимог державних органів управління (нових екологічних норм або стандартів безпеки).

З погляду економічної кон'юнктури можливі два типи інвестиційної стратегії підприємства (фірми):

пасивні інвестиції, які забезпечують принаймні підтримку на заданому рівні показників рентабельності даного підприємства;

активні інвестиції, які забезпечують підвищення конкурентоспроможності підприємства й прибутковість його операцій в порівнянні з вже досягнутим рівнем. Як правило, це відбувається за рахунок впровадження нових технологій, організації випуску конкурентоспроможної продукції, завоювання нових ринків збуту й поглинання конкуруючих фірм.

Учасники інвестиційної діяльності різноманітні та зображені на рис. 11.3.

Рис. 11.3. Учасники інвестиційної діяльності

Інвестиційний проект – система заходів, які плануються та здійснюються щодо вкладення капіталу в створювані матеріальні об'єкти, технологічні процеси, а також у різні види підприємницької діяльності в цілях її збереження та розширення. Інвестиційні проекти можуть класифікуватися за різними ознаками:

за цілями інвестування:

забезпечення приросту обсягу виробництва;

розширення (оновлення) асортименту продукції;

підвищення якості продукції;

скорочення витрат;

зниження ризику виробництва і збуту;

соціальний ефект та вирішення інших завдань.

за величиною інвестицій:

великі (більше 1 млн. дол.);

середні (від 100 тис. до 1 млн. дол.);

малі (до 100 тис. дол.).

за термінами реалізації:

довгострокові (більше ніж 3 роки);

середньострокові(1 – 3 роки);

короткострокові (до 1 року).

за рівнем автономності реалізації:

альтернативні;

незалежні;

пов'язані відношенням компліментарності;

пов'язані відношенням заміщення.

за джерелами фінансування:

фінансування за рахунок внутрішніх джерел;

за рахунок зовнішніх джерел;

за рахунок змішаних джерел.

за типом грошового потоку:

з ординарним грошовим потоком;

з неординарним грошовим потоком.

за рівнем інвестиційного ризику:

високо-;

середньо-;

низько-;

безризикові.

за формою власності інвестицій:

приватні;

державні.

за національною приналежністю інвесторів:

національні (внутрішні);

іноземні.

за схемою фінансування:

прямі;

побічні.

Розрізняють:

малі інвестиційні проекти;

монопроекти;

мультипроекти;

мегапроекти;

міжнародні проекти.

Малі інвестиційні проекти невеликі за масштабом, обмежені за обсягом інвестицій і допускають ряд спрощень у процедурах проектування та реалізації. Монопроекти мають чітко окресленні ресурсні, часові та інші рамки. Мультипроекти це самостійний різновид інвестиційних проектів виділяється в тих випадках, коли декілька взаємопов'язаних проектів виконуються за одним задумом. Мегапроекти – це цільові програми, в яких наявна велика кількість взаємопов'язаних проектів, які об'єднані загальною метою, виділеними ресурсами і термінами виконання. Прикладом галузевих мегапроектів можуть бути проекти, які реалізуються в галузях паливно-енергетичного комплексу (освоєння нових нафто газонасосних районів, будівництво систем магістральних трубопроводів). Міжнародні проекти, як правило, відзначаються значною складністю й вартістю, ґрунтуються на взаємодоповнюючих стосунках і можливостях партнерів (наприклад, спільні підприємства).

11.2. Методи оцінювання ефективності інвестиційних проектів

Для оцінювання ефективності інвестиційних проектів використовуються прості (статистичні) і динамічні (дисконтування) методи. Прості (статистичні) методи поділяються на методи розрахунку норми прибутку і терміну окупності. Динамічні методи (методи дисконтування) поділяються на методи розрахунку чистого дисконтованого доходу, індексу доходності, внутрішньої норми доходності і дисконтованого терміну окупності.

Методи оцінювання ефективності інвестиційних проектів подано в табл. 11.3.

Таблиця 11.3

Методи оцінювання ефективності інвестиційних проектів

| Описання методу | Переваги | Недоліки | Сфера застосування |

| Розрахунок норми прибутку. Чистий прибуток (дохід) проекту порівнюється з інвестиційними витратами. Показує, яка частина інвестиційних витрат повертається у виді прибутку на протязі одного інтервалу планування. При порівнянні проектів вибирають проект з найбільшим значенням норми прибутку | Простота розрахунків. Дає змогу оцінити прибутковість проекту | Не враховується часовий аспект вартості грошей, доходи від ліквідації старих активів, можливість реінвестування отриманих доходів. Метод не дозволяє вибирати один з проектів, які мають однакові норми прибутку, але різні інвестиційні витрати | Використовується при доцільності подальшого аналізу або відмови від проекту на самій початкові стадії |

| Розрахунок терміну окупності проекту. Загальний обсяг інвестиційних витрат порівнюється із сумою чистих надходжень від операційної діяльності. Коли ці потоки порівнюються, можна розрахувати період, необхідний для відшкодування витрат. 3 декількох варіантів відбирається проект з найменшим терміном окупності | Простота розрахунків. Дає змогу оцінити ліквідність проекту і його ризикованість | Вибір терміну окупності суб'єктивний. Не враховується вартість грошей у часі. Ігнорується дохідність проектів за межами терміну окупності. Тому проекти з однаковими термінами окупності, але різними термінами реалізації можуть приносити різний дохід, що затрудняє їхнє порівняння | Використовується для вибору проектів в умовах високої інфляції і нестабільності при дефіциті ліквідних оборотних засобів |

| Розрахунок чистого дисконтованого доходу (ЧДД). Цей показник визначається як різниця дисконтованих надходжень і витрат по проекту. Якщо ЧДД > 0, то проект треба прийняти тому, що поточна вартість доходів вища від поточної вартості витрат. Якщо ЧДД = 0, то інвестор не отримає доходу, хоча підприємство збільшиться в масштабах. Якщо ЧДД < 0, то інвестор понесе збитки. 3 декількох проектів треба вибрати той, у якого ЧДД більший | Враховується вартість грошей у часі. Метод орієнтований на збільшення доходів інвесторів | ЧДД є абсолютним показником, і тому важко об'єктивно оцінити вибір між декількома проектами з однаковими ЧДД і різними інвестиційними витратами або проектом з більшим терміном окупності та ЧДД і проектом з меншим терміном окупності та ЧДД. Вибір ставки дисконтування суб'єктивний | При виборі проектів декількох незалежних варіантів розрахунок ЧДД використовується при визначені внутрішньої норми доходності. При виборі з взаємовиключних проектів вибираються проекти з найбільшими ЧДД |

| Розрахунок індекс доходності (ІД). Цей показник визначається як відношення поточної вартості майбутніх доходів до початкових витрат. Характеризує відносну прибутковість проекту. Якщо ІД>1, то дохідність інвестицій вища чим вимагають інвестори, і, це означає, що проект прибутковий. Якщо ІД=1, то дохідність інвестицій дорівнює нормативній рентабельності. Якщо ІД<1, то інвестиції нерентабельні | Є відносним показником і дає змогу судити про резерв безпеки проекту | Вибір ставки дисконтування суб'єктивний | Застосовується під час порівняння незалежних проектів з різними інвестиційними витратами і термінами реалізації при формуванні оптимального інвестиційного портфеля підприємства |

| Розрахунок внутрішньої норми доходності (ВИД). Під ВИД розуміють таку ставку дисконтування, при якій ЧДД проекту рівний нулю, тобто коли всі витрати окупляться. ВИД характеризує нижній гарантований рівень прибутковості проекту і максимальну ставку плати за залучені джерела фінансування, при якій проект залишається беззбитковим. ВНД порівнюють з вартістю джерел засобів для здійснення проекту (ВЗ). Якщо ВНД > ВЗ, то проект треба прийняти. Якщо ВНД = ВЗ, то проект безприбутковий. Якщо ВНД < ВЗ, то проект збитковий | Метод простий для розуміння. Націлений на збільшення доходів інвесторів | Передбачає складні розрахунки. При неординарних потоках можливі декілька варіантів значень ВНД. Вибір проекту за цим критерієм утруднений, оскільки проекти з низькою ВНД можуть у подальшому приносити значний чистий дисконтований дохід. | Використовується при формуванні інвестиційного портфеля підприємства |

| Розрахунок дисконтованого терміну окупності. Дає змогу визначити період, за який повертаються початкові інвестиційні витрати з чистих дисконтованих надходжень за проектом | Враховує вартість грошей у часі і можливість реінвестування доходів, які отримуються | Вибір дисконтованого терміну окупності страждає суб'єктивністю. Цей показник ігнорує доходність проектів за межами терміну окупності. Тому проекти з однаковими дисконтованими термінами окупності, але різними термінами реалізації можуть приносити різний дохід, що затрудняє їх порівняння | Використовується для вибору проектів в умовах високої інфляції та нестабільності в разі дефіциту ліквідних оборотних засобів |

11.3. Оцінювання ефективності інвестиційних проектів методом дисконтування

Для оцінювання ефективності проекту використовуються такі показники:

чистий дохід (ЧД);

чистий дисконтований дохід (ЧДД);

індекс доходності (ІД);

внутрішня норма доходності (ВНД).

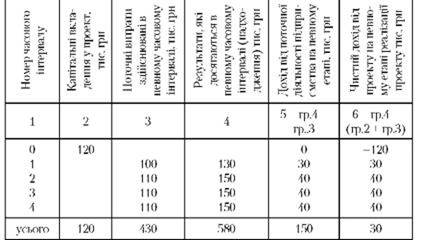

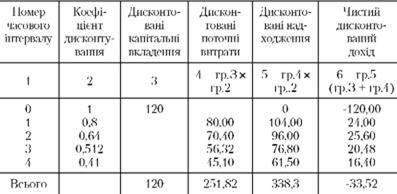

Чистий дохід підприємства від реалізації інвестиційного проекту є різницею між надходженнями і виплатами коштів підприємства в процесі реалізації проекту стосовно кожного інтервалу планування (табл. 11.4).

Виплати підприємства поділяються на капітальні (одноразові) витрати й поточні витрати. До капітальних витрат належать витрати, які спрямовані на створення виробничих потужностей і розробку продукції. Капітальні витрати носять одноразовий характер і проводяться, як правило, на початковому етапі реалізації проекту, який прийнято вважати нульовим етапом. Приклад відображення капітальних витрат поданий у табл. 11.4 (колонка 2). Поточні витрати – це витрати на придбання сировини, матеріалів і комплектуючих, оплату праці працівників підприємства, інші види витрат, належать до собівартості продукції. Поточні витрати здійснюються протягом усього терміну реалізації проекту. Приклад поточних витрат за проектом поданий у табл. 11.4 (графа 3).

Таблиця 11.4

Визначення чистого доходу від інвестиційного проекту

Надходження – це результат діяльності підприємства в процесі здійснення проекту у вигляді виручки від реалізації виробленої продукції (див. табл. 11.4, графа 4). Різниця між результатами діяльності підприємства і його поточними витратами становить дохід від поточної діяльності підприємства (див. табл. 11.4, графа 5), розраховується як різниця показників, наведених у графах 4 і 3 табл. 11.4. Щоб оцінити величину реального доходу, отриманого підприємством за період реалізації проекту (його життєвий цикл), необхідно зменшити сумарний поточний дохід підприємства на величину капітальних витрат, тобто "очистити" результати діяльності підприємства від усіх витрат, пов'язаних з їх досягненням. Отримана різниця і є чистим доходом від реалізації проекту (див. табл. 11.4, графа 6), розраховується як різниця між даними графи 4 і даними граф 3 і 2.

Використання в практиці оцінювання інвестиційних проектів величини чистого дисконтованого доходу як похідного від розглянутого вище показника чистого доходу спричинило очевидною нерівноцінністю для інвестора поточних і майбутніх доходів. Іншими словами, доходи інвестора, отримані в результаті реалізації проекту, підлягають коректуванню на величину упущеної вигоди у зв'язку із "заморожуванням" грошових коштів, відмовою від їх використання в інших сферах застосування капіталу.

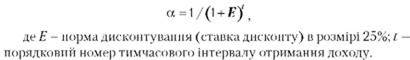

Для того, щоб відобразити зменшення абсолютної величини чистого доходу від реалізації проекту в результаті зниження "цінності" грошей з часом, використовують коефіцієнт дисконтування, який розраховується за формулою:

Прийнятий спосіб розрахунку коефіцієнта дисконтування говорить про те, що найбільша "цінність" грошових коштів є в теперішній час. Чим більше віднесений у майбутнє термін повернення вкладених грошових коштів від моменту їх інвестування в проект (теперішнього моменту), тим нижча "цінність" грошових коштів. Значення коефіцієнта дисконтування для заданого інтервалу (періоду) реалізації проекту визначається вибраним значенням норми дисконтування.

Норма дисконтування (ставка дисконту) розглядається в загальному вигляді як норма прибутку на вкладений капітал, тобто як відсоток прибутку, який інвестор або підприємство хоче отримати, в результаті реалізації проекту. Якщо норма дисконтування відображає інтереси підприємства-ініціатора проекту, вона приймається на рівні середньої норми прибутку для підприємства. При врахуванні інтересів іншого підприємства, яке вклало гроші в проект, норма дисконтування розглядається на рівні ставки банківського депозиту; для банків, які надали кредит для реалізації проекту, - на рівні ставки міжбанківського відсотку тощо.

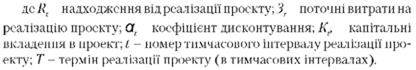

Щоб отримати величину чистого доходу підприємства з урахуванням майбутнього зниження "цінності" грошей (чистого дисконтованого доходу), необхідно визначити дисконтовані капітальні вкладення (розраховуються шляхом множення капітальних вкладень у проект, представлених у графі 2 табл. 11.4, на коефіцієнт дисконтування, наведений у графі 2 табл. 11.5; результати розрахунків записуються в графі 3 табл. 11.5), дисконтовані поточні витрати підприємства (визначаються аналогічно дисконтованим капітальним вкладенням, записуються в графі 4 табл. 11.5) і дисконтовані надходження (графа 5 табл. 11.5). В результаті вирахування з дисконтованих надходжень суми дисконтованих поточних витрат і дисконтованих капітальних вкладень отримуємо чистий дисконтований дохід від проекту (графа 6 табл. 11.5).

Таблиця 11.5

Визначення чистого дисконтованого доходу(при нормі дисконтування 25%)

У формалізованому вигляді розрахунок чистого дисконтованого доходу (ЧДД) можна подати у вигляді:

Критерій ефективності інвестиційного проекту виражається таким чином: ЧДД > 0. Позитивне значення чистого дисконтованого доходу говорить про те, що проект ефективний і може приносити прибуток у встановленому обсязі. Негативна величина чистого дисконтованого доходу (як у прикладі, табл. 11.5) свідчить про неефективність проекту (тобто при заданій нормі прибутку проект приносить збитки підприємству і/або його інвесторам).

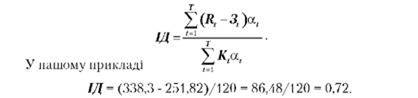

Індекс доходності (ІД) проекту дає змогу визначити, чи зможе поточний дохід від проекту покрити капітальні вкладення в нього. Він розраховується за формулою:

Ефективним вважається проект, індекс доходності якого вищий за одиницю, тобто сума дисконтованих поточних доходів за проектом перевищує величину дисконтованих капітальних вкладень. Проект, що розглядається нами, неефективний, оскільки індекс доходності менший одиниці від 0,72.

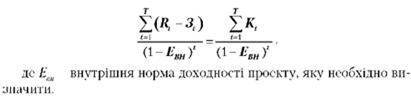

Внутрішня норма доходності (ВНД) – це та норма (ставка) дисконту, при якій величина доходів від поточної діяльності підприємства в процесі реалізації рівна наведеним (дисконтним) капітальним вкладенням. Внутрішня норма доходності визначається розв'язуванням такого рівняння:

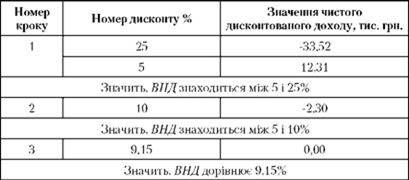

Внутрішня норма доходності характеризує максимальну віддачу, яку можна отримати від проекту, тобто ту норму прибутку на вкладений капітал, за якої чистий дисконтований дохід рівний нулю. При цьому внутрішня норма доходності є гранично допустимою вартістю грошових коштів (величину відсоткової ставки за кредитом, розмір дивідендів за акціями, які імітуються, тощо), які можуть залучатися для фінансування проекту. Практично підрахунок величини ВНД проводиться методом послідовного наближення за допомогою програмних засобів типу електронних таблиць. Приклад розрахунку ВНД методом послідовного наближення подано в табл. 11.6, у якій використано дані табл. 11.4 і 11.5.

Термін окупності інвестицій (Ток) – це мінімальний часовий проміжок, який вимірюється в місяцях, кварталах або роках, починаючи з якого первинні вкладення й інші витрати, пов'язані з реалізацією інвестиційного проекту, покриваються сумарними результатами від його здійснення. Рекомендується визначати термін окупності з використанням дисконтування.

Поряд з розглянутими показниками можливе використання й інших: точки беззбитковості, норми прибутку, капіталовіддачі, інтегральної ефективності витрат тощо. Застосування цих показників залежить від конкретного проекту й поставлених цілей. Жоден з перерахованих показників не є достатнім для прийняття рішення про ефективність інвестиційного проекту.

Таблиця 11.6

Розрахунок внутрішньої норми доходності

Рішення про інвестування засобів у проект повинні ухвалюватися з урахуванням значень всіх перерахованих показників у сукупності, а також інтересів усіх учасників інвестиційного проекту. Важливе значення в прийнятті цього рішення повинні відігравати структура й розподіл капіталу в часі.

Дата добавления: 2015-09-28; просмотров: 1405;