Предпринимательский риск.

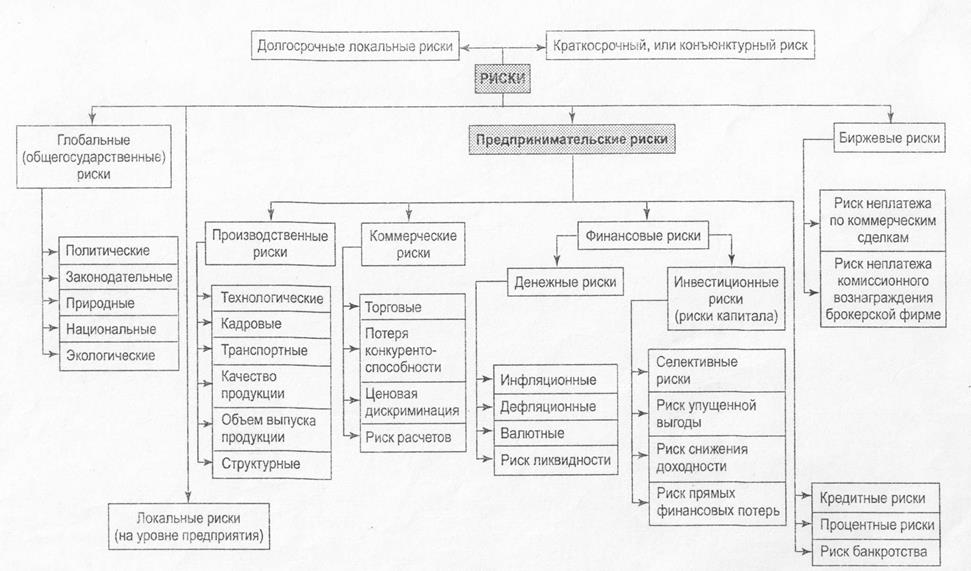

Предпринимательство любого вида, как правило, связано с риском, который принято называть хозяйственным или предпринимательским. Риск — это вероятность возникновения потерь или снижения доходов по сравнению с допустимым вариантом. Основной предпосылкой возникновения предпринимательского риска является наличие конкуренции и альтернативных вариантов решения тех или иных вопросов развития предприятия, его эффективного функционирования. Классификация хозяйственных или предпринимательских рисков проводится по множеству критериев (рис. 1).

|

Различают глобальный риск (общегосударственный) и локальный (на уровне предприятия). Эти риски взаимообусловлены, воздействуют друг на друга и в то же время являются автономными. Например, принятие решений на уровне государства в отношении налоговой, кредитно-финансовой политики привносит в деятельность предприятия элементы риска. И наоборот, отдельные решения, принятые на уровне предприятия, особенно мероприятия по ассортименту и объему производства, внедрению технологических процессов, выполнению социальных программ и т. п., могут входить в противоречие с общегосударственными интересами и сопровождаться глобальными рисками.

Риски предприятия подразделяются на долгосрочные и краткосрочные. Долгосрочный локальный риск связан с перспективами развития предприятия. К нему можно отнести необоснованно малые отчисления на производственное развитие, изъяны кадровой политики предприятия, отсутствие деятельности по созданию новой конкурентоспособной продукции и др. Краткосрочный, или конъюнктурный, риск может иметь место при выборе нерациональных форм организации анализа конъюнктуры рынков, необязательного контрагента и т. д.

В зависимости от степени влияния известны следующие виды предпринимательского риска:

1. производственный;

2. коммерческий;

3. финансовый;

4. кредитный;

5. процентный.

Производственный риск связан с производством продукции, товаров и услуг, осуществлением любых видов производственной деятельности. Среди причин возникновения такого риска — уменьшение размеров производства, несоответствие качества продукции спросу, рост материальных затрат, уплата повышенных процентов, отчислений, налогов и др.

Коммерческий риск возникает в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Истоки этого риска — снижение объема реализации вследствие негативного изменения конъюнктуры или управленческие ошибки, повышение закупочной цены товаров, непредвиденное снижение объема закупок, потери товара в процессе обращения, рост издержек обращения.

Финансовые риски — это нередко спекулятивные риски, которые возникают в сфере отношений предприятия с банками и другими финансовыми институтами. Финансовые риски подразделяются на два вида:

§ риски, связанные с покупательной способностью денег;

§ риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся инфляционный и дефляционный риски, валютные риски, риск ликвидности.

Инфляция означает обесценение денег и соответственно рост цен. Дефляция — процесс, обратный инфляции, выражающийся в снижении цен и увеличении покупательной способности денег. Инфляционный риск — это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери. Дефляционный риск — это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов и потребительной стоимости товаров.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой при проведении внешнеэкономических, кредитных и других валютных операций. Риск ликвидности — это риск, связанный с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества.

Инвестиционные риски включают риск упущенной выгоды, риск снижения доходности и риск прямых финансовых потерь. Риск упущенной выгоды — это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхования, хеджирования, инвестирования и т. п.). Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, вкладам и кредитам. Он включает процентные риски и кредитные риски. Риск прямых финансовых потерь возникает в результате неосуществления (или частичного осуществления) инвестиционного проекта.

Кредитный риск — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К процентным рискам относится риск потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Управление рисками и методы их оценки

Управление рисками означает предотвращение появления того или иного вида риска, определение его стоимости, проведение предупредительных мероприятий, позволяющих избежать или уменьшить потери. Важным моментом системы управления риском является правильная оценка действительной вероятности и цены риска.

Под ценой риска следует понимать фактические убытки для предприятия, затраты по их уменьшению и возмещению.

Основными методами системы управления предпринимательским риском являются анализ, прогноз, планирование и учет. В ходе анализа риска чаще всего изучаются показатели базовых периодов, выявляются отклонения от намеченных целей и их причины.

Среди предупредительных мероприятий важное место занимает страхование – система мероприятий по созданию денежного фонда, из средств которого возмещаются потери. Расходы по всем видам страхования относятся на себестоимость продукции.

Более широкое распространение в практике оценки и измерения риска нашли экспертные, статистические и расчетно-аналитические методы.

Основными формами страхования риска является страхование работников от несчастных случаев, имущественное страхование (грузов, транспорта, имущества и т.д.), страхование финансовых рисков, страхование ответственности. Конечно, неплохо бы застраховать все риски, но где найти предприятию свободные финансовые средства.

Хеджирование связано с возможным изменением цен на сырье, материалы готовую продукцию, колебаниями валютного курса и т. п. Процедуры хеджирования сводятся к заключению срочных контрактов на покупку (продажу) продукции или валютных ценностей по фиксированным ценам в будущем. Основными видами хеджирования являются форвардные контракты, предусматривающие взаимные обязательства сторон по купле-продаже продукции в будущем по ценам, указанным в контракте, а также форвардные контракты на валюту и валютные опционы.

Диверсификация — расширение технологически разнородных сфер деятельности предприятия. Она включает диверсификацию выпускаемой продукции, когда предприятие выпускает разнообразные виды продукции, отдельные из которых не связаны со специализацией производства и требуют часто разработки новой технологии; диверсификацию капитальных вложений по регионам и видам производства; диверсификацию финансовых активов — приобретение различных видов ценных бумаг. Диверсификация — важный фактор снижения риска и вероятности банкротства предприятий, однако она требует гибкости производства и больших затрат.

На практике компании используют совокупность способов снижения рисков, а менеджеры на основе предыдущего опыта формулируют правила рискового менеджмента:

1. нельзя рисковать больше, чем это может позволить собственный капитал;

2. нужно думать о последствиях риска;

3. нельзя рисковать многим ради малого;

4. решение об инвестициях принимается лишь при отсутствии сомнений;

5. при наличии сомнений такое решение не принимается;

6. не следует исходить из того, что всегда присутствует только одно решение. Возможно, есть и другие варианты решений.

Предпринимательство, как следует из его определения, невозможно без риска. Поэтому важно научиться управлять рисками, т. е. анализировать, планировать и оценивать их.

ЛЕКЦИЯ 3

ТЕМА: «УПРАВЛЕНИЕ ПРЕДПРИЯТИЕМ»

1. Механизм и функции управления предприятием.

2. Управленческие технологии.

3. Организационные структуры управления предприятием.

ЦЕЛЬ ЛЕКЦИИ:

Обосновать наиболее оптимальные организационные структуры управления предприятием.

ЛИТЕРАТУРА: 1, 4.

Дата добавления: 2015-08-14; просмотров: 1095;