Классификация рисков в туризме

Слово "риск" в буквальном переводе означает "принятие решения", результат которого заранее не известен. Риск - это нечто, что может произойти, а может и не произойти.

По своей сущности риск является событием с отрицательными последствиями. Это гипотетическая возможность наступления ущерба. В связи с этим существует точка зрения, согласно которой о риске можно говорить только тогда, когда существует отклонение между плановыми и фактическими результатами. Данное отклонение может быть либо положительным, либо отрицательным. Возможность положительного отклонения при исходных заданных параметрах на одно ожидаемое явление носит название "шанс". В этом случае можно говорить о шансе на прибыль. При отрицательном отклонении - с понятием "риск" тесно связано понятие ущерб.

Фактор риска и необходимость покрытия возможного ущерба вызывают потребность в страховании. То есть предпосылкой страховых отношений служит риск.

Риск - это конкретное явление или совокупность явлений, потенциальная возможность причинения ущерба объекту страхования. Например, страховыми событиями при смешанном страховании жизни являются: страхование на случай болезни, от несчастного случая и на случай смерти. В этой связи в условиях договора требуется абсолютно точная формулировка страхового события, которое включается в объем ответственности страховщика. Например, осуществляя страхование имущества туристов, следует точно указать, какое имущество, какую сумму, от какого риска оно страхуется (от кражи, поломки в связи со стихийными бедствиями, порчи от пожара и т.п.).

По своему характеру риски подразделяются на следующие категории: объективные и субъективные, индивидуальные и универсальные, специфические, экологические, транспортные, политические, технические и т.п.

Объективные риски не зависят от сознания и воли страхователя (стихийные бедствия, землетрясения, наводнения и т.п.).

Субъективные риски основаны на отрицании или игнорировании объективного подхода к действительности.

Индивидуальный риск выражается в игнорировании страхования индивидуального домашнего имущества, картин, коллекций и т.п.

Универсальный риск - это риск, который включается в объем ответственности страховщика по большинству договоров. Например, страхование туристов от несчастных случаев и болезней, кражи имущества и т.п.

Особую группу составляют специфические риски: аномальные и катастрофические. К числу аномальных рисков относятся те, которые не позволяют отнести соответствующие объекты к тем или иным группам страхования. Например, индивидуальное страхование жизни, процедура медицинского освидетельствования, страхования на случай "плохой погоды", "не реализации лицензий на отстрел диких животных и зверей" и др. катастрофическими рисками являются риски, которые могут при их наступлении принести значительный ущерб страхователю и в особо крупных размерах (авария на ЧАЭС, землетрясение на Южном Сахалине и др.).

Экологические риски связаны с загрязнениями окружающей среды, а транспортные - подразумевают страхование средств воздушного, наземного, железнодорожного и водного транспорта.

Политические, или репрессивные риски, связаны с противоправными действиями с точки зрения норм международного права, мероприятиями или акциями правительств или граждан суверенного государства.

Технический риск страховщика в теоретическом плане представляет риск, связанный с осуществлением страхования. Наличие технического риска страховщика побуждает его активно участвовать в организации предупредительных мероприятий с целью снижения степени вероятности наступления страхового случая. Например, организация предупредительных мероприятий при страховании промышленных предприятий, различного рода складов, охотничьих туров, рыбной ловли и т.п.

Все рыночные обстоятельства, взятые в единстве и взаимодействии, определяют состояние, которое называется ситуацией, или общей ставкой риска. Ситуация риска характеризует состояние объектов страхования и обстановку, в которой они находятся. Общая ставка риска определяется как сумма частных рисков.

Страховой интерес следует рассматривать как имущественный, опосредованных неким денежным эквивалентом, т.е. денежной суммой, соответствующей этому интересу.

Важно иметь в виду наличие страхования риска, т.е. риск должен обладать характерными чертами, позволяющими страховым компаниям предлагать покрытие такого риска, а именно:

наличие большого количества единиц, подверженных риску;

случайный характер потерь;

некатастрофический характер потерь;

невысокая страховая премия.

С этих позиций следует рассматривать любые проекты, предусматривающие обеспечение страховой защиты каких-либо имущественных интересов.

Характерной особенностью рисковых видов страхования является их кратковременность и непредсказуемость величины ущерба. Например, при страховании туристов от несчастных случаев, болезни или смерти (гибели) трудно сказать заранее, что может произойти с туристом и каковы могут быть последствия страхового случая.

Особенности страхования в туризме - рисковость (вероятность происшествий), кратковременность поездок, неопределенность наступления страховых случаев. В туристическом бизнесе риск наступления нежелательных событий и их негативных последствий особенно велик: сам характер оказания услуг часто связан с пребыванием туристов в различных экзотических, экстремальных и непривычных для них местах, где часто бывает тяжело предусмотреть наличие неблагоприятных для самочувствия туристов факторов. Кроме того, при взаимодействии большого числа не зависящих друг от друга деловых партнеров (зарубежные туроператоры, консульские службы, администрации отелей, транспортные компании и др.) вероятность наступления страховых случаев повышается. В мире принято приобретать страховые полисы путешественника в офисе страховой компании или имеющей с ней договор турфирме. По договору со страховыми компаниями туроператоры и турагенты оказывают выезжающим за рубеж туристам содействие по страхованию различных страховых рисков:

от острых внезапных заболеваний;

от несчастных случаев;

от пропажи багажа или другого имущества;

от невозможности выезда в оплаченную поездку;

от отсутствия снега на горнолыжных курортах;

на случай задержки самолетов и другого транспорта при выезде-въезде;

на случай невыдачи визы:

на случай наступления личной гражданской ответственности горнолыжников;

на случай плохой погоды во время нахождения туриста на отдыхе;

на случай непредоставления или неполного предоставления туруслуг.

Таким образом, страховые компании помогают застрахованному туристу решить все проблемы и получить квалифицированную медицинскую, юридическую или административную помощь. Страховые компании в свою очередь могут предложить страхование рисков турфирмам:

финансового риска;

имущественного риска;

риска гражданской ответственности по договору с туристом и т.п.

Взаимоотношения между турфирмами и страховыми компаниями строятся на основании договоров страхования. Задачей турфирмы является правильный выбор надежной страховой компании, действующей не менее трех лет и имеющей лицензию на осуществление страховой деятельностью по интересующим туриста видам страхования. В России услуги по страхованию путешественников предлагают более 150 страховых компаний, включая региональные представительства крупных страховщиков. Для туриста бывает довольно проблематично определить, какая из компаний надежная. В случае если правила страхования, указанные в полисе, туманны и противоречивы (например, могут быть приведены правила добровольного медицинского страхования, которое не имеет абсолютно никакого отношения к рисовым видам страхования выезжающих за рубеж), а покрытие самих медицинских расходов весьма ограничено (турист может быть застрахован на 25 ты. дол. США, но реальное покрытие медицинских расходов может составить не более 8 тыс. дол), то с такой страховой компанией лучше не иметь дела. Не стоит доверять компаниям, которые предлагают заниженные тарифы. Это обязательно впоследствии скажется на качестве предоставляемых услуг. Приобрести полис лучше у страховой компании, которая страхует при сопровождении зарубежной сервисной компании ассистанс, поскольку предложенные ими виды страхования выдержаны в международных стандартах страхового бизнеса. Турфирмы зачастую делают выбор за клиента, и страховой полис включают в турпакет вместе с визой, ваучером, билетами, советуя отдыхающему позаботиться о себе заблаговременно и свести к минимуму последствия непредвиденного происшествия в незнакомом месте.

Страхование может быть добровольным, обязательным, индивидуальным и групповым.

Добровольное страхование осуществляется на основании договора между турфирмой (или страховой компанией) и выезжающими за рубеж туристами. Страхование проводится с помощью страхового полиса, охватывающего разнообразные риски, которые могут возникнуть в период отпуска. Практически страхование всех видов является добровольным.

Обязательное страхование осуществляется в силу закона страны пребывания. Медицинское страхование при выезде в некоторые страны является непременным условием получения визы и, по существу, становится обязательным. В большинстве цивилизованных стран страхование занимает одну из важнейших позиций в бизнесе. Так, все больше стран (Франция, Германия, США, Великобритания, Австрия, Швеция, Швейцария, Бельгия, Греция, Испания, ЮАР и др.) устанавливают обязательность медицинского страхования туристов с достаточно высокими лимитом покрытия расходов по страховым случаям - от 30 000 евро для стран Европы, и от 30 000 до 50 000 дол. США для остальных стран.

В настоящее время существуют две формы туристского обслуживания: сервисное (ассистанс) и компенсационное.

Ассистанс - особый вид международного сервисного облуживания туристов на территории страхования в целях оказания им помощи на месте в рамках договора страхования (медицинской, медико-технической, юридической и др.). из-за непредсказуемости страховых случаев и обширной географии зарубежных поездок туристов страховые компании не в состоянии обеспечить экстренную помощь пострадавшим своими силами. Поэтому в период поездки туристов за границу страховые компании оказывают им весь комплекс страховых услуг с помощью зарубежных сервисных медицинских компаний ассистанс (Medical Assistance Company), с которыми они имеют договоры. Сервисное обслуживание с помощью высокопрофессиональных компаний ассистанс включает медицинскую, юридическую или административную помощь застрахованному туристу и не требует от него дополнительных денежных затрат. Несомненно, оно является удобным и современным видом страхового обслуживания. Все расходы при этом виде страхования путешественников несет страховщик.

Компенсационное страхование предусматривает оплату страховых случаев в стране временного пребывания самими туристами. Это, как правило, легкие случаи заболевания, лечение которых стоит недорого. Если при наступлении страхового случая турист самостоятельно купил необходимые лекарства и другие медицинские препараты, то для получения компенсации по страховому полису ему необходимо в течение 30 дней после возвращения из поездки предоставить в страховую компанию все оригинальные счета, справки, чеки на понесенные расходы. Любое возмещение понесенных расходов возможно лишь при условии, что турист имеет страховой полис путешественника. При отсутствии полиса все расходы по возмещению ущерба при наступлении страхового случая несут сами туристы.

Страховые случаи носят сезонный характер: максимальное их количество бывает обычно в летний - осенний сезон (простудные заболевания, различные травмы, желудочно-кишечные заболевания и др.). более спокойным считается зимний - весенний сезон (невысокий процент травматизма, в основном на горнолыжных курортах).

Страховые компании страхуют и повышенные риски, предусмотренные туристским страховым полисом, с наступлением которых они обязаны предоставить туристу необходимую помощь. К группе повышенных рисков относятся ставшие популярными экзотические и экстремальные виды туризма. Наряду с так называемым пляжным отдыхом туристы хотят пересекать прерии и саванны, странствовать по джунглям и пустыням, карабкаться по скалам, заниматься дайвингом, рафтингом, виндсерфингом, горными лыжами, "покорять" Северный полюс, испробовать сафари, прыгать с парашютом и даже совершать полеты на космическом корабле. С появлением новых туристских маршрутов возникли и необычные страховые случаи: падение с верблюда, ожог растением или морским организмом, укус обезьяны и пр. эта категория туристов относится к группе повышенного риска, и с ними происходят редкие, но серьезные по тяжести и медицинским расходам случаи, что затрудняет работу страховщиков. Иногда любители активного отдыха кроме повышенного риска получить травму могут столкнуться и еще с одной проблемой. Горы, реки, открытый океан, пустыни - это места, находящиеся на значительном удалении от "цивилизации". При наступлении страхового случая эвакуировать пострадавшего можно только на вертолете, а подобного рода спасательные работы очень дороги. Оплатить такие услуги самостоятельно большинство людей не в состоянии. Решение проблемы - страховой полис и помощь компании ассистанс.

Второй важной группой риска для страхования в туризме являются детские группы. Сферы организованного детского отдыха, экскурсионные автобусные маршруты, обучение детей за рубежом имеют высокую вероятность возникновения страховых случаев. Поэтому страховой полис при поездках детских групп обязателен. При этом стоимость страховки для детей ниже, чем для взрослых. Если в путешествие отправляется семья с детьми, то застрахованными должны быть все члены семьи, включая детей. Нелишним окажутся взятые с собой лекарства, прежде всего таблетки "от живота", а также бактерицидный пластырь, бинт, чтобы оказывать первую помощь ребенку при получении незначительной царапины от кораллов или при переедании экзотических фруктов.

К третьей группе риска можно отнести туристов пожилого возраста (старше 60 лет), которые предпочитают путешествия по всему свету продолжительностью от одной - двух недель до трех месяцев и более в низкий сезон. Чаще всего в этот период можно увидеть путешествующими туристов Германии, Великобритании, Японии, социальная защита которых позволяем им, находясь на пенсии, выезжать на отдых в другие страны по весьма низким ценам. Нередко в их группах находятся пожилые люди, передвигающиеся в инвалидных колясках.

Российские туристы пенсионного возраста прежде всего по причине недостаточно развитой системы страхования и социального обеспечения выезжают на отдых и в познавательные туры за границу сравнительно редко и в основном предпочитают отдыхать в своем географическом пространстве. Тем не менее, курорты ближнего и дальнего зарубежья (Прибалтика, Кипр, Греция, Турция, Испания и другие страны) всегда готовы принять в низкий сезон российских туристов "третьего возраста" и предусматривают возможность значительного снижения стоимости их проживания в апартаментах при увеличении срока пребывания на курорте до двух - трех месяцев.

Повышенное внимание и надежную страховую защиту страховые компании обеспечивают горнолыжникам, поскольку горные лыжи стали массовым видом туризма, связаны с повышенным риском. Если на Западе горнолыжные курорты издавна пользуются большим спросом, то у российских туристов этот вид зимнего отдыха особую популярность приобрел лишь в последние годы. Особенно большой спрос возникает в период новогодних праздников и зимних школьных каникул в марте. Рейтинг стран - лидеров горнолыжных направлений представлен в таблице № 2.1

Таблица № 2.1. Рейтинг стран-лидеров горнолыжного туризма.

| № | Направление | Прогноз на сезон зима-2006/07,% | Итог сезона – 2005/06,% | Прогноз на сезон зима- 2005/06,% |

| Австрия | 26.9 | 28.4 | 25.6 | |

| Франция | 15.3 | 14.5 | 18.3 | |

| Италия | 13.4 | 15.2 | 12.3 | |

| Андорра | 12.4 | 11.6 | 11.7 | |

| Болгария | 8.2 | 7.2 | 6.1 | |

| Швейцария | 6.5 | 5.3 | 7.3 | |

| Турция | 3.2 | 6.0 | 5.0 | |

| Россия | 2.7 | 1.8 | 3.1 | |

| Финляндия | 2.4 | 1.5 | 2.4 | |

| Испания | 2.3 | 1.8 | 1.4 |

Страховые компании, занимающиеся страхованием в туризме, не всегда выделяют любителей горных лыж в отдельную категорию клиентов. Туристам, отправляющимся на горнолыжные курорты, такие компании предлагают классические программы с различными страховыми суммами и вариантами страхования дополнительных рисков. Экстренную помощь пострадавшим горнолыжникам российские страховые компании оказывают с помощью зарубежных сервисных компаний ассистанс. Так, российской туристке, застраховавшейся в компании "Ингосстрах" и получившей в швейцарском Давосе травму позвоночника, с помощью сервисной компании "Европа Ассистанс" была проведена сложная нейрохирургическая операция, организована медицинская эвакуация и встреча в Москве. Медицинские расходы по данному случаю составили 24 295 дол. США.

Клиентка страховой компании "Интеррос-Согласие" после полученной травмы во время катания на горных лыжах в Андорре в оперативном порядке получила с помощью сервисной компании неотложную медицинскую помощь. Услуги, гарантированные страховым полисом, включали осмотр врача, рентгеновское обследование, лечение, предоставление кресла-каталки. При отъезде домой для удобства клиента были оплачены два места в самолете, организована и оплачена доставка пострадавшей на "скорой помощи" из Андорры в аэропорт Барселоны и из Шереметьево-2 до московской квартиры. Сумма оплаченных расходов составила 4 тыс. дол. США сломанные руки, ноги, носы являются "неотъемлемыми атрибутами" новичков. Однако показатели количества страховых случаев на 1 000 туристов-горнолыжников значительно ниже, чем при страховании отдыхающих на курортах Турции и Египта. Статистика показывает, что на 10 000 застрахованных любителей горных лыж приходится всего пять сложных страховых случаев. Увеличение тарифной ставки для горнолыжников обусловлено дорогостоящими мероприятиями по спасательным работам, первой медицинской помощью и транспортировкой в медицинское учреждение в базовом лагере горнолыжников. Оплатить такие услуги самостоятельно большинство туристов не в состоянии. Решение проблемы - страховой полис. Суть в том, что чем выше риск. Тем выше тариф.

Страховая компания "Инкорстрах" в партнерстве со швейцарской сервисной компанией "ELVIA Travel Insurance Company" - мировым лидером в области медицинского ассистанса - обеспечивает своим клиентам комплекс медицинских, юридических, административных и технических услуг. Если при катании на лыжах застрахованный "Инкорстрахом" получает травму, "ELVIA" оплачивает расходы на поиск в горах в пределах до 2 000 дол. США и в пределах аналогичной суммы покрывает расходы на перевозку в горах от места происшествия до ближайшей больницы. Клиенты "Инкорстраха" будут застрахованы на 100 тыс. дол. США. Эта сумма включает медицинские расходы, экстренную стоматологическую помощь, транспортировку к месту жительства или больницу, доставку сопровождающих членов семьи, проживание в гостинице одного сопровождающего лица, возвращение несовершеннолетних детей домой, репатриацию останков, юридическую помощь, расходы на поиск в горах и перевозку пострадавшего до больницы.

Страховая группа "НАСТА" предлагает три основные программы страхования (А, В, D) от 30 тыс. до 100 тыс. дол. США страховой суммы, включающие все необходимые услуги по оказанию медицинской, медико-транспортной, административной помощи отдыхающим на горнолыжном курорте (таблица № 2.2).

Таблица № 2.2. Программы страховой группы "НАСТА" для горнолыжников

| Пункт программы | Программа | ||

| A | B | D | |

| Страховая сумма, дол. США | 30 000 | 50 000 | 100 000 |

| Медицинские расходы | + | + | + |

| Медицинское обслуживание | + | + | + |

| Стоматологическая помощь, дол. США | |||

| Транспортировка к месту жительства или в больницу | + | + | + |

| Транспортировка сопровождающих членов семьи | - | + | + |

| Ночлег для сопровождающего члена семьи | - | + | + |

| Возвращение несовершеннолетних детей | - | + | + |

| Репатриация останков | + | + | + |

| Юридическая помощь | - | + | + |

| Посещение застрахованного близким родственником в случае госпитализации | - | + | + |

| Гражданская ответственность | - | - | + |

| Поиск в горах | + | + | + |

| Перевозка пострадавшего в горах от места несчастного случая до больницы | + | + | + |

| Страховой тариф, дол. США в день | 1,00 | 1, 20 | 2,00 |

Турфирмы, отправляющие туристов на горнолыжные курорты, должны ответственно относиться к их медицинскому страхованию и помогать им, выбирать программу страхования, включающую необходимый минимум страховых услуг, со страховым покрытием не менее 30 000 дол. США.

Страховая премия - это цена страхования, продаваемого страховыми компаниями, страховое возмещение - это возмещение убытков, понесенных страхователем, за счет средств страховой компании.

Основные цели страховых актуарных расчетов могут быть условно подразделены следующим образом:

Исследование и группировка рисков в рамках страховой совокупности, то есть выполнение требований научной классификации рисков с целью создания гомогенной подсовокупности в рамках общей страховой совокупности;

Исчисление математической вероятности наступления страхового случая, определения частоты и степени тяжести последствий причинения ущерба, как в отдельных рисковых группах, так и в целом по страховой совокупности;

Математическое обоснование необходимых расходов на ведение дела страховщиком и прогнозирование тенденций их развития;

Математическое обоснование необходимых резервных фондов страховщика, предложение конкретных методов и источников формирования этих фондов.

Вопросы построения страховых тарифов занимают центральное место в деятельности любого страховщика. Значение их определяется тем, что страховщик, как правило, проводит ряд различных по содержанию и характеру видов страхования, требующих адекватного математического измерения взятых по договорам обязательств. При организации актуарных расчетов необходимо предусматривать некоторые общие вопросы, которые не зависят от конкретного вида страхования. К ним относятся: определение нетто-премии, надбавки за риски расходов по ведению дела.

Тарифная ставка (премия) - это цена страхового риска и других расходов, адекватное выражение обязательств страховщика по заключенному договору страхования. Совокупность тарифных ставок носит название тарифа. Тарифная ставка, по которой заключается договор страхования, носит название брутто-ставки. В свою очередь брутто-ставка состоит из двух частей: нетто-ставки и нагрузки. Собственно нетто-ставка выражает цену страхового риска. Нагрузка покрывает расходы страховщика по организации и проведению страхового дела, включает отчисления в запасные фонды, содержит элементы прибыли. В основе построения нетто-ставки по любому виду страхования лежит вероятность наступления страхового случая.

Под вероятностью какого-либо события А - обозначаемой Р (А) - понимается отношение числа случаев N, когда оно в принципе могло произойти. Вероятность любого (в том числе и страхового) события заключена в пределах от 0 до 1. если она достигает своих крайних границ, то страхование на случай наступления данного события проводиться не может. Страховые отношения складываются только тогда, когда заранее неизвестно, произойдет в данное время то или иное событие или нет, т.е. будет ли иметь место страховой случай. В страховании под вероятностью страхового события Р (А) за определенный период времени понимают отношение количества страховых случаев к числу застрахованных объектов: M/N.

Частота страховых событий определяется как отношение между числом страховых событий и числом застрахованных объектов - L/N, то есть частота страховых событий показывает, сколько страховых случаев приходится на один объект страхования. Страховое событие может повлечь за собой несколько страховых случаев, то есть охватить своим вредоносным воздействием многочисленные объекты страхования (случаи).

Опустошительность страхового события (коэффициент кумуляции риска) представляет собой отношение числа пострадавших объектов страхования к числу страховых событий - M/L.

Минимальный коэффициент кумуляции риска равен 1. если опустошительность больше 1, то больше кумуляция риска и тем больше цифровое значение между числом страховых событий и числом страховых случаев. По этой причине на практике страховые компании при заключении договоров стремятся избежать сделок, где есть большой коэффициент кумуляции.

Нетто-ставка целиком предназначена для создания фонда выплат страхователям. В связи с этим она должна быть построена таким образом. Чтобы обеспечить эквивалентность взаимоотношений между страховщиком и страхователем. Иными словами, страховая компания должна собрать столько страховых премий, сколько предстоит потом произвести выплат страхователям.

При проведении страхования сумма выплачиваемого страхового возмещения пострадавшим страхователям. Как правило. Отклоняется от страховой суммы по ним. Причем если по отдельному договору выплата может быть несколько меньше или равна страховой сумме. То средняя по группе объектов выплата на один договор может и превышать среднюю страховую сумму. При построении нетто-ставки учитывается как раз последний показатель. В этих условиях рассчитанная нетто-ставка корректируется на коэффициент, определяемый отношением средней выплаты к средней страховой сумме на один договор. Коэффициент убыточности (степень уничтожения) b выражает соотношение между суммой выплаченного страхового возмещения Q и страховой суммой всех пострадавших объектов страхования S (b = Q/S). Данный показатель бывает меньше или равен 1.

В результате получаем следующую формулу для расчета нетто-ставки со 100 тыс. руб. страховой суммы:

Tn = P (A) x Kx 100, (1)

где Tn - тарифная нетто-ставка;

A - страховой случай;

K - коэффициент отношения средней выплаты к средней страховой сумме на один договор, определяемый как <b> = <Q>/<S>, где скобки < >

означают, что берутся средние величины.

Формула (1) позволяет разграничить понятия "вероятность страхового случая" и "вероятность ущерба". Вероятностью ущерба называется произведение вероятности страхового случая на поправочный коэффициент К. Это более общий страховой термин.

При анализе статистической отчетности широко используется понятие убыточности страховой суммы, равной отношению суммарного возмещения по страховым случаям, произошедшим в отчетном периоде, к совокупной сумме застрахованных объектов:

ΣQ M<Q> = P (A) <b>, (2)

Y = ΣS = N<S>

<Q> = ΣQ <S> = ΣS <b> = <Q>

ΣM ΣN <S>

где <Q>, <S>, <b> - соответственно средние величины страхового возмещения, страховой суммы и коэффициента убыточности.

Зная количество страховых случаев и общее число застрахованных объектов, с помощью формулы (2) из статистических данных можно определить среднюю тяжесть ущерба, которая в дальнейшем будет использоваться при расчете тарифных ставок.

Методика расчета тарифных ставок по рисковым видам страхования может применяться тогда, когда существует статистика или другая информация, которая позволяет рассчитывать вероятность наступления события, страховые суммы, выплаты (возмещения). Расчет производится по формуле:

Tn = To + Tr (3)

где To - основная ставка;

Tr - надбавка за риск.

Надбавка за риск рассчитывается исходя из следующих соображений. В рисковых видах страхования вероятность того, что фактический уровень выплат превысит ожидаемое среднее значение, очень велика - составляет примерно 0,5 - и этим обстоятельством нельзя пренебречь. Отклонение фактического уровня выплат от ожидаемого значения в большую сторону можно определить как риск. Чем шире диапазон возможных отклонений, тем выше риск.

Неопределенность конечного результата ставит довольно сложную задачу для актуария. С одной стороны, размер страховой премии должен быть достаточен для обеспечения страховых выплат даже в самой неблагоприятной ситуации, в противном случае страховщика ждет разорение. С другой стороны, возможно, хотя и крайне маловероятно, что в самом неблагоприятном случае суммарная страховая выплата окажется равной совокупной страховой сумме всех застрахованных объектов. Если собирать премию в таком размере, то страхование теряет смысл:

взнос равен страховой стоимости объекта, а страховой случай может и не произойти. Отсюда ясно, что реальный размер собираемой страховой премии, который не должен заметно превышать средний уровень выплат, не может со стопроцентной гарантией обеспечить превышение взносов над выплатами в любой ситуации. Речь может идти о 95% -й гарантии, 90% -й гарантии и т.д., т.е. о риске оказаться в убытке с вероятностью 5%, 10% и т.д.

Количественная оценка риска возможна только тогда, когда известна аналитическая или графическая функция распределения вероятностей для величины суммарной страховой выплаты, т.е. вероятность реализации каждого возможного ее значения.

При наличии такой информации могут выделены интервалы возможных значений суммы денежных выплат, сгруппированных по степени их вероятности, а значит, выбирая фиксированное значение величины верхней границы ожидаемых убытков (выплат) - Zmax, можно определить вероятность того, что фактическое значение суммы выплат окажется меньше этого значения.

Наоборот, если мы задаем уровень надежности оценки верхней границы G, то из вида функции распределения может быть установлено гарантированное значение верхней границы.

Разность между уровнем верхней границы и средним значением суммы страховых выплат <Z> дает диапазон возможных - и с некоторой вероятностью G - неблагоприятных отклонений уровня страховых выплат. Обычно эта величина составляет одно-три стандартных отклонения s величины Z от ее среднего значения <Z>:

Zmax (G) - <Z> = a (g) s, (4)

где коэффициент a (g) в зависимости от уровня гарантии безопасности G принимает значение от 1 до 3.

Величина суммарной страховой премии должна быть достаточной для обеспечения страховых выплат, поэтому ее приравнивают к максимальной величине ожидаемой суммы страховых выплат Zmax (G).

Страховая нетто-премия, взимаемая с одного страхователя, равна суммарной страховой нетто-премии, деленной на число договоров страхования:

Tn = Zmax/N = <Z> [1 + a (g) s (Zmax (G) / <Z>)] = To (1 + aVZ), (5)

где VZ = s (Zmax /<Z>) - коэффициент вариации размера суммарного страхового возмещения.

С учетом формулы (3) получаем следующую формулу для рисковой надбавки:

Tr = To aVZ (6)

Величина рисковой надбавки будет определяться в зависимости от конкретного вида коэффициента вариации. В большинстве случаев конкретный вид распределения потерь (размеров отдельных требований о выплате страховых сумм) не играет существенной роли, поскольку сумма исков, предъявляемых страховщику (величина суммарного иска), обычно зависит только от средней величины и дисперсии убытка. Дело в том, что если количество страховых случаев значительно превышает единицу [N>>1], то в силу центральной предельной теоремы распределение суммарного иска является нормальным распределением. Обозначив его дисперсию как DZ, а математическое ожидание (среднее значение суммарного иска) как:

<Z> = <N><Q>, (7)

где <N>, <Q> - среднее значение числа страховых случаев и величины страховой выплаты, получаем следующее выражение для рисковой надбавки Tr:

Tr = [ (To a) / (<N><Q>)] √{<N>#DQ + <Q>2 #Dn}, (8)

где DQ и DN - дисперсии величины страховой выплаты и количества страховых случаев.

В простейшем случае, когда все выплаты одинаковы (а следовательно их дисперсия равна нулю), имеем:

Tr = (To a) / (<N><Q>) (9)

Формула (9) также дает неплохое приближение, если коэффициент вариации уровня страховых выплат значительно меньше единицы.

При включении в страховой полис нескольких независимых рисков ожидаемая величина страховых выплат в соответствии с теоремой о сложении вероятностей представляет собой сумму всех ожидаемых страховых выплат по каждому риску в отдельности, а рисковая надбавка вычисляется как среднеквадратичная величина всех рисковых надбавок.

При исчислении тарифной ставки к нетто-премии делаются соответствующие надбавки, связанные с развитием риска. Главная статья этих надбавок - расходы на ведение дела. Последние расходы можно классифицировать как организационные, аквизиционные, ликвидационные, управленческие и связанные с инкассацией платежей.

Размер совокупной брутто-ставки рассчитывается по формуле:

Tb = Tn + Fabs, (10)

где Tb - брутто-ставка;

Tn - нетто-ставка;

Fabs - нагрузка.

В формуле (10) величины Tb, Tn, Fabs указываются в абсолютном размере.

При рентабельности отдельных видов страхования основное значение имеет сумма управленческих расходов. В актуарных расчетах необходимо уточнить размер расходов по отдельным видам страхования в рамках отдельных гомогенных групп с учетом их характера.

В качестве базисной информации в практике актуарных расчетов по оценке рисков используется страховая статистика. Она представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций на основе выработанных статистической наукой методов обработки обобщенных итоговых натуральных и стоимостных показателей, характеризующих страховое дело. Все показатели, подлежащие статистическому изучению, делятся на две группы: первая отражает процесс формирования страхового фонда, вторая его использования (таблица 2.3).

Таблица 2.3. Страховая статистика

| Страхование жизни с выплатой ренты | Пол | М | |||||||

| Страховые суммы | Норма доходности | 1,0% | |||||||

| На дожитие | 1 000р. | Нагрузка | 1,0% | ||||||

| На случай смерти | 1 000р. | ||||||||

| Годовая рента | 1 000р. | Периодичность | |||||||

| Срок выплаты ренты, лет | Ежегодно | ||||||||

| Срок уплаты премии | Единовременно | ||||||||

| Возраст | Срок действия договора | ||||||||

| Дожитие | Смерть | Рента | Всего | Дожитие | Смерть | Рента | Всего | ||

| 998,35 | 1,74916 | 998,35 | 1998,45 | 986,577 | 3,6375 | 986,577 | 1976,79 | ||

| 998,189 | 1,91056 | 998,189 | 1998,28 | 986,278 | 3,93807 | 986,278 | 1976,49 | ||

| 998,048 | 2,0517 | 998,048 | 1998,14 | 986,03 | 4,18781 | 986,03 | 1976,24 | ||

| 997,938 | 2,1619 | 997,938 | 1998,03 | 985,822 | 4,39682 | 985,822 | 1976,04 | ||

| 997,837 | 2,26217 | 997,837 | 1997,93 | 985,634 | 4,58606 | 985,634 | 1975,85 | ||

| 997,747 | 2,35245 | 997,747 | 1997,84 | 985,455 | 4,76592 | 985,455 | 1975,67 | ||

| 997,656 | 2,44335 | 997,656 | 1997,75 | 985,243 | 4,97872 | 985,243 | 1975,46 | ||

| 997,533 | 2,56699 | 997,533 | 1997,63 | 984,966 | 5,25683 | 984,966 | 1975, 19 | ||

| 997,376 | 2,72372 | 997,376 | 1997,47 | 984,645 | 5,57974 | 984,645 | 1974,87 | ||

| 997, 207 | 2,89245 | 997, 207 | 1997,3 | 984,278 | 5,9479 | 984,278 | 1974,5 | ||

| 997,005 | 3,09495 | 997,005 | 1997,1 | 983,877 | 6,35144 | 983,877 | 1974,1 | ||

| 996,8 | 3,29927 | 996,8 | 1996,9 | 983,493 | 6,73723 | 983,493 | 1973,72 | ||

| 996,616 | 3,48384 | 996,616 | 1996,71 | 983,127 | 7,10511 | 983,127 | 1973,35 | ||

| 996,429 | 3,67027 | 996,429 | 1996,52 | 982,768 | 7,46595 | 982,768 | |||

| 996,252 | 3,84776 | 996,252 | 1996,35 | 982,416 | 7,81976 | 982,416 | 1972,65 | ||

| 996,072 | 4,02722 | 996,072 | 1996,17 | 982,038 | 8, 19926 | 982,038 | 1972,27 | ||

| 995,869 | 4,2308 | 995,869 | 1995,96 | 981,569 | 8,67061 | 981,569 | 1971,8 | ||

| 995,596 | 4,50326 | 995,596 | 1995,69 | 980,952 | 9,29058 | 980,952 | 1971, 19 | ||

| 995,242 | 4,85707 | 995,242 | 1995,34 | 980,172 | 10,0732 | 980,172 | 1970,41 | ||

| 994,805 | 5,29402 | 994,805 | 1994,9 | 979,228 | 11,0221 | 979,228 | 1969,47 | ||

| 994,283 | 5,81623 | 994,283 | 1994,38 | 978,147 | 12,1085 | 978,147 | 1968,4 | ||

| 993,707 | 6,39236 | 993,707 | 1993,8 | 973,626 | 16,6351 | 973,626 | 1963,88 | ||

| 989,688 | 10,4117 | 989,688 | 1989,78 | 974,059 | 16,2413 | 974,059 | 1964,36 | ||

| 994,15 | 5,94983 | 994,15 | 1994,25 | 977,87 | 12,3866 | 977,87 | 1968,12 | ||

| 993,559 | 6,54008 | 993,559 | 1993,65 | 975,462 | 14,8001 | 975,462 | 1965,72 | ||

| 991,702 | 8,39756 | 991,702 | 1991,8 | 972,797 | 17,4835 | 972,797 | 1963,07 | ||

| 990,845 | 9,25454 | 990,845 | 1990,94 | 971,349 | 18,94 | 971,349 | 1961,63 | ||

| 990,226 | 9,87373 | 990,226 | 1990,32 | 970,001 | 20,2944 | 970,001 | 1960,29 | ||

| 989,47 | 10,6298 | 989,47 | 1989,57 | 968,426 | 21,8765 | 968,426 | 1958,72 | ||

| 988,618 | 11,4812 | 988,618 | 1988,71 | 966,673 | 23,6385 | 966,673 | 1956,98 | ||

| 987,678 | 12,4214 | 987,678 | 1987,77 | 964,777 | 25,5431 | 964,777 | 1955,09 | ||

| 986,68 | 13,4195 | 986,68 | 1986,78 | 962,779 | 27,5518 | 962,779 | 1953,1 | ||

| 985,632 | 14,4678 | 985,632 | 1985,73 | 960,691 | 29,6496 | 960,691 | 1951,03 | ||

| 984,541 | 15,5587 | 984,541 | 1984,64 | 958,506 | 31,8458 | 958,506 | 1948,85 | ||

| 983,39 | 16,7099 | 983,39 | 1983,49 | 956,135 | 34,2276 | 956,135 | 1946,49 | ||

| 982,106 | 17,9935 | 982,106 | 1982,2 | 953,447 | 36,9288 | 953,447 | 1943,82 | ||

| 980,624 | 19,475 | 980,624 | 1980,72 | 950,32 | 40,0702 | 950,32 | 1940,71 | ||

| 978,885 | 21,2142 | 978,885 | 1978,98 | 946,729 | 43,679 | 946,729 | 1937,13 | ||

| 976,918 | 23,1812 | 976,918 | 1977,01 | 942,76 | 47,6667 | 942,76 | 1933,18 | ||

| 974,782 | 25,3171 | 974,782 | 1974,88 | 938,593 | 51,8548 | 938,593 | 1929,04 | ||

| 972,6 | 27,4992 | 972,6 | 1972,7 | 934,452 | 56,0178 | 934,452 | 1924,92 |

Пример расчета страховых тарифов с помощью функций программы Excel и приведенных формул актуарных расчетов вероятности наступления страховых рисков (таблица 2.4).

Надбавка за риск рассчитывается исходя из следующих соображений. В рисковых видах страхования вероятность того, что фактический уровень выплат превысит ожидаемое среднее значение, очень велика составляет примерно 0,5 и этим обстоятельством нельзя пренебречь. Отклонение фактического уровня выплат от ожидаемого значения в большую сторону можно определить как риск. Чем шире диапазон возможных отклонений, тем выше риск. Неопределенность конечного результата ставит довольно сложную задачу для актуария. С одной стороны, размер страховой премии должен быть достаточен для обеспечения страховых выплат даже в самой неблагоприятной ситуации, в противном случае страховщика ждет разорение. С другой стороны, возможно, хотя и крайне маловероятно, что в самом неблагоприятном случае суммарная страховая выплата окажется равной совокупной страховой сумме всех застрахованных объектов. Если собирать премию в таком размере, то страхование теряет смысл: - взнос равен страховой стоимости объекта, а страховой случай может и не произойти. Отсюда ясно, что реальный размер собираемой страховой премии, который не должен заметно превышать средний уровень выплат, не может со стопроцентной гарантией обеспечить превышение взносов над выплатами в любой ситуации. Речь может идти о 95% -й гарантии, 90% -й гарантии и т.д., т.е. о риске оказаться в убытке с вероятностью 5%, 10% и т.д.

Количественная оценка риска возможна только тогда, когда известна аналитическая или графическая функция распределения вероятностей для величины суммарной страховой выплаты, т.е. вероятность реализации каждого возможного ее значения. При наличии такой информации могут быть выделены интервалы возможных значений суммы денежных выплат, сгруппированных по степени их вероятности, а значит, выбирая фиксированное значение величины верхней границы ожидаемых убытков (выплат), можно определить вероятность того, что фактическое значение суммы выплат окажется меньше этого значения. Наоборот, если мы задаем уровень надежности оценки верхней границы G, то из вида функции распределения может быть установлено гарантированное значение верхней границы. Разность между уровнем верхней границы и средним значением суммы страховых выплат <Z> дает диапазон возможных и с некоторой вероятностью G неблагоприятных отклонений уровня страховых выплат.

Таблица 2.4. Пример расчета страховых тарифов с помощью функций программы Excel

| Страхование жизни с выплатой ренты | Пол | М | ||||||

| Страховые суммы | Норма доходности | 25,0% | ||||||

| На дожитие | 1 000р. | Нагрузка | 7,0% | |||||

| На случай смерти | 1 000р. | |||||||

| Годовая рента | 1 000р. | Периодичность | ||||||

| Срок выплаты ренты, лет | Ежемесячно | |||||||

| Срок уплаты премии, лет | Два раза в год | |||||||

| Возраст | Срок договора 5 лет | |||||||

| Дожитие | Смерть | Рента | Всего | |||||

| 185,08 | 1,37794 | 462,574 | 649,033 | |||||

| 184,914 | 1,63733 | 462,211 | 648,763 | |||||

| 184,736 | 1,92567 | 461,815 | 648,476 | |||||

| 184,559 | 2,22064 | 461,414 | 648, 194 | |||||

| 184,391 | 2,50808 | 461,031 | 647,931 | |||||

| 184,242 | 2,76825 | 460,687 | 647,698 | |||||

| 184,112 | 2,99802 | 460,387 | 647,498 | |||||

| 184,001 | 3, 19347 | 460,132 | 647,327 | |||||

| 183,903 | 3,36348 | 459,91 | 647,177 | |||||

| 183,808 | 3,51917 | 459,704 | 647,031 | |||||

| 183,704 | 3,68056 | 459,486 | 646,871 | |||||

| 183,588 | 3,85685 | 459,239 | 646,684 | |||||

| 183,451 | 4,06366 | 458,949 | 646,464 | |||||

| 183,294 | 4,3086 | 458,607 | 646,21 | |||||

| 183,126 | 4,57914 | 458,233 | 645,938 | |||||

| 182,952 | 4,8634 | 457,846 | 645,661 | |||||

| 182,777 | 5,15648 | 457,452 | 645,386 | |||||

| 182,606 | 5,44194 | 457,071 | 645,119 | |||||

| 182,435 | 5,72133 | 456,695 | 644,852 | |||||

| 182,248 | 6,01688 | 456,298 | 644,563 | |||||

| 182,031 | 6,34648 | 455,844 | 644,223 | |||||

| 181,767 | 6,73885 | 455,294 | 643,8 | |||||

| 181,441 | 7,22415 | 454,609 | 643,274 | |||||

| 181,047 | 7,82185 | 453,769 | 642,638 | |||||

| 179,972 | 9,14757 | 452,097 | 641,217 | |||||

| 179,775 | 9,79616 | 450,469 | 640,04 | |||||

| 179,549 | 10,4717 | 450,054 | 640,075 | |||||

| 179,083 | 11,3623 | 449,354 | 639,8 | |||||

| 178,568 | 12,3109 | 448,275 | 639,154 | |||||

| 178,665 | 11,3608 | 448,676 | 638,701 | |||||

| 177,824 | 12,7993 | 446,754 | 637,377 | |||||

| 176,939 | 14,4232 | 444,746 | 636,109 | |||||

| 176,221 | 15,5916 | 443,177 | 634,99 | |||||

| 175,48 | 16,7568 | 441,563 | 633,801 | |||||

| 174,666 | 18,0592 | 439,776 | 632,502 | |||||

| 173,796 | 19,4654 | 437,856 | 631,118 | |||||

| 172,877 | 20,9602 | 435,826 | 629,663 | |||||

| 171,902 | 22,5409 | 433,684 | 628,127 | |||||

| 170,847 | 24,2326 | 431,387 | 626,467 | |||||

| 169,677 | 26,0811 | 428,861 | 624,62 | |||||

| 168,364 | 28,1419 | 426,021 | 622,527 | |||||

| 166,89 | 30,465 | 422,812 | 620,167 |

2.2 Анализ объема страхования рисков в туризме и его структуры в 2006 - 2008 гг. на примере страховой компании "РОСНО"

Анализировать объем страхования рисков в туризме на примере российских страховых компаний очень сложно, так как их отчетность не содержит ясных указаний на этот элемент их работы. В туристическом страховании заняты многие страховые компании России, как большие, так и не очень, однако нет ни одной специализирующейся только на этом виде страхования. Объяснение может быть очень простое: страхование туристических рисков в нашей стране не является еще отдельной отраслью, да и пакет страховых услуг в сфере туризма не достаточно развит в нашей стране. Основным видом страхования, услуги по которому предоставляют практически все наши страховщики, является медицинское и медицинско-транспортное. Развивается в последнее время страхование гражданской ответственности и страхование на случай отмены поездки.

Сегодня туристический бизнес является динамичной и доходной отраслью с высоким потенциалом роста. На долю мирового туризма приходится 3,6% ВВП и 9,5% мировых капиталовложений. Число рабочих мест непосредственно в туристско-рекреационной сфере составляет 74,5 млн., с учетом же сопряженности ее с другими отраслями - 225 млн. В ближайшие 10 лет темп роста туристской индустрии в мире прогнозируется на уровне 4-5% в год.

Анализ проблем туристического комплекса оправданно проводится, учетом теории риска в деятельности хозяйственных систем. В экономической литературе эта теория достаточно хорошо исследована для производственных, финансовых, страховых и других институтов, методам же оценки и управления туристскими рисками уделено гораздо меньше внимания.

Не следует забывать и о влиянии рисков вне их непосредственной связи с предприятиями рекреационной сферы. Довольно часто они носят неэкономический характер и проявляются либо из-за пренебрежения личной безопасностью самими туристами, либо вследствие внешних угроз (терроризм, эпидемии, травматизм и т.д.) и могут наносить прямой или косвенный экономический ущерб туристам. Так, по данным МВД РФ, на российских дорогах совершается до 17 тыс. преступлений в год, в том числе и при перевозках в туристических автобусах.

В туристическом комплексе, следовательно, происходит наложение рисков друг на друга, их временное и пространственное рассредоточение. В результате совокупное влияние неблагоприятных факторов и процессов кристаллизуется в обобщенном понятии "туристический риск".

Основываясь на данных Росстата, составлены таблицы № 2.5 и 2.6., в которых показано число поездок гражданами России за границу и число прибытий на территорию РФ иностранных граждан за период 2005 - 2008 г.

Таблица 2.5. Выезд российских граждан за границу по целям поездок в 2005 - 2008 гг., (тыс. поездок)

| Года | ||||

| Служебная | 2 357 | 2 340 | 2 162 | 1 968 |

| Туризм | 6 785 | 7 752 | 9 369 | 11 314 |

| Частная | 17 205 | 16 957 | 20 232 | 21 067 |

| Обслуживающий персонал | 2 129 | 1 871 | 2 456 | 2 198 |

| Всего | 28 476 | 28 920 | 34 219 | 36 538 |

Таблица 2.6. Въезд в Россию иностранных граждан в 2005 - 2008 гг. по целям поездок, (млн. прибытий)

| Год | ||||

| Служебная | 3,2 | 3,2 | 3,3 | 4,1 |

| Туризм | 2,4 | 2,4 | 2,2 | 2,3 |

| Частная | 14,3 | 14,5 | 15,1 | 15,1 |

| Транзит | 0,5 | 0,6 | 0,5 | 0,5 |

| Обслуживающий персонал | 1,7 | 1,8 | 1,8 | 1,7 |

| Всего | 22,2 | 22,5 | 22,9 | 23,7 |

Выездные туристические потоки превысили въездные за 2008 г. в 4,7 раза (в 2000 г. - в 1,7), что свидетельствует о высокой привлекательности для российских туристов зарубежных туров.

Динамика рынка страхования выезжающих за рубеж напрямую связана с темпами развития туристического рынка. Если рынок выездного туризма растет на 10-15%, то рынок страхования в туризме может расти в среднем на 20%, в последнее время это связано с тем, что появляются страны, которые начинают требовать наличия полиса для въезда на свои территории.

Так же увеличение потока туристов за рубеж способствует увеличению программ страхования и ориентации страховщиков на определенные категории клиентов. Например, у страховой компании "РОСНО" резкое увеличение количества клиентов связано с переориентацией клиентов на страны с упрощенной возможностью въезда, т.к сегментом рынка данной компании являются страны массового отдыха российских граждан, такие как Турция, Египет, Таиланд и т.п. У страховой компании "Группы Ренессанс Страхование" увеличение роста портфеля компании в туризме на 30-35% связано с политикой ориентированной, в первую очередь, на удовлетворение потребностей видового туризма. Для тех, кто предпочитает автобусный туризм предлагается одна программа страхования, для круизников - другая, для курортников - третья. Это позволяет дифференцировать страховые продукты по видам страховых услуг. С другой стороны возрастает диверсификация рисков, что очень важно для страховой компании.

Разительное отличие от множества страховых фирм представляет собой страховая компания "РОСНО", которая по традиции представляется народной, являясь фактически островком европейского страхового бизнеса в нашей стране. Во всяком случае с 2008 года, когда контрольный пакет акций (97% уставного капитала) стал принадлежать Allianz - одному из крупнейших игроков на рынке страхования в Центральной и Восточной Европе.

"РОСНО" являясь универсальной страховой компанией, активно развивает страхование имущества, ответственности, медицинское страхование, страхование жизни и управление активами.

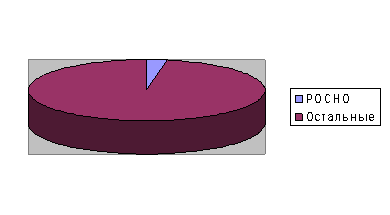

ОАО "РОСНО" созданное в 1991 г. является одним из крупнейших российских страховых обществ (рис.2.1) и предоставляет своим клиентам более 130 видов добровольного и обязательного страхования. Региональная сеть РОСНО насчитывает более 100 филиалов, объединенных по территориальному признаку в 7 дирекций, и 300 агентств во всех субъектах Российской Федерации.

Рис. 2.1 Доля рынка "Росно" по отношению с другими страховыми компаниями.

На протяжении ряда лет РОСНО удерживает 3,4% российского рынка страхования. Тенденции развития страхового рынка за истекшие пять лет показывают, что количество страховых компаний сокращается (1203 - 2002; 1187 - 2003; 1063 - 2004; 983 - 2006; 921 - 2007), в то же время расширяется филиальная сеть остающихся на рынке страховых компаний и неуклонно растет объем страховых взносов (премий) собираемых компаниями. Не исключение РОСНО. Общий объем добровольного страхования в компании вырос с 11 252 529 тыс. руб. в 2006 г. до 20 520 101 тыс. руб. в 2008 г. При этом в видах страхования, которые напрямую заключаются с выезжающими из страны за рубеж и путешествующими по нашей стране объем страховых взносов (премий) увеличился по медицинскому и медико-транспортному страхованию с 3 845 334 тыс. руб. до 6 804 862 тыс. руб. (соответственно в 2006 к 2008 г), т.е. почти в два раза. Это свидетельствует о привлекательности тарифов компании и ее надежности как страхового агента, как для туристов, так и для туроператоров.

Несколько снизились объемы страхования гражданской ответственности в 2008 г., причем страховые выплаты по этому виду страхования возросли (таблица 2.7).

Таблица 2.7. Объемы страхования гражданской

Дата добавления: 2015-08-11; просмотров: 2842;