Процентные ставки

Ни один из индикаторов экономики и финансов не имеет для отслеживания динамики валютных рынков такого значения, как процентные ставки. Процентный дифференциал (Interest Rate Differential), то есть разность процентных ставок, действующих по двум валютам - это главный фактор, непосредственно определяющий относительную привлекательность пары валют, а следовательно, и возможный спрос на каждую из них. На денежном рынке каждой страны действует много видов процентных ставок: ставка под которую коммерческие банки занимают деньги у центрального банка (официальная процентная ставка. Official Interest Rate); ставки, под которые банки занимают деньги друг у друга (ставки межбанковского заимствования - Interbank Offered Rate); процентные ставки, определяющие доходность государственных ценных бумаг (Government Bonds Yields); процентные ставки, под которые банки выдают кредиты своим клиентам (Lending Rates); процентные ставки, под которые коммерческие банки привлекают деньги в депозиты (Deposit Rates). Все эти ставки тесно связаны между собой и в конечном счете определяются той официальной процентной ставкой, которую устанавливает центральный банк.

Благодаря прозрачности границ для финансовых капиталов, инвестор сегодня может выбирать наиболее выгодный вариант вложения своих денег. Поэтому, если японский инвестор (инвестиционная компания, пенсионный фонд или страховая компания) имеет средства в триллионы йен и может получить доход по ним в виде процентов по депозиту в японском банке, в размере скажем, 0,1% годовых, то этот инвестор конечно же предпочтет долларовый депозит под 5,5% процентов годовых в американском банке, либо же он купит американские государственные облигации, по которым также выплачивается высокий доход (причем гарантированно, что особенно важно для таких структур как пенсионные фонды, которые нуждаются именно в высоконадежных источниках доходов, из которых они выплачивают будущие пенсии).

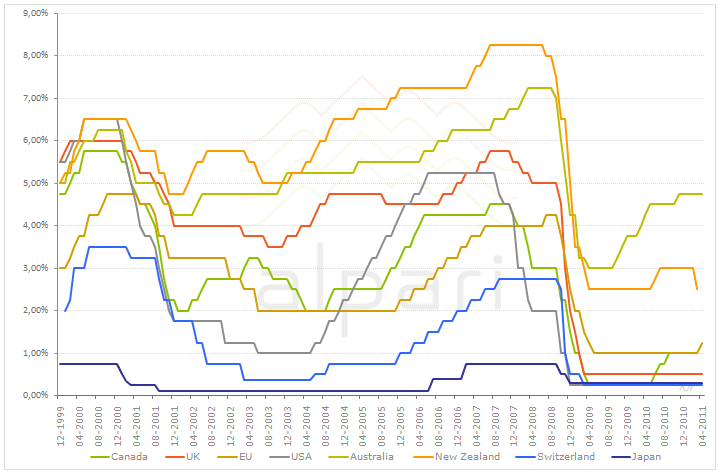

Для наглядности в таблице 5.1 приведена динамика процентных ставок, в соответствующих странах по основным мировым валютам.

Чем больше процентная ставка по данной валюте по сравнению с другими валютами (большой процентный дифференциал), тем больше будет желающих среди иностранных инвесторов купить данную валюту, чтобы разместить средства в депозит под высокую процентную ставку. А поскольку процентные ставки всегда тесно связаны между собой, высокие ставки банковского рынка означают и высокие ставки по государственным облигациям, а также высокие доходности по более рискованным облигациям акционерных обществ. Словом, высокие процентные ставки делают данную валюту привлекательной в качестве инструмента инвестирования; а значит, спрос на нее на международном валютном рынке повышается и курс этой валюты растет.

Рисунок 5.1 - Процентные ставки по депозитам в основных мировых валютах.

В целом влияние процентных ставок на валютные курсы достаточно однозначно: чем выше процентные ставки по данной валюте, тем выше ее обменный курс. Но есть много обстоятельств, которые делают учет процентных ставок неочевидным и отнюдь даже не простым делом. Во-первых, необходимо принимать во внимание не сами по себе процентные ставки, а реальные процентные ставки, учитывающие инфляцию, поскольку существует сильная связь между валютным рынком и рынками государственных ценных бумаг (инструментов с фиксированным доходом), очень чувствительными к инфляции. Если инфляция в данной стране начинает расти высокими темпами, это обесценивает государственные облигации, так как доход по ним выплачивается фиксированный, заранее установленный, а инфляция этот доход может просто съесть. При первых же признаках высокой инфляции рынки государственных облигаций начинают нервничать, а если иностранные инвесторы станут сбрасывать облигации, то возникнет избыток данной валюте на FOREX'e, из-за чего ее курс упадет.

Во-вторых, рынок живет ожиданиями важных событий и готовится к ним, а не только реагирует на уже свершившиеся факты. Если складывается определенное мнение, что процентные ставки по данной валюте будут подняты, то дилеры начнут поднимать ее курс в ожидании его будущего повышения. И рынок длительное время может быть в этом оптимистическом настроении по данной валюте, благодаря чему успеет сформироваться ее восходящий тренд. Когда же наконец повышение ставок состоится на самом деле, валюта окажется уже в перекупленном состоянии, а поскольку фактор давления на нее кверху уже отпал после состоявшегося повышения ставок, первой реакцией на фактическое их повышение может быть падение курса, то есть прямо обратная реакция. И это тем более вероятно по той причине, что такой откат вниз служит хорошей возможностью открыть новые длинные позиции по валюте (то есть купить ее).

Тот факт, что рынок длительное время ожидает именно понижения процентных ставок, можно подтвердить также изучением кривых доходности государственных ценных бумаг. Такие кривые (Yield Curves) строятся для группы однородных финансовых инструментов с фиксированной процентной ставкой (облигаций), которые имеют одинаковые параметры и отличаются только сроком выпуска, а следовательно имеют разное время до погашения.

Кривая доходности изображает доходность данного типа инструментов как функцию от времени до погашения. Известно, что доходность ценной бумаги с фиксированной процентной ставкой связана обратным образом с ее рыночной ценой: чем выше цена, тем ниже доходность, получаемая владельцем бумаги. Если рынок ожидает в будущем снижения процентной ставки, то он считает, что будущие выпуски ценных бумаг будут иметь меньшую процентную ставку (и дадут меньший доход), поэтому те ценные бумаги, которые обращаются на рынке сейчас и имеют достаточно большой срок до погашения, становятся более привлекательными и спрос на них повышается, а следовательно, их доходность падает. За счет этого уменьшается спрос (и падает цена) на облигации такого же типа, срок которых истекает раньше, так что доходность их растет. Таким образом, в ожидании понижения процентных ставок правая часть кривой доходности опускается по сравнению с левой ее частью, кривая приобретает вогнутый характер: в таком виде она называется инвертированной. Более распространенный вид кривой - выпуклый кверху - соответствует ожиданию повышения или стабильности процентных ставок.

Дата добавления: 2015-08-11; просмотров: 736;