Система управления финансами на предприятии

В условиях рыночной экономики важнейшей задачей для любого хозяйствующего субъекта становится управление финансами.

Организация эффективного управления финансовыми ресурсами с учетом методов, адекватных рыночной экономике, осуществляется в рамках финансового менеджмента.

Управление финансами предприятия как самостоятельная наука начала складываться в первые годыXX в. Это было вызвано развитием акционерной формы собственности, управлением влияния финансового капитала и возникновением фондовых рынков. К этому времени относится и появление в организационной структуре корпорации особого подразделения, призванного управлять капиталом компании.

Бурное развитие финансовый менеджмент получил, когда глобальные компьютерные сети связали в единую мировую систему фондовые рынки. Следующее десятилетие было ознаменовано появлением базовых теорий и концепций финансового менеджмента: теории портфеля и структуры капитала лауреатов Нобелевской премии Г.Марковица, Ф.Модильяни и М.Миллера. По-новому была сформулирована и цель бизнеса, явившаяся переворотом в теории. До этого целью любого предприятия считалась максимизация прибыли, а в конце пятидесятых годов в «Теории принятия решений в экономической теории и науке о поведении» (1959 г.) Г.А.Саймон обосновывает новую цель бизнеса, основанную на удовлетворении интересов собственников.

Эта фундаментальная идея послужила основой теорий и концепции финансового менеджмента.

Таким образом,финансовый менеджмент представляет собой систему рационального управления движением денежных потоков, возникающих в процессе хозяйственной деятельности предприятия в целях достижения текущих и стратегических целей.

Другими словами, он связан с оптимизацией финансовых средств предприятия для достижения собственниками максимального дохода.

Финансовый менеджмент выполняет ряд важных функций:

- плановую, заключающуюся в текущем и стратегическом финансовом планировании, разработке ценовой политики предприятия, бюджетировании всех процессов, прогнозировании сбыта продукции;

- организационную, предполагающую создание специальной финансовой службы по управлению капиталом компании;

- регулирующую финансовые потоки, денежные средства, портфель ценных бумаг;

- управления рисками, выработки способов из сведения;

- аналитическую, состоящую в обработке анализа и интерпретации финансовой отчетности предприятия, выработке учетной политики, внутреннем аудите.

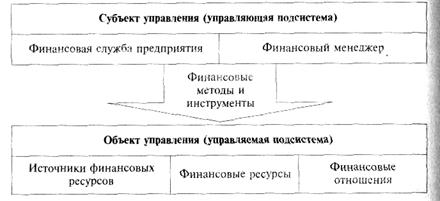

Как любая система управления, финансовый менеджмент состоит из двух подсистем: управляемой (объекта управления) и управляющей (субъекта управления) (рисунок 4).

Рисунок 4 - Общая схема финансового менеджмента

Объектом управления в финансовом менеджменте являются финансовые ресурсы в виде денежного оборота хозяйствующего субъекта, представляющего собой постоянный поток денежных поступлений и выплат. Каждому направлению расходования денежных фондов должны соответствовать определенные источники; на предприятии к источникам можно отнести собственный капитал и пассивы, которые инвестируются в производство и приобретают форму активов. В общем постоянный процесс движения денежных средств может быть представлен так, как на рисунке 5.

На действующем предприятии невозможно определить исходную и конечную точки денежного оборота. Объем денежных средств, которым располагает предприятие (центральная часть рисунка), из меняется во времени и зависит от характера производственного процесса, объема продаж, погашения дебиторской задолженности и др. Объем запасов сырья, незавершенного производства готовой продукции на складе, дебиторская задолженность и подлежащий оплате коммерческий кредит также колеблются в зависимости от реализации, производственного процесса и финансовой политики предприятия в отношении кредиторской и дебиторской задолженности, формирования запасов.

Рисунок 5 - Потоки денежных средств в рамках коммерческого предприятия

Процесс управления денежным оборотом в значительной мере состоит в прогнозировании на длительную перспективу движения денежных средств и оценке его влияния на финансовое состояние предприятия. Управлять денежным оборотом — значит на основе анализа всех сторон денежного оборота предприятия, кругооборота всего капитала, движения финансовых ресурсов, состояния финансовых отношений предприятия с другими участниками экономического процесса верно рассчитать объем и интенсивность потоков денежных средств на ближайшее время и перспективу.

В условиях рыночной экономики в процессе управления финансами любой хозяйствующий субъект выступает на финансовых рынках в различных ролях: инвестора и эмитента ценных бумаг, заемщика и кредитора. Все возникающие при этом связи обслуживаются с помощью различных финансовых инструментов, к числу которых относятся акции, облигации, фьючерсы и т.п.

Воздействие на объект управления осуществляется с помощью многочисленных методов и приемов.

Основную группу составляют методы, посредством которых государство централизованно проводит управление экономикой. Эти методы носят общеэкономический характер, к ним относятся системы налогообложения, кредитования, амортизационных отчислений, кассовых и расчетных операций, страхования и др.

На применении современных методов анализа и синтеза сложных систем и процессов основываются финансовое и налоговое планирование, прогнозирование деятельности коммерческой организации. Эти методы позволяют адекватно отразить основные характеристики и тенденции реальных рыночных процессов в маГлаватических моделях.

В последние годы в российской практике все шире используются специальные приемы управления финансами: факторинг, франчайзинг, селенг и др. В их основе лежат производные финансовые инструменты.

Функционирование современного финансового менеджмента невозможно представить без применения сетей электронно-вычислительных машин, персональных компьютеров и пакетов программного обеспечения.

Субъектом управления является финансовая служба, которая вырабатывает и реализует стратегию и тактику финансового менеджмента для повышения ликвидности и платежеспособности предприятия посредством получения и эффективного использования прибыли.

Конкретная структура финансовой службы во многом зависит от организационно-правовой формы предприятия, его размеров, вида деятельности и задач, поставленных руководством компании.

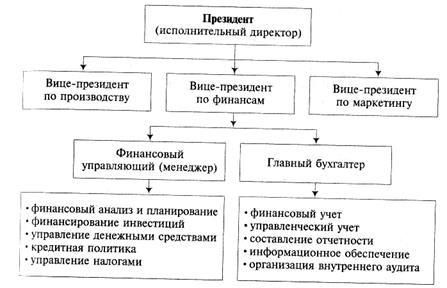

На крупных предприятиях для управления финансами создается обособленная специальная служба — финансовая дирекция, как правило, включающая бухгалтерию и финансовый отдел. Эта служба подчинена вице-президенту по финансам (финансовому директору) (рисунок 6).

Рисунок 6 - Организационная структура управления коммерческим предприятием

Финансовая дирекция создается по распоряжению высшего органа управления хозяйствующего субъекта (в США — совета директоров, в Германии — наблюдательного совета, объединяющего владельцев компании, представителей работников, независимых экспертов) и, как правило, включает финансовый отдел и бухгалтерию. В составе финансовой дирекции все чаще можно встретить валютный отдел, отдел экономического анализа и др. Дирекция в целом и каждое ее подразделение функционируют на основе Положения о финансовой дирекции, утвержденного руководством предприятия. В нем четко отражены общие моменту организации и структуры финансовой службы, определены конкретные задачи и функции, взаимоотношения с другими подразделениями и службами хозяйствующего субъекта, права и ответственность дирекции. Задачи, стоящие перед финансовой дирекцией и ее подразделениями, охватывают все сферы деятельности организации (предприятия).

В управлении финансовой деятельностью коммерческой организации (предприятия) важную роль играют финансовые менеджеры. Это высококвалифицированные специалисты, обладающие знаниями в области финансов и бухгалтерского учета, кредита и денежного обращения, ценообразования, налогового законодательства и техники банковской и биржевой деятельности. Перед финансовым менеджером стоят многочисленные и разноплановые задачи, связанные с управлением оборотным капиталом; определением оптимальной его величины и структуры; управлением дебиторской и кредиторской задолженностью на основе их глубокого анализа; оценкой эффективности инвестиционных проектов с учетом рисков, связанных с их осуществлением; выявлением возможных источников финансирования; финансовым планированием; анализом хозяйственной деятельности и финансовым контролем. В своей работе он основывается на действующем законодательстве в налоговой, валютной, финансово-кредитной сферах, исходит из оценки экономической ситуации в стране и на мировых финансовых рынках. Финансовый менеджер несет ответственность за качество анализа финансовых проблем, за выработку рекомендаций руководству коммерческих организаций, а в отдельных случаях и за принятие решений.

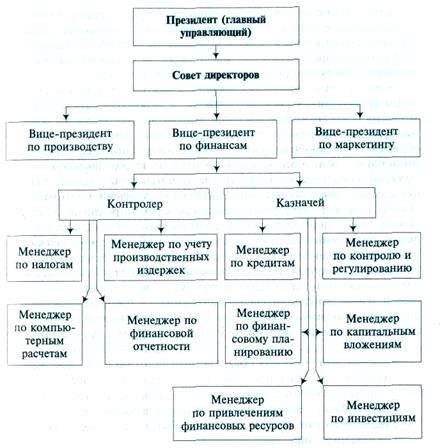

В США основным лицом, отвечающим за организацию финансового менеджмента корпорации, является вице-президент по финансовым вопросам. Он, как правило, входит в состав совета директоров компании (рисунок 7).

Ему подчинены два функциональных менеджера — контролер и казначей. Четких разграничений в работе контролера и казначея не существует, их должностные обязанности в разных компаниях различаются в зависимости от политики, проводимой ими, и персональных качеств.

Рисунок 7 - Разграничение функций финансового менеджера

Функции контролера имеют прежде всего внутренний характер. Они заключаются в ведении учетной документации, отслеживании документооборота и контролировании финансовых результатов по прошлой и текущей хозяйственной деятельности. Важная обязанность контролера — организация финансового и управленческого учета, подготовка отчетности, составление смет затрат, расчет заработной платы и налогов, контроль внутрихозяйственной деятельности, аудит. По сути контролер выполняет обязанности главного бухгалтера компании, и ему руководство поручает составление финансовых отчетов, налоговых деклараций, годового отчета. Он обычно занимается тем, что уже произошло, а не тем, что может или могло бы произойти.

Деятельность казначея направлена на решение глобальных вопросов по обеспечению финансовой устойчивости компании. Казначей управляет вверенным ему капиталом предприятия, т.е. формирует его оптимальную структуру, проводит оценку затрат на капитал, управляет денежным оборотом, привлекает краткосрочные и долгосрочные кредиты, организует расчеты с покупателями. Для привлечения краткосрочных и долгосрочных источников финансирования казначей постоянно поддерживает контакты с кредиторами, акционерами, инвесторами, страховщиками ценных бумаг и выпущенных облигаций. В функции казначея входит управление имущественными ценностями (товарно-материальными запасами) и долгами предприятия, финансовое планирование, разработка кредитной политики, управление инвестиционным портфелем. Казначей концентрирует свои усилия на поддержании ликвидности предприятия, получая денежные средства по обязательствам и приумножая фонды для достижения цели компании. В то время как контролер уделяет особое внимание прибыльности, казначей придает особое значение движению наличности, управляя дебиторской задолженностью и платежами компании. Постоянно находясь в центре этих вопросов, казначей может своевременно увидеть признаки банкротства и предупредить его.

На российских предприятиях финансовый менеджер все чаще становится главной фигурой в управлении финансами. В круг его должностных обязанностей включены следующие вопросы:

- организация финансовой работы хозяйствующего субъекта;

- разработка перспективных и текущих финансовых планов и контроль за их выполнением;

- организация оперативной финансовой работы;

- осуществление кредитной политики;

- проведение валютной политики;

- формирование финансовой документации (банковской, статистической и т.п.);

- анализ финансового состояния хозяйствующего субъекта и эффективности использования финансовых ресурсов.

К должностным обязанностям, как правило, разрабатывается приложение в виде квалификационных требований, предъявляемых к финансовому менеджеру. В них определен круг необходимых знаний и требуемых навыков. Финансовый менеджер обычно привлекается к работе в качестве наемного работника по контракту, в котором строго определены его функциональные обязанности, порядок и размер оплаты труда. Кроме заработной платы финансовый менеджер, относящийся к, высшему аппарату управления, по результатам деятельности предприятия может получать вознаграждение в виде процента от чистой прибыли (тантьема). Его размер определяется высшим органом управления хозяйствующим субъектом: собранием акционеров, собранием учредителей, правлением предприятия. В некоторых странах (США, Японии) главные финансовые менеджеры владеют пакетом акций компании.

В настоящее время на большинстве российских предприятий финансовая служба либо растворена внутри других служб, либо вообще отсутствует. Часто встречается и другая крайность, когда главный бухгалтер совмещает обязанности и финансового менеджера. Здесь необходимо отметить, что, отдавая должное большой и сложной работе главного бухгалтера и руководимой им службы, следует помнить, что совместить в одном лице эти две должности — бухгалтера и финансового менеджера — невозможно. Дело в том, что человеческие качества, необходимые на этих должностях, не только различны, но и противоположны. Если основными чертами хорошего бухгалтера являются педантичность, усидчивость, терпение и аккуратность в работе с первичными документами, то финансовый менеджер по роду своей деятельности должен быть человеком творческим, склонным к риску и способным верно оценивать его, чутко воспринимающим все новое в быстротекущей экономической жизни.

Дата добавления: 2015-08-01; просмотров: 1149;