ПОКУПКА ОБОРУДОВАНИЯ

В данном разделе программы (рис. 2.3) принимаются решения, связанные с покупкой или взятием в лизинг производственного оборудования, а также досрочным выкупом лизингового оборудования (что также является своеобразной формой его покупки).

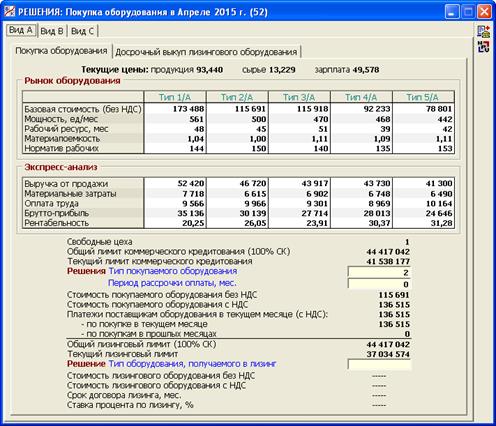

Рис. 2.3. Раздел «Решения/Покупка оборудования»

Окно раздела имеет три закладки первого уровня по количеству видов оборудования: «Вид А», «Вид В» и «Вид С» и две закладки второго уровня: «Покупка оборудования» и «Досрочный выкуп лизингового оборудования».

1. Правила игры, связанные с производственным оборудованием

Как уже говорилось в п. 1.1.2, Предприятие может производить три вида продукции: A, B и C. Для производства каждого вида продукции требуется свой вид оборудования, который помечается той же буквой: А, В или С.

Под оборудованием в программе понимается комплект станков, машин, механизмов, обеспечивающих полный цикл производства в одном цехе. Такой комплект приобретается, учитывается и списывается как единое целое. Как отмечалось в п. 1.1.2, помещения цехов берутся в операционную аренду, причем для производства продукции каждого вида можно арендовать не более четырех цехов. Таким образом, общее количество одновременно работающих цехов (единиц оборудования) может достигать 12.

Модель игры устроена таким образом, что стоимость оборудования видов А, В и С и, одновременно, экономическая отдача от соответствующих видов производств существенно возрастают в указанном порядке.

В начале игрового курса у Предприятия нет ни одного работающего цеха, поскольку оно только что образовано. Поэтому первый шаг пользователя в игре – покупка оборудования для первого цеха по производству продукта А. Приступить сразу же к производству продукта В или С практически невозможно, поскольку для этого не хватит начальных финансовых ресурсов.

При правильном управлении у Предприятия скоро появятся внутренние финансовые ресурсы для новых инвестиций в производственное оборудование или же возможность их внешнего привлечения в достаточном размере. Пользователь окажется перед стратегическим выбором: нарастить производство продукта А или же начать производство более перспективных продуктов В и С.

Продуманная инвестиционная политика по освоению новых видов производств путем покупки оборудования соответствующего вида является ключом успеха в данной игре.

2. Рынок оборудования

Альтернативность инвестиционной политики обусловлена еще и тем, что на рынке предлагается по пять типов оборудования каждого вида, показываемых на соответствующих закладках. Выбор конкретного типа оборудования данного вида – это важное стратегическое решение, которое в течение многих месяцев будет оказывать существенное влияние на финансовые результаты Предприятия.

Каждый тип оборудования имеет следующие характеристики:

· базовая стоимость – текущая рыночная цена оборудования (без учета налога на добавленную стоимость);

· мощность – количество продукции, которое изготовляется на данном оборудовании в течение одного месяца при работе в одну смену нормальной продолжительности;

· рабочий ресурс – нормативный срок полезного использования оборудования, измеряемый в месяцах;

· материалоемкость – количество сырья, необходимое для изготовления одной единицы продукции;

· норматив рабочих – количество производственного персонала, необходимое для обеспечения работы оборудования в одну смену.

Оборудование стоит тем дороже, чем выше мощность и рабочий ресурс и чем ниже материалоемкость и норматив рабочих.

При инициализации нового игрового курса значения характеристик оборудования, предлагаемого на рынке, получаются путем случайных отклонений от их средних значений, заложенных в сценарий курса (см. табл. 1.3). Таким образом, в каждом игровом курсе возникает уникальный рынок оборудования. Но при этом всегда присутствует оборудование со средними значениями характеристик.

В начале игрового курса типы оборудования показываются в порядке убывания их стоимости. По ходу курса стоимость оборудования каждого типа будет постоянно расти под действием инфляции, причем с индивидуальными случайными отклонениями от общего тренда, задаваемого сценарными параметрами 26 – 28 (см. табл. 1.3). В результате может оказаться, что на каком-то месяце игры текущая стоимость изначально более дорогого типа оборудования тип отстанет от текущей стоимости изначально более дешевого типа оборудования. В тоже время технические (паспортные) характеристики типов оборудования будут оставаться постоянными, характеризуя тип оборудования как таковой.

3. Экспресс-анализ рынка оборудования

Проблема выбора конкретного типа оборудования сводится к поиску оптимального (в том или ином смысле) соотношения между первоначальными затратами на приобретение оборудования и тем эффектом, который будет получен от его эксплуатации.

В данном разделе программы приводится упрощенный экспресс-анализ рынка, который позволяет быстро сравнивать предлагаемые типы оборудования по критерию «Эффективность/Стоимость» с привлечением текущих рыночных цен на продукцию, сырье и рабочую силу (их значения показаны в верхней части окна).

Приводимые здесь параметры имеют следующий специфический смысл:

· выручка от продажи – текущая рыночная стоимость объема производства, равного мощности оборудования;

· материальные затраты – текущая рыночная стоимость затраченного сырья, т.е. результат умножения мощности на материалоемкость и текущую рыночную цену сырья;

· оплата труда – текущая рыночная оплата труда нормативного количества рабочих, к которой добавлены страховые взносы в социальные фонды;

· брутто-прибыль – выручка от продажи за вычетом материальных затрат и расходов на оплату труда;

· рентабельность – процентное отношение брутто-прибыли к текущей стоимости оборудования.

Чем выше значения последних двух показателей, тем лучше. Однако может оказаться, что эти показатели достигают своих максимальных значений на двух разных типах оборудования. В любом случае окончательный выбор остается за пользователем.

Как мы видим, экспресс-анализ основан на измерении эффекта от эксплуатации оборудования в ближайшие месяцы, когда рыночные цены не успеют сильно измениться. При этом не принимаются во внимание: доход за весь период эксплуатации оборудования (зависящий от рабочего ресурса), динамика цен, предполагаемая загрузка мощностей, условия сбыта и многие другие факторы, которые следует учитывать при выборе оборудования. Не учитывается также другая сторона вопроса: текущие финансовые возможности по покупке того или иного дорогостоящего оборудования и возможные дополнительные источники финансирования.

Весь комплекс этих вопросов является предметом стратегического финансового планирования, которому посвящены специальные разделы программы «Анализ/Цена дополнительного капитала» (см. п. 9.4.2) и «Анализ/Анализ инвестиционных проектов» (см. п. 9.5.2). При серьезном подходе к вопросам управления, работа пользователя с этими разделами должна предшествовать принятию решений о покупке оборудования, особенно, если речь идет о дорогостоящем оборудовании вида B или C.

Заметим, что указанные разделы можно вызывать прямо из настоящего раздела с помощью иконок, расположенных в правой стороне окна.

4. Принятие решения по покупке оборудования

В конкретном месяце можно купить не более одного типа оборудования каждого вида. Соответственно, необходимо сначала выбрать вид оборудования, перейдя на соответствующую закладку, а затем указать тип покупаемого оборудования как целое число от 1 до 5 (букву указывать не надо). После этого покажется стоимость покупаемого оборудования.

По правилам игры, от момента принятия решения о покупке оборудования до начала его эксплуатации проходит ровно два месяца. В первом месяце, когда решение принято, оборудование доставляется на Предприятие. В течение второго месяца оно будет монтироваться в первом из свободных цехов, номера которых указаны на экране, а с начала третьего месяца вступит в эксплуатацию (рис. 2.4).

Рис. 2.4. Покупка оборудования и его ввод в эксплуатацию

Расходы на монтаж оборудования в программе явно не показываются. Считается, что монтаж осуществляет поставщик, и эти расходы включены в стоимость оборудования.

Арендная плата за использование цеха начинает выплачиваться со второго месяца (месяца монтажа) и прекращается в месяце принятия решения о списании оборудования (см. п. 2.7).

Если в данный момент все четыре цеха заняты действующим оборудованием, то покупка нового оборудования невозможна. Ее можно будет осуществить в следующем месяце при условии, что в текущем месяце будет принято решение о списании старого оборудование в одном из цехов.

5. Покупка оборудования с рассрочкой оплаты

В программе «БИЗНЕС-КУРС: Максимум» (в отличие от предыдущих игр данной серии) предоставлена возможность приобретать оборудование с рассрочкой оплаты на срок до 6 месяцев. С этой целью пользователь указывает период рассрочки оплаты как целое число T от 1 до 6. Это означает, что оплата оборудования будет произведена равными частями в последующих T месяцах.

В результате такого выбора фактическая стоимость покупаемого оборудования увеличится по сравнению с базовой стоимостью, причем тем больше, чем больше период рассрочки. По существу это означает, что поставщик оборудования предоставляет Предприятию коммерческий кредит, сумма процентов по которому равняются разнице между фактической и базовой стоимостью оборудования.

При использовании такого способа оплаты у Предприятия возникает кредиторская задолженность перед поставщиками оборудования, которая должна гаситься в заданные сроки (см. п. 5.13).

Отметим, что на условиях коммерческого кредита можно покупать не только оборудование, но и сырье (см. п. 2.2). При этом по правилам игры, общая сумма задолженности поставщикам оборудования и сырья (с НДС) не должна превышать общего лимита коммерческого кредитования, который в базовом сценарии игры равен 100% от текущей величины собственного капитала.

Соответственно, в текущем месяце можно приобрести оборудование и (или) сырье с рассрочкой оплаты в пределах текущего лимита коммерческого кредитования, равного разнице между общим лимитом коммерческого кредитования и задолженностью перед поставщиками на начало месяца. Это следует понимать так, что поставщики стремятся минимизировать свои риски по предстоящему погашению Предприятием кредиторской задолженности.

На экране показывается сумма платежей поставщикам оборудования в текущем месяце по покупкам как в этом, так и предыдущих месяцах, т.е. общий размер текущего погашения кредиторской задолженности.

Очевидное достоинство коммерческого кредита – экономия денежных средств в текущем месяце. Однако, в конечном счете, за оборудование будет заплачено больше (и значительно больше – при длинном периоде рассрочки), чем если бы оно было приобретено с полной оплатой в месяце покупки.

Тем не менее, коммерческий кредит является эффективным рычагом финансового управления Предприятием. Если все правильно рассчитать, то покупка оборудования по коммерческому кредиту позволит быстрее расширить масштабы производства и за счет этого увеличить прибыль.

6. Основные понятия лизинга

Кроме того, в программе «БИЗНЕС-КУРС: Максимум» можно не только покупать оборудование, но и брать его в лизинг (финансовую аренду), что приобретает все большее распространение в практике российских компаний.

Не пытаясь изложить здесь общую теорию лизинга, которая достаточно сложна и многогранна, отметим, что в первом приближении под лизингом понимается специальная форма аренды имущества, характерным признаком которой является предполагаемый переход права собственности на это имущество к арендатору по окончании арендных отношений.

Еще раз напомним, что в данной игре производственные цеха также берутся в аренду. Однако после окончания их использования (списания оборудования цеха) они возвращаются арендодателю. Такая аренда называется операционной. Если же аренда предполагает последующий переход права собственности к арендатору, то она называется финансовой. Иными словами, термины лизинг и финансовая аренда выступают как синонимы.

А чем отличается покупка оборудования на условиях коммерческого кредита от лизинга? Именно тем, что в первом случае Предприятие сразу становится собственником этого имущества (хотя еще и не оплатило его полностью), а во втором – лишь по окончании договора лизинга. Это накладывает определенные ограничения. Например, оборудование, находящееся в лизинге, продавать запрещается. В то же время лизинговое оборудование можно эксплуатировать, извлекая из него экономическую выгоду, точно так же, как и собственное оборудование.

В лизинговой сделке всегда имеется три участника: лизингополучатель, лизингодатель и поставщик. Первые два участника заключают между собой договор лизинга, а второй и третий – договор купли-продажи. Лизингодатель покупает у поставщика нужное оборудование (предмета лизинга), и передает его лизингополучателю во владение и пользование на срок действия договора лизинга. При этом, как уже отмечалось, предполагается передача его в собственность лизингополучателю по окончании договора. В свою очередь, лизингополучатель обязан регулярно (чаще всего, ежемесячно) уплачивать лизингодателю лизинговые платежи cогласно графику, являющемуся неотъемлемой частью договора лизинга (см. п. 5.16).

Расходы лизингодателя по приобретению лизингового оборудования (прежде всего, его покупная стоимость и, возможно, дополнительные затраты: страхование в пути, таможенные платежи и т.п.) называются основным долгом по лизингу.

Понятно, что интерес лизингодателя заключается в том, чтобы лизингополучатель выплатил ему в составе лизинговых платежей всю сумму основного долга и, кроме того, определенную дополнительную сумму, называемую процентом по лизингу, или вознаграждением лизингодателя.

Каждый конкретный лизинговый платеж может делиться на эти две составные части (ту, которая идет в погашение основного долга, и ту, которая составляет вознаграждение лизингодателя) по-разному, согласно договоренности сторон. Однако наибольшее распространение получил способ расчета графика лизинговых платежей, называемый методом эффективной ставки процента. При данном методе изначально задается ставка процента по лизингу. При этом каждый очередной лизинговый платеж рассчитывается как сумма двух слагаемых:

· одинаковой части основного долга (идущей в его погашение);

· вознаграждения лизингодателя, получаемого как произведение остатка основного долга на начало месяца на указанную ставку (приведенную к месячному периоду).

Как правило, в договоре лизинга предусматривается возможность его досрочного закрытия по инициативе лизингополучателя путем досрочного выкупа лизингового имущества. В этом случае лизингополучатель обязан выплатить лизингодателю остаток основного долга, а также неустойку за потерянный для лизингодателя будущий доход. Обычно эта неустойка рассчитывается как сумма предполагавшихся проценты за несколько последующих месяцев или как заданная доля от общей суммы оставшихся процентов.

7. Правила игры, связанные с лизинговыми операциями

В программу заложены следующие, более конкретные правила лизинговых операций:

· Одновременное проведение операций по покупке и получению в лизинг оборудования определенного вида, не разрешается. Однако допускается одновременное проведение этих операций для оборудования разных видов.

· Лизинговое оборудование учитывается на балансе лизингодателя (что разрешается российским законодательством). В то же время в МСФО всегда считается, что лизинговое имущество учитывается на балансе лизингополучателя. Это приводит к существенным различиям между российской и международной финансовой отчетностью (см. главу 8).

· Суммарный остаток основного долга по всем действующим договорам лизинга не должен превышать общего лизингового лимита, равного в базовом сценарии игры 100% от текущей величины собственного капитала. Соответственно, в текущем месяце можно заключить одну или несколько лизинговых сделок в пределах текущего лизингового лимита, равного разнице между общим лизинговым лимитом и остатком основного долга на начало месяца. Это следует понимать так, что лизингодатели стремятся минимизировать свои риски по исполнению Предприятием предстоящего графика лизинговых платежей.

· Срок договора лизинга всегда равен сроку полезного использования оборудования (рабочему ресурсу), поделенному на 3. При этом считается, что амортизация лизингового оборудования начисляется у лизингодателя с коэффициентом ускорения 3 (что разрешается Федеральным законом «О финансовой аренде (лизинге)» и Налоговым кодексом РФ). Таким образом, по окончании договора лизинга остаточная стоимость лизингового оборудования у лизингодателя оказывается равной нулю.

· Лизинговые платежи выплачиваются ежемесячно в течение срока действия договора лизинга, начиная с месяца, следующего после месяца принятия решения о взятии оборудования в лизинг (т.е. с месяца монтажа).

· График лизинговых платежей рассчитывается по методу эффективной ставки процента. При этом ставка процента по лизингу принимается равной ставке по банковским кредитам на 12 месяцев, умноженной на коэффициент 1,5.

· Лизинговые платежи целиком относятся на расходы как в бухгалтерском, так и налоговом учете.

· Допускается досрочный выкуп лизингового оборудования по выкупной стоимости, равной сумме остатка основного долга и неустойки за досрочный выкуп, составляющей 50% от остатка процентов по графику лизинговых платежей.

· Если оборудование не было выкуплено досрочно, то по окончании договора лизинга оно передается лизингополучателю по нулевой цене (на практике в подобных схемах лизинга обычно говорят: «по цене 1 руб.»).

· Бывшее лизинговое оборудование (перешедшее в собственность досрочно или по окончании договора лизинга) может быть продано на общих основаниях (подобно изначально собственному оборудованию). Оборудование, еще находящееся в лизинге, продавать запрещается.

8. Принятие решения по взятию оборудования в лизинг

Решив совершить лизинговую сделку, пользователь указывает тип оборудования, получаемого в лизинг. При этом суммарная стоимость оборудования с НДС, получаемого в лизинг в текущем месяце, не должна превышать текущего лизингового лимита.

После выбора типа оборудования появятся основные параметры договора лизинга:

· стоимость лизингового оборудования;

· срок договора лизинга;

· ставка процента по лизингу.

Соответствующий им график лизинговых платежей можно будет увидеть в разделе программы «Отчеты/Расчеты по лизингу» (см. п. 5.16) после перехода к следующему месяцу.

Напомним, что срок договора лизинга равен рабочему ресурсу оборудования, поделенному на 3. При этом данный срок всегда оказывается целым числом, так как (маленькая хитрость математической модели!) при инициализации игрового курса рабочие ресурсы оборудования всех видов и типов специально выбираются только из чисел, кратных трем.

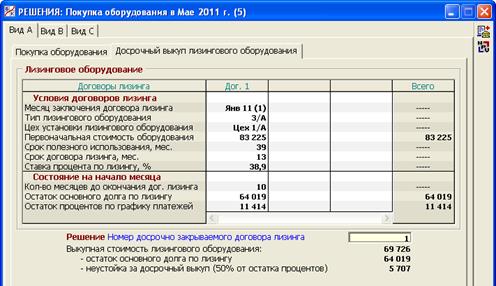

9. Принятие решения по досрочному выкупу лизингового оборудования

Данное решение принимается на отдельной одноименной закладке второго уровня (рис. 2.5).

Рис. 2.5. Раздел «Решения/Досрочный выкуп лизингового оборудования»

Здесь показываются различные сведения о договорах лизинга, относящихся к оборудованию данного вида (A, B или C). Наиболее важными для принятия решения являются следующие показатели:

· количество месяцев до окончания договора лизинга;

· остаток основного долга по лизингу;

· остаток процентов по графику платежей.

Решив досрочно выкупить лизинговое оборудование, пользователь указывает номер досрочно закрываемого договора лизинга. В результате появится выкупная стоимость лизингового оборудования как сумма остатка основного долга и неустойки за досрочный выкуп, равной 50% от остатка процентов по графику платежей.

В текущем месяце Предприятие должно будет выплатить лизингодателю выкупную стоимость, увеличенную на сумму НДС. После этого договор лизинга закончится, и бывшее лизинговое оборудование перейдет в собственность Предприятия. Оборудование встанет на учет по выкупной стоимости, и амортизация по нему начнет начисляться со следующего месяца исходя из оставшегося срока полезного использования (см. п. 5.1).

Отметим, что так обстоят дела с позиций российского бухгалтерского учета. В учете с целью составления отчетности по МСФО все выглядит иначе: лизинговое имущество изначально ставится на баланс лизингополучателя. В момент досрочного выкупа никаких дополнительных действий по учету имущества не производится. Просто гасится остаток основного долга по лизингу (см. п. 8.4.1).

Дата добавления: 2015-01-29; просмотров: 2260;