Прогноз расходов на покупку товаров.

Маркетинг позволяет управлять будущими изменениями и предвидеть, каким образом будут развиваться события на рынке товаров. Модель факторов прогноза рынка включает:

v производственные факторы, включающие планы и задания, а также оценки объема, динамики и структуры товарного предложения на будущий период;

v рыночные факторы, охватывающие товарооборот, товарооборачиваемость, цены, прибыль и рентабельность в последующем периоде;

v запланированные на последующий период инвестиции, новое строительство и расширение действующих предприятий рыночной сферы;

социально-демографические факторы, включая прогнозы численности и состава населения, миграционных процессов, социальной структуры населения, объема и структуры материальных и культурных потребностей.

В практике маркетингового исследования применяются различные методы прогнозирования рыночных процессов. К ним относятся: экстраполяционные модели прогноза; факторные регрессионные прогнозные модели; имитационные и аналоговые модели; экспертные прогнозы.

Существуют различные приемы и методы прогнозирования. Чаще других в прогнозировании рынка применяются следующие методы:

предупреждающая (сигнальная) информация, основанная на визуальном наблюдении за параметрами рынка, поведением покупателей и т.д.;

методы экстраполяции: техническое (визуальное) сглаживание, механические способы сглаживания динамических рядов, трендовые модели;

методы статистического моделирования (парные и многофакторные уравнения регрессии);

аналоговые модели, когда в качестве прогноза рассматриваются благоприятные показатели рыночной ситуации в каком-либо регионе (или стране);

имитационные модели, когда вместо реальных данных, рассчитанных на определенный период времени, используются построения, созданные по специальной программе;

прогнозирование по экспертным оценкам (чаще всего с помощью уже описанного Дельфи-метода);

составление прогнозных сценариев как динамических альтернативных моделей будущего, где допускается многовариантность и эвристические оценки; описательный способ исследования сочетается с другими, в т.ч. со статистическими моделями.

У каждого из этих методов имеются определенные достоинства и недостатки. Предупреждающая информация относится к классу оперативного прогнозирования. Она базируется на постоянных наблюдениях рыночной ситуации, основана на опыте и интуиции работников сбыта и торговли, финансовых подразделений, их наблюдениях за покупками и запросами потребителей. Предупреждающая информация базируется на постоянном отслеживании тенденций развития рынка. Она заключается в появлении любых указаний на возможность непредвиденных изменений, диспропорций, резких сдвигов в устоявшемся развитии, которые необходимо оперативно отслеживать. Однако, эти данные не могут быть точными и долгосрочными, они лишь указывают на возможность/вероятность изменений в сложившихся ранее тенденциях и пропорциях развития рынка. Иногда достаточно предположения о том, что могут произойти непредвиденные изменения в устоявшейся ситуации. В этом виде прогнозирования широко используются методы неформального анализа, в частности качественные оценки.

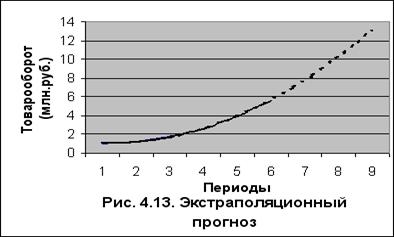

Наиболее простым способом прогноза является экстраполяция, т.е. распространение тенденций, сложившихся в прошлом, на ближайшее будущее. Краткосрочное прогнозирование рыночной деятельности хорошо решается методом экстраполяции. Экстраполяция осуществляется сравнительно просто: используются два метода. Первый из них называется техническим способом, который заключается в продолжении ранее построенной линии тренда. При этом прогноз отражает тенденцию развития "на глаз" в виде графика. Второй способ требует построения статистической трендовой модели, куда вводится фактор времени – t, который заменяется номером прогнозируемого периода. Конечно, точность экстраполяции зависит от того, насколько правильно линия тренда отражает эмпирические данные Чем устойчивее развитие рынка, тем надежнее выводы экстраполяции.

Приведем пример прогноза по трендовой экстраполяционной модели параболы 2-го порядка (см. рис. 4.13).

Однако существуют определенные ограничения подобного метода прогнозирования. Главное из них заключается в невозможности учитывать вероятные изменения условий, определяющих рыночную ситуацию будущего. В то же время необходимо признать, что любой прогноз, как предвидение будущего, опирается на информацию, полученную в прошлом. Известно, что многие рыночные процессы обладают некоторой инерционностью. Особенно это проявляется в краткосрочном развитии. Это оправдывает использование методов экстраполяции при наличии соответствующих предпосылок. В то же время более глубокий прогноз, особенно на отдаленный период, должен максимально принимать во внимание вероятность изменения условий, в которых будет функционировать рынок. Искусство прогноза как раз заключается в умении предвидеть и смоделировать изменение социально-экономической и демографической обстановки. Допускается многовариантность прогноза в заданных границах достоверности. В процессе прогнозировании разрабатывается несколько сценариев развития, исходящих из различных вариантов изменения условий.

В маркетинговом планировании может быть поставлена несколько иная задача, когда требуется выделить некоторые ориентиры развития рынка, которых нужно достичь к определенному сроку. В этом случае прогноз представляет своеобразную ожидаемую траекторию развития.

Аналоговая модель прогноза в принципе проста. Необходимо отслеживать состояние и развитие рынка в разных регионах, социальных и демографических группах, структурных подразделениях и ориентироваться на аналогичные условия. Однако нужно соблюдать некоторые требования. Во-первых, необходимо обеспечить одинаковые стартовые условия (или внести поправки на различные условия). Например, нельзя в качестве базы сравнения прогноза брать регион/страну с особо благоприятными условиями. Во-вторых, аналоговая модель является скорее ориентиром, чем реальным прогнозом.

Имитационная модель прогнозирования требует предварительного выявления точных пропорций и взаимосвязей параметров рынка и факторов, влияющих на спрос и предложение. Однако, преимущество такого метода заключается в возможности оперативно рассчитывать различные варианты прогноза.

В долгосрочном и среднесрочном прогнозировании чаще других используют методы статистического моделирования, в том числе многофакторного. Сущность статистического прогнозирования заключается в том, что на основе массовых наблюдений выявляются определенные закономерности развития рынка, определяются некоторые взаимосвязи. Подставляя известные или заранее запланированные характеристики в уравнения регрессии, получаем нужные прогнозы. В практике статистического исследования и прогнозирования рынка используются различные типы моделей, наиболее соответствующие характеру и закономерностям развития данного рынка. В маркетинге часто обращаются к следующим статистическим функциям:

Таблица 4.2. Функции, используемые для статистического моделирования товарного рынка

Выбор функции зависит от результата предварительных исследований (в частности от минимизации остаточной дисперсии) и конкретных условий рыночной конъюнктуры, вида товара, сегмента рынка и т.д. В мировой практике маркетинговых исследований, например, широко используют формулу Торнквиста, причем, 1-ю - для моделирования спроса на продукты питания, а 3-ю - для моделирования спроса на предметы роскоши. Спрос ряда непродовольственных товаров апроксимируется степенной функцией или экспонентой (особенно на активных этапах жизненного цикла товаров). Общие закономерности спроса нередко отражаются кривой Гомперца. При изучении влияния фактора дохода на спрос может быть использована логистическая (сигмоидальная) кривая. Процесс затухания роста спроса по мере перехода к группам населения с высоким доходом удачно отражается логарифмической функцией.

В маркетинговом исследовании часто используется очень эффективный, хотя и достаточно сложный и трудоемкий инструмент прогнозирования развития рынка, когда используются различные типы моделей, наиболее соответствующие характеру и закономерностям развития данного рынка. Выбор прогнозных моделей зависит от результата предварительных исследований (в частности разведочного исследования и конкретной рыночной ситуации). Надо иметь в виду, что у каждого вида товара свои особенности развития спроса, различаются также его реакции на маркетинговые действия и влияние макросреды.

В рыночной экономике одновременно действуют не один, а несколько факторов, целый комплекс факторов, поэтому в прогнозировании используются методы множественной регрессии, позволяющие установить связи и пропорции экономического развития, которые можно распространить на будущий период. Стратегический прогноз рыночной ситуации осуществляется с помощью многофакторного моделирования, причем, для аккумуляции неучтенных факторов развития и устранения авторегрессии в модель, построенную на основе динамических рядов, вводится фактор времени:

,

,

где  – результативный признак прогнозируемой независимой переменной;

– результативный признак прогнозируемой независимой переменной;

bi – коэффициент регрессии, характеризующий прогнозное изменение i-го фактора;

bn+1 – коэффициент регрессии, отражающий влияние фактора времени (t);

xi – независимый признак i-го фактора;

n – число факторов.

Однако развитие рынка редко бывает равномерным, линейным. Чаще закономерности динамики выражаются криволинейными функциями. Однако строить смешанную многофакторную модель очень сложно. Для того, чтобы избавиться от линейности модели, все ее члены логарифмируют, т.е. строится многофакторное уравнение по степенной или показательной функциям:

.

.

Для удобства расчета их целесообразно представить в линеаризированной форме:

В последние годы в маркетинге получили значительное распространение методы прогнозирования экспертным путем, на основе эвристического использования знаний, опыта и интуиции специалистов. Специальные математические способы обработки тех экспертных оценок повышают их надежность и точность. Суть экспертного прогнозирования заключается в подборе и формировании группы независимых достаточно компетентных в изучаемой проблеме специалистов, которые высказывают свое согласованное мнение, которое рассматривается как экспертная оценка.

Экспертной оценкой называется средняя или модальная характеристика из высказанных группой компетентных специалистов мнений о тенденциях и закономерностях развития рынка, при условии, что удалось обеспечить согласованность или близость взглядов

Экспертные оценки могут быть количественными и качественными. В первом случае экспертиза базируется на применении статистических и эконометрических методов, во втором – на эвристические процедуры, опирающиеся на опыт и интуицию, знание предмета исследования и граничащие с искусством.

В прогнозировании довольно часто используется один из наиболее распространенных и наиболее результативных методов получения достоверной информации, ориентированной на будущее развитие. Он носит названиеДельфи-метода, название которого происходит от античного города Дельфы, известного своим оракулом, изрекавшим пророчества и предсказания будущего. Дельфи-метод базируется на гипотезе, согласно которой соответствующим образом обработанное коллективное мнение экспертов, обладающих соответствующими знаниями, является достаточно надежным и достоверным. При этом истинная величина характеристик, обобщающая их индивидуальные оценки, лежит в пределах диапазона оценок данной группы экспертов.

Надежность полученных оценок в значительной степени зависит от правильного подбора экспертов, от их квалификации, эрудиции, информированности в изучаемых вопросах. Разрабатываются специальные оценки компетенции экспертов. Их знания предмета и их аналитические способности проверяются путем тестирования. На первом этапе формируется представительная группа экспертов, в которую включаются специалисты различного профиля. Считается, что число экспертов, как правило, может варьировать в пределах от 15 до 50.

После того как сформирована группа экспертов, им выдается задание в форме заранее подготовленной анкеты. При этом должна быть обеспечена анонимность опроса, исключающего личный контакт экспертов между собой. На первом этапе исследования каждый эксперт не должен знать об ответах других экспертов. По ответам экспертов строится ранжированный ряд распределения, и исчисляются основные его характеристики: средняя, мода, медиана и квартили. Медиана рассматривается как групповое мнение экспертов, а межквартильное расстояние является показателем согласованности мнений экспертов. Ответы, попавшие за пределы квартилей, отбрасываются как экстремальные. Ответы же, попавшие в межквартильное расстояние, считаются достаточно согласованными. При необходимости процедуру повторяют, пока не удастся достичь высокой степени согласованности. Чем меньше колеблемость полученных характеристик, тем больше согласованность ответов и, следовательно, выше надежность ответов.

В прогнозировании рынка довольно часто используется метод "мозгового штурма" (storm brain), который считается более оперативным и достаточно надежным для получения прогнозных оценок. Обычно его применяют, когда наличествует значительный разброс мнений специалистов о каком-то явлении, или изучаемая проблема относится к числу остро дискуссионных. В данном случае также отбирается группа квалифицированных специалистов, но оценки и выводы делаются в ходе обсуждения. Решение считается результатом совместных усилий. Имеется несколько вариантов его проведения. Формируются две группы: в первую приглашаются специалисты с творческим, новаторским складом ума, во вторую – специалисты с критическим складом ума, подвергающие все и вся сомнению. Первая группа концентрирует или генерирует идеи и оценки. вторая - их анализирует и критикует, старается обнаружить их слабые места. Поощряется свободный обмен мнениями, при этом запрещается высказывать любые критические замечания относительно достоверности или ценности прогноза. Руководитель должен быть беспристрастным и направлять дискуссию в нужное русло. Чем больше вариантов, тем выше вероятность появления действительно ценной идеи или надежной характеристики и прогноза, с которой согласится большинство участников. Идея или оценка, которая устоит против критики и с которой соглашается большинство участников, принимается в качестве экспертной оценки.

Иной способ заключается в том, что заранее не выделяется группа критиков. Происходит свободное обсуждение, которое направляется руководителем. Постепенно мнения сближаются, и в результате принимается согласованная версия оценки. К такому варианту близки широко практикуемые в торгово-сбытовых предприятиях конъюнктурные совещания, представляющие собой упрощенный вариант мозгового штурма. Участники конъюнктурного совещания под руководством главы предприятия (или главы маркетинговой службы) вырабатывают согласованные оценки состояния и развития рынка.

Чаще всего для участия в мозговом штурме приглашается группа экспертов из 10 - 15 чел., иногда 6 – 10 чел., хотя известны случаи формирования групп в 100 и даже 200 чел.

Эти методы прогнозирования широко используются в конъюнктурных исследованиях. Например, в оперативном анализе рыночной ситуации проводятся конъюнктурные совещания, представляющие собой упрощенный вариант мозгового штурма. Участники конъюнктурного совещания под руководством главы предприятия (или главы маркетинговой службы) вырабатывают согласованные оценки состояния и развития рынка. Используются конъюнктурные обзоры, где на основе опыта составителя и его наблюдений приводится логическое описание ситуации, дается констатация фактов (в т.ч. с использованием конъюнктурных индикаторов), делаются ссылки на мнение различных специалистов. В заключение формулируются выводы, в которых приводится атрибутивная оценка ситуации и качественная градация состояния и типа рынка.

Непременным требованием к прогнозированию рыночных процессов является комплексность, т.е. одновременное составление прогнозов всего комплекса основных параметров рынка. Однако при этом допускается составление прогноза для конкретных целей маркетинга только одного из этих параметров. Обычно выбирается параметр, наиболее важный с точки зрения маркетинговой деятельности, например, прогнозирование покупательского спроса на какой-либо товар.

Важным признаком методологии прогнозирования является период, на который разрабатывается прогноз. В зависимости от охвата объектов исследования прогноз подразделяется на три вида:

v глобальный, охватывающий весь рынок страны;

v региональный, действующий в рамках определенного региона;

v локальный (системный), имеющий место на рынке отдельного товара.

Необходимо иметь в виду, что прогнозы могут быть как точечными, когда результат выражается в виде одного уровня (например, на определенную дату), интервальными (охватывающие какой-либо промежуток времени), так и многовариантными, когда результат представляется в виде варьирующей величины.

Исключительно важным моментом прогнозирования рынка является разработка сроков предсказания. Выбор срока зависит и от целей прогноза и от характера источников информации, от ее настоятельности. Конъюнктурный анализ требует получения немедленных, но приблизительных, не очень точных результатов, стратегический анализ, который располагает временем для разработки глубоких, серьезно аргументированных прогнозов, наличия обширной статистической базы, как правило, охватывает значительный временной отрезок времени. В связи с этим в прогнозах развития рынка выделяются сроки предсказания. В прогнозировании принято деление на следующие виды прогноза:

v предупреждающий или сигнальный (несколько дней, неделя, декада);

v оперативный (на декаду, месяц, квартал, полугодие);

v краткосрочный (на год);

v среднесрочный (до пяти лет);

v долгосрочный или перспективный (от пяти лет, но, как правило, не более 10-15 лет).

Успех прогнозирования в значительной степени связан с тем, насколько надежна и достоверна та информация, на которой базируется сам прогноз. Имеет значение и полнота набора факторов, которые влияют на состояние и развитие рынка, и степень обоснованности их набора, и методика, которая используется при расчете фактор-показателей. На точность и достоверность прогноза рынка влияет характер и степень устойчивости/колеблемости данного товарного рынка и экономики в целом (чем менее устойчив рынок, тем меньше степень надежности прогноза). Поскольку в маркетинге используются различные типы и формы моделирования рыночных процессов и явлений, то от правильности выбора методологии построения модели, от степени аппроксимации эмпирических данных зависит качество прогноза. Иными словами должна быть обеспечена адекватность выбранной прогнозной модели. Важную роль в обеспечении точности расчетов и надежности прогноза играет компьютерная технология, использование возможностей Интернета, применение стандартных пакетов прикладных программ, разработанных алгоритмов и т.п.

Все это вместе взятое обеспечивает точность прогноза, которая зависит от следующих условий:

v надежности и полноты информации о рыночных процессах и факторах, определяющих их уровень и развитие;

v степени устойчивости рынка и экономики в целом;

v адекватности прогнозной модели;

v технической вооруженности прогноза (в т.ч. использования компьютерной технологии и т.п.).

Оценочным мерилом эффективности прогнозирования, показателем его надежности служит практика. Важным требованием методологии прогнозирования является проверка надежности и точности прогноза. После получения расчетных или оценочных данных, как правило, рассчитывается ошибка прогноза, т.е. его отклонение от фактического уровня. Мерой качества прогноза служит показатель степени ошибок:

где р - число подтвердившихся прогнозов;

q - число не подтвердившихся прогнозов.

В маркетинговом исследовании необходимо постоянно проверять достоверность прогноза развития рынка, т.е. верификацию прогнозов. Очень важно осуществлять ее не по окончании прогнозного срока, а при составлении самого прогноза. В маркетинге применяется, например, метод инверсной верификации, осуществляемой путем ретроспективного прогнозирования. Правильность прогнозной модели проверяется составлением прогноза развития рынка на уже истекший период и сравнением его с ранее полученными или фактическими данными.

В маркетинговой практике применяется также т.н. метод Тейла, который позволяет оценить ошибку прогноза до наступления прогнозного срока. Расчет ведется по формуле:

где рt и Аt – соответственно прогнозное и фактическое значения тенденции (изменения) изучаемого показателя конъюнктуры;

V – показатель надежности прогноза.

Если V = 0, то прогноз абсолютно точен. Если V = 1, то это означает, что прогноз близок к простой экстраполяции. Если же V > 1, то прогноз дает худший результат, чем предположение о неизменности тенденций исследуемого явления.

4.5. Анализ устойчивости / колеблемости рынка

В анализе рыночной ситуации одной из важнейших характеристик состояния рынка является оценка степени его устойчивости. Устойчивое развитие проявляется в предсказуемом, равномерном изменении рынка или в его стабильном состоянии. Рынок может развиваться плавно, без резких отклонений в ту или другую сторону, но и может и колебаться, т.е. резко менять вектор своего развития: то расти, то падать и т.п. Устойчивое развитие рынка, отсутствие значительных диспропорций и колебаний создает определенные предпосылки для роста экономики.

Для устойчивого развития рынка характерно отсутствие или низкий уровень стихийности, неупорядоченности. Стихийность рынка, действие случайных, непредсказуемых факторов как раз проявляется в конъюнктурных колебаниях его параметров, их отклонениях от линии нормального, устойчивого развития.

Например, устойчивым развитием рынка можно считать линию тренда, практически совпадающую или очень близкую к эмпирической. Неустойчивость развития рынка обнаруживается в форме кризисных явлений, инфляционных ожиданий, проявлений ажиотажного спроса, проявления диспропорциональности, резких колебаний и т.п.

Рыночные колебания проявляются как во времени, так и в пространстве. В первом случае они обнаруживаются в динамике, в форме ломаной линии тенденции изменения рынка, во втором случае в виде неравномерного развития рынка (колебаний по предприятиям, по территории и т.п.). Чем меньше размах колебаний, т.е. чем устойчивее рынок и его развитие, тем надежнее его оценки и прогнозы, тем ниже риск проведения маркетинговых мероприятий.

Антиподом устойчивости является колеблемость, вариация. В динамике колеблемость развития рынка во времени измеряется как среднее значение суммы отклонений фактических уровней развития от основной тенденции, т.е. от тренда. Этот показатель, выраженный в процентах к среднему уровню, известен как коэффициентом аппроксимации. Он рассчитывается как среднеквадратическое отклонение эмпирических уровней от тренда:

Антиподом устойчивости является колеблемость, вариация. В динамике колеблемость развития рынка во времени измеряется как среднее значение суммы отклонений фактических уровней развития от основной тенденции, т.е. от тренда. Этот показатель, выраженный в процентах к среднему уровню, известен как коэффициентом аппроксимации. Он рассчитывается как среднеквадратическое отклонение эмпирических уровней от тренда:

,

,

где  – среднеквадратическое отклонение эмпирических уровней динамического ряда от тренда;

– среднеквадратическое отклонение эмпирических уровней динамического ряда от тренда;

yi – i-й уровень динамического ряда;

yt – сглаженный i-й уровень динамического ряда (тренд);

n – число i-х уровней динамического ряда.

В оперативном анализе динамики устойчивости целесообразно использовать конъюнктурный метод тестирования. В конъюнктурном тесте используются три группы величин (переменных):

v инструментальные переменные – зависимые от деятельности предприятий, планируемые самими предприятиями;

v переменные ожидания – зависимые не от предприятий, а от внешних факторов;

v совокупные переменные – зависимые как от действий предприятий, так и от внешних факторов.

Характер равномерности/неравномерности рыночных изменений изучается на основе опросов предпринимателей. Например, в 2000 г. 2/3 торговых организаций сообщили, что их экономическое положение по отношению к предшествовавшему периоду не изменилось, около 15% – что их положение улучшилось, и примерно пятая часть – что оно ухудшилось. Это свидетельствует о том, что большая часть предпринимателей тяготеет к стабильности рынка. Этот показатель можно рассматривать в качестве индекса предпринимательской уверенности.

Конъюнктурные тесты представляют собой средние арифметические из трех возможных оценок сложившейся тенденции развития рынка: рост (подъем), стабильность, понижение (спад), каждой из которых присваивается соответствующий балл. Конъюнктурный анализ динамики дает обобщающую оценку тенденций развития рынка.

Изучение колеблемости рынка в территориально-экономическом пространстве связано с проблемой оценки его однородности. В рыночной совокупности присутствуют признаки неоднородности (гетерогенности), что проявляется в сложной структуре товарного рынка, в выделении и вариации самостоятельных элементов рынка, в территориальных и динамических различиях рыночных показателей. Известны несколько методов оценки и критериев однородности и различий рыночных явлений. Например, осуществляется разбиение совокупности на однородные группы (кластеры), при этом оценивается дисперсия групп, рассматриваются показатели распределения локальных рынков по размеру товарооборота и прибыли, определяются показатели вариации степени удовлетворения покупательского спроса, рассматривается вариация цен по предприятиям, выступающим со своими товарами на рынке и т.д. Дифференциация рынков по ряду признаков может указывать на проявления конкуренции или на неустойчивость рыночной ситуации.

Простейший способ оценки устойчивости/неустойчивости рынка представлен расчетом структуры рынка по какому-либо параметру, например, по признаку цен. Близость этих показателей к среднему уровню показывает, что рынок находится в устойчивом состоянии. Другое дело, если каждая группа занимает в совокупности значительное место. Например, в общем объеме продажи товары 1-го сорта составили 50%, товары 2-го сорта – 12% и низкокачественные, но дешевые товары – 38%. Это свидетельствует о значительной дифференциации спроса. Средний показатель составляет 33 %. Если в первом случае спрос отклонялся от среднего уровня на17 процентных пунктов, то во втором случае – на 21 и в третьем – на 5 пунктов.

Более надежную информацию о колеблемости параметров рынка дают формализованные оценки колеблемости показателей рынка, в частности вариации в географическом или экономическом пространстве (по регионам или по конкурирующим фирмам, или по собственным предприятиям – торговым единицам и т.п.). Для расчета алгоритма вариации используется следующая статистическая формула:

где V – коэффициент вариации (стандартизованный в процентах к среднему уровню по территории или по предприятиям);

s – среднеквадратическое отклонение, исчисляемое по формуле:

,

,

где n – число i-х единиц (предприятий, регионов);

Fi – "вес", характеризующий размер i-й единицы (товарооборот, численность населения и т.п.);

yi– параметр рынка i-го предприятия (или региона);

_

y– среднее значение параметра (средний уровень), исчисляемое по формуле средней арифметической взвешенной:

Свою специфику имеет территориальный анализ колеблемости рынка. В территориальном анализе дифференциации рынка широко используются группировки региональных показателей состояния и развития рынка. Наиболее широко используется расчет регионального коэффициента вариации товарооборота на душу населения:

где sD – среднее квадратическое отклонение;

Di – товарооборот на душу населения i-го региона;

__

D – средний по всей совокупности регионов товарооборот на душу населения;

Si – численность населения i-го региона;

n – число i-х регионов.

В территориальном анализе определенную роль играет степень агрегации показателей. Вариация средних уровней душевого товарооборота крупных экономических районов (зональная вариация) обобщает и осредняет региональные различия небольших территорий. В соответствии с правилом сложения дисперсий общая территориальная вариация складывается из среднего уровня внутригрупповых показателей колеблемости и межгрупповой вариации:

__

где  – общая дисперсия (колеблемость региональных показателей товарооборота на душу населения);

– общая дисперсия (колеблемость региональных показателей товарооборота на душу населения);

___

– средняя из внутригрупповых (внутрирегиональных) дисперсий;

– средняя из внутригрупповых (внутрирегиональных) дисперсий;

– межгрупповая дисперсия (колеблемость зональных, или районных экономических показателей товарооборота на душу населения).

– межгрупповая дисперсия (колеблемость зональных, или районных экономических показателей товарооборота на душу населения).

Известный в статистике эмпирический коэффициент детерминации (h 2) показывает долю (удельный вес) всех вариации региональных показателей душевого товарооборота, обусловленных региональной дифференциацией крупных (зональных) территориальных образований и сравнительно небольших районов:

Таким образом, вариация показателей динамики и территориальных различий рынка позволяет оценить степень дифференциации его экономического и социального развития.

Дата добавления: 2015-03-23; просмотров: 1483;