Суть та організація економічного аналізу фінансового стану підприємства

Проведення аналізу ринкових показників дозволяє на ранній стадії антикризового управління підприємством виявити сигнали негативних дій зовнішнього й внутрішнього середовища на його фінансову стійкість. Відсутність систематизованого спостереження за станом ринкової активності та стратегічного бачення перспектив розвитку підприємства, часто змушує його керівництво зіткатися із загрозою банкрутства.

Створення системи моніторингу показників діяльності підприємства базується, вперш за все, на результатах аналізу його фінансового стану. Тому є сенс надати деякі визначення щодо зазначеної економічної категорії.

По-перше, фінансовий стан уявляє собою економічну категорію, яка відображає стан капіталу в процесі його кругообігу і здатність суб'єкта господарювання до саморозвитку на фіксований момент часу, тобто здатність фінансувати свою діяльність. Він характеризується забезпеченістю фінансовими ресурсами, які необхідні для нормального функціонування підприємства, доцільністю їхнього розміщення та ефективністю використання, фінансовими взаєминами з іншими юридичними і фізичними особами, платоспроможністю і фінансовою стійкістю [6, с. 7].

По-друге, фінансовий стан - це рівень збалансованості окремих структурних елементів активів і капіталу підприємства, а також рівень ефективності їхнього використання. Оптимізація фінансового стану підприємства є однією з основних умов вдалого розвитку організації у перспективі. У той час, як кризовий фінансовий стан створює серйозну загрозу її банкрутства.

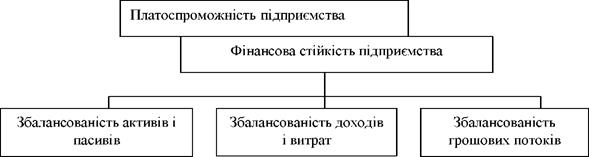

Зазначимо, що зовнішнім проявом фінансового стану підприємства є його поточна платоспроможність, а внутрішнім - фінансова стійкість. Ця сторона фінансового стану підприємства забезпечує його стабільну платоспроможність у тривалій перспективі. В основі фінансової стійкості організації лежить збалансованість активів і джерел їхнього фінансування, доходів і витрат, позитивних і негативних грошових потоків (рис. 12.1).

Платоспроможність підприємства - це його здатність вчасно задовольняти платіжні вимоги постачальників згідно договорам, повертати кредити, виплачувати заробітню платню персоналу, здійснювати платежі до бюджету.

Фінансова стійкість підприємства є відображенням стабільного перевищення доходів організації над її витратами, забезпечує вільне маневрування її грошовими коштами, і шляхом ефективного використання цих коштів, сприяє безперебійному процесу виробництва і реалізації продукції. Вона визначається ступенем забезпеченості запасів власними і позиковими джерелами їхнього формування, та співвідношенням обсягів власних і позикових коштів, необхідних для фінансування виробничо- фінансової діяльності підприємства [6, с. 91].

Рис. 12.1. Взаємозв'язок фінансової стійкості та платоспроможності підприємства

Внаслідок проведення будь-якої господарської операції, фінансовий стан підприємства може поліпшитись, залишитися незмінним або погіршитись. У зв'язку з цим зазначимо, що фінансовий стан суб'єкта господарювання може бути стійким, нестійким та кризовим.

Метою проведення аналізу фінансового стану підприємства є виявлення факторів, які обумовлюють зміни у фінансовому стані підприємства та прогноз основних тенденцій розвитку його виробничо- фінансової діяльності.

Відповідно до поставленої мети, під час оцінювання фінансового стану підприємства аналітик повинен вирішити такі основні завдання:

- вчасно й об'єктивно діагностувати фінансовий стан підприємства, визначити його "больові точки" і вивчити причини їх виникнення;

- знайти резерви поліпшення фінансового стану підприємства, його платоспроможності і фінансової стійкості;

-надати конкретні рекомендації, які спрямовані на більш ефективне використання фінансових ресурсів і зміцнення фінансового стану підприємства;

-зробити прогноз можливих фінансових результатів і розробити моделі фінансового стану при різноманітних варіантах використання ресурсів [58, с. 564-566].

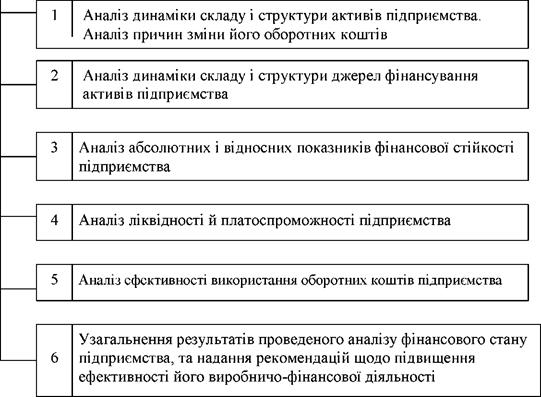

Методика аналізу фінансового стану підприємства складається з таких основних етапів, послідовність проведення яких вказана на рис. 12.2.

Згідно із схемою, що наведена на рисунку 12.2, зрозуміло, що початковими етапами методики аналізу фінансового стану підприємства є оцінювання динаміки складу і структури активів товариства і джерел їхнього фінансування.

Основні етапи методики аналізу фінансового стану підприємства

Рис. 12.2. Структурно-логічна схема методики аналізу фінансового стану підприємства

Логічна послідовність початку проведення аналізу фінансового стану підприємства саме в цьому напрямку обумовлена тим, що при оцінюванні складу і структури майна підприємства визначається забезпеченість основним і оборотним капіталом; наявність на його рахунках грошових коштів, необхідних для негайного погашення зобов'язань товариства по короткострокових кредиторських заборгованостях; міра забезпеченості підприємства виробничим потенціалом та ін.

Аналіз джерел фінансування майна підприємства дозволить виявити фактори, які обумовлюють збільшення або зменшення власного капіталу товариства; визначити залежність підприємства від зовнішнього фінансування його діяльності; проаналізувати ступінь фінансування основного капіталу товариства за рахунок його власного капіталу, тощо. Тобто, з метою створення загальної об'єктивної картини фінансового стану підприємства і визначення "больових точок", які спостерігаються у його виробничо-фінансовій діяльності, проводиться аналіз динаміки складу та структури активів підприємства і джерел їхнього фінансування.

Наступним етапом методики аналізу фінансового стану підприємства є визначення міри забезпеченості його запасів основними джерелами фінансування; співвідношення між обсягами власних та запозичених коштів; здатності підприємства своєчасно погашати свої зобов'язання перед кредиторами, а також оцінювання ефективності використання оборотних коштів підприємства, яка визначається їхньою оборотністю. Тобто, на цьому етапі проведення аналізу фінансового стану визначають, в якому стані знаходяться параметри життєздатності підприємства - фінансова стійкість, платоспроможність, ефективність використання його ресурсів та капіталу, і внаслідок дії яких факторів вони погіршилися, або поліпшилися протягом досліджуваного періоду.

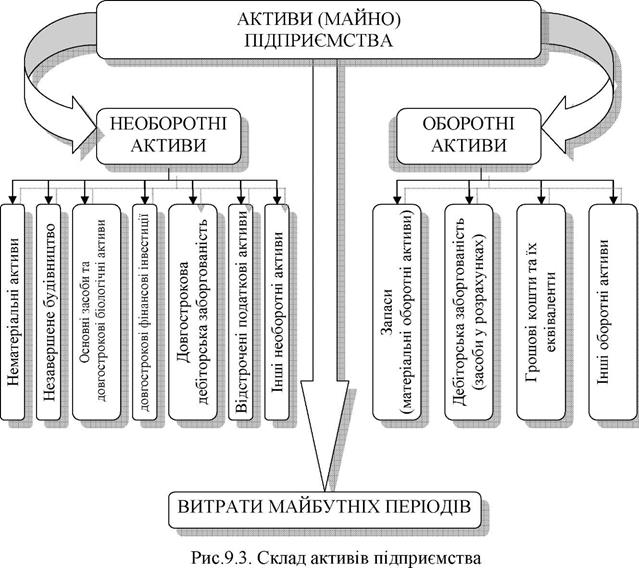

Одним з основних інформаційних джерел, які використовуються при аналізі фінансового стану підприємства, є баланс. У активі балансу відображається майно, яке використовується в виробничо-фінансовій діяльності підприємства задля отримання економічних вигод. Активи підприємства (тобто все його майно) відображаються в балансі по мірі збільшення ліквідності (здатності активу трансформуватися у грошові кошти). Міра ліквідності визначається тривалістю часу, впродовж якого ця трансформація може здійснюватись, і чим менше цей період, тим краще. У складі активу балансу підприємства розрізняють необоротні активи, оборотні активи та витрати майбутніх періодів .

Необоротні активи відображаються у першому розділі активу балансу. По-іншому ці активи називають ще як нерухоме майно, іммобілізовані засоби та основний капітал. У цьому розділі активу балансу відображаються нематеріальні активи підприємства, незавершене будівництво, основні засоби, довгострокові біологічні активи, довгострокові фінансові інвестиції, довгострокова дебіторська заборгованість, відстрочені податкові активи та інші необоротні активи.

Необоротні активи називають нерухомим майном, оскільки у короткостроковому періоді його практично неможливо трансформувати у грошові кошти.

У другому розділі активу балансу підприємства відображаються оборотні активи. По-іншому їх називають - поточні активи, мобільні засоби, оборотний капітал.

Виходячи з позицій аналізу балансу підприємства, оборотні активи поділяються на:

-запаси (визначаються як сума за рядками "виробничі запаси", "поточні біологічні активи", "незавершене виробництво", "готова продукція", "товари") (рядки 100+110+120+130+140 форми №1 "Баланс");

-дебіторську заборгованість (визначається як сума за рядками "векселі одержані", "дебіторська заборгованість за товари, роботи, послуги", "дебіторська заборгованість за розрахунками: з бюджетом, за виданими авансами, з нарахованих доходів, з внутрішніх розрахунків" та "інша поточна дебіторська заборгованість") (рядки 150+160+170+180+190+200+210

-грошові кошти та їх еквіваленти, які поділяються на поточні фінансові інвестиції і грошові кошти, та їх еквіваленти (визначається як сума рядків "грошові кошти і їх еквіваленти у національній валюті та грошові кошти і їх еквіваленти у іноземній валюті") (рядки 220+230+240 форми №1 "Баланс");

-інші оборотні активи (рядок 250 форми №1 "Баланс").

У третьому розділі активу балансу підприємства відображаються витрати майбутніх періодів.

Виділяють три складові нерухомості: інвестиційну, операційну нерухомість і необоротні активи та групи вибуття, які утримуються для продажу

Інвестиційна нерухомість - власні, або орендовані на умовах фінансової оренди земельні ділянки, будівлі, споруди, які розташовуються на землі, утримувані з метою отримання орендних платежів та (або) збільшення власного капіталу, а не для виробництва та постачання товарів, надання послуг, адміністративної мети або продажу в процесі звичайної діяльності.

Операційна нерухомість - власні, або орендовані на умовах фінансової оренди земельні ділянки, будівлі, споруди, які розташовуються на землі, утримувані з метою використання для виробництва, або постачання товарів чи надання послуг, або ж в адміністративних цілях.

Необоротний актив та група вибуття визнаються утримуваними для продажу, коли одночасно виконуються всі наступні вимоги: 1) економічні вигоди очікується отримати від їх продажу, а не від їх використання за призначенням; 2) вони готові до продажу у їх теперішньому стані; 3) їх продаж, як очікується, буде завершено протягом року з дати призначення їх утримуваними для продажу; 4) умови їх продажу відповідають звичайним умовам продажу для подібних активів; 5) здійснення продажу має високу імовірність.

Джерела фінансування активів підприємства, тобто його пасиви, складаються з власного капіталу (рядок 380 форми №1 "Баланс"), забезпечень наступних витрат і платежів (рядок 430 форми №1 "Баланс"), позичкових коштів та доходів майбутніх періодів (рядок 630 форми №1 "Баланс") .

Складові власного капіталу, який показує частку майна підприємства, що фінансується за рахунок коштів акціонерів і власних коштів підприємства, такі: статутний капітал; пайовий капітал; додатковий капітал; резервний капітал; нерозподілений прибуток (непокритий збиток); неоплачений капітал; вилучений капітал.

До складу власного капіталу також можна умовно віднести другий і п'ятий розділи пасиву балансу підприємства, а саме: забезпечення наступних витрат і платежів (рядок 430 форми №1 "Баланс") та доходи майбутніх періодів (рядок 630 форми №1 "Баланс"), оскільки вони формуються за рахунок власних коштів підприємства, які отримані ним у процесіздійснення своєї виробничо- фінансової діяльності та за рахунок надходжень від держави та інших підприємств, які носять умовно безповоротний і безоплатний характер.

Позиковий капітал підприємства наведений у пасиві його балансу в третьому розділі "Довгострокові зобов'язання" (рядок 480) та в четвертому розділі "Поточні зобов'язання" (рядок 620). Він характеризує частку майна товариства, яка придбана за рахунок зовнішніх джерел фінансування активів підприємства.

Після надання характеристики статей активу і пасиву балансу, перейдемо до висвітлення особливостей методики аналізу складу і структури майна підприємства та джерел його фінансування.

Дата добавления: 2014-12-17; просмотров: 2368;