Аналоги в России: приказ Минфина России от 2 июля 2010 г. № 66н, ПБУ 4/99 «Бухгалтерская отчетность организации».

Международный стандарт финансовой отчетности (IAS) 1 «Представление финансовой отчетности» устанавливает основу для представления финансовой отчетности общего назначения, с тем, чтобы обеспечить ее сопоставимость как с финансовой отчетностью предприятия за предыдущие периоды, так и с финансовой отчетностью других предприятий. Данный стандарт заменяет IAS 1 в предыдущей редакции 2003 г. и применяется с 1 января 2009 г. или после этой даты. В стандарте излагаются общие требования по представлению финансовой отчетности, рекомендации по ее структуре и минимальные требования по ее содержанию.

Финансовая отчетность должна составляться на основе допущения о непрерывности деятельности, за исключением случаев, когда руководство имеет намерения в ближайшее время ликвидировать предприятие.

Организация должна составлять свою финансовую отчетность на основе принципа начисления (за исключением отчета о движении денежных средств).

Финансовая отчетность представляет собой структурированное отображение финансового положения и финансовых результатов организации. Целью финансовой отчетности является представление информации о финансовом положении, финансовых результатах и движении денежных средств организации полезной широкому кругу пользователей при принятии ими экономических решений. Финансовая отчетность отражает результаты управления ресурсами, доверенными руководству организации, и содержит сведения о следующих показателях деятельности организации:

активы;

обязательства;

капитал;

доходы и расходы, включая прибыли и убытки;

износы и распределения среди собственников, лиц, действующих в качестве собственников;

движение денежных средств.

Полный комплект финансовой отчетности включает:

отчет о финансовом положении на дату окончания периода;

отчет о совокупной прибыли за период;

отчет об изменениях в капитале за период;

отчет о движении денежных средств;

примечания, состоящие из краткого обзора основных принципов учетной политики и прочей пояснительной информации;

отчет о финансовом положении на начало самого раннего сравнительного периода в случае ретроспективного применения учетной политики.

Данные прибылей или убытков могут показываться в отчетности как часть единого отчета о совокупной прибыли или в отдельном отчете о прибылях и убытках. Отчет о прибылях и убытках является частью полного комплекта финансовой отчетности и демонстрируется непосредственно перед отчетом о совокупной прибыли.

Компоненты прочей совокупной прибыли включают:

изменения прироста стоимости от переоценки внеоборотных активов;

актуарные прибыли и убытки от пенсионных планов с установленными выплатами;

прибыли и убытки, возникающие в результате изменений обменных курсов валют;

прибыли и убытки при повторном измерении финансовых активов предназначенных для продажи;

эффективную часть прибылей и убытков от инструментов хеджирования.

В IAS 1 финансовая отчетность общего назначения именуется как финансовая отчетность, предназначенная для удовлетворения потребностей тех пользователей, которые не имеют возможности получать отчетность, подготовленную специально для удовлетворения их особых информационных нужд.

Финансовая отчетность должна представляться как минимум ежегодно. Финансовый год может начинаться с любой даты и, как правило, он не совпадает с календарным и налоговым периодом, что не совсем удобно. Вместе с тем международным стандартом не запрещено учетной политикой устанавливать различные даты, в частности отчетный период может быть продолжительностью не в один год, а равняться 52 неделям, если это обусловлено практической целесообразностью. В России в соответствии с законодательством начало первого отчетного, календарного и налогового периодов совпадают.

Каждая существенная статья должна представляться в финансовой отчетности отдельно. Несущественные суммы объединяются с суммами аналогичного характера. Активы и обязательства не должны взаимозачитываться за исключением особых случаев.

В формах финансовой отчетности должна быть четко выделена следующая информация:

- наименование компании;

- охват в отчетности деятельности отдельной компании либо группы компаний;

- отчетная дата или период;

- валюта отчетности;

- уровень точности.

Комплект финансовой отчетности, предлагаемый МСФО, отличается от состава, определенного Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденным приказом Минфина России от 6 июля 1999 г. № 43н (далее - ПБУ 4/99) для российских организаций. В состав российской отчетности не входит учетная политика, поскольку в пояснительной записке предусмотрена выписка из учетной политики, раскрывающая основные методы ведения бухгалтерского и налогового учета организации. В свою очередь в состав отчетности, составленной по МСФО, не включаются пояснения к балансовому отчету. Приказом Минфина России от 2 июля 2010г. № 66н пояснения расцениваются как самостоятельная форма отчетности, они представляются в виде отдельных таблиц, раскрывающих данные о наличии и движении нематериальных активов, основных средств, результатов НИОКР, финансовых вложений, запасов, дебиторской задолженности, расходов по обычным видам деятельности, резервов, бюджетных средств и обеспечению обязательств.

Отчет о финансовом положении компании должен, по меньшей мере включать статьи, представляющие следующие суммы:

- основные средства;

- инвестиционное имущество;

- нематериальные активы;

- финансовые активы;

- инвестиции, учитываемые по методу долевого участия;

- биологические активы;

- запасы;

- торговая и прочая дебиторская задолженность;

- денежные средства и их эквиваленты;

- активы, предназначенные для продажи;

- торговая и прочая кредиторская задолженность;

- резервы;

- финансовые обязательства;

- обязательства и активы по текущему налогу, как определено в МСФО (IAS) 12 «Налоги на прибыль»;

- отложенные налоговые обязательства и отложенные налоговые активы;

- обязательства, включенные в выбывающие группы, к нотифицируемые как предназначенные для продажи в соответствии с МСФО (IFRS) 5;

- неконтролирующие доли, представленные в составе капитала;

- выпущенный капитал и резервы, относимые на собственников материнского предприятия.

В соответствии с МСФО компании разрешается выбор формы отчета о финансовом положении в виде горизонтального или вертикального баланса.

Основное балансовое уравнение горизонтального баланса:

А = Е + L,

Статьи баланса, сгруппированные таким образом, носят название «балансовый» формат (balanced format). Российская форма бухгалтерского баланса соответствует горизонтальной модели балансового отчета, данную форму применяют и в других странах, например в Германии и Франции.

В горизонтальной модели линейные статьи баланса чаще располагаются в порядке возрастания ликвидности.

Основное балансовое уравнение вертикального баланса:

А - L = Е.

Статьи баланса, сгруппированные таким образом, носят название «капитальный» формат (equity format).

В вертикальной модели линейные статьи баланса чаще располагаются в порядке убывания ликвидности.

Активы и обязательства, отражаемые в балансовом отчете, в соответствии с условиями стандарта подразделяются на краткосрочные и долгосрочные.

Активы или обязательства должны классифицироваться как краткосрочные в следующих случаях:

- их предполагается реализовать, держать для продажи, использования в нормальных условиях или погасить в течение одного операционного цикла компании;

- они содержатся главным образом в коммерческих пенях или в течение короткого срока и их предполагается реализовать или погасить в течение 12 месяцев с отчетной даты;

- они являются активом в виде денежных средств или их эквивалентов, не имеющих ограничений на их использование.

Все прочие активы и обязательства должны классифицироваться как долгосрочные.

В мировой практике приняты различные варианты отражения информации в балансовом отчете, отличающиеся порядком ликвидности расположения статей, их группировкой и способом представления. В соответствии с правилами МСФО существует следующий порядок представления отдельных объектов учета в балансовом отчете.

Основные средства отражаются в балансе по первоначальной или восстановительной стоимости за минусом накопленного износа и убытков от обесценения.

Нематериальные активы отражаются в балансе по первоначальной или переоцененной стоимости за минусом накопленного износа и убытков от обесценения. В балансе отдельной статьей отражается деловая репутация по приобретенной компании. В пояснительной записке раскрывается информация о суммах деловой репутации, относящихся к каждой приобретенной компании. Если на балансе компании имеются капитализированные затраты по научным разработкам, то компания должна представить обоснование по получению дохода от таких разработок.

Инвестиции группируются в балансе исходя из сроков приобретения. Если на балансе компании имеется задолженность по займам предоставленным, то в пояснительной записке раскрывается информация о сроках действия таких договоров и предусмотренных процентных доходах. Если на балансе имеется инвестиционная собственность, то раскрывается информация о видах таких объектов и результатах их переоценки по справедливой стоимости. Кроме того, по этим объектам приводится информация об условиях договоров аренды.

При раскрытии данных о дебиторской задолженности в балансе выделяется сумма предоплаченных расходов. Остальные средства отражаются по единой строке «Дебиторы» или «Краткосрочная дебиторская задолженность». В пояснительной записке раскрывается информация о полной сумме задолженности покупателей и начисленном резерве по сомнительным долгам.

Запасы отражаются в балансе единой статьей, а расшифровка стоимости по видам запасов приводится в пояснительной записке, в которой также помещается информация о суммах резервов, созданных под снижение стоимости запасов.

Собственный капитал отражается в балансе не только с учетом норм международных стандартов, но также в соответствии с порядком, предусмотренным законодательством конкретной страны. Он включает в себя уставный или акционерный капитал, резервы на переоценку и нераспределенную прибыль. В соответствии с МСФО акционерный капитал отражается в балансе по двум основным статьям: капитал, оплаченный по номиналу; эмиссионный доход.

Компания, имеющая акционерный капитал, должна раскрывать информацию о количестве, составе и изменении категорий акций. Компания, не имеющая акционерного капитала, должна раскрывать изменение каждой доли в капитале.

Нераспределенная прибыль или непокрытый убыток отражается в балансе единой статьей без разделения на финансовые результаты прошлых лет и отчетного периода. Если компания имеет ограничения по распределению прибыли, то она обязана раскрыть такую информацию в пояснительной записке. Ограничения по раскрытию прибыли могут быть обусловлены следующими причинами: решением совета директоров; нормами гражданского законодательства; условиями кредитных договоров или договоров финансовой аренды компания раскрывает информацию о распределении прибыли в виде дивидендов. Любое другое использование прибыли раскрытию отчетности не подлежит.

К долгосрочным обязательствам относятся: банковские кредиты; иные заемные средства; задолженность по финансовой аренде; привилегированные акции, относящиеся к обязательствам; отложенные налоговые обязательства.

К краткосрочной кредиторской задолженности относятся: задолженность поставщикам; задолженность по начисленной зарплате, налогам и т.п.; задолженность по выплате дивидендов и т.п.

Организация, раскрывающая сравнительную информацию, должно представить как минимум два отчета о финансовом положении и по два отчета остальных типов. Если организация применяет учетную политику ретроспективно или осуществляет ретроспективный пересчет статей в своей финансовой отчетности или если классифицирует статьи в своей финансовой отчетности, оно должно представить как минимум три отчета о финансовом положении и по два отчета остальных типов. Организация представляет отчеты о финансовом положении на даты:

- окончания текущего периода;

- окончания предыдущего периода;

- начала самого раннего сравнительного периода.

Отчет о совокупных доходах.Отчет о совокупной прибыли должен включать как минимум статьи, которые представляют следующие суммы за период:

- выручка;

- затраты по финансированию;

- доля организации в прибыли или убытке ассоциированных организаций и совместной деятельности, учитываемых по методу долевого участия;

- расходы по налогам;

- отдельная сумма, которая складывается из прибыли или убытка после налогов от прекращенной деятельности и прибыли или убытка после налогов, признанных в результате измерения по справедливой стоимости за вычетом расходов на продажу или в результате выбытия активов;

- прибыль или убыток;

- каждый компонент прочей совокупной прибыли, классифицируемый по своему характеру;

- доля в прочей совокупной прибыли ассоциированных организаций и совместной деятельности, учитываемых по методу долевого участия;

- общая совокупная прибыль.

Если статьи доходов и расходов являются существенными, предприятие должно раскрывать их характер и суммы отдельно.

Обстоятельствами, при которых статьи доходов и расходов подлежат отдельному раскрытию, являются:

- уценка запасов до величины чистой цены продажи или стоимости основных средств до возмещаемой стоимости;

- реструктуризация деятельности организации;

- выбытие объектов основных средств;

- выбытие инвестиций;

- прекращенная деятельность;

- урегулирование судебных споров;

- прочие реверсивные записи в отношении резервов.

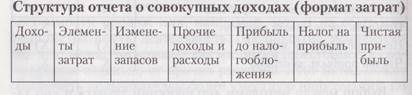

Первой формой анализа является метод «по характеру затрат». Организация объединяет расходы в составе прибыли или убытка в соответствии с их характером (например, амортизация основных средств, закупки материалов, транспортные расходы, вознаграждения работникам и затраты на рекламу) без перераспределения в соответствии с их функцией в рамках организации. Этот метод прост в применении, поскольку нет необходимости перераспределять расходы на основе их функциональной классификации. Пример классификации на основе метода «по характеру затрат» выглядит следующим образом.

Выручка.

Прочий доход.

Изменения в запасах готовой продукции и незавершенного производства.

Использованное сырье и расходные материалы.

Расходы на вознаграждения работникам.

Расходы на амортизацию.

Прочие расходы.

Итого расходов.

Прибыль до налогов.

Метод анализа «по характеру затрат» классифицирует расходы в соответствии с их характером, которые не перераспределяются в соответствии с их различным назначением внутри компании.

Рассмотренный метод чаще применяется в небольших компаниях. Наряду с методом функций затрат, его используют такие страны, как Англия, Дания, Ирландия.

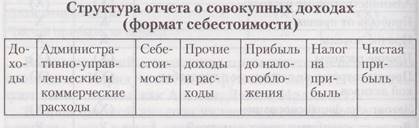

Второй формой анализа является метод «по функции затрат», или метод «себестоимости продаж» при использовании которого расходы классифицируются в соответствии с их функцией в качестве составной части себестоимости продаж или, например, затрат на сбыт или административную деятельность. Организация, использующая этот метод, раскрывает как минимум себестоимость своих продаж отдельно от прочих расходов. Этот метод может обеспечить пользователям более уместную информацию по сравнению с классификацией расходов по их характеру, однако распределение затрат по их функциям может потребовать произвольного распределения и значительных профессиональных суждений. Пример классификации на основе метода «по функции затрат» выглядит следующим образом.

Выручка.

Себестоимость продаж.

Валовая прибыль.

Прочий доход.

Затраты на сбыт.

Административные расходы.

Прочие расходы.

Прибыль до налогов.

Классификация касается только доходов и расходов по обычной (операционной) деятельности, остальные статьи одинаковы в обоих форматах отчета. Каждый из рассмотренных вариантов отчета о совокупных доходах позволяет получить один и тот же финансовый результат

Различие двух методов составления отчета о совокупных доходах заключается в том, что в отчете по характеру расходов отражается изменение стоимости запасов готовой продукции и незавершенного производства. Данный показатель отражает изменения в производственных расходах. Уменьшение запасов готовой продукции и незавершенного производства, оцененных по фактической себестоимости, означает их списание в расход. И наоборот, рост этих запасов отражается в производственных расходах со знаком минус. В отчете по функциям расходов такой показатель отсутствует. Остальные показатели доходов, расходов и прибыли в обоих форматах отчета о совокупных доходах совпадают. Расходы по финансированию включают оплату процентов и иные выплаты, связанные с привлечением заемных финансовых ресурсов. Прибыль от участия в ассоциированных компаниях включает доходы от участия в капитале и прибылях других компаний. Прибыль до налогообложения определяется как разница между перечисленными выше доходами и расходами. Расходы по налогу на прибыль признаются в соответствии с МСФО (IAS) 12 «Налоги на прибыль». Прибыль компании за период отражаема с учетом доли меньшинства.

2.2 МСФО (IAS) 7 «Отчет о движении денежных средств»

Аналог в России: ПБУ 23/2011 «Отчет о движении денежных средств»

В сентябре 2007г. СМСФО изменил название МСФО (IAS) 7 с «Отчеты о движении денежных средств» на «Отчет о движении денежных средств». Также в мае 2008г. Совет принял поправки в п. 14 IAS 7, которые должны применяться для годовых периодов, начинающихся 1 января 2009г. или после этой даты. МБС (IAS) 7 заключает в себе требование предоставления информации об исторических изменениях в денежных средствах и эквивалентах денежных средств компании посредством отчета о движении денежных средств, в котором производится классификация поступлений и платежей денежных средств за период, получаемых от различных видов деятельности. Информация о движении денежных средств компании дает пользователям финансовой отчетности основу для оценки способности компании создавать денежные активы. Компания обязана готовить отчет о движении денежных средств и представлять его в качестве составной части своей финансовой отчетности за каждый период, в котором представлялась финансовая отчетность.

Денежные средства включают денежные средства в кассе и депозиты до востребования.

Эквиваленты денежных средств представляют собой краткосрочные высоколиквидные инвестиции, легко обратимые в заранее известные суммы денежных средств и подверженные незначительному риску изменения их стоимости.

В стандарте IAS 7 дается определение потоков денежных средств.

Потоки денежных средств - поступления и выплаты денежных средств и эквивалентов денежных средств.

В соответствии со стандартом IAS 7 поступления и платежи денежных средств за отчетный период подразделяются на операционную, инвестиционную и финансовую виды деятельности.

Операционная деятельность - основная приносящая доход деятельность предприятия и прочая деятельность, отличная от инвестиционной и финансовой деятельности.

Инвестиционная деятельность - приобретение и выбытие долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств.

Финансовая деятельность - деятельность, которая приводит к изменениям в размере и составе внесенного капитала и заемных средств организации.

Виды поступлений и платежей денежных средств и их эквивалентов, относящихся к каждому виду деятельности, приведены в таблице.

Характер поступлений и платежей денежных средств и их эквивалентов

| Вид деятельности | Поступления / платежи | Характер поступлений / платежей |

| Операционная | Денежные поступления | от продажи товаров и предоставления услуг |

| аренды, гонораров, комиссионных и прочей выручки | ||

| страховой компании | ||

| компенсации налогов | ||

| Денежные платежи | поставщикам за товары, работы и услуги | |

| служащим и от их лица | ||

| налоги | ||

| по контрактам, помимо инвестиционной деятельности | ||

| страховой компании | ||

| Инвестиционная | Денежные поступления | от продажи основных средств, нематериальных активов и других долгосрочных активов |

| продаж долевых или долговых инструментов | ||

| возмещения авансов и кредитов, предоставленных другим сторонам, не являющимся кредитными организациями | ||

| срочных контрактов, опционов и свопов, кроме случаев, связанных с финансовой деятельностью | ||

| Денежные платежи | для приобретения основных средств, нематериальных и других долгосрочных активов | |

| для приобретения долевых или долговых инструментов | ||

| авансы и кредиты, предоставленные другим сторонам, не являющимся кредитными организациями | ||

| по срочным контрактам, опционам и свопам, кроме случаев, связанных с финансовой деятельностью | ||

| Финансовая | Денежные поступления | от эмиссии акций или других долевых инструментов |

| выпуска необеспеченных облигаций, займов, векселей, обеспеченных облигаций, закладных и кредитов | ||

| Денежные платежи | по приобретению акций компании | |

| погашению кредитных сумм |

Потоки денежных средств определяются в отчете по операционной, инвестиционной и финансовой деятельности. Также в отчете определяется общее сальдо на начало и конец отчетного периода по всем трем видам деятельности.

Дата добавления: 2017-09-19; просмотров: 780;