Технический анализ занимается изучением поведения рынка, основываясь при этом исключительно на ценовой информации и графических ее представлениях.

Основой технического анализа являются следующие принципы:

• цена учитывает все;

• характер изменения цен не является полностью случайным;

• цена изменяется на рынке закономерно.

!!! Дадим краткое пояснение этим основополагающим утверждениям технического анализа.

ü Во-первых, текущий уровень цен на рынке учитывает всю информацию, которая может повлиять на этот уровень. Следовательно, изучение цены достаточно для прогнозирования ее поведения в будущем.

ü Во-вторых, изменение цен имеет определенную тенденцию, которая характеризуется одним из трех типов трендов:

• «бычий»тренд определяется ростом цен;

• «медвежий»тренд определяется спадом цен;

• «боковой»тренд, который иногда называют «флэт»,характеризуется тем, что нет заметной тенденции роста или падения цен.

Таким образом, если движение цен подчиняется некоторой закономерности в виде тенденции, то его направление будет сохраняться в течение того или иного периода времени. И наконец, в-третьих, предполагается неизменность действия закономерностей изменения цен, которое проявляется в том, что закономерности, действовавшие в прошлом, будут действовать и в будущем.

Технический анализ проводится с целью выяснения поведения трейдера на рынке: покупать, продавать финансовый инструмент или оставаться вне рынка, т.е. не совершать никаких действий. Для этого требуется оценить текущее направление тренда, далее, определить сроки действия выявленного тренда и, наконец, оценить диапазон его колебаний. Хотелось бы подчеркнуть, что целью технического анализа является не прогнозирование в буквальном смысле будущих цен, а выявление различного рода тенденций, моментов их возникновения и окончания, периодов их действия и величины диапазонов колебания цен в эти периоды. Поэтому, если и говорится о прогнозировании цены, то в описанном выше смысле.

Методы технического анализа можно разбить на две группы:

• графические;

• использующие фильтрацию и аппроксимацию.

Доклад

Графические методы основаны на визуализации информации о ценах, что является достаточно удобным ее представлением с точки зрения человеческого восприятия информации для дальнейшей обработки. На основе накопленного опыта и графических паттернов многие десятилетия принимаются соответствующие инвестиционные решения.

На этом пути просматривается определенное противоречие, состоящее в том, что современные вычислительные возможности компьютеров позволяют формализовать накопленные знания и применять их необязательно в графическом виде. В то же время каждый производитель специализированного программного обеспечения старается все время наращивать функциональные возможности своего продукта в плане реализации методов и инструментов технического анализа. Действительно, графические методы в свое время (в период, когда компьютеры мало использовались или не использовались вообще) в значительной степени облегчали принятие решений за счет удобного для восприятия и анализа вида массива ценовой информации. Последнее время предпринимаются определенные попытки движения именно в этом направлении. Имеется в виду использование торговых роботов в биржевой торговле.

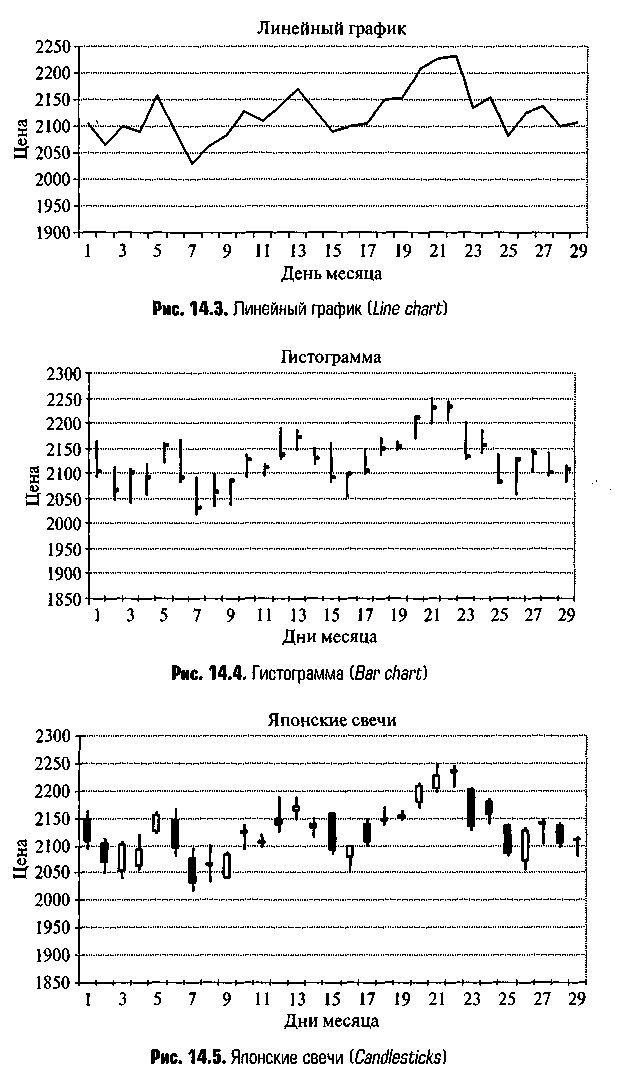

Для изображения информации об изменении цен используют в основном следующие типы графиков: линейные графики, гистограммы, японские свечи.

Выбранные типы графиков достаточно наглядны и встроены во все программные продукты для технического анализа, хотя существует довольно много и других графических представлений, для кого-то, может быть, даже более удобных, чем предложенные. Например, крестики-нолики (Point&Figure), объемные свечи (Cancllevol-ите) и др.

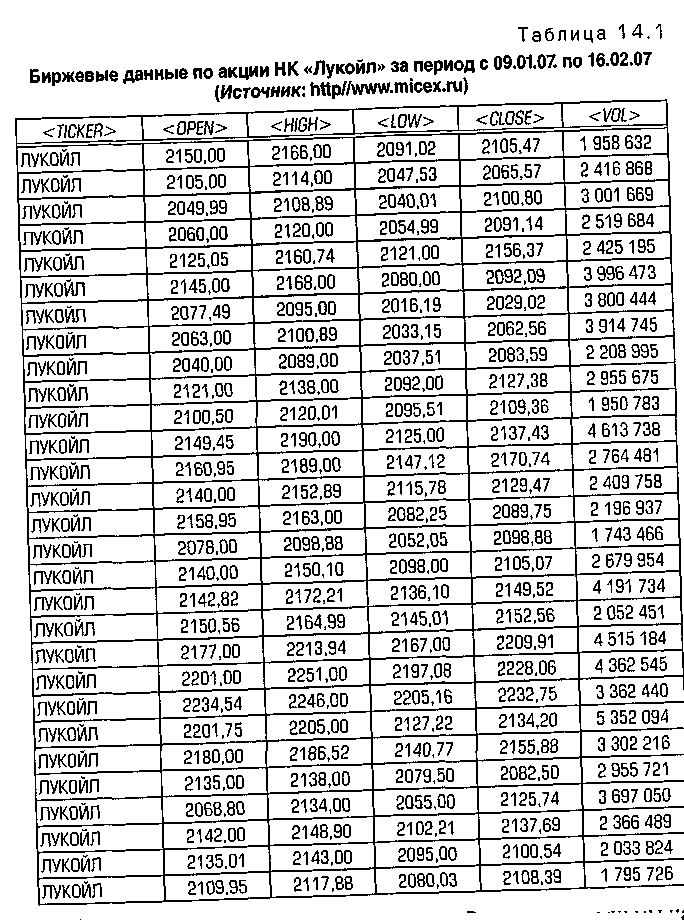

Для построения всех этих графиковтребуется некоторая информация о цене финансового инструмента (иногда не вся из далее указанной), например, для акции: цена на момент открытия торговли (OPEN), минимальная (LOW) и максимальная (HIGH) цена за торговую сессию и цена закрытия (CLOSE). Часто важно знать и объемы (VOL) торгов. На рис. 14.3—14.5 приведены соответствующие графики, построенные на основе данных, приведенных в табл. 14.1.

На рис. 14.3 построен линейный график по цене закрытия, а на рис. 14.4 представлена чарт-гистограмма, построенная без учета цены открытия.

На рис. 14.5 представлен график движения цен в форме японских свечей. Отметим, что темный прямоугольник свечи означает большее значение цены открытия по сравнению с ценой закрытия, а светлый прямоугольник — наоборот.

Отметим важные моменты, связанные с использованием технического анализа. Первый — важно выявить текущую тенденцию и отношение к ней. Например, установлено, что в данный момент действует повышательная тенденция на рынке. Рассчитываем ли мы продолжение и хотим ли приобрести некоторый актив или нет? После положительного ответа на этот вопрос переходим ко второму моменту: определение цели и формирование методов и инструментов технического анализа. И наконец, третий момент связан с применением методов анализа для проверки выдвинутых предположении.

В результате появляется некоторый набор вариантов сделок, которые можно включить в торговый план.

Далее рассмотрим методы математической фильтрации, которые можно разбить на две основные группы: скользящие средние и осцилляторы. Первая группа лучше себя проявляет на трендовых участках, а вторая достаточно эффективна на боковых движениях, хотя и те и другие можно применять в любых случаях порознь или в комбинации друг с другом, и иногда это приводит к успеху.

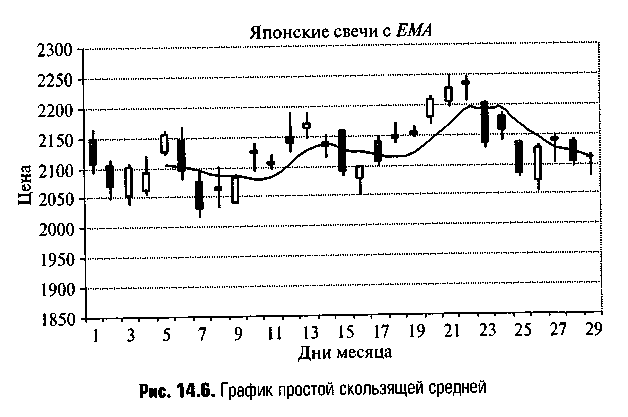

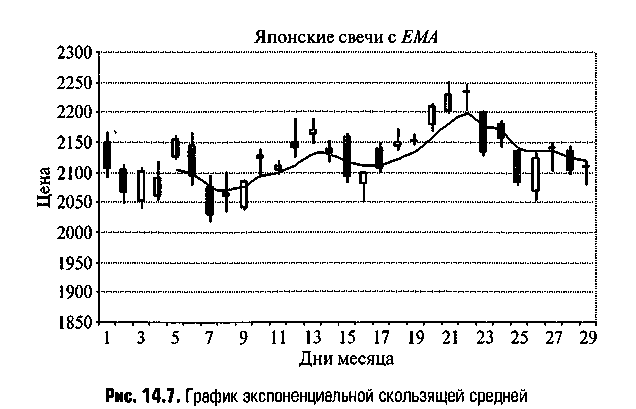

Простая (Moving Average, МА) и экспоненциальная (Exponential Moving Average, EMA) скользящие средние.Простая скользящая средняя вычисляется как среднее арифметическое, например, цен закрытия по фиксированной величине периода. При этом начало периода усреднения каждый раз сдвигается на один момент времени. В МА все цены равноправны. В случае, если последним ценам необходимо придать большее значение, можно использовать экспоненциальную скользящую среднюю, расчет которой приведен в данной главе ниже. На рис. 14.6 и 14.7 изображены графики МА и ЕМА с периодом 5 дней для цен закрытия, приведенных в табл. 14.1.

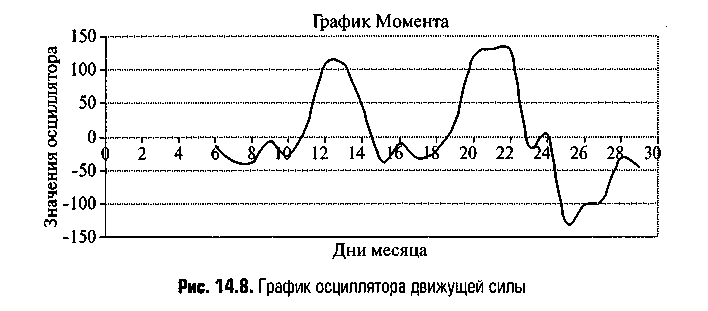

Осциллятор количества движения (изменения цены) Момент (Momentum). Его можно использовать и на трендовых участках, и на боковом движении рынка. Для его расчета фиксируется величина временного периода, например Ладней, после чего из текущего значения цены закрытия вычитается цена закрытия, которая была N дней назад. Исходя из математической формулы вычисления осциллятора, можно сказать, что он может и указывать направление движения тренда, и обозначать так называемые области «перекупленное™» или «перепроданное™» рынка, т.е. ситуации, когда цена становится или неоправданно высокой в силу излишней эмоциональности участников торгов, или, наоборот, слишком заниженной.

|

Эти особенности часто используют при построении как трендовых стратегий, так и стратегий работы против тренда. Положительные значения говорят о росте рынка, их уменьшение — об ослаблении тренда, пересечение нулевой области может сигнализировать о развороте рынка и смене тренда. Надо иметь в виду, что при небольших значениях периода он может часто дергаться и выдавать ложные сигналы. Например, если пересечение нулевого уровня с плюса на минус воспринимать как сигнал смены бычьего тренда на медвежий тренд и наоборот. Поэтому период выбирают в несколько десятков единиц времени (дней). График осциллятора представлен на рис. 14.8.

Индекс относительной силы (Relative Strenght Index — RSI). Отметим, что это один из наиболее популярных осцилляторов. В отличие от предыдущего осциллятора его значения изменяются в диапазоне от 0 до 100.

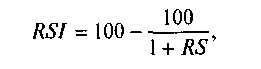

Расчет осуществляется по правилу:

где RSI — значение индекса относительной силы; RS — отношение экспоненциально сглаженного скользящего среднего приростов цены (длиной N периодов) к экспоненциально сглаженному скользящему среднему падений цены тоже в течение тех же N периодов.

где RSI — значение индекса относительной силы; RS — отношение экспоненциально сглаженного скользящего среднего приростов цены (длиной N периодов) к экспоненциально сглаженному скользящему среднему падений цены тоже в течение тех же N периодов.

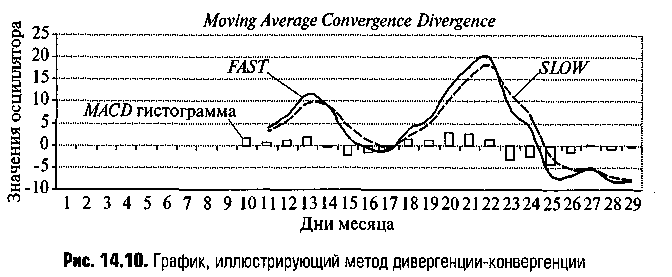

Величина RS1 является численным выражением темпов изменения цены и, можно сказать, вычисляет отношение верхних закрытий к нижним закрытиям. Лучшие результаты он показывает, когда подходит к верхним или нижним значениям. При этом устанавливается верхний уровень со значением 70 и нижний уровень со значением 30. Когда цена пересекает верхний уровень снизу вверх, то это является сигналом перекупленности рынка. Когда цена пересекает нижний уровень сверху вниз, то это сигнал перепроданности рынка. Эти значения параметра используются на флэте. Для медвежьего и бычьего трендов границы передвигают до 80 и 20 соответственно. Один из сигналов разворота тренда появляется в случае достижения ценами, например, очередного максимума, в то время как RS/не может преодолеть уровень своего предыдущего максимума, разворачивается и уходит ниже своего последнего минимума. Иногда с его помощью входят в рынок: если RSI принимает значение больше 50, то открывают длинную позицию, а если меньше 50 — то короткую. График/?6У представлен на рис. 14.9.

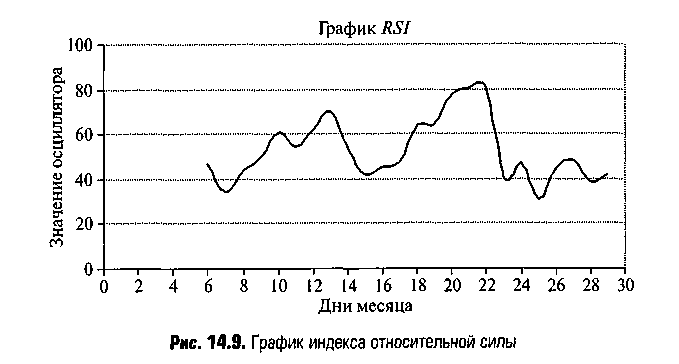

Метод конвергенции-дивергенции (Moving Average Convergence Divergence MACD). Суть метода состоит в следующем. Сначала вычисляют 12-дневную и 24-дневную экспоненциальные средние, рассчитанные по ценам закрытия. Далее находится разность значений этих величин. Эту линию часто называют оперативной. Затем вычисляют значения 9-дневной экспоненциальной средней полученных величин. Эту линию называют сигнальной. Оперативная линия изменяется быстреехигнальной. Пересечение этих линий указывает на изменение биржевой ситуации. Сигнал на покупку возникает, когда оперативная линия пересекает снизу вверх сигнальную и, наоборот, на продажу — при их пересечении сверху вниз.

На графике часто значения разности оперативной и сигнальной линий строят в виде столбиковой диаграммы, которая, по сути, дублирует информацию, представленную в виде графиков этих двух линий. График MACD — на рис. 14.10.

В ряде случаев рассматривают упрощенный вариант в следующем виде. Строятся только две экспоненциальные средние, например 11- и 26-дневная средние [1]. Первая линия считается оперативной, а вторая — сигнальной. Дальнейшие действия аналогичны действиям, описанным выше. Кроме этого, можно менять значения периодов усреднения.

Рассмотренные выше рекомендации по входу в рынок часто являются ошибочными, и это тоже надо учитывать. Поэтому рекомендуется выставлять защитные приказы, о которых речь пойдет ниже.

При построении графиков и использовании скользящих средних или осцилляторов ограничивались возможностями MS Excel. На самом деле технический анализ финансовых рынков можно проводить с помощью различных специализированных программных продуктов. Они образуют широкий спектр программ, к которым относятся, в частности, специализированные программы, ориентированные на проведение технического анализа, например, MetaStock, Omega TradeStation, AmiBroker, Wealth-Lab и т.д. Кроме этого, можно отметить торговые терминалы для интернет-трейдинга, предлагаемые брокерскими компаниями своим клиентам, в которых предусмотрены те или иные возможности проведения технического анализа, например, Алор-трейд, Quik, Netinvestor и т.д., а также информационные материалы специализированных сайтов, содержащих в основном информацию финансового и экономического характера, с весьма ограниченными возможностями обработки графической информации [2].

Некоторые разработчики программного обеспечения для анализа финансовых рынков идут по пути предложения программных продуктов, при помощи которых можно расширять возможности приложения MS EXCEL посредством встраивания в него широкого спектра технических индикаторов. Так Technical Analysis Library поставляет программное обеспечение, позволяющее на базе EXCEL проводить технический анализ рынков с помощью более 150 индикаторов, среди которых ADX, MACD, RSI, Stochastic, Bollinger Bands и т.д., — опробованные и часто используемые многими трейдерами в своей повседневной практике инструменты технического анализа.

Также предоставляется возможность использования различных комбинаций японских свечей при построении прогноза будущего поведения рынка. Указанные выше средства APIтя MS EXCEL добавляются к рабочей книге, и пользователь получает доступ ко всем упомянутым выше функциям технического анализа при работе с рабочими листами. При этом надо иметь в виду, что функции технического анализа обрабатывают массивы ячеек. Поэтому при вводе соответствующих формул надо использовать комбинацию клавиш Ctrl-Shift-Enter. Например, для вычисления экспоненциальной скользящей средней поданным, расположенным в диапазоне ячеек /Л:Л100 по 10 значениям, необходимо ввести формулу {-ТА_ ЕМА{А1:АЮ0, 10)}.

По всем индикаторам можно получить соответствующую справку, включая формулы, по которым они рассчитываются.

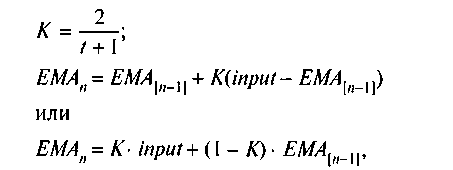

Например, для экспоненциальной скользящей средней используются следующие расчетные формулы:

где А"— расчетный параметр; t — период усреднения; ЕМАп — значения экспоненциальной средней в момент времени п\п — текущий момент, на который рассчитывается средняя; input — входная переменная, например, текущая котировка или значение объема.

Следует отметить, что некоторые проблемы, возникающие при загрузке библиотеки технических индикаторов, которые могут возникнуть из-за отсутствия на компьютере пользователя некоторых Microsoft libraries, можно решать, обращаясь на сайт производителя. Так, например, согласно рекомендациям разработчиков, чтобы не возникало дополнительных трудностей при загрузке индикаторов в MS EXCEL, на компьютере пользователя желательно установить Visual Studio 2005.

Хочется подчеркнуть, что для анализа финансовых рынков необязательно приобретать готовые программные продукты, тем более что, как правило, такие программы довольно дорогостоящие.На сайте http://www.financial-edu.com предлагается материал для самостоятельного построения не только индикаторов, но и торговых систем в MS EXCEL, например, Build an Automated Stock Trading System in Excel. При этом, правда, кроме стандартных навыков работы в MS EXCEL потребуется использование возможностей встроенного языка программирования VBA. Но это не должно вызывать существенных трудностей у пользователя, не владеющего навыками программирования на VBA, так как прилагаются пошаговые инструкции к его применению. Ниже приведены требования, необходимые для использования учебного материала и построения самой системы:

• Adobe Acrobat Reader;

• 5 мегабайт дискового пространства (для хранения рыночных котировок);

• данные котировок внутри дня, дневные, недельные в формате Open-High-Low-Close- Volume;

• доступ в Интернет (для скачивания котировок у поставщиков). Используются 5 технических индикаторов {ADX, MACD, Stochastic,

Bollinger Bands и DML).

С помощью торговых систем можно осуществить работу как на трендовых рынках, так и на рынках, находящихся в боковом движении, т.е. когда котировки изменяются в некотором сравнительно небольшом диапазоне в отсутствии тенденции их роста или падения. Система работает с рыночными котировками в текстовом формате. В качестве примера отметим, что на основе рыночных котировок тех или иных финансовых инструментов генерируется сигнал, согласно которому по каждому из них предлагается пользователю открыть длинную или короткую позицию, или оставаться вне рынка.

Помимо рассмотренного примера в том же электронном ресурсе предложены учебные материалы для принятия решений, основанные на соответствующих экономических моделях, по выбору финансовых инструментов, принадлежащих наиболее перспективным секторам рынка {Build an Automated Sector Fund System in Excel), или на разнице в котировках различных финансовых инструментов {Build an Automated Spread Trading System in Excel).

Хотелось бы отметить, что такие возможности использования MS EXCEL особенно полезны в учебном процессе. Они позволяют воспользоваться знакомым офисным приложением студентам экономических вузов, и не только им, для решения различного рода задач, начиная от сбора информации, ее анализа, до принятия инвестиционных решений.

Совершение сделки купли-продажи оформляется в виде заявок (приказов), называемых ордерами, которые сначала направляются в торговую систему брокера, а потом, после соответствующей обработки, в торговую систему биржи. В связи с этим необходимо выяснить, что собой представляют ордера, и рассмотреть их виды, но сначала сделаем несколько замечаний.

Ордер — это приказ на осуществление операции купли-продажи на рынке. В нем должны быть указаны следующие реквизиты: наименование финансовых инструментов, с которыми совершается сделка, объем сделки в виде количества лотов, время действия ордера. В некоторых ордерах не указывается конкретное значение цены сделки, а другие требуют указания такой цены.

Отметим, что цена на рынке представлена одновременно в виде цен спроса {askprice) и цен предложения(bidprice). Эти цены являются наилучшими из всех существующих на определенный момент цен. Так, например, цена спроса на акцию на определенный момент времени представляет собой наивысшую из всех предложенных цен на покупку этой акции, а цена предложения, соответственно — наименьшую из всех предложенных цен. Осуществление сделки возможно только в том случае, когда цены спроса и предложения на данный инструмент в данном объеме и в данный момент времени совпадут.

Лот — количество неделимых единиц (пакет) финансового инструмента, которое предлагается для единовременной покупки или продажи. Это может быть, например, сто акций, которые выставляются единовременно на продажу или покупку. Лот может быть полным или неполным. Отметим, что торговля лотами не гарантирует одинаковую цену купли-продажи всех бумаг, образующих лот.

Ценовая информация по каждому финансовому инструменту представлена на бирже в виде котировочного листа или, как его иногда называют, котировочного «стакана», схема которого представлена в виде таблицы (табл. 14.2).

В затененной верхней строке представлена цена спроса с указанием количества лотов, а в затемненной нижней строке указана цена предложения также с указанием количества лотов. Разница в котировках спроса и предложения образует спрэд. Величиной спрэда во многом определяется ликвидность финансового инструмента.

Таблица 1 4.2Котировочный «стакан»

| Покупка | Цена | Продажа | |

| , | 49 567 | 105,800 | |

| 105,810 | |||

| 90 445 | 105,820 | ||

| 105,840 | |||

| 105,850; | |||

| 105,860 | * 3245 '' | ||

| 105,870 | |||

| 105,890 | |||

| 105,900 | |||

| 105,910 | 40 768 |

На практике используется достаточно большое количество различных ордеров. Мы остановимся на некоторых из них, которые поддерживаются большинством электронных торговых систем бирж.

Market order — ордер по рыночной цене, или рыночный ордер. Ордер на исполнение операции купли-продажи финансового инструмента по наилучшей, существующей на момент исполнения ордера цене. Как уже отмечалось выше, при продаже — это ask price, а при покупке — bid price.Отметим, что в параметрах этого ордера цена не указывается, а указывается только наименование инструмента {ticker), вид сделки (купля или продажа) и объем заявки, например количество акций.

Положительным моментом таких ордеров является их безусловное исполнение на рынке. К отрицательным моментам относится возможное ухудшение цены в результате исполнения ордера, по сравнению с ценой в момент выставления ордера, в частности часть заявки может быть исполнена по одной цене, а другая ее часть — по другой, менее выгодной. Такая ситуация может возникнуть в случаях сильных движений на рынке.

Limit order — ордер по определенной цене. Этот ордер исполняется по указанной в нем или лучшей цене. Определенность цены исполнения, несомненно, является положительным моментом, который компенсируется необязательностью исполнения ордера.

Чтобы ордер был исполнен, необходимо выполнение следующих условий: если это ордер на покупку, то указанная в нем цена должна совпасть с ценой спроса, а если это ордер на продажу, то — с ценой предложения, т.е. ордер должен стать рыночным. В качестве параметров в нем указываются наименование инструмента, цена, вид сделки, объем заявки, а также могут быть некоторые дополнительные условия.

Отметим, что эти два типа ордеров после их выставления попадают в биржевую торговую систему. Такой механизм используется не для всех типов ордеров. Так, например, стоп-ордерсначала помещается в торговую систему брокера и только при выполнении определенных условий попадает в биржевую торговую систему.

- Stop order — стоп-ордер. Это тип ордеров, в которых используется вспомогательное (сигнальное, активирующее) значение цены для задания тех или иных условий. Например, заданным условием может быть значение цены последней сделки, меньшее или равное активизирующему значению цены. Только при выполнении заданного в ордере условия он вводится в торговую систему биржи. При этом различают два вида стоп-ордеров: Stop limit order и Stop market order.

- Stop limit order — стоп-лимит ордер на определенную цену. Этот ордер устанавливается как на покупку, так и продажу. В случае выполнения заданного в нем условия, а это может быть условие, связанное с ценой последней сделки, с ценой спроса или предложения, ордер активируется и поступает в биржевую торговую систему как ордер по определенной цене, которая должна быть в нем указана помимо цены активации.

- Stop market order — стоп-ордер по рыночной цене. Условия активации этого ордера и механизм его попадания на биржу такие же, как и у стоп-лимит ордера, но отличие заключается в том, что в нем не надо указывать цену исполнения сделки, так как он попадает на биржу как рыночный ордер.

- Часто в процессе торговли возникает потребность либо ограничения убытков в случае, если котировки будут двигаться в неблагоприятном для трейдера направлении, либо фиксации полученной прибыли, достигшей определенного уровня. В этих случаях можно использовать стоп-ордера типа Stop Loss и Take Profit, которые могут быть как рыночными, так и лимитированными.

- Stop Loss — ордер для ограничения убытков. В зависимости от направления неблагоприятного движения цен различают Stop Loss на покупкуи Stop Loss на продажу.

- Stop Loss на покупку: вводится в систему, если цена последней сделки оказывается равной или больше сигнальной цены, указанной в ордере.

- Stop Loss на продажу: вводится в систему, если цена последней сделки оказывается равной или меньше сигнальной цены, указанной в ордере.

- Take Profit — ордер для фиксации прибыли. В зависимости от направления движения цен различают Take Profit на покупкуи Take Profit на продажу.

- Take Profit на покупку: если цена последней сделки становится равной либо меньше сигнальной цены, указанной в ордере.

- Take Profit на продажу: если цена последней сделки становится равной либо больше сигнальной цены, указанной в ордере.

Для более полного представления о возможных видах торговых заявок дадим краткое описание еще нескольких видов ордеров, поддерживаемых большинством торговых систем [3].

- Market All-or-nothing (AOL) order — рыночный ордер «все или ничего». Относится к классу ордеров, в который кроме него входит лимит ордер, рассмотренный далее. Приказ исполняется на весь указанный в нем объем финансовых инструментов, без каких-либо ограничений на цену.

- Limit AONorder — лимитный ордер «все или ничего». Характеризуется аналогично предыдущему, но включает ценовые ограничения: цена исполнения должна быть не хуже включенной в него в качестве параметра лимитной цены.

- Fill-or-kill order — ордер исполнить или отменить. Отличается от ордеров типа AOL тем, что время на его исполнение ограничено обычно нескольким десятком секунд, по истечении которого ордер отменяется. Так же как и в случае ордеров типа AON, существует две разновидности: рыночный и лимит.

- Market on open (close) order — приказ по открытию (закрытию). Этот вид приказов обеспечивает исполнение сделки по наилучшей цене в момент открытия (закрытия) торговой сессии.

- Order-cancels-order — взаимоотменяемые ордера. Это комбинация двух ордеров с условием: исполнение одного из них влечет отмену другого.

- Good'till cancel order — открытый приказ. Действует с момента его открытия до тех пор, пока не будет отменен.

- Good'till date order — открытый приказ в течение определенного времени. Отличается от предыдущего тем, что действует только до определенного момента времени.

При торговле финансовыми инструментами используется гораздо большее количество различных типов ордеров, однако далеко не все из них могут выставляться через системы интернет-трейдинга.

Цель работы на финансовых рынках заключается в том, чтобы приобретать финансовые инструменты дешевле, а продавать дороже. Если оперировать только лишь собственными средствами, возможность получить доход при покупке финансового инструмента возникает только тогда, когда через некоторое время он станет дороже. Продав, надо опять ждать, когда он станет дешевле, чтобы приобрести его с надеждой повышения стоимости в будущем, чтобы снова продать. Таким образом, в описанной выше последовательности действий просматривается разрыв во времени между отдельными операциями купли-продажи. В связи с этим возникает вопрос: а нельзя ли его устранить? Для ответа на него рассмотрим следующий вид торговли на финансовых рынках, включая и российский рынок.

Маржинальная торговля, или ее еще называют торговлей (сделками) «с плечом», представляет собой заключение сделок по приобретению инвестором ценных бумаг на предоставленные ему брокером денежные средства, или, наоборот, продажу ценных бумаг, которые также временно предоставлены ему брокером. (доклад)

Предоставление денежных средств и ценных бумаг брокером клиенту осуществляется на условиях комиссионного вознаграждения, размер которого и процедура взимания оговариваются в договоре на брокерское обслуживание. Уровень ставок на предоставление денежных средств выше уровня ставок на предоставление ценных бумаг и зависит от выбора тарифного плана, который определяется величиной дневного торгового оборота и составляет, как правило, около 0,2% в день. Этот вид брокерской деятельности регламентируется соответствующими документами, выработанными Федеральной службой по финансовым рынкам (ФСФР) [4, 5].

В результате осуществления таких операций проявляется так называемыйэффект финансового рычага, позволяющий извлекать дополнительный доход при осуществлении финансовых операций за счет заемных средств.

Напомним, что такой вид осуществления сделок с финансовыми инструментами применяется не только на фондовых рынках. Торговля «с плечом» по существу используется и на валютных рынках, и на рынках производных финансовых инструментов.

Смысл маржинальных сделок заключается в том, что инвестор получает возможность оперировать большими финансовыми активами, чем он располагает, в результате чего он может увеличить свой доход по сравнению с ситуацией использования только лишь собственных средств.

При этом следует отметить, что маржинальная торговля позволяет не только получать ускоренными темпами доход, но и убыток. Поэтому маржинальные сделки относятся к разряду высокорисковых операций.

Таким образом, маржинальная торговля предоставляет инвестору следующие возможности:

• возможность непрерывной работы на рынке независимо от направления движения котировок ценных бумаг;

• покупку большего количества ценных бумаг за счет заемных средств, предоставляемых брокером;

• продажу ценных бумаг, которых нет у инвестора, но которые предоставляются ему взаймы брокером.

Маржинальные сделки характеризуются обязательством совершения обратной операции. В частности, продажа ценных бумаг, ко-

торая часто называется «короткая» продажа или продажа «без покрытия» (последний термин часто используется при торговле опционами), предполагает возвращение через некоторое время таких же ценных бумаг брокеру и в том же количестве. Брокер кредитует инвестора под залог денежных средств и/или ценных бумаг, принадлежащих инвестору и находящихся на его счете у брокера. Следует отметить, несмотря на то что денежные средства или ценные бумаги находятся в залоге, инвестор вправе совершать с ними операции купли-продажи.

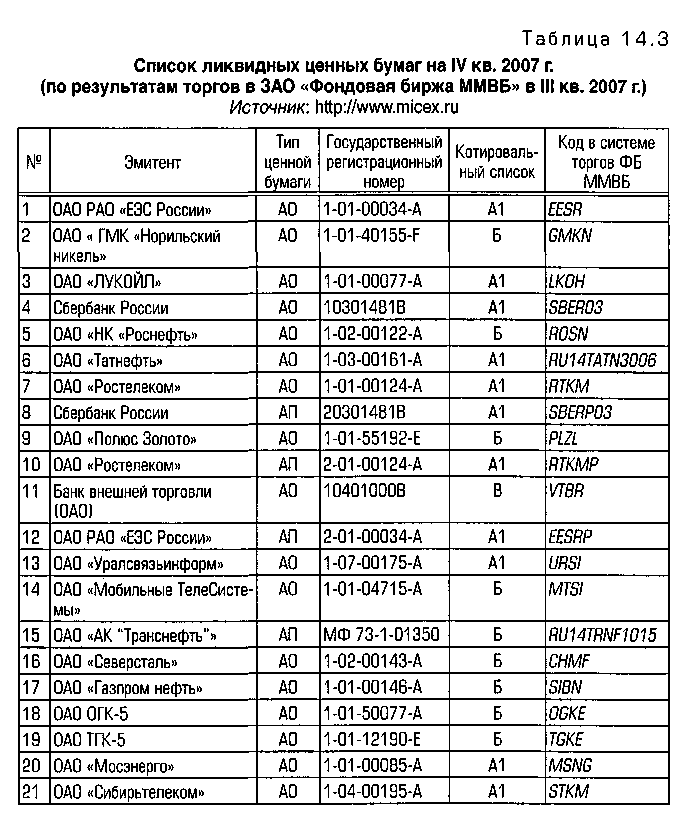

Маржинальные сделки разрешены не с любыми ценными бумагами, а только с теми, которые удовлетворяют определенным требованиям, связанным с ликвидностью бумаг. Список таких бумаг публикуется биржей на очередной квартал и включает в большей части ценные бумаги из котировального листа «А». Например, список таких бумаг на IV кв. 2007 г. приведен в табл. 14.4.

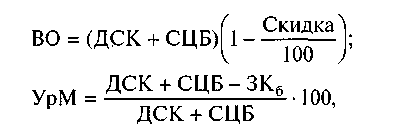

Как отмечалось выше, маржинальная торговля связана с повышенным уровнем риска. С целью управления рисками предусмотрен порядок расчета некоторых показателей, которые должны удовлетворять определенным нормам [6]. К таким показателям относятся величина обеспечения (ВО) и уровень маржи (УрМ). Эти показатели рассчитываются следующим образом:

где ДСК — денежные средства клиента; СЦБ — рыночная стоимость ценных бумаг; Скидка — устанавливается договором с клиентом; ЗКб — задолженность клиента перед брокером по займу, возникшая при совершении маржинальных сделок брокером.

Маржинальная сделка законодательно разрешается только в том случае, если уровень маржи составляет не менее 50%. Более того, если уровень маржи достигает 35% или ниже, брокер информирует клиента о необходимости внесения им денежных средств или ценных бумаг в объеме, достаточном для повышения уровня маржи до требуемого. Брокер вправе повышать приведенные выше нормативы, но должен проинформировать об этом клиента.

Отметим, что, в соответствии с требованиями законодательства, на ММВБ выработаны определенные правила по предоставлению участниками торгов информации по результатам маржинальных сделок [7].

|

Дата добавления: 2017-04-20; просмотров: 423;