Структура цен на энергоресурсы и энергию. Тарифы на тепловую и электрическую энергию. Влияние стоимости энергии на себестоимость продукции на примере Российской Федерации

Одной из наиболее важных задач является разработка единой стратегии развития топливно-энергетического комплекса (ТЭК), сбалансированного с развитием всех других отраслей национальной экономики. Поскольку ТЭК является наиболее капиталоемким сектором экономики и базой всех других отраслей производственной и непроизводственной сферы, недооценка этих факторов может пагубно отразиться на социально-экономическом состоянии страны. Особенно учитывая зависимость этого состояния от колебаний мировых цен на газ и нефть и объемов их поставок на мировой рынок.

Важную роль в рационально сбалансированном развитии ТЭК играет выбор эффективной политики цен на энергоресурсы на внутреннем рынке.

Развитие энергетики России в основном зависит от следующих факторов:

- темпов и масштабов роста национальной экономики;

- ценовой политики на внутреннем рынке;

- экспортной политики, в значительной мере определяемой ценами на мировом энергетическом рынке и их соотношением с внутренними ценами на энергоресурсы;

- налоговой политики;

- системы экономического управления энергетикой;

- интенсивности проведения в стране энергосберегающей политики.

Рассмотрим возможные направления тарифной политики в области ТЭК на внутреннем рынке, удовлетворяющие в первую очередь нужды национальной экономики.

На базе Концепции развития России до 2010г. были определены потребности народного хозяйства в электроэнергии, тепле и топливе (табл.1), составлен баланс потребления и производства электроэнергии (табл.2), определены потребности в топливе для электроэнергетики (табл.3) и сформированы частные балансы газа, нефти и угля (табл.4). При формировании баланса электроэнергии предполагалось, что коэффициент использования мощности АЭС будет доведен до 85%. Повышение выработки электроэнергии на АЭС со 120 до 158-195 млрд. кВт.ч в течение 2000-2010 гг. позволит сэкономить расход органического топлива на ТЭС за этот период на 500 - 574 млн. т у.т.

По оценкам Министерства энергетики и ИНЭИ, возможные перспективные уровни добычи газа, нефти и угля находятся в следующих пределах (см. табл 4а).

Для достижения указанных объемов добычи газа и нефти необходимо обеспечить прирост эффективных запасов газа до 3000 млрд. м3 за каждые пять лет, прирост запасов нефти – до 500 млн. тонн в год. Угольная промышленность располагает достаточной сырьевой базой для полного удовлетворения потребностей экономики России в этом топливе, для чего она должна иметь необходимые резервы по доведению объемов добычи угля до 500 млн. тонн в год.

По оценкам Минэнерго, для увеличения и последующего поддержания добычи основных видов топлива в указанных выше объемах, а также развития электроэнергетики и атомной промышленности, удовлетворяющего предполагаемому росту экономики России за период 2000-2010 гг., потребуются инвестиции порядка 4973 - 4975 млрд. рублей (в ценах 1999 г.), или 180-181 млрд. долларов, в том числе по отраслям ТЭК в млрд. рублей (в скобках – в млрд. долларов): газовая промышленность - 2460 (89.45), нефтяная промышленность – 2040 (74.18), угольная промышленность -18.0 (0.65), электроэнергетика – 328.0 (11.93), атомная энергетика – 127.3 (4.44)

Перейдем к рассмотрению перспективных цен на топливно-энергетические ресурсы при определенных выше объемах их производства (табл.4) и потребных капиталовложениях.

В течение последнего периода цены на природный газ оставались ниже цен на уголь, а цены на нефть возросли по отношению к углю в 3.8-4.6 раза. При этом внутренние цены на энергоносители оставались в несколько раз ниже уровня мировых цен. Например, в 1999 году это их соотношение находилось в следующих пределах: по газу - 1:6.65, нефти – 1:1.3, углю – 1:1.85. Из этого ряд экономистов делает вывод, что для совершенствования структуры топливно-энергетического комплекса и оптимизации потребления топливных ресурсов необходимо довести внутренние цены на топливо до уровня мировых цен, не задумываясь над тем, к чему это может привести экономику России.

Оптимальная цена на топливо на внутреннем рынке должна формироваться на основе следующих критериев:

– обеспечение покрытия издержек производства и самофинансирования развития соответствующей отрасли ТЭК;

– стимулирование роста спроса на отдельные виды топлива, отвечающего оптимальной структуре топливопотребления;

– достижение приемлемой экономической «нагрузки» на энергопотребляющие отрасли, обеспечивающей им возможность динамичного развития за счет собственных средств.

Экономическими рычагами государственного управления внутренними ценами на различные виды топлива должны стать таможенные пошлины, акцизы, налоги и рентные платежи за использование природных ресурсов, а для угля - также и тарифные льготы на перевозки. Одновременно потребуется расширение полномочий Федеральной и региональных энергетических комиссий на регулирование цен на все виды энергетического топлива во взаимосвязи с общей экономической ситуацией.

Определение оптимальной цены на энергоресурс базируется на принципе самофинансирования развития отрасли, то есть на формировании такой цены, при которой собственный инвестиционный фонд, включающий амортизационные отчисления и инвестируемые из прибыли или себестоимости (как, например, в атомной энергетике) средства, был бы достаточен для развития производства в заданных масштабах. При фиксированной экспортной цене на топливо обеспечить выполнение этого условия можно за счет изменения его цены на внутреннем рынке.

Таким образом, при заданных соотношениях объемов топлива для собственного потребления и экспорта можно определить взаимосвязь между ценами на топливо на внутреннем и мировом рынках.

Для смягчения влияния колебания экспортных цен на топливо на цены внутреннего рынка наиболее эффективным является применение в качестве буфера переменной ставки таможенной пошлины, зависящей от величины экспортной цены. Такая зависимость уже использована при экспорте нефти, и это позволило, как показано ниже, существенно ограничить колебания внутренних цен на нефть с изменением экспортных цен в достаточно широких пределах. Применение переменной таможенной ставки позволяет одновременно изымать в бюджет и использовать на народно-хозяйственные нужды значительную часть получаемой экспортерами сверхприбыли. Поэтому необходимо распространить этот опыт и на экспорт природного газа.

При определении налогов, акцизов и таможенных пошлин наряду с нормативными данными была рассмотрена также целесообразность применения для природного газа переменной ставки таможенной пошлины в зависимости от экспортной цены.

Результаты расчетов оптимальных прогнозируемых внутренних цен на основные виды топлива представлены в табл. 5 и 6.

Из приведенных данных следует, что с применением прогрессивной таможенной ставки на природный газ и увеличением таможенной пошлины с 3.7 до 16 дол./1000 м3, то есть в 4.3 раза, цена на газ на внутреннем рынке при постоянной экспортной цене и обеспечении самофинансирования инвестиций возрастет примерно с 385 до 578 руб/1000м3, или в 1.5 раза. При этом чистая прибыль отрасли практически сохранится на одном уровне 289 -305 руб/1000м3. Средневзвешенная же потребительская цена на природный газ в течение всего расчетного периода 2000-2010 гг. при постоянной ставке таможенной пошлины сохранится на одном уровне около 990 руб/1000м3, а при переменной ставке за счет роста внутренней цены увеличится до 1100 руб/1000м3 (средняя цена 1999 г. составляла 927 руб /тыс. куб. м).

Цена нефти на внутреннем рынке в связи с применением переменной ставки таможенной пошлины слабее реагирует на изменение экспортной цены: с двукратным ее ростом (с 15 до 30 долл./баррель) цена нефти на внутреннем рынке при соблюдении условия самофинансирования инвестиций сократится только на 10%. Данные табл.5 показывают, что внутренняя цена на нефть, обеспечивающая самофинансирование инвестиций, на уровне 2005-2010 гг. должна быть, как минимум, ниже цены 2000 г. в 2.24 раза (1183 против 2640 руб/тонну). С увеличением доли экспортируемой нефти этот разрыв может достичь в пределе 8-кратной величины (330 против 2640 руб/тонну). Это свидетельствует о том, что в настоящее время нефтяная отрасль необоснованно получает значительную сверхприбыль, многократно превышающую потребности отрасли. В частности, в 1999-2000 гг. при инвестиционном фонде в 311-506 млрд. руб. в развитие отрасли инвестировалось ежегодно около 52 млрд. руб.

В настоящее время в угольной промышленности основные производственные фонды загружены не более чем на 70%, что обусловливает повышенную себестоимость добычи угля. При определении перспективной себестоимости добычи угля необходимо учесть два фактора: с увеличением загрузки основных производственных фондов с 70 до 100% и ростом объемов добычи угля за счет снижения постоянной составляющей производственных издержек и роста годовой производительности труда с фактических 0.72 до 0.87-0.89 тыс. тонн/чел (уровень 1990 г.) себестоимость добычи угля должна сократиться на 20-22%, однако необходимость увеличения зарплаты до среднего значения в топливной промышленности примерно 8250 руб/чел приведет к увеличению себестоимости добычи угля до 223-264 против 138-157 руб/тонну в 1999-2000 гг.

С учетом же транспорта угля в размере 160-165 руб/тонну общая потребительская себестоимость угля достигнет 383-429 против 286-311 руб/тонну в 1999-2000 гг. При минимальной рентабельности 2.5% это обеспечит средние потребительские цены по отрасли на уровне 393-440 руб/тонну.

Цены на уголь у производителей (без учета его транспорта) будут зависеть от величины государственных дотаций. Потребительские цены на уголь в значительно большей степени зависят от стоимости транспорта, чем от бюджетных дотаций производителям. Сопоставление оптимальных внутренних потребительских цен на основные виды топлива (табл.5, 2005 г.), отнесенные к условному топливу, показывает, что они имеют следующее соотношение (за 1 принята стоимость угля): (см. табл. 5а)

Таким образом, изложенный комплексный подход к формированию цен на основные виды топлива на внутреннем рынке России позволяет решить две задачи:

за счет динамичных таможенных пошлин ослабить зависимость внутренних цен от уровня экспортных цен, то есть обеспечить в определенной мере относительное их постоянство, что должно положительно отразиться на стабилизации всей национальной экономики;

обеспечить самофинансирование инвестиций в развитие топливных отраслей.

Рассмотрим теперь на основе изложенных выше принципов самофинансирования развития отраслей ТЭК динамику экономических показателей атомной энергетики и электроэнергетики в целом.

Как видно из баланса потребления и производства электроэнергии (табл.2), атомными электростанциями России (АЭС) в 2000 году было произведено 128.9 млрд. кВт.ч электроэнергии и, кроме того, отпущено 2.84 млн. Гкал теплоэнергии.

Министерством по атомной энергии планируется дальнейшее развитие атомной энергетики в трех направлениях: во-первых – доведение коэффициента использования установленной мощности АЭС (КИУМ) с фактических 69.3% до 85%, во-вторых – техническое перевооружение, реконструкция, повышение безопасности и продление ресурса эксплуатации действующих энергоблоков 1-го и 2-го поколения, в третьих - увеличение мощности АЭС на 4.85 млн. кВт за счет завершения ввода энергоблоков со значительными строительными заделами (3.04 млн. кВт.ч) и строительства новых АЭС с вводом на них к 2010 г. мощностей 1.8 млн. кВт. В результате этих мер установленная мощность АЭС должна достигнуть к 2010 году 26.1 млн. кВт с выработкой электроэнергии 194-195 млрд. кВт.ч и отпуском тепловой энергии порядка 6 млн. Гкал.

Экономика АЭС при этом сложится следующим образом (см. табл.7). Отпуск электроэнергии в сети оптового рынка возрастет по отношению к 1999 г. в 1.72 раза при увеличении производственных издержек только в 1.56 раза. При этом формируемые в составе себестоимости спецфонды (инвестиционный, безопасности, конверсии и НИОКР, социальной защиты населения и др.) увеличатся в 2.28 раза и достигнут 9.06 млрд. рублей, а в целом за период 2001-2010 гг. эти фонды составят 80.3 млрд. рублей.

Общая стоимость энергетической продукции АЭС к 2010 г. будет доведена до 31.25 млрд. рублей (без НДС), что обеспечит рентабельность (отношение валовой прибыли к издержкам) 40.5%. Остающаяся в распоряжении предприятий чистая прибыль после налогообложения составит 6.6 млрд. рублей, из которых 5.3 млрд. рублей должно быть реинвестировано в развитие атомной энергетики. Консолидированные поступления во все уровни бюджетов Российской Федерации за период 2001-2010 гг. составят 22.2% от общей стоимости произведенной за этот период энергетической продукции.

Инвестиционный фонд атомной энергетики за прогнозируемый период 2001-2010 гг. составит 119.9 млрд. рублей, в том числе: амортизация – 15.2%, чистая прибыль – 27.4%, целевые инвестиционные фонды – 57.4% . Этот инвестиционный фонд сможет полностью обеспечить финансирование потребных капиталовложений в развитие атомной энергетики, которые, по расчетам Минатомэнерго, должны составить 19.9 млрд. рублей.

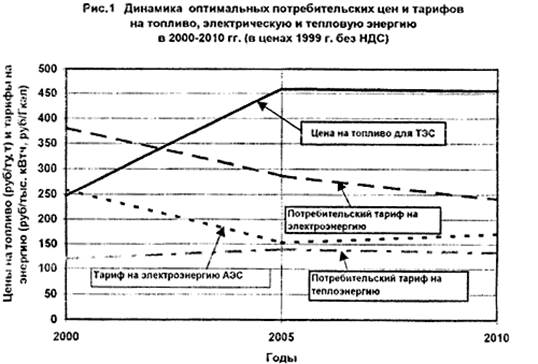

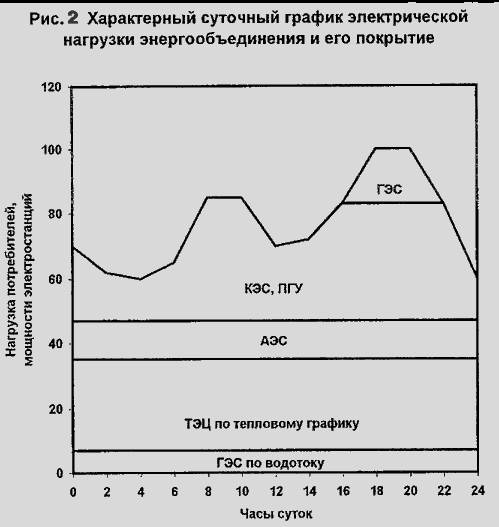

Для покрытия производственных издержек и получения необходимой прибыли, позволяющих обеспечить самофинансирование капитальных вложений, потребуется установить тариф на электроэнергию АЭС на оптовом рынке в 2005 и 2010 гг. в размере 15.31 и 17.07 коп/кВт.ч соответственно, что ниже современного тарифа на электроэнергию АЭС на (25.92 коп/кВт.ч) ФОРЭМ соответственно на 40 и 34% (табл.8).

Рассмотрим теперь экономику РАО ЕЭС России в условиях оптимальных цен на топливо и электроэнергию АЭС.

В перспективе до 2010 года можно ожидать роста производства электроэнергии электростанциями РАО «ЕЭС» до 890 млрд. кВт.ч, или в 1.47 раза, в основном на тепловых электростанциях, что вместе с электроэнергией АЭС порядка (180 млрд. кВт.ч) увеличит ресурсы РАО «ЕЭС» до 1033 млрд. кВт.ч. Это обеспечит покрытие потребности в электроэнергии 924 млрд. кВт.ч, из которых около 900 млрд. кВт.ч (97.3%) будет использовано в народном хозяйстве, а 25 млрд. кВт.ч – экспортироваться за рубеж. Баланс электрической и тепловой энергии по РАО «ЕЭС» России на 1999-2010 гг. приведен в табл.9.

В соответствии с объемами производства электрической и тепловой энергии сложится и топливный баланс электростанций РАО «ЕЭС» (табл. 10).

Если в 1999 г. ТЭС потребили 248 млн. т у.т. топлива, то в 2005 г. расход топлива может составить 334.1 млн. т у.т., а в 2010 г. – 400.5 млн. т у.т. Одновременно с ростом топливопотребления будут наблюдаться изменения и структуры используемого топлива – доля природного газа за период с 2000-го по 2010 г. сократится с 61.2 до 56.8%, мазута – с 9 до 5.5% (в основном – как резервное топливо), а удельный вес угля возрастет с 29 до 37-38%.

В соответствии с полученными выше оптимальными ценами на топливо (табл.5) были приняты следующие стоимости использованного на ТЭС топлива (руб/т у.т. без НДС см. табл. 10а). Из приведенных данных видно, что средневзвешенная цена на энергетическое топливо за период с 2000-го по 2010 г. должна возрасти в 1.84 раза. При этом общая стоимость топлива для ТЭС увеличится в 2.93 раза.

Изменение структуры потребления топлива тепловыми электростанциями в сторону повышения «углефикации» электроэнергетики при использовании оптимальных цен на топливо, с одной стороны, позволит в 2005-2010 гг. стабилизировать и даже несколько снизить средневзвешенную цену на энергетическое топливо, с другой стороны, приведет к ухудшению экологии: газовые выбросы увеличатся на 13-14%, а твердые отходы – на 37-38%, что вызовет дополнительные экономические расходы на улучшение экологической обстановки.

В условиях рыночных отношений величина потребительского тарифа на энергоносители может как стимулировать развитие производства и электрификацию быта, так и сдерживать его, если расходы на электрификацию не будут в достаточной мере компенсироваться ростом национального дохода и реальным повышением уровня жизни населения. Анализ экономики предшествовавших лет показал, что рост цен на энергоресурсы в значительной мере провоцирует рост цен на конечную продукцию, зачастую неадекватно превышающих уровень ее себестоимости. Таким образом, потребители за счет слабо контролируемого (или вообще бесконтрольного) увеличения цен на собственную продукцию не только спокойно компенсируют увеличение стоимости энергоресурсов и потерь от нарушений энергоснабжения, но и могут получить в ряде случаев необоснованную сверхприбыль. В частности, за период 1990-1999 гг. цены на первичные энергоресурсы (газ, нефть, уголь) выросли в среднем в 22 раза, тарифы на электроэнергию – в 18.9 раза, тарифы на железнодорожные перевозки – в 21.9 раза, а цены на промышленную продукцию увеличились в 31.1 раза. Дальнейший рост тарифов на электрическую и тепловую энергию может привести ряд отраслей особенно энергоемких – производство алюминия, цветных металлов, химические производства и т.п., — к экономическому банкротству, если цены на их продукцию уже близки конкурентным.

Экономическая устойчивость работы электроэнергетики и топливно-энергетического комплекса в целом может стать основой для стабилизации всей национальной экономики.

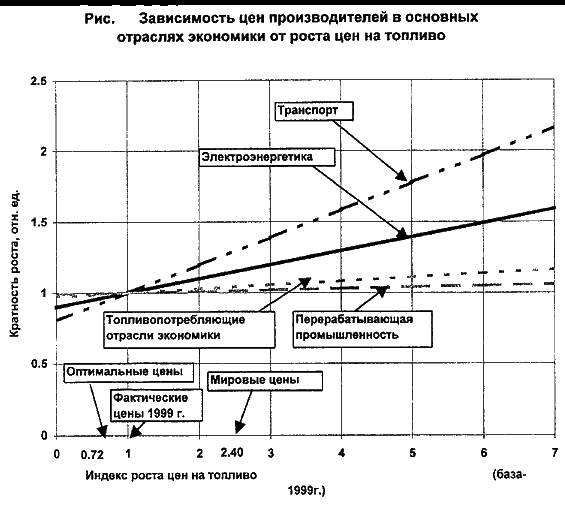

На основе статистического анализа зависимости роста сводного индекса цен в промышленности от роста индекса средневзвешенного тарифа на топливо за период 1995-1999 гг. удалось установить, что между этими показателями имеется жесткая корреляционная связь. Эта зависимость представлена на рис.3.

Приведенные данные дают основания сделать исключительно важный вывод, что стабилизация тарифов (цен) на энергоресурсы может привести к существенному торможению инфляционного процесса и стабилизации всей экономики.

Расчеты с помощью модели стратегического прогнозирования развития национальной и региональной экономики с использованием межотраслевого баланса на 10-летний период показали, что с ростом цен на топливно-энергетические ресурсы в 5 раз стоимость валовой продукции возрастает в 2.3 - 2.4 раза, величина национального дохода - в 1.20 - 1.25 раза, абсолютные капитальные вложения уменьшаются на 2.0 - 2.5%, а эффективные капиталовложения (т.е. с учетом удорожания оборудования и строймонтажных работ) сокращаются в 2.4 – 2.5 раза.

Таким образом, рост цен на энергоресурсы вызывает увеличение стоимости производимой продукции и услуг, а также существенное сокращение и без того недостаточных инвестиционных ресурсов, а следовательно, и развитие экономики.

Поэтому одной из важнейших задач государственного управления национальной экономикой должно стать объективное регулирование цен на ТЭР, направленное на их стабилизацию, а возможно, и снижение до экономически допустимых значений.

Большой экономический интерес представляет исследование влияния на национальную экономику роста цен на топливо вплоть до уровня мировых цен. С этой целью были определены стоимость топлива и средняя цена на него при исходной структуре топливного баланса страны и электроэнергетики в частности, а также перспективная цена внутреннего рынка и средняя цена при экспортных ценах на газ, нефть и уголь при изменении структуры топливного баланса в сторону его «углефикации» (табл. 13).

Расчет подорожания топлива на изменение тарифов на энергетическую продукцию и экономику в целом проводился на базе межотраслевого баланса производства и распределения продукции. Результаты расчетов, проведенные для семиотраслевой агрегированной модели (электроэнергетика, топливная, обрабатывающая промышленность, сельское хозяйство, строительство, транспорт и связь, прочие отрасли материального производства), представлены на рис.4.

Из приведенных графиков видно, что больше всего реагирует на повышение цен на топливо транспорт: при удорожании топлива в 5 раз минимальное повышение тарифов на транспортные услуги достигает 175-180%. В электроэнергетике при тех же условиях минимальное повышение тарифов на электрическую и тепловую энергию составит 30%, а во всех энергопотребляющих отраслях экономики увеличение стоимости топлива в 5 раз приведет к росту цен в среднем на 8-10%.

Поэтому возможное 26%-ное снижение средней цены на топливо на внутреннем рынке России будет содействовать стабилизации национальной экономики и создаст экономические условия для ее дальнейшего развития.

Исходя из изложенного, можно сформулировать государственную тарифную политику в топливно-энергетическом комплексе в следующем виде:

1. Для обеспечения на внутрироссийском рынке оптимальных сбалансированных цен на основные виды топлива и энергии необходимо, кроме регулирования цен на природный газ и электроэнергию, установить также государственное регулирование цен на нефть, топочный мазут, энергетический уголь и его железнодорожный транспорт, расширив с этой целью функции Федеральной энергетической комиссии.

2. С целью ослабления зависимости внутренних цен на основные виды топлива от колебаний мировых цен необходимо ввести для газа, нефти и мазута прогрессивные ставки таможенных пошлин, зависящие от экспортных цен на эти виды топлива.

3. При регулировании внутренних цен на газ, нефть (мазут) и уголь следует исходить из принципа самофинансирования текущих расходов и инвестиций в развитие этих отраслей экономики и их топливной базы с учетом доходов от экспорта и реализации продукции ТЭК на внутреннем рынке. Такой подход позволит поддерживать потребительские цены на внутреннем рынке (без НДС) для газа – 480 руб/1000 м3, нефти – 975-980 руб/тонну, топочного мазута – 680-685 руб/тонну.

4. Поскольку государство обладает значительным пакетом акций в нефтегазовом секторе, оно должно установить жесткий контроль за целевым использованием инвестиционных средств, которые должны направляться только на развитие топливной базы и основных производственных фондов этого сектора.

5. Для поддержания угольной промышленности целесообразно продолжать ее дотирование, увеличив уровень дотаций до 100 руб/тонну. Освобождение от НДС товарной продукции угольной промышленности и расходов на ее железнодорожный транспорт позволит сократить дотации до 50 руб/тонну и поддерживать среднюю потребительскую цену на уголь в пределах 400 руб/тонну, увеличив цену для добывающих предприятий в среднем до 183-187 руб/тонну.

6. Использование принципа самофинансирования текущих расходов и инвестиций в атомной энергетике в сочетании с увеличением выработки электроэнергии на АЭС до уровня КИУМ 0.85 и обеспечении базисного режима работе позволит удержать отпускной тариф на электроэнергию АЭС на уровне 15.3-17.1 коп/кВт ч (без НДС).

7. Сочетание регулирования цен на топливо и электроэнергию АЭС с принципом самофинансирования в электроэнергетике при установлении государственного контроля за целевым расходованием инвестиционных финансовых ресурсов в РАО «ЕЭС России» даже в условиях почти двукратного увеличения стоимости энергетического топлива позволяет снизить средний потребительский тариф на электроэнергию в 2005-2010 гг. соответственно до 28.6 и 24.1 коп/кВтч (без НДС) при ее себестоимости у потребителей 20.2-20.3 коп/кВт.ч.

таблица1

Дата добавления: 2016-08-08; просмотров: 3321;