Анализ эффективности использования имущества

Анализ – важнейший инструмент воздействия на повышение эффективности использования имущества, приведения в действие резервов роста производительности труда, повышения качества продукции, услуг, снижения себестоимости, улучшения всех показателей производственно-хозяйственной деятельности предприятия.

На современном этапе развития народного хозяйства технические, экономические и социальные процессы тесно взаимосвязаны, взаимозависимы. Установление взаимосвязей, взаимозависимостей – наиболее важный момент анализа. Причинная связь опосредует все хозяйственные факты, явления, ситуации, процессы. Один и тот же фактор будучи причиной одного явления, часто выступает следствием другого. Выявление таких причинно следственных связей, степени из взаимного влияния на деятельность предприятия служит факторный анализ.

Факторный анализ позволяет выделить влияние тех или иных факторов на имущественный потенциал предприятия, развития социально-экономических технических процессов.

Технические приемы анализа позволяют облегчить и ускорить аналитическую работу по оценки имущества и обеспечивают рассмотрение различных факторов влияющих на деятельность предприятия во взаимосвязи. Выбор технических приемов определяется целью анализа и характером используемых источников.

Деятельность предприятия многогранна и характеризуется различными показателями. Результативность деятельности предприятия может оцениваться с помощью абсолютных и относительных показателей. Так, с помощью показателей первой группы можно проанализировать динамику показателей прибыли (балансовой, чистой, нераспределенной) за ряд лет. Вторая группа показателей практически не подвержена влиянию инфляции представляет собой различные соотношения прибыли и вложенного капитала (собственного, заемного) . Экономический смысл значений указанных показателей (их принято называть рентабельности) состоит в том, что они характеризуют прибыль, полученную с каждого рубля средств, вложенных в предприятие.

Анализируемые показатели необходимо организовать в таблицах, графиках, диаграммах, показывающих их динамику за определенные периоды, зависимость плановых и фактических данных.

В настоящее время возникла необходимость в анализе стоимости предприятия и объектов недвижимости. Оценка имущества предприятий имеет очень широкую область применения. Это приватизация государственной и муниципальной собственности, акционирование, сдача имущества в аренду и необходимость обоснования арендной платы при лизинговых операциях, продажа имущества всех форм собственности юридическим, российским, иностранным лицам, определения базы для налогообложения, определения уставного фонда, при акционировании или создании совместных предприятий, подготовка бизнес-плана развития и анализ производственной деятельности предприятия, страхование имущества и другие операции. Во всех перечисленных операциях фигурирует понятие – имущества предприятия.

Имущество предприятия – это то, чем оно владеет: основной капитал и оборотный капитал, выраженное в денежной форме и отраженное в самостоятельном балансе предприятия.

В процессе анализа может быть использована такая классификация имущества по категориям риска:

- минимальный риск – наличные денежные средства, легко реализуемые краткосрочные ценные бумаги;

- малый риск – дебиторская задолженность предприятия с устойчивым финансовым положением, запасы товаров материальной ценности, готовая продукция, пользующаяся спросом;

- средний риск – продукция производственно – технического назначения, незавершенное производство, расходы будущих периодов;

- высокий риск – дебиторские задолженности предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, неликвиды.

В промышленно развитых странах сложилось несколько подходов к оценке имущества предприятий.

Первый подход – имущественный. В его основе лежит оценка составляющих элементов имущества.

Второй подход включает в себя не только оценку имущественных элементов, но и предприятие в целом как единого функционирующего комплекса. Наиболее простым и доступным методом оценки имущества предприятия является имущественный подход. С помощью которого можно определить стоимость имущества. Более точно можно рассчитать стоимость имущества по величине нетто-активов, но с применением инфляционного баланса. Инфляционный баланс составляется по данным переоценки материальных активов предприятия. Техника этого метода заключается в определении стоимости имущества предприятия как суммы стоимости основных средств – нетто (Ан) и оборотных средств, финансируемых из собственных источников, скорректированных на уровень инфляции (Аи) С=Ан +Аи

Этот метод оценки имущества предприятия на основе нетто-активов в наибольшей мере подвергается критике с позиции теории и связи с его обобщенностью и упрощенностью, но одновременно чаще всего применяется на практике.

Наиболее точной, по мнению практиков, считается оценка предприятий по методу внутренней стоимости. В этом случае имущество разделяется на группы – основной капитал, запасы, денежные активы и пассивы. В свою очередь группы подразделяются на подгруппы – оборудование, векселя, акции и т.д. На основании полученных оценок проводится экономический анализ эффективности использования имущества, главным образом его рентабельности. Что дает ключ к определению финансовых возможностей предприятия.

Существует и используется система показателей эффективности деятельности, среди них коэффициент рентабельности активов (имущества):

Где Ра – коэффициент рентабельности активов (имущества); П – прибыль в распоряжении предприятия (фр. №2); Ас – средняя величина активов.

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

В аналитических целях определяется как рентабельность всей совокупности активов, так и рентабельность текущих активов.

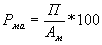

Где Рма – рентабельность текущих активов; Ам – средняя величина текущих активов (расчетно по данным баланса).

Необходимо отметить, что анализ расчетных коэффициентов рентабельности имеет практическую полезность лишь в том случае, если полученные показатели сопоставляются с данными предыдущих лет или аналогичными допустимой величине того или иного показателя рентабельности в нашей стране не публикуется, единственной базой для сравнения является информация о величине показателей за предыдущие годы.

Существует взаимосвязь между показателями рентабельности имущества, оборачиваемостью активов и рентабельности реализованной продукции, которая может быть представлена в виде формулы:

Где Оа – оборачиваемость активов; Р – рентабельность реализованной продукции.

Где В – выручка от реализации.

Иными словами, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля чистой прибыли в выручке от реализации. Оборачиваемость активов от объема реализации и средней величины активов. [26]

ЗАКЛЮЧЕНИЕ

В настоящих условиях для большинства хозяйствующих субъектов характерна реактивная форма управления финансами, то есть принятие управленческих решений как реакция на текущие проблемы. Такая форма управления порождает ряд противоречий между интересами предприятия и фискальными интересами государства; ценой денег и рентабельностью производства; интересами производства и финансовой службы. Таким образом, одной из основных задач деятельности предприятия является переход к управлению финансами на основе анализа и оценки его финансово-хозяйственной деятельности с учетом поставленных стратегических целей деятельности хозяйствующего субъекта и поиска путей их достижения.

Значение оценки финансово-хозяйственной деятельности в системе управления велико, так как именно она является базой, на которой строится разработка финансовой политики и стратегии предприятия. Ведущее преобразование учета и переход к международным стандартам финансовой отчетности вновь вернула к жизни один из важнейших элементов управленческой работы - финансовый анализ. Но современные условия обусловили необходимость коренных изменений в методологии и методике оценки финансово-хозяйственной деятельности предприятия.

Коммерческие организации работают в условиях неопределенности и повышенного риска. С одной стороны, они завоевали право свободно распоряжаться собственными средствами, самостоятельно заключать контракты, договора и сделки на внутреннем и внешнем рынке, что заставило предприятия самостоятельно заниматься проблемами поиска надежных партнеров и умения качественно оценивать их финансовую устойчивость и платежеспособность. С другой стороны, предприятия с большим интересом стали относиться к оценке собственных возможностей: могут ли они отвечать по своим обязательствам; эффективно ли используют имущество; рационально ли формируется капитал; окупаются ли вложенные в активы средства; целесообразно ли расходуется чистая прибыль и другие. Для того чтобы квалифицированно отвечать на эти вопросы, работники финансовых служб должны обладать знаниями по методике финансового анализа.

Основным итоговым финансовым документом предприятия является бухгалтерский баланс. Он позволяет оценить финансовое состояние предприятия, проанализировать наличие, размещение и использование ресурсов, определить уровень финансовой устойчивости предприятия и ликвидность баланса.

Для анализа эффективности производства и финансового состояния предприятия используются различные методы и показатели. Прежде всего, это система показателей, характеризующая эффективность использования ресурсов, их отдачу; показатели рентабельности; показатели, отражающие рыночную, предпринимательскую активность предприятия система показателей платежеспособности и финансовой устойчивости предприятия. [27]

ГЛОССАРИЙ

Активы – статьи баланса, отражающие состав и размещение хозяйственных средств предприятия (основного и оборотного капитала) в денежной оценке на определенную дату. [3]

Амортизация – процесс постепенного перенесения стоимости средств труда по мере их износа на производимый с их помощью продукт. [5]

Амортизационная политика – политика предприятия, предусматривающая выбор соответствующих методов амортизации долгосрочных активов, способствующая снижению налогооблагаемой базы, ускоренному формированию собственных инвестиционных ресурсов. [7]

Анализ – метод исследования, заключающийся в рассмотрении отдельных сторон, свойств, составных частей предмета анализа. [3]

Анализ финансовых отчетов - выявление взаимосвязи и взаимозависимости показателей деятельности предприятия, включенных в его отчетность. [19]

Анализ баланса - аналитическая оценка позиций баланса и счета прибылей и убытков с целью определения кредитоспособности, финансового положения и надежности предприятия. [11]

Анализ финансовой устойчивости - анализ состояния счетов предприятия на предмет его платежеспособности. Анализ устойчивости предприятия производится на основе построения баланса неплатежеспособности, который включает в себя показатели, характеризующие общую величину неплатежей, причины неплатежей и источники средств, ослабляющих финансовую напряженность. [9]

Акционерное общество – организационно-правовая форма коммерческой организации, уставный капитал которой формируется путем выпуска акций. Акционерное общество признается юридическим лицом и отвечает по обязательствам в пределах принадлежащего ему имущества. [6]

Акция – ценная бумага, удостоверяющая внесение вклада в уставный капитал акционерного общества. Дает ее владельцу право на получение части прибыли в форме дивиденда и участие в управлении делами акционерного общества. [16]

Бухгалтерская отчетность – единая система показателей, отражающих имущественное и финансовое положение экономического субъекта и результаты его хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по результатам отчетного периода и по состоянию на отчетную дату по установленным формам. [16]

Бухгалтерский баланс – форма бухгалтерской отчетности, отражающая состояние хозяйственных средств предприятия и их источников в денежной оценке на определенную дату. Состоит из двух частей – актива и пассива, итоги которых должны быть равны. [21]

Банкротство – процесс признания предприятия–должника неплатежеспособным. [22]

Безнадежные долги – величина счетов к получению, которые никогда не будут инкассированы (оплачены). [22]

Вертикальный анализ - деление каждой расходной статьи годового отчета о прибылях и убытках на чистые продажи для определения тех статей расходов, которые растут быстрее или медленнее изменений в продажах. [4]

Вертикальный анализ баланса - определение структуры итоговых финансовых показателей с одновременным выявлением влияния каждой позиции отчетности на результат в целом. [4]

Горизонтальный анализ - деление каждой расходной статьи отчета о прибылях и убытках отчетного года на соответствующую статью расходов базисного года для выявления:

- направлений и закономерностей изменений относительной значимости статей расходов в течение определенного периода; и

- поведения статей расходов в зависимости от изменения продаж. [4]

Денежный поток – оборот денег, непрерывно происходящий во времени в форме денежных платежей и расчетов. Разница между притоком и оттоком денежных средств составляет чистый денежный поток, который может быть положительным и отрицательным. [10]

Дебиторская задолженность – сумма счетов к получению; форма временного отвлечения средств из оборота предприятия, возникшего в результате поставки товаров, работ или услуг в кредит. [18]

Дивидендная политика – политика распределения чистой прибыли акционерного общества, определяющая соотношение выплачиваемой в виде дивидендов и капитализируемой ее части; может предусматривать выплату дивидендов на акцию в стабильном размере, постоянно растущем размере и т.д. [17]

Долгосрочные активы – материальные и нематериальные активы предприятия со сроком службы (периодом использования) более одного года. К долгосрочным активам относятся основные средства, незавершенные капитальные вложения, долгосрочные финансовые вложения и другие аналогичные активы. [25]

Долгосрочные финансовые вложения – финансовые вложения, рассчитанные на длительный период времени (свыше 1-го года), в уставные капиталы предприятий и коммерческих организаций, долгосрочные займы. [4]

Заемный капитал – капитал банков и других организаций, используемый предприятиями в денежном обороте на условиях кредитного договора (сумма краткосрочных и долгосрочных пассивов баланса). [14]

Залог – способ обеспечения исполнения обязательств, в том числе договора займа. [25]

Затраты – расходы, которые несет предприятие в процессе осуществления своей деятельности. Выделяют затраты долгосрочные (связанные с осуществлением капитальных вложений, приобретением долгосрочных финансовых активов и т.п.) и текущие (представляющие собой издержки производства, издержки обращения, а также включаемые в их состав налоговые платежи). В свою очередь, в составе текущих затрат выделяют постоянные и переменные затраты. [12]

Инвестиции – движимое и недвижимое имущество, интеллектуальные ценности, права пользования землей и другими ресурсами. Это также затраты денежных средств на воспроизводство капитала, на его поддержание и расширение. Инвестиции делятся на чистые и трансфертные. Чистые инвестиции - это вложения капитала, направленные на расширение и модернизацию основных фондов. Трансфертные инвестиции - затраты денежных средств, ведущие лишь к смене собственника. К ним относятся: покупка акций, или мэрджер (поглощение одной фирмы другой фирмой). [24]

Инфляция – обесценение бумажных денег и безналичных денежных средств. Представляет переполнение каналов денежного обращения относительно товарной массы, что проявляется в росте цен. [8]

Капитальные вложения - инвестиции в воспроизводство основных фондов. Осуществляются в форме нового строительства, расширения, реконструкции и технического перевооружения. [6]

Качество дебиторской задолженности – вероятность ее получения в полной сумме. Показателями этой вероятности является срок образования задолженности, удельный вес просроченной задолженности в общей ее сумме. [6]

Консолидированная финансовая отчетность – финансовая отчетность группы компаний, составленная как финансовая отчетность единой компании. [13]

Коэффициентный финансовый анализ - анализ и интерпретация финансовой отчетности при помощи набора финансовых показателей (коэффициентов). [23]

Коэффициент абсолютной ликвидности – отношение денежных средств и легко реализуемых краткосрочных финансовых вложений к текущим пассивам. [17]

Коэффициент автономии – один из основных показателей, характеризующих общую финансовую устойчивость предприятия. Он определяется отношением суммы собственного капитала к сумме всех источников финансирования. Чем больше размер этого коэффициента, тем выше финансовая устойчивость предприятия. [14]

Коэффициент быстрой (критической) ликвидности – отношение суммы денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к текущим пассивам. [15]

Коэффициент текущей ликвидности – отношение текущих активов к текущим пассивам. [20]

Краткосрочные финансовые вложения – финансовые вложения, рассчитанные на короткий период (до 1-го года), в высоколиквидные ценные бумаги, в том числе краткосрочные казначейские обязательства государства, облигации, акции, депозитные сертификаты, краткосрочные векселя, временная финансовая помощь другим предприятиям. [23]

Кредит – предоставление денег или товаров в долг на срок на условиях возвратности и с уплатой процента. [13]

Кредитный риск – опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору, т.е. риск невозврата кредита. [14]

Кредиторская задолженность – задолженность, возникающая при расчетах с поставщиками и другими кредиторами; временное использование в денежном обороте средств кредиторов. [14]

Кризис неплатежеспособности – взаимные неплатежи предприятий, вызванные дефицитом наличной или безналичной денежной массы. [23]

Ликвидность – способность предприятия быстро погашать свою задолженность; характеризует готовность и скорость, с которой оборотные средства могут быть превращены в денежные в результате их реализации. [4]

Ликвидность дебиторской задолженности – скорость, с которой она будет превращена в денежные средства; ликвидность зависит от уровня оборачиваемости. [4]

Нематериальные активы – ценности, не являющиеся физическими объектами, но имеющие стоимостную оценку (патенты, товарные знаки, «ноу-хау» и т.п.), находящиеся в распоряжении предприятия, обеспечивающие получение дохода. [5]

«Ноу-хау» - совокупность технических, технологических, коммерческих и других знаний, оформленных в виде технической документации, навыков и производственного опыта, необходимых для организации того или иного производства, но не запатентованных. [21]

Общий капитал (вложенный капитал) – общая сумма хозяйственных средств предприятия на определенную дату, равная итогу (валюте) баланса. [6]

Основной капитал – вложения средств с долговременными целями в недвижимость, интеллектуальную собственность, строительство, совместные предприятия и другие внеоборотные активы. [16]

Оборотный капитал - средства, вложенные в оборотные производственные фонды и фонды обращения, которые совершают непрерывный кругооборот в процессе хозяйственной деятельности предприятий. [14]

Оборотные производственные фонды – средства, авансированные в производственные запасы (сырье, материалы, топливо), остатки незавершенного производства, расходы будущих периодов и другие элементы, которые потребляются в процессе производства. Средства, вложенные в готовую товарную продукцию, а также находящиеся в денежной форме и в расчетах, относятся к фондам обращения. [14]

Оборот оборотных средств - период трансформации денежных средств из одной формы в другую. Характеризует продолжительность перехода оборотных средств из сферы производства в виде ресурсов в сферу обращения в виде готовой продукции, которая по мере реализации трансформируется в денежные средства. [14]

Оборачиваемость – относительный показатель эффективности использования оборотных средств, основу которого составляет фактор времени. Определяется путем деления объема реализации за отчетный период на средний остаток оборотных средств. Показывает количество оборотов, которые совершили оборотные средства, за анализируемый период. [7]

Обновление фондов – процесс выбытия и замены фондов на прежней или принципиально новой технической и технологической основе. [25]

Операционный цикл – период времени между приобретением материалов, используемых в производственном процессе и их продажей в обмен на денежные средства или инструменты, легко обратимые в денежные средства. [17]

Обеспечение кредита - товарно-материальные ценности, недвижимость, ценные бумаги, затраты производства и предстоящий выпуск продукции, служащие для кредитора залогом полного и своевременного возврата должником полученной ссуды и уплаты процентов. [21]

Пассивы – статьи баланса, характеризующие источники образования хозяйственных средств, т.е. обязательства перед государством, акционерами, поставщиками, банками и т.п. [20]

Платежеспособность – способность (готовность) предприятия погашать все свои платежные обязательства при наступлении сроков платежа. [14]

Переоценка фондов – изменение стоимостной оценки фондов под влиянием ценовых и иных факторов, определяющих условия воспроизводства. [18]

Прибыль – финансовый результат от всех видов деятельности предприятия. Прибылью для российских организаций признается полученный доход, уменьшенный на величину произведенных расходов. [5]

Прибыльность – сравнительный показатель, характеризующий долю прибыли в одном из стоимостных оценочных показателей. Этот же показатель, выраженный в процентах, представляет собой уровень рентабельности. [8]

Прибыльность инвестиций – показатель, характеризующий отношение годовой суммы чистой прибыли к объему инвестиций. Он показывает роль прибыли в формировании общей доходности инвестиций. [20]

Прибыльность собственного капитала - показатель, характеризующий отношение суммы чистой прибыли в определенном периоде к средней стоимости собственного капитала в этом же периоде. [19]

Резервный капитал - зарезервированная часть собственного капитала предприятия, используемая на цели покрытия убытков от хозяйственной деятельности, погашения облигаций и выкуп акций акционерного общества при отсутствии иных средств. [8]

Резервы роста прибыли – количественно измеримые возможности ее увеличения за счет роста объема производства и реализации продукции, снижения производственных издержек, совершенствования структуры продукции и др. [20]

Реинвестирование – перемещение капитала из одних активов в другие, более эффективные. [7]

Рейтинг – присвоение определенного номера в упорядоченном ряду показателей, характеризующих финансовое состояние и финансовые результаты деятельности предприятий. [8]

Рентабельность продукции (рентабельность затрат) – отношение суммы прибыли от продажи продукции к полной себестоимости. [6]

Рентабельность собственного капитала – отношение суммы чистой (нераспределенной) прибыли к сумме источников собственных средств. [5]

Риск инфляции – риск, связанный с обесцениванием дохода от инвестиций в связи с инфляцией. [3]

Риск ликвидности – особая форма риска, связанная с низкой ликвидностью объектов инвестирования или с высоким периодом инвестиционного процесса. При наличии такого риска инвестор может требовать дополнительный доход в виде премии за ликвидность. [10]

Риск потери капитала – самый высокий уровень риска, называемый «катастрофическим», критерием которого выступает возможность потери всех собственных активов в результате банкротства. [12]

Риск потери прибыли – уровень риска, называемый «допустимым», критерием которого выступает возможность потери ожидаемой чистой прибыли. [11]

Риск финансовый – риск, обусловленный структурой источников капитала предприятия. Чем выше доля заемного капитала в общей сумме источников, тем выше финансовый риск. [4]

Самоокупаемость – метод финансирования, обеспечивающий возмещение текущих затрат за счет полученных доходов. [6]

Самофинансирование – финансирование воспроизводства предприятия за счет собственных доходов от реализации продукции (работ, услуг). Финансовая стратегия управления фондами денежных средств предприятий в целях накопления капитала, достаточного для финансирования расширенного воспроизводства. [12]

Санация предприятия – совокупность мер по оздоровлению финансового состояния предприятия и предотвращению банкротства. [16]

Себестоимость – денежное выражение текущих затрат на производство и реализацию продукции, работ, услуг. [14]

Собственный капитал – собственные финансовые ресурсы предприятия, сформированные за счет первоначального капитала, предоставленного собственником, прочих взносов юридических и физических лиц, резервов, накопленных предприятием. Направляется на обеспечение потребности в основных и оборотных средствах предприятия. [24]

Структура капитала – удельный вес (доля) отдельных элементов капитала в общей его сумме. [20]

Спрос – платежеспособная потребность покупателей, т. е. обеспеченная деньгами часть потребностей покупателя в товарах, услугах, реализуемых в товарной форме. [15]

Ссуда – предоставление денег взаймы за определенную плату, устанавливаемую обычно в процентах к сумме выданной ссуды. [8]

Трендовый анализ - cбор и обработка данных за различные периоды времени и сравнение каждой позиции отчетности с рядом предшествующих периодов c целью определения основной тенденции динамики показателя (тренда). [6]

Уставный капитал – капитал, характеризующий первоначальную сумму собственного капитала, направленную на создание предприятия и начало хозяйственной деятельности. [5]

Финансовый рычаг – прием действия финансового метода. К финансовым рычагам относятся: прибыль, амортизация, дивиденды, процентные ставки, курсы ценных бумаг и валют, различные виды и формы кредитов и пр. [7]

Финансовая стратегия – комплекс мероприятий, направленных на достижение перспективных финансовых целей. [9]

Финансовая устойчивость – финансовая независимость, способность маневрировать собственными средствами, достаточность и финансовая обеспеченность собственным оборотным капиталом текущей хозяйственной деятельности. [7]

Финансовые показатели - набор показателей, использующихся:

- для исследования эффективности деятельности компании; и

- измерения степени риска ее операций. Обычно выделяют четыре группы показателей: коэффициенты рентабельности, оборачиваемости, ликвидности и структуры капитала. [15]

Финансовый анализ предприятия - изучение ключевых параметров и коэффициентов, дающих объективную картину финансового состояния предприятия: прибыли и убытков, изменений в структуре активов и пассивов, расчетах с дебиторами и кредиторами, ликвидности, устойчивости и т.д. [22]

Чистая прибыль – прибыль, остающаяся в распоряжении предприятия после уплаты налогов, экономических санкций и других платежей в бюджет. Предприятие самостоятельно определяет направления использования чистой прибыли. [22]

Чистый оборотный капитал – превышение текущих активов над текущими пассивами. [14]

Эмиссионная деятельность – деятельность, связанная с организацией обращения и изъятием из обращения ценных бумаг. [15]

Экономический эффект – абсолютный показатель, характеризующий результата деятельности в денежной оценке. Он может выражаться в дополнительной сумме продаж, валового или чистого дохода, чистой прибыли, денежного потока. [7]

Экономическая эффективность – относительный показатель, характеризующий соотношение между результатами и затратами, произведенными для достижения этих результатов. [10]

СПИСОК ЛИТЕРАТУРЫ

1 Федеральный закон РФ «О бухгалтерском учёте» от 21 ноября 1996 г., № 129-ФЗ // Собрание законодательства РФ, 1996, № 48, ст. 5369

2 Приказ Министерства финансов РФ «О формах бухгалтерской отчётности организаций» от 22 июля 2003 г., № 67н // Финансовая газета, 2003, № 33

3 Анализ и диагностика финансово-хозяйственной деятельности предприятий: учебник для студентов вузов, обуч. по спец. «Экономика и управление на предприятии» / Российская экономическая академия им. Г.В. Плеханова; под ред. В.Я. Позднякова. – М.: Инфра-М, 2008. – 616 с.

4 Анализ и диагностика финансово-хозяйственной деятельности предприятий: учебник / Под ред. проф. В.Я. Позднякова. – М.: ИНФРА-М, 2008. – 617 с.

5 Анализ финансовой отчетности: учебник для студентов вузов, обуч. по спец. «Бух. учет, анализ и аудит» / под. ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2008. – 366 с.

6 Анализ финансовой отчетности: Учебник / Под ред. М.А. Бахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2008. – 367 с.

7 Бурцев В. Анализ финансовой отчетности // Аудит и налогообложение, 2006, № 1. – с. 32-37

8 Бурцев В. Анализ финансовой отчетности // Аудит и налогообложение, 2006, № 2. – с. 40-42

9 Вахрушина М. А. Управленческий анализ: учебное пособие для студентов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». – 4-е изд., перераб. – М.: Омега-М, 2007. – 399 с.

10 Донцова Л. В., Никифорова Н. А. Анализ финансовой отчётности: учебник. – 4-е изд. перераб. и доп. – М.: Издательство «Дело и сервис», 2008. – 368 с.

11 Донцова Л. В., Никифорова Н. А. Анализ финансовой отчётности: учебник для студентов вузов, обуч. по спец. «Бухгалтерский учёт, анализ и аудит» и др. эконом. спец. – 6-е изд., перераб. и доп. – М.: Дело и Сервис, 2008. – 359 с.

12 Донцова Л. В., Никифорова Н. А. Анализ финансовой отчетности: практикум, учебник для студентов вузов, обуч. по спец. «Финансы и кредит», «Налоги и налогообложение». – 3-е изд., перераб. – М.: Дело и Сервис, 2008. –142 с.

13 Канке А. А., Кошевая И. П. Анализ финансово-хозяйственной деятельности: учебное пособие для студентов учреждений сред. проф. Образования. – 2-е изд., испр. и доп. – М.: Форум: Инфра-М, 2007. – 287 с.

14 Когденко В. Г. Экономический анализ: учебное пособие для студентов вузов. – М.: ЮНИТИ, 2006. – 390 с.

15 От первичных документов к бухгалтерской отчётности 2009 / под ред. В.М. Власовой. – 4-е изд., перераб. и доп. – М.: Эксмо, 2009. – 432 с.

16 Савицкая Г. В. Анализ хозяйственной деятельности предприятия: учебник. – 3-е изд., перераб. и доп. – М.: Инфра-М, 2006. – 424 с.

17 Свиридова Н. В. Оценка финансового состояния организаций в условиях применения МСФО // Финансы: ежемесячный теоретический и научно-практический журнал, 2007, № 2. – с. 67-68

18 Седова Е. И. Анализ бухгалтерской (финансовой) отчетности. Оценка структуры имущества предприятия и источников его формирования // Консультант бухгалтера, 2006, № 11. – с. 9-17

19 Седова Е. И. Бухгалтерская (финансовая) отчетность – информационная база финансового анализа // Консультант бухгалтера, 2006, № 10. – с. 23-36

20 Селезнева Н. Н., Ионова А. Ф. Анализ финансовой отчетности организации: учебное пособие для студентов вузов, обуч. по спец. «Бух. учет, анализ и аудит». – 3-е изд., перераб. и доп. – М.: ЮНИТИ, 2007. – 583с.

21 Скамай Л. Г., Труюочкина М. И. Экономический анализ деятельности предприятия: учебник для студентов вузов, обуч. по спец. «Менеджмент организации». – М.: Инфра-М, 2006. – 295 с.

22 Соколова Н. А., Каверина О. Д. Управленческий анализ: учебное пособие для студентов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». – 4-е изд., перераб. – М.: Бухгалтерский учёт, 2007. – 183 с.

23 Теория экономического анализа: учебное пособие для вузов / под. ред. Р.П. Казаковой, С.В. Казакова. – М: Инфра-М, 2008. – 238 с.

24 Чечевицина Л. Н., Чуев И. Н. Анализ финансово-хозяйственной деятельности: учебное пособие для вузов. – 3-е изд., доп. и перераб. – Ростов-на-Дону: Феникс, 2006. – 379с.

25 Шеремет А. Д. Комплексный анализ хозяйственной деятельности: учебник для студентов вузов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». – доп. и испр. – М.: ИНФРА-М, 2008. – 415 с.

26 http://www.econom-ref.ru/ek_pp_35.php

27 http://exsolver.narod.ru/Books/Econenterpr/Safronov/c24.html

Дата добавления: 2016-06-13; просмотров: 1432;