Анализ сценариев развития проекта

Анализ сценариев развития проекта позволяет оценить влияние на проект возможного одновременного изменения нескольких переменных через вероятность каждого сценария. Этот вид анализа может выполняться как с помощью электронных таблиц (например, Microsoft Excel версии не ниже 4,0), так и с применением специальных компьютерных программ, позволяющих использовать методы имитационного моделирования.

В первом случае формируются 3 — 5 сценариев развития проекта (см. табл. 21.2.9). Каждому сценарию должны соответствовать:

• набор значений исходных переменных;

• рассчитанные значения результирующих показателей;

• некоторая вероятность наступления данного сценария, определяемая экспертным путем.

В результате расчета определяются средние (с учетом вероятности наступления каждого сценария) значения результирующих показателей.

Таблица 21.2.9

Сценарии развития проекта

| Сценарии | Вероятность | ЧДД, млн. руб. | ЧДД с учетом вероятности, млн. руб. |

| Оптимистичный | 0,1 | ||

| Нормальный | 0,5 | ||

| Пессимистичный | 0,4 | ||

| Всего | - |

Метод построения "дерева решений" проекта

В случае небольшого числа переменных и возможных сценариев развития проекта для анализа рисков можно также воспользоваться методом "дерева решений". Преимущество данного метода — в его наглядности. Последовательность сбора данных для построения "дерева решений" при анализе рисков включает следующие шаги:

• определение состава и продолжительности фаз жизненного цикла проекта;

• определение ключевых событий, которые могут повлиять на дальнейшее развитие проекта;

• определение времени наступления ключевых событий;

• формулировка всех возможных решений, которые могут быть приняты в результате наступления каждого ключевого события;

• определение вероятности принятия каждого решения;

• определение стоимости каждого этапа осуществления проекта (стоимости работ между ключевыми событиями).

На основании полученных данных строится "дерево решений". Его узлы представляют собой ключевые события, а стрелки, соединяющие узлы, — проводимые работы по реализации проекта. Кроме того, на "дереве решений" приводится информация относительно времени, стоимости работ и вероятности принятия того или иного решения.

В результате построения "дерева решений" определяется вероятность каждого сценария развития проекта, эффективность по каждому сценарию, а также интегральная эффективность проекта. Положительная величина показателя эффективности проекта (например, чистого дисконтированного дохода) указывает на приемлемую степень рисков, связанных с осуществлением проекта.

Пример. Компания "УУУУУ" собирается инвестировать средства в производство роботов для использования в космических исследованиях. Инвестиции в данный проект производятся в три этапа.

1-й этап. В начальный момент времени t = 0 необходимо потратить 500 тыс. долл. на проведение маркетингового исследования рынка.

2-й этап. Если в результате исследования будет выяснено, что потенциал рынка достаточно высок, то компания инвестирует еще 1 тыс. долл. на разработку и создание опытных образцов робота. Опытные образцы должны быть предложены к рассмотрению инженерам в центре космических исследований, которые решают вопрос о размещении заказа у данной компании.

3-й этап. Если реакция инженеров благоприятная, то в момент времени t = 2 компания начинает строительство нового предприятия по производству данного робота. Строительство такого предприятия требует затрат в 10 000 тыс. долл. Если данная стадия будет реализована, то, по оценкам менеджеров, проект будет генерировать притоки наличности в течение 4 лет. Величина этих потоков наличности будет зависеть от того, насколько хорошо этот робот будет принят на рынке.

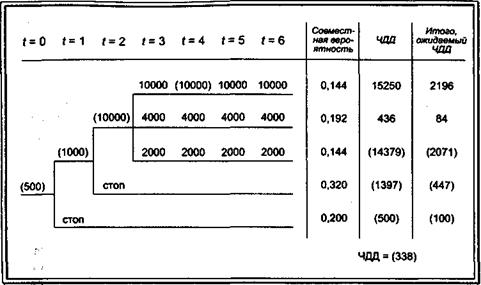

Для анализа именно таких многостадийных решений чаще всего используется метод "дерева решений" (см. рис. 21.2.7). Единица измерения — тыс. долл.

В этом примере мы предполагаем, что очередное решение об инвестировании принимается компанией в конце каждого года. Каждое "разветвление" обозначает точку принятия решения либо очередной этап. Число в круглых скобках, записанное слева от точки принятия решения, представляет собой чистые инвестиции. В интервале с третьего по шестой годы (ct = 3not = 6) показаны притоки наличности, которые генерируются проектом.

Например, если компания решает реализовывать проект в точке t = 0, то она должна потратить 500 тыс. долл. на проведение маркетингового исследования. Менеджеры компании оценивают вероятность получения благоприятного результата в 80% и вероятность получения неблагоприятного результата в 20%. Если проект будет остановлен на этой стадии, то издержки компании составят 500 тыс. долл.

Если по результатам маркетингового исследования компания приходит к оптимистическому заключению о потенциале рынка, то в момент времени t = 1 необходимо потратить еще 1 тыс. долл. на изготовление экспериментального варианта робота. Менеджеры компании оценивают вероятность положительного исхода в 60%, а вероятность отрицательного исхода — в 40%.

Если инженеров центра космических исследований устраивает данная модель робота, тогда компания в момент времени t = 2 должна инвестировать 10 000 тыс. долл. для постройки завода и начала производства. Менеджеры компании оценивают вероятность того, что в центре космических исследований воспримут такую модель благожелательно в 60% и вероятность противоположного исхода в 40% (что приведет к прекращению реализации проекта).

Если компания приступает к производству робота, то операционные потоки наличности в течение четырехлетнего срока жизни проекта будут зависеть от того, насколько хорошо продукт будет принят рынком. Вероятность того, что продукт будет хорошо принят рынком, составляет 30%, в этом случае чистые притоки наличности должны составлять около 10 000 тыс. долл. в год. Вероятность того, что притоки наличности будут составлять около 4000 тыс. долл. и 2000 тыс. долл. в год, равна 40 и 30% соответственно. Эти ожидаемые потоки наличности показаны на нашем рисунке с третьего года по шестой

Рис. 21.2.7. "Дерево решений" проекта

Совместная вероятность, подсчитанная на выходе данной схемы, характеризует ожидаемую вероятность получения каждого результата.

Предположим, что ставка цены капитала компании при реализации данного проекта составляет 11,5%, и, по оценкам финансовых менеджеров компании, реализация данного проекта имеет риски, равные рискам реализации типичного "среднего" проекта компании. Затем, умножая полученные значения чистой приведенной стоимости на соответствующие значения совместной вероятности, мы получим ожидаемую чистую приведенную стоимость инвестиционного проекта.

Поскольку ожидаемая чистая приведенная стоимость проекта получилась отрицательной, то компания должна отвергнуть этот инвестиционный проект. Однако на самом деле вывод не так однозначен. Необходимо также учесть возможность отказа компании от реализации данного проекта на определенном этапе или стадии, что приводит к существенному изменению одной из ветвей "дерева решений".

Издержки отказа от реализации проекта значительно сокращаются, если компания имеет альтернативу для использования активов проекта. Если бы в нашем примере компания могла бы использовать оборудование для производства принципиально иного вида роботов, тогда бы проект по производству роботов для космических нужд мог быть ликвидирован с большей легкостью, следовательно, риски реализации проекта были бы меньше.

Дата добавления: 2016-06-13; просмотров: 3706;