Реализация ЭС инвестиционного проектирования

Инвестиционное проектирование сводится к решению задач:

* определение целей инвестирования капитала;

* оценка рынка и выбор типов инвестиций;

* проектирование портфеля инвестиций;

* мониторинг портфеля инвестиций.

Первая задача – аналитическая, предполагает оценку финансового состояния инвестора: выявление свободных финансовых ресурсов, оценку допустимой степени риска, необходимой степени доходности. Для выполнения всестороннего анализа целей инвестора осуществляются финансовые расчеты, после которых выполняется набор правил, интерпретирующий полученные финансовые показатели. В зависимости от определенного рейтинга инвестора и намерений ему выдаются рекомендации относительно степени риска, доходности и срочности инвестиций.

Во второй задаче исследуется состояние рынка капитала на текущий момент времени, прогнозируется его развитие и возможность участия на нем инвестора. Свободные денежные средства могут быть вложены в различные активы: государственные облигации, депозиты коммерческих банков, акции и облигации коммерческих структур, недвижимость, валюту, драгоценные металлы и др. Каждое инвестиционное средство (финансовый инструмент - ФИ) имеет свою тенденцию развития, характеризуется определенными условиями вклада и получения дохода. На этом этапе ставится задача определить набор типов инвестиций, наилучшим образом соответствующих сформированным целям инвестирования и ограничениям инвестора.

Третья задачапроектирования портфеля инвестиций подразумевает выбор для каждой из рекомендуемых форм инвестиций конкретных видов и определение их наиболее эффективных сочетаний. ЭС должна иметь доступ к БД коммерческой информации и вычислять совокупный рейтинг предполагаемых инвестиций. Важно так подбирать состав портфеля, чтобы в среднем он удовлетворял определенным требованиям доходности, риска и срочности с учетом налогообложения и инфляционных процессов.

Четвертая задачапредполагает динамическое регулирование состава портфеля инвестиций (мониторинг) исходя из потребностей инвестора и изменения текущей ситуации на рынке капиталов. В рамках определенного процентного соотношения безрисковых и рисковых финансовых инструментов портфеля конкретные виды инвестиций динамически изменяются.

Формирование и управление портфелем инвестиций относятся к задачам синтеза решений, зависящих от множества факторов, которые не могут быть заданы заранее каким-либо конечным множеством. Для ЭС проектирования инвестиций характерны следующие особенности:

· взаимосвязь процессов решения задач, в которых отдельные этапы итерактивно связаны между собой;

· множественность источников знаний, рассматривающих процесс принятия решений с различных точек зрения;

· использование интегрированных БД, определяющих массовый характер многовариантных выводов решений;

· автоматическая качественная интерпретация количественных данных в БД;

· сочетание формализованных и эвристических методов решения задач, когда эвристические методы упрощают перебор вариантов, уточняют полученные решения и восполняют пробелы в памяти.

* ЭС определения целей инвестирования капитала.

Каждый тип инвестиционных средств характеризуется определенным профилем в части доходности риска, срочности, типа дохода. Суть ЭС заключается в объективном выявлении профиля инвестора (на что он может претендовать) и сопоставлении полученного профиля с профилем инвестиционного средства. При полном или частичном совпадении клиенту выдается список подходящих типов инвестиционных средств. ЭС может работать в двух режимах: автономном и ручном. Решение задачи разбивается на этапы:

– определение целей;

– определение возможностей размещения инвестиций;

– выбор типа инвестиций.

Каждый из этапов реализуется в виде самостоятельного набора правил (БЗ). Переход от одного этапа к другому управляется метаправилами, содержащимися в специальном наборе правил.

Суть его заключается в следующем: последовательно проверяется известность значений переменных о требуемых налоговых

льготах, типе рынка, типе получаемого дохода, финансовом основании клиента. В случае неизвестности значений клиенту выдается список возможностей (Putform), из которого он выбирает конкретные варианты (Getform).

Для запуска набора правил, определяющего цели инвестирования, должна быть выполнена проверка следующего метаправила:

IF: KNOWN (“Цели инвестиции определены”) = false

/ *не известны* /

THEN: Consult Purpose of investment

/ * выполнить набор правил “Определение целей инвестиции”* /

Набор правил “Purpose of investment” содержит следующие правила:

IF: KNOWN (“Налоговые льготы”) = true AND

KNOWN (“Тип рынка”) = true AND

KNOWN (“Финансовое основание”) = true AND

KNOWN (“Тип дохода”) = true

THEN: Определение целей инвестиций = true

IF: KNOWN (“Налоговые льготы”) = false

THEN: PUTFORM Налоговые льготы;

GETFORM Налоговые льготы

IF: KNOWN (“Тип рынка”) = false

THEN: PUTFORM Тип рынка;

GETFORM Тип рынка и т.д.

(В нотации ЭС Intelligence Service (Франция))

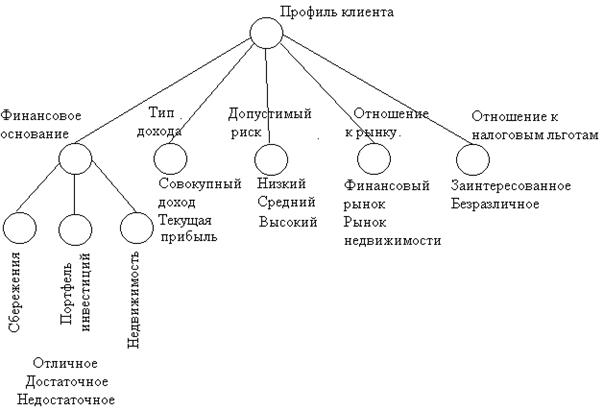

Для каждого профиля выполняется некоторое подмножество правил. Обобщенное дерево целей определения каждого из профилей инвестиционных средств (потребностей клиента) может быть представлено в виде графа (рис.11.2).

Перечисленные факторы участвуют в правилах в различных комбинациях. Они могут быть скорректированы с учетом таких факторов, как возраст, социальный статус, семейное положение.

* ЭС проектирования портфеля инвестиций

Одной из первых ЭС в области формирования портфеля инвестиций является система Plan-Power, архитектура которой включает три основные подсистемы (рис. 11.3):

* диагностика существующей ситуации и целей;

* разработка плана инвестиций;

* формирование плановой документации.

Рис.11.2.Дерево целей «Оценка профиля клиента»

Рис.11.3.Архитектура ЭС Plan-Power

Исходная информация вводится во фреймы БЗ через экранные формы. В БЗ динамически поддерживается множество фреймов, описывающих инвестиционные средства. Во фреймах БЗ отражается также макроэкономическая ситуация: степень инфляции, налоговые ставки, процентные ставки по кредитам, ГКО и пр. Фреймы организованы в иерархическую систему с наследованием свойств.

Диагностическая подсистема анализирует финансовую ситуацию клиента, прогнозирует ее развитие и формирует список достоинств и недостатков. По этим данным формируются возможные цели инвестирования, которые сопоставляются с введенными пользователями.

Подсистема планирования (планировщик) включает модули размещения активов, страхования, налоговых платежей, продажи активов, которые в процессе планирования координируются между собой.

Подсистема оформления плановой документации включает:

– результаты диагностики клиентской ситуации;

– рекомендации по действиям;

– объяснения рациональности этих действий.

ЭС функционирует как посредством прямого вывода планируемых рекомендаций, так и обратного вывода для проверки конкретных финансовых целей.

* ЭС мониторинга портфеля инвестиций

Для решения задач мониторинга портфеля инвестиций чаще всего используются методы технического анализа и прогнозирования рыночных цен, по которым можно предсказывать изменение доходности и надежности конкретных финансовых инструментов – ценных бумаг, валюты, драгоценных металлов. В техническом анализе рассматриваются тенденции в движении цен, например, предполагается периодическое колебание цен. Технический анализ осуществляется на основе:

– гистограмм цен и оборота ценных бумаг;

– диаграмм скользящих средних;

– графиков моделей движения цен.

В результате анализа различных графиков пользователю выдаются обобщенные рекомендации.

Для более оперативного анализа рынка в течение торгового дня могут использоваться ЭС реального времени, например J2.

В системе FOREX-94 используемые нейронные сети прогнозируют решения о покупке/продаже валюты на основе их обучения по изменениям курсов валют за определенные периоды времени.

Глава 12. Системы, ориентированные

на естественно-языковые запросы. Машинное обучение

Дата добавления: 2016-02-09; просмотров: 936;