Мировой рынок иностранных инвестиций

Международный переток капитала – многосторонний процесс. Одной из составляющих этого перетока являются международные инвестиции, к которым относятся долгосрочные вложения капитала в различные отрасли мирового хозяйства с целью получения прибыли. Однако необходимо

учитывать, что осуществление инвестиций, в том числе иностранных, должно быть взаимовыгодным процессом, то есть приносить прибыль как получателю, которому направляются инвестиции, так и корпорации – инвестору.

В мировой практике выделяют три основные формы зарубежного инвестирования:

1. Прямые, или реальные, инвестиции (помещение капитала в промышленность, торговлю, сферу услуг – непосредственно в предприятия).

2. Портфельные, или финансовые, инвестиции (инвестиции в иностранные акции, облигации и иные ценные бумаги).

3. Среднесрочные и долгосрочные международные кредиты и займы ссудного капитала промышленным и торговым корпорациям, банкам и другим финансовым учреждениям.

Прямые инвестиции могут обеспечивать инвестирующим корпорациям либо полное владение инвестируемой корпорацией, либо установление над ней фактического контроля. Иногда для этого необходимо иметь не более 10% акционерного капитала корпорации. Ведущими инвесторами являются развитые экономически страны, в первую очередь США, но за последние 20 лет их доля в общем объеме зарубежных прямых инвестиций сократилась с 55% до 44%, доля же стран Западной Европы и Японии возросли (соответственно с 37% до 44% и с 1% до 10%).

Анализ показывает, что значительны также изменения и в направлениях прямых инвестиций: до второй мировой войны основная часть капиталовложений приходилась на отсталые страны, тогда как в последнее время вкладчиков притягивают страны с уже развитой экономической системой. Объясняется данное поведение сдвигами в отраслевой структуре инвестирования, которое теперь преимущественно сосредотачивается в обрабатывающей промышленности, а внутри нее – в наукоемких и высокотехнологичных отраслях. Импортером капитала становится и США, причем последние годы здесь приток прямых инвестиций даже превышает их отток.

Портфельные инвестиции – основной источник средств для финансирования выпускаемых предприятиями, крупными корпорациями и частными банками акций. В послевоенный период объем таких инвестиций растет, что свидетельствует об увеличении количества частных инвесторов. Посредниками же при зарубежных портфельных инвестициях в основном выступают инвестиционные банки (посреднические организации на рынке ценных бумаг, занимающиеся финансированием долгосрочных вложений).

На движение данного вида инвестиций оказывает влияние разница в норме процентных ставок, выплачиваемых по различным ценным бумагам. Так, высокая норма процентных ставок в США привлекла множество иностранных инвесторов, особенно японских.

В 70-80 гг. произошел взрыв роста международных кредитов, что привело к образованию мировой кредитно-финансовой сферы. Международный рынок ссудных капиталов растет особенно высокими

темпами: его валовый объем увеличился с 10 млрд. долл. в 1960 г. до 2 395 в конце 80 гг. Основная доля этих сумм приходится на межбанковские операции.

В настоящее время международный рынок ссудных капиталов разделяется на денежный рынок и рынок собственно капиталов.

1. Денежный рынок – рынок краткосрочных кредитов (до одного года). С их помощью корпорации и банки пополняют временную нехватку оборотных средств.

2. Рынок капиталов – рынок среднесрочных (от 2 до 5 лет) банковских кредитов и долгосрочных (свыше 10 лет) займов, которые предоставляются в основном при выпуске и приобретении ценных бумаг.

В последние годы на международном рынке используются нетрадиционные формы долгосрочного финансирования, например проектное финансирование, заключающееся в предоставлении крупных кредитов под конкретные промышленные проекты предприятий. Таким образом, указанная форма долгосрочного кредитования сближается с прямыми инвестициями.

Рассмотрим теперь главные причины привлекательности Российской Федерации и ее корпораций для иностранных кредиторов.

Сегодня, в силу развития глобальных коммуникационных систем происходит процесс повсеместной интеграции. Упрощение процедур перевода и перетока финансовых ресурсов, возможность контроля финансовых потоков в режиме реального времени позволяет различным странам и организациям осуществлять инвестиции, не взирая на расстояния. В этой связи, главными факторами, влияющими на инвестиционный процесс, становятся экономические и правовые условия, составляющие внешнее окружение потока инвестиций.

В 2007 г. общемировой приток только прямых иностранных инвестиций оценивался в 370 млрд. долл. Как правило, главным их источником являются транснациональные корпорации (ТНК). Сто наиболее крупных в мире по размерам иностранных активов ТНК владеют через свои иностранные филиалы почти 2 трлн. долл., контролируя, по экспертным оценкам, пятую часть глобальных зарубежных активов (табл. 1).

Таблица 1. Транснациональные корпорации с наибольшими зарубежными активами (по данным за 2007 г.)

| Место | Наименование ТНК | Страна материнской корпорации | Зарубежные активы, млрд. долл. |

| "Royal Dutch Shell" | Великобритания | 79,7 | |

| "Ford Motor Company" | США | 69,2 | |

| "General Electric Company" | США | 69,2 | |

| "Exson Corporation" | США | 66,7 | |

| "General Motors" | США | 54,1 | |

| "Volkswagen AG" | Германия | 49,8 | |

| IBM | США | 41,7 | |

| "Toyota Motor Corporation" | Япония | 36,0 | |

| "Nestle SA" | Швейцария | 33,2 | |

| "Bayer AG" | Германия | 28,1 |

В число 100 крупнейших ТНК также входят две корпорации из развивающихся стран – это корейская "Daewoo Corporation" (11,9 млрд. долл.) и венесуэльская "Petroleos de Venezuela SA" (6,8 млрд. долл.). Нужно заметить, что "Daewoo Corporation" второй год подряд возглавляет список 50 крупнейших ТНК, базирующихся в развивающихся странах.

Наиболее активны в вывозе капитала ТНК электронной промышленности. За ними идут корпорации автомобильной и химической промышленности. Не отстают и фирмы нефтяной и горнодобывающей промышленности. Иностранные инвесторы предвидят резкое увеличение инвестиций в инфраструктуру, системы распределения, нефинансовые услуги, автомобильную промышленность при замедлении роста капиталовложений в секторах финансовых услуг и недвижимости.

За период 2001-2006 гг. законодательное регулирование инвестиционного процесса претерпело в общей сложности 599 изменений, примерно 95% из них преследовали цель либерализации. В большинстве своем они касались предоставления доступа в отрасли, ранее закрытые для иностранных инвестиций, упрощения процедур и введения мер стимулирования. Тенденция к дальнейшей либерализации продолжает развиваться.

В последние годы из общего числа изменений, внесенных в инвестиционные режимы, 34% касались расширения стимулирования, 25% – либерализации условий деятельности, 4% – ослабления контроля, 4% –

предоставления дополнительных гарантий, 7% – либерализации правил, регулирующих вопросы иностранной собственности, и либерализации отраслевого регулирования, 7% – упрощения процедур утверждения проектов и 8% – расширения арсенала мер содействия, помимо стимулирования.

Стремление правительств содействовать осуществлению иностранных инвестиций находит отражение и в резком увеличении числа двусторонних инвестиционных договоров о защите и поощрении инвестиций. Изменился состав партнеров этих договоров. Если прежде практически всегда одним из партнеров являлась развитая страна (на конец 80-х гг. развитые страны участвовали в 83% всех заключенных договоров), то в 2006 г. этот показатель составлял уже 62%. Договоры о защите и поощрении инвестиций стали заключать между собой страны СНГ, Центральной и Восточной Европы, развивающиеся страны.

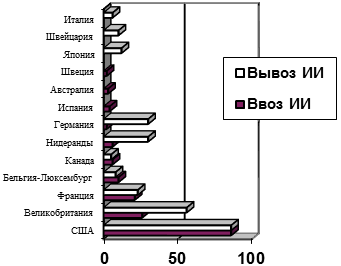

Инвестиции развитых стран за границей постоянно растут. На инвестиционной арене развитых стран доминируют США, почти в два раза опережая Великобританию, вторую крупнейшую страну базирования инвестиционных ресурсов. Страны ЕС все шире осуществляют инвестиции за пределами Западной Европы, главным образом в Северной Америке, развивающихся странах Азии и, в меньшей степени, в Центральной и Восточной Европе (табл. 10).

Интересно отметить, что не самая большая страна Европы – Нидерланды, стоит на шестом месте в мире по вывозу инвестиционных ресурсов (в 2006 г. они составили свыше 20 млрд. долл.). Наибольшие вложения они делают в Чехии, Венгрии, Польше. Но развитие программ продолжается.

Экономический кризис в Японии не позволяет надеяться на скорое возвращение японских корпораций в число лидеров по объемам зарубежных инвестиций. Продолжающееся падение курса иены по отношению к доллару происходит во многом из-за кризиса в Юго-восточной Азии, в экономику стран которой Япония инвестировала большую часть своих ресурсов.

Таблица 10. Доля крупнейших ТНК в общем вывозе прямых иностранных инвестиций в 2007 г.,%

| Страна | 5 крупнейших ТНК | 10 крупнейших ТНК | 25 крупнейших ТНК |

| Австралия | 45,0 | 57,0 | 80,0 |

| Австрия | 10,0 | 17,3 | 30,5 |

| Канада | 22,6 | 33,5 | 50,1 |

| Финляндия | 33,0 | 47,0 | 69,0 |

| Франция | 14,0 | 23,0 | 42,0 |

| Германия | 17,5 | 29,3 | 41,8 |

| Норвегия | 63,8 | 75,2 | 86,8 |

| Швеция | 23,0 | 37,0 | 59,0 |

| Великобритания | 28,0 | 40,0 | 57,0 |

| США | 19,0 | 33,0 | 51,0 |

В 2006 г. их сумма достигла 23 млрд. долл. Максимальный показатель составлял в период 1989-1991 гг. 41 млрд. долл. В связи с кризисом в азиатских странах – партнерах Японии, в последнее время наблюдается стремительный рост японских вложений в экономику Бразилии.

Однако следует заметить, что иностранные инвестиции направляются прежде всего в промышленно развитые страны. Например, США является не только крупнейшим поставщиком инвестиций, но и принимающей инвестиции страной, опережая Китай – второй крупнейший получатель инвестиций. В значительной степени это относится и к европейским странам (за исключением Германии и Италии).

Все больше прямых инвестиций идет в развивающиеся страны. В 2006г. они получили иностранных инвестиций на сумму в 129 млрд. долл. и вложили за границей 51 млрд. долл. Удельный вес этой группы стран в общемировом импорте инвестиций повысился до 37% (рис. 6. ).

Крупнейшим получателем инвестиций в развивающихся странах является, как уже говорилось, Китай – 42 млрд. долл. Успех Китая объясняется главным образом его огромным и расширяющимся внутренним рынком, "мягкой эволюцией", проведением оптимальных макроэкономических реформ и принятием мер по поощрению инвестиций практически во всех провинциях. За ним следуют Сингапур, Индонезия, Малайзия, Таиланд и Филиппины.

Удельный вес Западной Азии в общем объеме инвестиций, поступающих в развивающиеся страны, снизился с 30% в первой половине 80-х гг. до 2% в первой половине 90-х гг. Такое падение в значительной степени объясняется сокращением притока инвестиций в нефтедобывающие страны: Саудовскую Аравию, Оман, Катар, Объединенные Арабские Эмираты, которые благодаря эффективному использованию прямых иностранных инвестиций (ПИИ) сами превратились в инвестиционных доноров. То же самое произошло и с Гонконгом, экспортировавшим в 1996 г. 27 млрд. долл., а получившим 2,5 млрд. долл.

Заметно увеличились потоки инвестиций в страны Латинской Америки и Карибского бассейна. В последние годы здесь был зафиксирован самый высокий прирост инвестиций среди всех развивающихся стран. Суммарные инвестиции достигли 39 млрд. долл. Этому способствовали кардинальные изменения режимов ПИИ в регионе в сторону либерализации.

|

| Развитые страны, млрд. долл. |

|

| Развивающиеся страны, млрд. долл. |

| Рис.6. Инвестиции в развитые и развивающиеся страны |

Огромную роль сыграло создание МЕРКОСУР – интеграционного объединения Аргентины, Бразилии, Парагвая и Уругвая при особом ассоциированном статусе в нем Чили и Боливии. Общий рынок Южного конуса (МЕРКОСУР) является одной из крупнейших региональных экономических группировок мира. По размерам и потенциалу это второй после ЕС таможенный союз и третья экономическая группировка (после ЕС и САЗСТ – североамериканской зоны свободной торговли).

В январе 1994 г. члены МЕРКОСУР приняли протокол о взаимной защите и поощрении инвестиций, в соответствии с которым обязались предоставлять друг другу не менее благоприятный, чем национальный, инвестиционный режим. На страны Латинской Америки и Карибского бассейна приходится около 30% всех инвестиций, поступающих в развивающиеся страны.

Доля Африки в притоке инвестиций в развивающиеся страны уменьшилась в 1991-1996 гг. по сравнению с 1986-1990 гг. более чем вдвое. Снижение удельного веса африканских стран в притоке ПИИ вызвано, в частности, такими факторами, как политическая нестабильность, вооруженные конфликты, низкий уровень собственной инвестиционной активности, частые смены курса при проведении экономической политики, затрудняющие для деловых кругов оценку ожидаемых рисков, прибыли и прогнозируемого экономического будущего. В отдельных африканских странах тысячи людей на всех этапах осуществления инвестиционного проекта ждут взяток. Созидательная и эффективная экономическая деятельность в таких условиях становится невозможной.

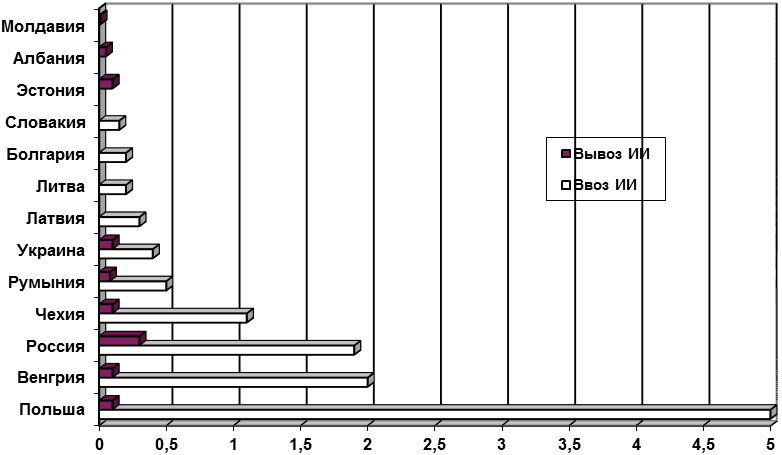

Рис. 7. Иностранные инвестиции в страны Центральной

и Восточной Европы, млрд. долл.

И, наконец, Восточная Европа. Приток иностранных инвестиций в страны Восточной Европы сокращается, что отчасти связанно с завершением приватизации в Польше, Венгрии и Чехии. На эти страны приходилось около двух третей общего объема поступающих в регион инвестиций. Россия все еще занимает скромное место, но обладает большими неиспользованными преимуществами (рис. 25).

Осенью 1997 г. Европейской экономической комиссией ООН во взаимодействии с Консультативной службой по иностранным инвестициям Мирового Банка был проведен международный Форум, посвященный перспективам содействия прямым зарубежным инвестициям в страны с переходной экономикой. Форум проходил в Швейцарии (Женева, Дворец Наций – штаб квартира ЕЭС). Выводы Форума по содействию притоку прямых иностранных инвестиций в страны с переходной экономикой сводятся к следующему:

· необходимо совершенствовать правовую базу инвестиционной деятельности в стране, уделив особое внимание гарантиям инвестору, стремясь гармонизировать ее с канонами мирового законодательства (деятельность правительственных органов);

· целесообразно интенсифицировать работу агентств по привлечению иностранных инвестиций, основываясь на эффективности, системности, компетентности, с целью максимального привлечения капитала в национальную экономику (деятельность агентств по иностранным инвестициям);

· должен быть привлечен интеллект национальных производителей-экспортеров (деятельность национальной экономической элиты);

· необходимы системные работы по созданию достойного инвестиционного имиджа страны (все организации и частные лица, задействованные в инвестиционном процессе).

· В инвестиционных программах задействованы огромные капиталы. И какая-то степень коррупции здесь неизбежна. Однако отмывание денег и взятки в инвестиционных процессах сегодня приняли такие масштабы, что могут дестабилизировать экономику и финансы в мировом масштабе. По данным МВФ, за 1996 г. на взятки и отмывание денег в мире ушло около 5 млрд. долл.

Безусловно, никакая ТНК в ущерб себе работать не будет, и поэтому все взятки закладываются в стоимость проекта, из-за чего она возрастает, по экспертным оценкам, на 25-30%. В этом случае одновременно возрастает внешняя задолженность принимающей стороны, а время прохождения проекта увеличивается из-за коррупции на 40%.

Дата добавления: 2016-01-03; просмотров: 829;