НАЛОГИ КАК ИНСТРУМЕНТ ВМЕШАТЕЛЬСТВА ГОСУДАРСТВА В ОБЩЕСТВЕННОЕ ВОСПРОИЗВОДСТВО

С экономической точки зрения налог является индивидуально безэквивалентным движением денежных средств от индивидуума к государству с целью формирования денежного фонда, используемого для выполнения государством своих функций.

Налогообложение относится к числу давно известных способов регулирования доходов и источников пополнения государственных средств.

Основные принципы налоговой системы РФ:

1. Каждое физическое или юридическое лицо обязано уплачивать федеральные, региональные и местные налоги (сборы), по которым это лицо признается налогоплательщиком в соответствии с Налоговым кодексом РФ. Ни на кого не может быть возложена обязанность уплачивать налоги (сборы), не предусмотренные настоящим Кодексом.

2. Сведения о поступлении средств от федеральных, региональных и местных налогов (сборов) подлежат ежеквартальному официальному опубликованию.

3. Налоги (сборы) не могут устанавливаться либо различно применяться исходя из политических, идеологических, этнических, конфессиональных, этических или иных подобных критериев.

4. Налоги (сборы) не должны нарушать единое экономическое пространство и единую налоговую систему России. Налоги и сборы, установленные в соответствии с Налоговым кодексом в конкретном регионе, обязательны для уплаты только в нем.

5. Налоги (сборы) не могут прямо или косвенно ограничивать свободное перемещение в пределах территории России товаров (работ, услуг) или денежных средств либо иначе ограничивать или создавать препятствия законной экономической деятельности налогоплательщика.

Не допускается, в частности, устанавливать налоги (сборы), ограничивающие перемещение физических лиц, товаров (работ, услуг) между разными регионами, городами или районами, вывоз капитала за пределы региона, города или района либо ограничивающие капиталовложения в пределах другого региона, города или района в Российской Федерации.

6. Не допускается устанавливать дополнительные налоги (сборы) или повышенные либо дифференцированные ставки налогов (сборов) в зависимости от форм собственности, организационно-правовой формы экономических или иных образований, гражданства физического лица, а также от государства, региона или иного географического места происхождения уставного (складочного) капитала или имущества налогоплательщика. Указанные обстоятельства не могут быть основанием для установления налоговых льгот. Допускается устанавливать особые виды пошлин либо дифференцированные ставки ввозных таможенных пошлин в зависимости от страны происхождения товара в соответствии с Налоговым кодексом и таможенным законодательством РФ.

Налог имеет следующие отличительные признаки: 1. Императивность предполагает отношения власти и подчинения, т.е. субъект налога не вправе отказаться от выполнения возложенной на него обязанности по внесению оклада налога в бюджет. При невыполнении обязательств государство применяет заранее определенные санкции.

2. Смена формы собственности предполагает, что часть собственности индивидуума (корпорации) в денежной форме переходит в государственную, при этом образуется централизованный денежный фонд (бюджет).

3. Безвозвратность и безвозмездность, т.е. оклад налога никогда не возвращается субъекту налога, и последний при этом не получает ничего взамен: ни права участия в каких-либо хозяйственных операциях, ни права пользования материальными и нематериальными объектами, ни права какого-либо действия (ввоз, вывоз товаров), ни документа.

4. Налоги не являются целевыми отношениями. Суммы налогов поступают только в бюджетный фонд, в котором обезличиваются. Этот признак позволяет отличить их от сборов (целевой сбор на содержание правоохранительных органов, сбор на нужды образовательных учреждений, курортный сбор).

Государственные и муниципальные финансы являются перераспределительной категорией, т.е. на их основе перераспределяется на макроуровне то, что уже было распределено на микроуровне: на восстановление потребленных средств производства, выплату заработной платы и социальные платежи и прибавочный продукт. Инструментом перераспределения являются налоги, которым присущи следующие функции:

фискальная — обеспечение государства необходимыми ему для выполнения своих функций финансовыми ресурсами;

• регулирующая — создание некоторых преимуществ отдельным приоритетным отраслям и зонам, стимулирует отдельные виды деятельности и достижение определенных, не фискальных, а социальных целей;

социальная — создана в целях изъятия доходов у наиболее обеспеченных слоев населения (подоходный налог, налог на имущество физических лиц) для перераспределения ее в пользу малоимущих слоев населения.

Кроме этого, социальная функция налогов проявляется и непосредственно через механизмы налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль и т.д.);

• стимулирующая — создает систему льгот и поощрений, запретительных или ограничивающих ставок для развития приоритетных сфер экономики;

• контрольная — выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Одним из способов государственного регулирования экономики является повышение или понижение налогов. Взаимосвязь нало-

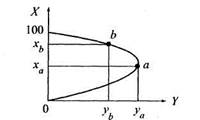

говых поступлений в бюджет и ставки налога графически отражает кривая А. Лаффера,где:

X — ставка налогов в %;

У— налоговые поступления;

ха — оптимальный размер налоговой ставки;

уа — максимальная величина налоговых поступлений в бюджет;

хь — реально существующие налоговые ставки;

уь — налоговые поступления при эффективной налоговой ставке.

Кривая отражает взаимосвязь между величиной ставки налогов и объемом поступления их в государственный бюджет. При повышении ставки доходы государства за счет налогов вначале увеличиваются, но только до определенной границы (точки а), после чего повышение налоговой ставки уменьшает налоговые поступления до точки Ь.

ТЕМА 17. ГОСУДАРСТВЕННЫЙ БЮДЖЕТ

КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ

Дата добавления: 2015-12-22; просмотров: 2177;