УЧЕТ ГОТОВОЙ ПРОДУКЦИИ И ЕЕ ПРОДАЖИ

В лекции рассматриваются следующие вопросы:

1. Готовая продукция и ее оценка

2. Учет выпуска готовой продукции

3. Учет отгрузки (отпуска) продукции покупателям

4. Учет расходов на продажу

5. Учет продажи продукции

Литература:

1. Бабаев Ю.А., Петров А.М., Мельникова Л.А. Бухгалтерский учет. Учебник для бакалавров. – М.: Проспект, 2014.

2. Федеральный закон от 06.12.2011г. № 402-ФЗ «О бухгалтерском учете»

3. Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99)

1. Готовая продукция и ее оценка

Готовая продукция является частью материально-производственных запасов организации, предназначенных для продажи. Она представляет собой конечный результат производственного цикла, активы, законченные обработкой (комплектацией), технические и качественные характеристики которых соответствуют условиям договора или требованиям иных документов в случаях, установленных законодательством.

Различают балансовую оценку готовой продукции и оценку, по которой продукция отражается в текущем (аналитическом) учете. В текущем учете готовая продукция может оцениваться при помощи различных способов (рис. 11.1).

Рис. 11.1. Способы оценки готовой продукции

При способе оценки по фактической производственной себестоимости готовая продукция принимается к учету в сумме всех затрат, связанных с ее изготовлением. Это наиболее точный и в связи с этим трудоемкий способ, который применяется в основном при единичном и мелкосерийном производствах, а также при выпуске массовой продукции небольшой номенклатуры.

Наиболее распространенный способ оценки по нормативной (плановой) производственной себестоимости предполагает применение специально разработанных организацией норм, нормативов, смет расходов, на основании которых составляется нормативная калькуляция себестоимости продукции. При этом варианте учета появляется необходимость отдельного учета отклонений фактической производственной себестоимости выпуска готовой продукции от стоимости по учетным (плановым) ценам. Отклонением от норм считается как экономия, так и дополнительный расход сырья, материалов, заработной платы и других производственных затрат; отклонения учитываются на тех же счетах, что и готовая продукция.

Готовая продукция может учитываться по ценам продажи (тарифам) без налога на добавленную стоимость, Цены реализации могут быть регулируемыми или свободными; регулируемые цены — цены, регулируемые государством, свободные (рыночные) цены — цены, устанавливаемые организацией по согласованию с потребителями, исходя из конъюнктуры рынка, качества и потребительских свойств продукции.

При способе оценки по прямым статьям расходов (сокращенной себестоимости) в расчет не принимаются общехозяйственные расходы, которые не включаются в себестоимость готовой продукции, а относятся непосредственно на счет учета продаж.

В балансе готовая продукция может отражаться по фактической или нормативной (плановой) производственной себестоимости либо по прямым статьям затрат.

Оценка готовой продукции, по которой она учитывается в текущем учете, не обязательно должна совпадать с ее балансовой оценкой. Так, продукция, оцениваемая в балансе по фактической себестоимости, в текущем учете может оцениваться:

1) по фактической себестоимости (что применяется крайне редко, в основном в индивидуальном производстве);

2) по учетным ценам (плановой себестоимости, отпускным ценам и т. д.). Учет готовой продукции по учетным ценам и учет отклонений организуется в этом случае на отдельных субсчетах счета учета готовой продукции. Независимо от метода определения учетных цен общая стоимость готовой продукции (учетная стоимость плюс отклонения) должна равняться фактической производственной себестоимости этой продукции.

Продукция, оцениваемая в балансе по нормативной (плановой) себестоимости, в текущем учете отражается также по плановой себестоимости, но без отдельного учета отклонений в аналитическом учете. Отклонения выявляются на уровне синтетического учета на специально предназначенном для этого счете 40 «Выпуск продукции (работ, услуг)».

2. Учет выпуска готовой продукции

Учет готовой продукции осуществляется на активном счете 43 «Готовая продукция». Этот счет используется организациями, осуществляющими промышленную, сельскохозяйственную и иную производственную деятельность.

По дебету счета 43 «Готовая продукция» в корреспонденции со счетами учета затрат на производство или счетом 40 «Выпуск продукции (работ, услуг)» отражается принятие к бухгалтерскому учету готовой продукции, изготовленной для продажи, в том числе и продукции, частично предназначенной для собственных нужд организации. Если готовая продукция полностью направляется для использования в самой организации, то она на счет 43 «Готовая продукция» может не приходоваться, а учитывается на счете 10 «Материалы» и других аналогичных счетах в зависимости от назначения этой продукции.

Стоимость выполненных работ и оказанных услуг на счете 43 «Готовая продукция» не отражается, а фактические затраты по ним по мере продажи списываются со счетов учета затрат на производство на счет 90 «Продажи».

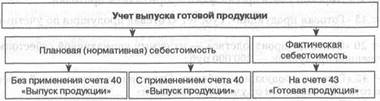

Учет выпуска готовой продукции может осуществляться по фактической себестоимости или по плановой (нормативной) себестоимости (рис. 11.2).

Рис. 11.2. Учет выпуска готовой продукции

Учет готовой продукции по фактической себестоимости осуществляется на активном синтетическом счете 43 «Готовая продукция», В этом случае записи в течение месяца на счете 43 «Готовая продукция» не производятся. По окончании месяца определяется фактическая себестоимость готовой продукции и на эту сумму в бухгалтерском учете организации делается запись по дебету счета 43 «Готовая продукция» и кредиту счета 20 «Основное производство». И только после этого списывается проданная продукция по фактической себестоимости по кредиту счета 43 «Готовая продукция» в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж». Этот способ нельзя назвать оперативным, и поэтому его применяют весьма редко.

Существует два варианта учета выпуска готовой продукции по плановой (нормативной) себестоимости: без применения и с применением счета 40 «Выпуск продукции (работ, услуг)».

При первом варианте учета (без применения счета 40) готовая продукция учитывается в течение месяца по дебету счета 43 «Готовая продукция» по плановой (нормативной) себестоимости. В конце месяца учтенная на счете 43 «Готовая продукция» плановая (нормативная) себестоимость доводится до уровня фактической себестоимости.

Оприходование готовой продукции из производства на склад производится на основании накладных на поступление продукции на склад, актов, отчетов о выпуске продукции и других первичных учетных документов, переданных со склада в бухгалтерию. На сумму поступившей из производства готовой продукции, оцененной по учетным ценам, делается запись по дебету счета 43 «Готовая продукция» и кредиту счета 20 «Основное производство».

Разница между фактической себестоимостью готовой продукции и ее оценкой по учетным ценам учитывается на счете 43 «Готовая продукция» по отдельному субсчету «Отклонения фактической себестоимости готовой продукции от учетной стоимости». Отклонения учитываются по номенклатурным номерам, отдельным группам готовой продукции либо по организации в целом. Превышение фактической себестоимости над плановой (нормативной) — перерасход — отражается дополнительной записью по дебету счета 43 и кредиту счета 20. Если фактическая себестоимость ниже учетной стоимости (имеет место экономия), то разница отражается сторнировочной записью (методом «красное сторно»).

Пример. Нормативная себестоимость готовой продукции, выпущенной в течение месяца, составляет 300 000 руб., фактическая себестоимость — 320 000 руб.

В бухгалтерском учете организации оформляются проводки:

Д-т 43 «Готовая продукция», субсчет «Готовая продукция по учетным ценам»

К-т 20 «Основное производство» — на сумму нормативной себестоимости выпущенной продукции — 300 000 руб.;

Д-т 43 «Готовая продукция», субсчет «Отклонения фактической себестоимости готовой продукции от учетной стоимости»

К-т 20 «Основное производство» — на сумму разницы между фактической и нормативной себестоимостью готовой продукции (перерасход) — 20 000 руб.

Пример. Нормативная себестоимость готовой продукции, выпущенной в течение месяца, составляет 300 000 руб., фактическая себестоимость — 290 000 руб.

В бухгалтерском учете организации фиксируются проводки:

Д-т 43 «Готовая продукция», субсчет «Готовая продукция по учетным ценам»

К-т 20 «Основное производство» — на сумму нормативной себестоимости выпущенной продукции — 300 000 руб.;

Д-т 43 «Готовая продукция», субсчет «Отклонения фактической себестои мости готовой продукции от учетной стоимости»

К-т 20 «Основное производство» — сторно на сумму разницы между нормативной и фактической себестоимостью готовой продукции (экономия) — 10 000 руб.

При втором варианте для учета готовой продукции используются одновременно два счета: счет 43 «Готовая продукция» и счет 40 «Выпуск продукции (работ, услуг)».

По дебету счета 40 «Выпуск продукции (работ, услуг)» отражается фактическая производственная себестоимость выпущенной из производства продукции, сданных работ и оказанных услуг (в корреспонденции со счетами 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства»).

По кредиту счета 40 «Выпуск продукции (работ, услуг)» отражается нормативная (плановая) себестоимость произведенной продукции, сданных работ и оказанных услуг (в корреспонденции со счетами 43 «Готовая продукция», 90 «Продажи»).

Сопоставлением дебетового и кредитового оборотов по счету 40 «Выпуск продукции (работ, услуг)» на последнее число месяца определяется отклонение фактической производственной себестоимости произведенной продукции, сданных работ и оказанных услуг от нормативной (плановой) себестоимости, Экономия — превышение нормативной (плановой) себестоимости над фактической — сторнируется по кредиту счета 40 «Выпуск продукции (работ, услуг)» и дебету счета 90 «Продажи». Перерасход — превышение фактической ебестоимости над нормативной (плановой) — списывается со счета 40 «Выпуск продукции (работ, услуг)» в дебет счета 90 «Продажи» дополнительной записью.

Счет 40 «Выпуск продукции (работ, услуг)» закрывается ежемесячно и сальдо на отчетную дату не имеет.

Пример. Организация ведет учет выпуска продукции с использованием счета 40 «Выпуск продукции (работ, услуг)». Нормативная себестоимость выпущенной в течение месяца готовой продукции составляет 140 000 руб., фактическая себестоимость — 147 000 руб. (рис. 11.3).

В бухгалтерском учете организации отражаются записи:

Д-т 43 «Готовая продукция»

К-т 40 «Выпуск продукции (работ, услуг)» — на сумму нормативной себестоимости выпущенной продукции — 140 000 руб.;

Д-т 40 «Выпуск продукции (работ, услуг)»

К-т 20 «Основное производство» — на сумму фактической себестоимости выпущенной продукции — 147 000 руб.;

Д-т 90 «Продажи»

К-т 40 «Выпуск продукции (работ, услуг)» — на сумму разницы между фактической и нормативной себестоимостью готовой продукции (перерасход) — 7000 руб.

Д-т 90-2 «Себестоимость продаж»

К-т 40 «Выпуск продукции (работ, услуг)» — списано положительное отклонение фактической себестоимости от плановой (нормативной).

Рис. 11.3. Учет выпуска готовой продукции в случае превышения фактической себестоимости над плановой

Пример. Организация осуществляет учет выпуска продукции с использованием счета 40 «Выпуск продукции (работ, услуг)». Нормативная себестоимость выпущенной в течение месяца готовой продукции составляет 140 000 руб., фактическая себестоимость — 132 000 руб. (рис. 11.4).

Данной ситуации соответствуют следующие записи на счетах бухгалтерского учета:

Д-т 43 «Готовая продукция»

К-т 40 «Выпуск продукции (работ, услуг)» — на сумму нормативной себестоимости выпущенной продукции — 140 000 руб.;

Д-т 40 «Выпуск продукции (работ, услуг)»

К-т 20 «Основное производство» — на сумму фактической себестоимости выпущенной продукции — 132 000 руб.;

Д-т 90 «Продажи»

К-т 40 «Выпуск продукции (работ, услуг)» — сторно на сумму разницы между нормативной и фактической себестоимостью готовой продукции (экономия) — 8000 руб.

Сторно:

Д-т 90-2 «Себестоимость продаж»

К-т 40 «Выпуск продукции (работ, услуг)».

Списано отрицательное отклонение фактической себестоимости от плановой (нормативной).

Рис. 11.4. Учет выпуска готовой продукции в случае превышения плановой себестоимости над фактической

Выбранный организацией вариант учета выпуска готовой продукции (по фактической себестоимости или по плановой (нормативной) себестоимости; с использованием или без использования счета 40») должен быть зафиксирован в учетной политике организации.

Организация учета готовой продукции должна обеспечить формирование информации о наличии и движении готовой продукции по местам хранения и материально ответственным лицам.

Учет готовой продукции осуществляется в количественных и стоимостных показателях. Количественный учет готовой продукции ведется в единицах измерения, принятых в данной организации, исходя из ее физических свойств (объем, вес, площадь, линейные единицы или поштучно).

Для учета количественных показателей однородной продукции могут применяться условно-натуральные измерители (например, консервы в условных

банках, чугун в пересчете на передельный, отдельные виды продукции исходя из их веса или объема полезного вещества и т. д.).

Готовая продукция организации учитывается по наименованиям, с раздельным учетом по отличительным признакам (марки, артикулы, типоразмеры, модели, фасоны и т. д.). Кроме того, учет ведется по укрупненным группам продукции: изделия основного производства, товары народного потребления, изделия, изготовленные из отходов, запасные части.

Данные аналитического и синтетического учета готовой продукции должны обеспечивать получение необходимых данных для составления бухгалтерской отчетности.

3. Учет отгрузки (отпуска) продукции покупателям

Отгрузка (отпуск) продукции покупателям производится на основании заключенных с ними договоров (договоров поставки) или через розничную торговую сеть.

Отпуск готовой продукции покупателям (заказчикам) осуществляется в организациях на основании соответствующих первичных учетных документов — накладных. В качестве типовой формы накладной может использоваться ф. № М-15 «Накладная на отпуск материалов на сторону». Организации различных отраслей производства могут применять специализированные формы (модификации) накладных и других первичных учетных документов, оформляемых при отпуске готовой продукции. Основанием для оформления накладной на отпуск готовой продукции со склада, в отдельных случаях непосредственно из подразделений организации (при отгрузке крупногабаритных грузов, а также грузов, требующих особых условий транспортировки, по другим причинам), является распоряжение руководителя организации или уполномоченного им лица, а также договор с покупателем (заказчиком).

Накладная (либо иной аналогичный первичный учетный документ) должна выписываться в количестве экземпляров, достаточном для осуществления контроля за отгрузкой (вывозом) готовой продукции. Движение первичных учетных документов может осуществляться в такой последовательности:

• на складе готовой продукции или в отделе сбыта (другом аналогичном подразделении организации) выписывается четыре экземпляра накладной;

• эти накладные передаются в бухгалтерскую службу организации для записи в журнале регистрации накладных на отпуск готовой продукции и подписи их главным бухгалтером или уполномоченным на то лицом;

• бухгалтерской службой подписанные накладные возвращаются в отдел сбыта (другое аналогичное подразделение организации), где один экземпляр остается у материально ответственного лица (кладовщика) в качестве оправдательного документа на отпуск готовой продукции со склада, второй служит основанием для выписки счета-фактуры; третий и четвертый экземпляры накладной передаются получателю (покупателю) готовой продукции; на всех экземплярах накладной получатель (покупатель) обязан поставить подпись, удостоверяющую факт передачи ему готовой продукции;

• при вывозе готовой продукции через пропускной пункт (проходную) один экземпляр (четвертый) накладной остается в службе охраны, один из экземпляров (третий) — передается получателю в качестве сопроводительного документа на груз (готовую продукцию);

• служба охраны регистрирует накладные на вывозимую готовую продукцию в журнале регистрации грузов и передает их в бухгалтерскую службу по описи. Бухгалтерская служба делает отметки о вывозе в журнале регистрации накладных;

• бухгалтерская служба совместно с другими подразделениями организации (отдел сбыта, служба охраны и т. п.) систематически осуществляет выверку данных об отпущенной со склада готовой продукции и других материальных ценностей с данными об их фактическом вывозе путем сопоставления соответствующих граф в накладных и журнале их регистрации.

На основании накладных на отпуск готовой продукции и иных аналогичных первичных учетных документов организация (как правило, отдел сбыта) выписывает счета-фактуры по установленной форме в двух экземплярах, первый из которых не позднее 10 дней с даты отгрузки продукции (товара) высылается (передается) покупателю, а второй остается у организации-поставщика для отражения в книге продаж и начисления налога на добавленную стоимость.

Порядок отражения в учете отгрузки готовой продукции зависит от обусловленного договором поставки момента перехода права собственности на готовую продукцию. В общем случае переход права собственности происходит непосредственно при отгрузке продукции (ст. 223 ГК РФ). Отгруженная готовая продукция, право собственности на которую перешло к покупателю, отражается в течение месяца по дебету счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж» и кредиту счета 43 «Готовая продукция» по плановой (нормативной) себестоимости.

В конце месяца после определения фактической себестоимости ее отклонения от нормативной (плановой) списываются на дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» с кредита счета 43 «Готовая продукция» (при первом варианте) или с кредита счета 40 «Выпуск продукции (работ, услуг)» (при втором варианте). Отклонения, относящиеся к проданной готовой продукции, определяются пропорционально ее учетной стоимости.

Пример. Нормативная (плановая) себестоимость остатка готовой продукции на складе на начало месяца составляет 30 000 руб., фактическая производственная себестоимость остатка продукции — 34 000 руб.; сумма отклонений в остатке готовой продукции — 4000 руб. (перерасход). Нормативная (плановая) стоимость выпущенной в течение месяца продукции составила 270 000 руб.; фактическая себестоимость — 287 000 руб. Нормативная (плановая) стоимость отгруженной продукции — 136 000 руб.

Определим фактическую производственную себестоимость отгруженной продукции и остатка продукции на конец месяца (табл. 11.1).

Таблица 11.1

Расчет отклонений фактической производственной себестоимости готовой продукции от нормативной (плановой)

| № п/п | Показатель | Нормативная (плановая) себестоимость, руб. | Фактическая себестоимость, руб. | Отклонения (гр. 4 — гр. 5) (+.-). руб. |

| Остаток продукции на складе на начало месяца | 30 000 | 34 000 | + 4000 | |

| Поступило из производства | 270 000 | 287 000 | + 17 000 | |

| Итого | 300 000 | + 21 000 | ||

| Отношение суммы отклонений к нормативной(плановой) себестоимости, % | X | X | (21 000:300 000 X 100) | |

| Отгружено продукции | 136 000 | 145 520 (136 000 + 9520) | 9520 (136 000x 7%) | |

| Остаток продукции на складе на конец месяца (стр. 3 — стр. 5) | 164 000 | 175 480 | + 11 480 |

На основании этой таблицы производятся записи:

Д-т 43 «Готовая продукция», субсчет «Готовая продукция по учетным ценам»

К-т 20 «Основное производство» — на сумму нормативной (плановой) себестоимости выпущенной продукции — 270 000 руб.;

Д-т 43 «Готовая продукция», субсчет «Отклонения фактической себестоимости готовой продукции от учетной стоимости»

К-т 20 «Основное производство» — на сумму разницы между фактической себестоимостью готовой продукции и ее нормативной (плановой) себестоимостью (перерасход) — 17 000 руб.;

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 43 «Готовая продукция», субсчет «Готовая продукция по учетным ценам» — на сумму нормативной (плановой) себестоимости отгруженной продукции —136 000 руб.;

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 43 «Готовая продукция», субсчет «Отклонения фактической себестоимости готовой продукции от учетной стоимости» —на сумму отклонения, приходящуюся на отгруженную продукцию, — 9520 руб.

Отклонения, относящиеся к остаткам готовой продукции, остаются на счете «Готовая продукция» (субсчете «Отклонения фактической себестоимости готовой продукции от учетной стоимости»).

Если в договоре предусмотрен отличный от общего порядок перехода права собственности на отгруженную продукцию, для учета отгрузки продукции используется счет 45 «Товары отгруженные». На этом счете учитывается, например, продукция, отгруженная в режиме экспорта, а также переданная другим организациям для продажи на комиссионных началах.

Отгрузка продукции, право собственности на которую не перешло к покупателю, отражается записью:

Д-т 45 «Товары отгруженные»

К-т 43 «Готовая продукция».

При переходе права собственности на продукцию к покупателю ее стоимость списывается в дебет счета 90 «Продажи»:

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 45 «Товары отгруженные».

4. Учет расходов на продажу

Расходы, связанные с продажей продукции, товаров, работ и услуг, отражаются в бухгалтерском учете на активном счете 44 «Расходы на продажу». Аналитический учет по счету 44 «Расходы на продажу» ведется по видам и статьям расходов.

В организациях, осуществляющих промышленную и иную производственную деятельность, на счете 44 «Расходы на продажу» могут быть отражены, в частности, следующие расходы:

• на затаривание и упаковку изделий на складах готовой продукции;

• по доставке продукции на станцию (пристань) отправления, погрузке в вагоны, суда, автомобили и другие транспортные средства;

• комиссионные сборы (отчисления), уплачиваемые сбытовым и другим посредническим организациям; по содержанию помещений для хранения продукции в местах ее продажи и оплате труда продавцов в организациях, занятых сельскохозяйственным производством;

• на рекламу;

• на представительские расходы;

• другие аналогичные по назначению расходы.

В организациях торговли на счете 44 «Расходы на продажу», как правило, учитываются следующие расходы (издержки обращения):

• на перевозку товаров;

• на оплату труда;

• на аренду;

• на содержание зданий, сооружений, помещений и инвентаря;

• по хранению товаров;

• на рекламу;

• на представительские расходы;

• другие аналогичные по назначению расходы.

По дебету счета 44 «Расходы на продажу» отражаются суммы произведенных организацией расходов, связанных с продажей продукции, товаров, работ и услуг. Эти суммы списываются полностью или частично в дебет счета 90 «Продажи»:

Д-т 90 «Продажи», субсчет 90-2 «Себестоимость продаж»

К-т 44 «Расходы на продажу».

При частичном списании расходы на продажу подлежат распределению:

• в неторговых организациях расходы на упаковку и транспортировку (между отдельными видами отгруженной продукции ежемесячно исходя из их веса, объема, производственной себестоимости или другим соответствующим показателям);

• в организациях, осуществляющих торговую и иную посредническую деятельность, — расходы на транспортировку (между проданным товаром и остатком товара на конец каждого месяца).

Остальные расходы, связанные с продажей продукции, товаров, работ, услуг, ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

5. Учет продажи продукции

Проданной считается продукция, право собственности на которую перешло к покупателю. Для учета продажи продукции в Плане счетов предусмотрен счет 90 «Продажи», к которому открываются субсчета:

90-1 «Выручка» — для учета поступления активов, признаваемых выручкой;

90-2 «Себестоимость продаж» — для учета себестоимости продаж, по которым на субсчете 90-1 «Выручка» признана выручка;

90-3 «Налог на добавленную стоимость» — для учета сумм НДС, причитающихся к получению от покупателя (заказчика);

90-4 «Акцизы» — для учета сумм акцизов, включенных в цену проданной продукции (товаров);

90-5 «Прибыль/убыток от продаж» — для выявления финансового результата (прибыль или убыток) от продаж за отчетный месяц.

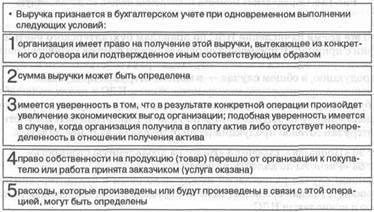

На основании ПБУ 9/99 «Доходы организации» выручка от продажи продукции относится к доходам от обычных видов деятельности.

Выручка признается в бухгалтерском учете при наличии ряда условий (рис. 11.5).

Рис. 11.5. Условия признания выручки в бухгалтерском учете

При продаже готовой продукции в бухгалтерском учете должны быть произведены следующие записи:

Д-т 62 «Расчеты с покупателями и заказчиками»

К-т 90 «Продажи», субсчет 1 «Выручка» — на сумму проданной готовой продукции;

одновременно на величину себестоимости проданной продукции, товаров, работ, услуг:

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 43 «Готовая продукция».

Выручка от продажи продукции является объектом налогообложения, в частности налогом на добавленную стоимость.

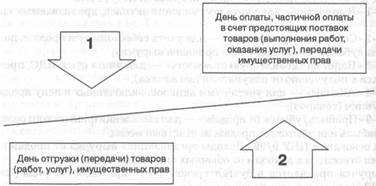

Моментом определения налоговой базы в целях налогообложения по НДС является наиболее ранняя из дат (рис. 11.6).

Рис. 11.6. Определение момента исчисления налога на добавленную стоимость с выручки

В то же время начисление НДС по правилам бухгалтерского учета в соответствии с принципом временной определенности фактов хозяйственной деятельности производится в момент перехода права собственности на продаваемую продукцию, в общем случае — в момент отгрузки продукции.

Возникшее противоречие между исчислением НДС в целях налогообложения и бухгалтерского учета устраняется при помощи следующих проводок.

Задолженность перед бюджетом по уплате НДС отражается в учете в момент отгрузки готовой продукции (если отгрузка была ранее оплаты):

Д-т 90 «Продажи», субсчет 3 «Налог на добавленную стоимость»

К-т 68 «Расчеты по налогам и сборам».

В данном случае разногласий между налоговым и бухгалтерским учетом не возникает, так как совпадает момент перехода права собственности на продукцию и исчисления НДС.

Если же была получена предоплата за продукцию, задолженность перед бюджетом по уплате НДС возникает по факту оплаты продукции. По правилам бухгалтерского учета, НДС следует начислить в момент перехода права собственности (т. е. обычно — в момент отгрузки). Поэтому сумма НДС на счетах бухгалтерского учета отражается записью:

Д-т 76 «Расчеты с разными дебиторами и кредиторами» (отдельный субсчет для учета НДС)

К-т 68 «Расчеты по налогам и сборам».

Таким образом, начисляется задолженность по НДС перед бюджетом на счете 68 «Расчеты по налогам и сборам», но на счете 90 «Продажи» НДС будет отражен позже в момент перехода права собственности на продаваемую продукцию. При отгрузке продукции, за которую была получена предоплата, сумма НДС, числящаяся на отдельном субсчете счета 76 «Расчеты с разными дебиторами и кредиторами», переносится на счет 90 «Продажи», субсчет 3 «Налог на добавленную стоимость»:

Д-т 51 «Расчетные счета»

К-т 62 «Расчеты с покупателями и заказчиками» — сумма оплаты за отгруженную продукцию;

Д-т 90 «Продажи», субсчет 3 «Налог на добавленную стоимость»

К-т 76 «Расчеты с разными дебиторами и кредиторами» (отдельный субсчет) — начисление задолженности по НДС перед бюджетом.

При погашении задолженности перед бюджетом по НДС делается запись: Д-т 68 «Расчеты по налогам и сборам»

К-т 51 «Расчетные счета».

Договором между поставщиком и покупателем может быть предусмотрена предварительная оплата продукции.

Суммы полученной предоплаты отражаются на отдельном субсчете счета 62 «Расчеты с покупателями и заказчиками»:

Д-т 51 «Расчетные счета»

К-т 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные».

После отгрузки продукции в счет полученной предоплаты оформляются записи:

Д-т 62 «Расчеты с покупателями и заказчиками»

К-т 90 «Продажи», субсчет 1 «Выручка» — отражена выручка от продажи продукции;

Д-т 90 «Продажи», субсчет 3 «Налог на добавленную стоимость»

К-т 76 «Расчеты с разными дебиторами и кредиторами» — начислен НДС;

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 43 «Готовая продукция» — списана себестоимость отгруженной продукции;

Д-т 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»

К-т 62 «Расчеты с покупателями и заказчиками» — зачтена сумма ранее полученного аванса.

Записи по субсчетам 90-1 «Выручка», 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» производятся накопительно в течение отчетного года.

Финансовый результат (прибыль или убыток) от продаж за отчетный месяц определяется сопоставлением совокупного дебетового оборота по субсчетам 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы» и кредитового оборота по субсчету 90-1 «Выручка». Полученная при этом сумма финансового результата относится на счет 99 «Прибыли и убытки»:

Д-т 90, субсчет 9 «Прибыль/убыток от продаж»

К-т 99 «Прибыли и убытки» — отражена прибыль от продажи продукции;

Д-т 99 «Прибыли и убытки»

К-т 90 «Продажи», субсчет 9 «Прибыль/убыток от продаж» — отражен убыток от продажи продукции.

Таким образом, синтетический счет 90 «Продажи» сальдо на отчетную дату не имеет.

Пример. В отчетном периоде организация продала продукцию на сумму 354 000 руб., в том числе НДС — 54 000 руб. Себестоимость проданной продукции составила 230 000 руб. Расходы на продажу продукции — 20 000 руб.

В бухгалтерском учете организации оформляются записи:

Д-т 62 «Расчеты с покупателями и заказчиками»

К-т 90 «Продажи», субсчет 1 «Выручка» — 354 000 руб.;

Д-т 90 «Продажи», субсчет 3 «Налог на добавленную стоимость»

К-т 68 «Расчеты по налогам и сборам» — 54 000 руб.;

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 43 «Готовая продукция» — 230 000 руб.;

Д-т 90 «Продажи», субсчет 2 «Себестоимость продаж»

К-т 44 «Расходы на продажу» — 20 000 руб.;

Д-т 90 «Продажи», субсчет 9 «Прибыль/убыток от продаж»

К-т 99 «Прибыли и убытки» — 50 000 руб. (354 000 - 54 000 - 230 000 — 20 000).

По окончании отчетного года все субсчета, открытые к счету 90 «Продажи» (кроме субсчета 90-9), закрываются внутренними записями на субсчет 90-9 «Прибыль/убыток от продаж».

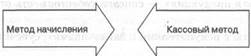

При методе начисления доходы прйзнаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества, работ, услуг, имущественных прав,

Рис. 11.7. Методы признания доходов и расходов в налоговом учете

Главой 25 «Налог на прибыль организаций» НК РФ предусмотрено, что для целей исчисления налоговой базы по налогу на прибыль доходы и расходы учитываются одним из двух методов (рис. 11.7), а расходы — в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств либо иной формы их оплаты.

При применении кассового метода датой получения дохода признается день поступления средств на счета в банках, в кассу, поступления иного имущества, работ, услуг, имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом. Расходами налогоплательщиков признаются затраты после их фактической оплаты (после прекращения встречного обязательства налогоплательщиком — приобретателем (покупателем) перед продавцом.

Право на применение кассового метода признания доходов и расходов согласно НК РФ имеют те организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила одного миллиона рублей за каждый квартал.

Дата добавления: 2015-10-19; просмотров: 1411;