Оценка инвестиционных проектов

Выделяют два направления финансово-экономического анализа:

· Оценка жизнеспособности проекта – достаточности средств для его финансирования. Критерий – положительное сальдо денежных средств в каждый расчетный период;

· Оценка эффективности – способности обеспечить доход, достаточный для компенсации инвестору вложенных ресурсов и взятого на себя риска.

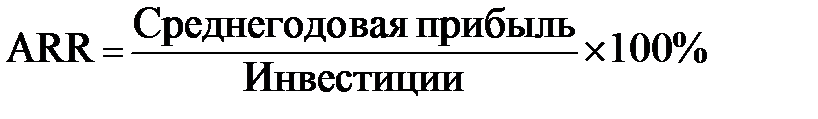

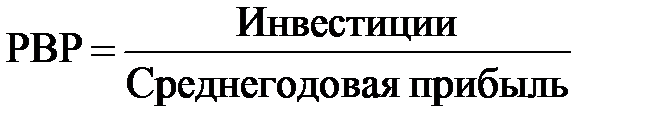

К простым методам относятся показатели расчетной нормы прибыли (ARR) и срока окупаемости проекта (PBP).

Расчетные формулы:

;

;

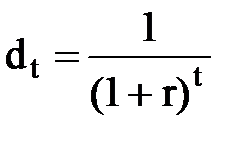

Применительно к инвестиционным расчетам дисконтирование – это приведение разновременных затрат и доходов к одному фиксированному моменту времени.

Ставка дисконтирования – это требуемая инвестором норма прибыли, которая должна отражать альтернативные издержки вложения капитала в тот или иной проект. Обычно при ее расчете учитывается три компонента: минимальная доходность (безрисковый доход), уровень риска (премия за риск) и ожидаемый уровень инфляции.

Различают номинальную (учитывающую инфляционные ожидания инвестора) и реальную ставку дисконтирования. Следует иметь в виду, что в некоторых случаях она может быть плавающей, т. е. меняться от одного расчетного периода к другому.

На базе дисконтированных оценок рассчитываются следующие показатели:

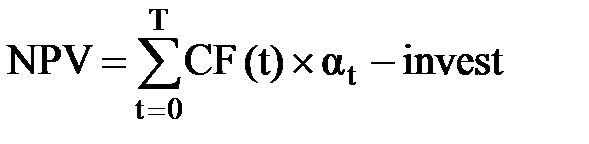

1. Чистый дисконтированный доход (NPV) – определяется путем сопоставления величины исходных инвестиций с общей суммой дисконтированных денежных поступлений, порождаемых ими в течение расчетного периода. По своей сути NPV отражает прогнозную оценку прироста экономического потенциала предприятия в случае принятия рассматриваемого проекта.

;

;

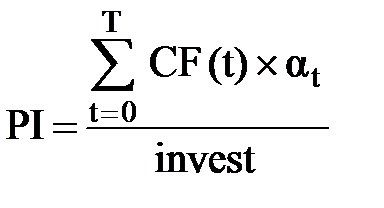

где CF (t) – денежный поток за t – й период; invest – суммарные приведенные инвестиционные затраты; T – расчетный период; dt – фактор дисконтирования.

2. Внутренняя норма доходности (IRR) – это ставка дисконтирования, при которой проект становится безубыточным, т. е. NPV = 0.

По экономической сути (IRR) – это та максимальная норма прибыли, на которую могут рассчитывать инвесторы (рис. 22).

| IRR |

| r |

Рис. 12.6. Сущность показателя IRR

3. Дисконтированный срок окупаемости (ДВР) – период, по окончанию которого первоначальные инвестиции покрываются дисконтированными доходами от осуществления проекта.

ДВР = n, начиная с которого

;

;

4. Индекс доходности (PI) – характеризует доход на единицу инвестиционных затрат и рассчитывается как отношение дисконтированных доходов по проекту к дисконтированной стоимости инвестиций.

.

.

Осуществление проекта является экономически целесообразным при выполнении следующих условий:

NPV > 0;

IRR > CC;

ДВР < Т;

PI > 1;

где СС – стоимость капитала.

Для получения правильного результата важно верно оценить денежные потоки. Следует учесть только те потоки, которые будут изменяться в зависимости от принятия/ отклонения проекта.

Не учитываются при расчете невозвратные издержки и издержки финансирования, учитываются – изменения выручки и расходов, инвестиционные затраты, включая необходимый прирост оборотного капитала.

Упрощенная схема расчета денежного потока:

1. Прирост выручки;

2. Прирост/ сокращение операционных расходов (без амортизации);

3. Амортизация;

4. Доходы до налогообложения (п. 1 – п. 2 – п. 3);

5. Налог на прибыль;

6. Чистый доход от инвестиций (п.4 – п. 5);

7. Амортизация;

8. Прирост/ сокращение оборотных активов;

9. Прирост/ сокращение текущих обязательств;

10. Чистый денежный поток от инвестиций (п.6 + п.7 – п.8 + п.9).

Дата добавления: 2015-10-19; просмотров: 726;