Государственный бюджет, его дефицит и профицит. Структура госбюджета.

В смешанной экономикерыночный механизм дополняется активным государственным регулированием. Решение общенациональных экономических проблем может быть обеспечено лишь в том случае, если у государства есть собственные финансовые рычаги. Финансы- это система денежных ресурсов государства, фирм, местных органов власти и общественных организаций. Отношения по поводу образования, распределения и использования денежных средств называют финансовыми отношениями.

Государственные финансы – это все финансовые средства государственных организаций. Они включают в себя государственный бюджет и внебюджетные денежные фонды, которые находятся в ведении государства (пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования). Ведущим звеном финансовой системы является бюджет государства. Государственный бюджет - это финансовый план правительства, сопоставляющий ожидаемые доходы с необходимыми расходами. Консолидированный бюджет – это свод бюджетов всех уровней бюджетной системы государства на соответствующей территории. Так, консолидированный бюджет страны включает в себя государственный бюджет, бюджеты субъектов федерации и бюджеты муниципальных образований.

Бюджетные системы развитых стран основаны на следующих основных принципах:

- единство бюджетной системы страны; разграничение доходов и расходов между уровнями бюджетной системы;

- самостоятельность бюджетов;

- сбалансированность бюджетов;

- адресность и целевой характер бюджетных средств.

Государственные бюджеты сроком на один год разрабатываются Министерствами финансов и утверждаются парламентами, т. е. высшей законодательной властью страны, а правительство отвечает за исполнение бюджета. В государственном бюджете устанавливаются доходы и расходы государства, а также прогнозируемый уровень инфляции и ВВП. Никакие другие документы - программы, заявления, обещания – так не раскрывают действительных намерений правительства, как это способен сделать государственный бюджет.

Структура доходов и расходов бюджета принципиально одинакова во всех странах со смешанной экономикой (рис.14-1).

Рис. 14 -1. Структура доходов и расходов госбюджета

Доходы государственного бюджета формируются за счёт налоговых поступлений с доходов, капитала, товаров и услуг и неналоговых доходов (например, доходы от государственной собственности, приватизации, и т.д.).

В расходах государственного бюджета можно выделить несколько блоков:

- расходы на национальную оборона и содержание государственного аппарата. Сюда входят расходы на национальную оборону и вооружение, функционирование органов власти и международную деятельность, суды и правоохранительную деятельность, обслуживание государственного долга;

- расходы на социальное развитие, которые включают в себя расходы на образование, здравоохранение, физкультуру и спорт, социальную политику;

- расходы на поддержку отраслей реального сектора экономики, таких как промышленность, сельское хозяйство, транспорт, связь и т. д.;

- финансовая помощь нижестоящим бюджетам.

При сбалансированном бюджете доходы равняются расходам. В том случае, когда доходы больше расходов, превышение называется профицитом бюджета или положительным сальдо бюджета. Бюджетный дефицит (отрицательное сальдо) существует при превышении расходов над доходами.

Налоговая система, ее основные элементы: налог, налогооблагаемая база, налоговая ставка, налоговые льготы. Прямые и косвенные налоги. Пропорциональный налог. Прогрессивный и регрессивный налоги. Чистые налоги

Доходная часть госбюджета формируется в основном из налогов.

Налогообложение прошло длительный путь развития от жертвоприношений и десятины до НДС, впервые появившегося во Франции в 1954 г. Налог - это обязательный, принудительный и безэквивалентный платёж в денежной форме, взимаемый государством с домохозяйств и фирм, с физических и юридических лиц.

Налоги выполняют стимулирующую, регулирующую, распределительную и фискальную функции.

Налоговый механизм используется как инструмент воздействия государства на развитие производства, его отраслевую и территориальную структуру, состояние НТП, т. е. налоги выполняют стимулирующую и регулирующую функции.

Налоговые поступления позволяют государству решать государственные задачи: направлять финансовые средства на национальную оборону, социальную политику, образование и т. п. В этом случае реализуется распределительная функция налогов.

Каждый налог содержит следующие элементы:

- субъект налога (налогоплательщик) – физические или юридические лица;

- объект налогообложения – то, что облагается налогом (доход, товары и услуги, собственность, капитал);

- налоговая ставка – величина налоговых начислений на единицу объекта налога (денежная единица доходов, единица земельной площади и т. д.)

налоговые льготы – полное или частичное освобождение от налогов в соответствии с действующим законодательством. Например, необлагаемый минимум (пороговая величина объекта, полностью освобожденная от налога) и инвестиционный налоговый кредит (отсрочка налогового платежа, предоставляемая в целях стимулирования инвестиционной активности и обновления основного капитала).

В практике налогообложения используются различные виды налогов.

По способу платежа различают прямые и косвенные налоги. Прямые налоги взимаются непосредственно с дохода, капитала и собственности физических и юридических лиц (прямая форма обложения). Косвенные налоги взимаются через надбавку к цене товара или услуги и являются налогами на потребителей. Например, это НДС, налог с продаж, акцизы, фискальные монопольные налоги, таможенные пошлины.

Рис. 14-2. Динамика налоговых поступлений для пропорционального, прогрессивного и регрессивного налогов

Рис. 14-2. Динамика налоговых поступлений для пропорционального, прогрессивного и регрессивного налогов

|

Налоги по их использованию подразделяются на общие и специальные (целевые). Общие налоги поступают в бюджет государства для финансирования общегосударственных мероприятий. Специальные налоги имеют строго определённое назначение.

В зависимости от того, в распоряжение какого органа власти поступают налоги, различают федеральные налоги, налоги субъекта федерации и местные налоги.

Налоги могут быть прогрессивными, пропорциональными и регрессивными (рис. 14-2). Такое деление базируется на соотношении между налоговой ставкой и доходом (или другим объектом налогообложения): прогрессивный налог – налог, ставка которого возрастает по мере увеличения объекта налогообложения; регрессивный налог – налог, ставка которого понижается по мере увеличения объекта налогообложения; пропорциональный налог – налог, ставка которого остается неизменной, независимой от размера объекта налогообложения.

При прогрессивном налогообложении бремя налогов в большей степени ложится на богатых, при регрессивном и пропорциональном - тяжелее ударяет по бедным. Именно поэтому многие экономисты выступают против введённой в России единой ставки налога на доходы с физических лиц.

Совокупность взимаемых государством налогов, платежей, а также формы и методы их построения образуют налоговую систему. Как правило, она строится по формуле: ядро плюс специальные и целевые налоги. Ядро представляет собой несколько наиболее крупных налогов на те объекты, которые выражают конечные финансовые результаты производственно-хозяйственной деятельности. Оно обеспечивает основную массу денежных доходов государства. Специальные налоги учитывают наличие разнообразных второстепенных доходных объектов, они дополняют функциональные возможности ядра налоговой системы.

Каковы границы налогообложения, каков тот допустимый уровень налоговых ставок, который не сказался бы отрицательно на экономике?

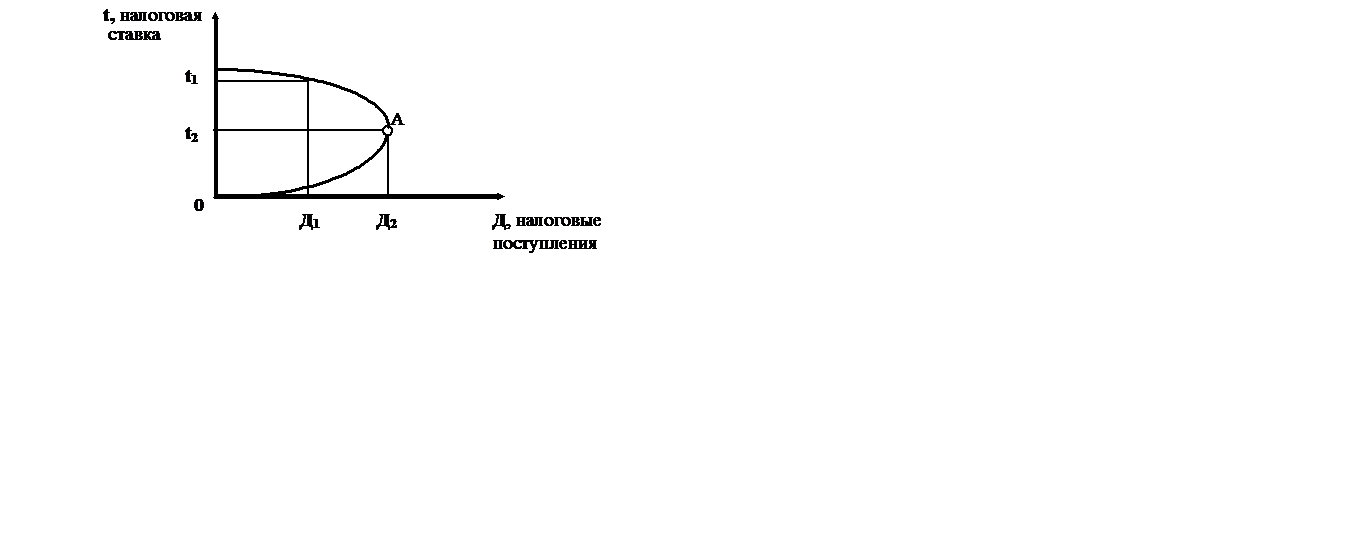

Американский экономист А. Лаффер установил и показал с помощью графика зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Кривая Лаффера демонстрирует, что существует оптимальный уровень налоговой ставки, при котором налоговые поступления в бюджет максимизируются. В случаях, когда этот уровень выше оптимального, эффективность налогообложения падает. Лаффер писал: ²Люди основывают свои поступки на стимулах. Когда вы изменяете эти стимулы, они изменяют своё поведение. Люди не работают для того, чтобы платить налоги. Чистый, за вычетом налогов, доход определяет, работает ли человек или сидит на пляже... Фундаментальная идея, лежащая в основе кривой..., заключается в том, что чем выше предельные налоговые ставки, тем более сильный побудительный мотив будет у индивидуумов от уклонения от них².

Рис. 14-3 иллюстрирует кривую Лаффера, где t - средний уровень налоговых ставок, Д - среднегодовой (долгосрочный) показатель объема налоговых поступлений. Точка А показывает налоговый оптимум, при котором налоговые поступления государству достигают максимума (Д2).

Предположим, что налоговые ставки снижены с уровня t1 до t2. Хотя ближайшим результатом более либеральной налоговой политики станет временное падение объема налоговых поступлений, но в долгосрочном периоде улучшатся условия инвестирования, вырастет производство, занятость, а вслед за этим - масса доходов, подлежащих налогообложению. Начнут расти и доходы государства (Д2 > Д1).

Рис. 14-3. Кривая Лаффера

Рис. 14-3. Кривая Лаффера

|

Определить точно величину такой ставки для каждого налога чрезвычайно сложно, но есть признаки, по которым можно судить, превышена ли ²критическая точка² налогообложения:

- при очередном повышении налоговой ставки или увеличения числа налогов поступления в бюджет растут непропорционально медленно или вообще сокращаются;

- снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, снижается уровень и качество жизни домохозяйств;

- растет теневая экономика, одной из характерных черт которой является уклонение от уплаты налогов.

Налоги выполняют всё более важную роль в макроэкономическом регулировании, о чём свидетельствует увеличение удельного веса налоговых изъятий в общем объеме ВВП в большинстве высокоразвитых стран.

Изменяя налоговую политику, государство получает возможность стимулировать экономическое развитие или сдерживать его. Различают две основных концепции налоговой политики:

1. Политика, обеспечивающая благоприятный налоговый климат бизнесу. Однако это может привести к ограничению социальных программ, так как налоговые поступления в краткосрочном периоде сокращаются.

2. Налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите, когда налоговые доходы направляются на реализацию различных социальных программ. Такая политика может привести к раскручиванию инфляционной спирали.

Как подтверждает практика, налоговые регуляторы действуют эффективно лишь в том случае, если они встроены в целостную программу экономического и социального развития страны.

Налоговая система России сочетает в себе принципы двух налоговых систем: американской - где акцент сделан на подоходном принципе налогообложения, и европейской - на обложение оборота товаров и услуг в форме налога на добавленную стоимость. В России существует три уровня системы налогообложения: федеральные, региональные и местные налоги. Однако бюджетное устройство РФ, как и многих европейских стран, предусматривает, что региональные и местные налоги служат лишь добавкой к доходной части соответствующих бюджетов.

Налоговая система России 1990-е гг. отличалась излишне фискальным характером; отсутствием должного стимулирования отечественного товаропроизводителя; чрезмерным налогообложением прибыли и, в то же время, низким налогообложением имущества; высоким налогообложением физических лиц при небольшой, по сравнению с высокоразвитыми странами, оплате труда; частыми изменениями отдельных налогов, их ставок, порядка уплаты; чрезвычайно низким налогообложением природных ресурсов.

С поэтапным введением, начиная с 2002 г., Налогового Кодекса РФ уменьшено общее количество налогов, снижены ставки на основные виды налогов, такие как налог на прибыль, налог на доходы физических лиц, налог на добавленную стоимость (НДС) и др.

Начавшийся переход от политики максимальных налогов к политике экономического развития предполагает дальнейшее постепенное ослабление общего налогового бремени, снижение налоговой нагрузки, прежде всего, на фонд оплаты туда, развитие налогового федерализма при обеспечении доходов бюджетов всех уровней и стабильности налоговой системы в целом.

Дискреционная стимулирующая и сдерживающая бюджетно-финансовая политика: понятие, основные методы. Основные концепции бюджетно-финансовой политики. Кривая Лаффера. Внешний и внутренний долг.

Государство постоянно должно контролировать соотношение своих доходов и расходов, проводя определённую бюджетно-финансовую политику. Бюджетно-налоговая (фискальная) политика представляет собой манипулирование налогами и государственными расходами с целью стимулирования экономического роста, поддержания макроэкономической стабильности: борьбы с кризисами, безработицей и инфляцией. Если образуется и растет бюджетный дефицит, это может быть сигналом ²заболевания² экономики. Причины возникновения дефицита таковы:

1. Циклический спад производства, который влечет за собой снижение ВВП и, соответственно, уменьшает налоговые поступления и увеличивает трансфертные выплаты. Дефицит, вызванный такими причинами, называется циклическим.

2. Изменения в налоговой политике и политике текущих расходов бюджета. Если налоги остаются на одном и том же уровне, а затраты правительства увеличиваются (например, в период предвыборной кампании возрастают социальные расходы), то образуется структурный дефицит.

Бездефицитность бюджета сама по себе не означает еще ²здоровья² экономики. Кроме того, всегда необходимо обращать внимание на то, какой именно (государственный, региональный, муниципальный, консолидированный) бюджет исполняется с профицитом. Так, в последние годы государственный бюджет РФ исполняется с профицитом, однако консолидированный бюджет РФ дефицитен из-за отрицательного сальдо подавляющего числа региональных и почти всех местных бюджетов.

В экономической теории сложились несколько подходов к проблеме бюджетного дефицита.

1. Государственный бюджет должен быть сбалансирован ежегодно, однако этот подход не учитывает фазы экономического цикла, на котором находится экономика. В период спада доходы государственного бюджета сокращаются, поэтому для поддержания сбалансированности бюджета государство должно понизить государственные расходы и повысить налоги. Это, в свою очередь, может способствовать углублению спада в экономике.

2. Государственный бюджет должен быть сбалансирован на протяжении экономического цикла. В период спада для борьбы с безработицей государство должно проводить стимулирующую бюджетно-финансовую политику, а в период подъема - сдерживающую бюджетно-финансовую политику для борьбы с инфляцией (см. табл. 14-1).

Таблица 14-1

Бюджетно-финансовая политика в ходе экономического цикла

| Методы бюджетно-финансовой политики | Период спада. Стимулирующая бюджетно-финансовая политика. | Период подъема. Сдерживающая бюджетно-финансовая политика. |

| 1. государственные расходы; | увеличиваются | уменьшаются |

| 2. налоговые поступления; | уменьшаются | увеличиваются |

| 3. соотношение доходов и расходов | бюджетный дефицит | бюджетный профицит |

Ограниченность этого подхода заключается в том, что не учитывается различная продолжительность фаз спада и подъема.

3. Основной целью экономической политики государства, в частности бюджетно-финансовой политики, является обеспечение экономического роста, экономической и социальной стабильности. Эти цели могут быть достигнуты как в условиях бюджетного дефицита, так и при сбалансированности бюджета. Ограниченность этого подхода заключается в том, что при его реализации может превышена предельно допустимая величина бюджетного дефицита, которая составляет порядка 2% от ВВП.

Проиллюстрируем стимулирующую и сдерживающую бюджетно-финансовую политику с помощью модели «Совокупный спрос – совокупное предложение».

AS

AD0 AD1

Qy0 ® Qy1 Qy

Рис 14-4. Стимулирующая бюджетно-финансовая политика AS

AD0 AD1

Qy0 ® Qy1 Qy

Рис 14-4. Стимулирующая бюджетно-финансовая политика

|

Следует отметить, что для того, чтобы увеличить потребление на определенную величину, правительство должно уменьшить налоги на величину, превышающую эту сумму.

Например, правительство планирует увеличить реальный объем внутреннего производства на 20 млрд. долл., МРС =0,8. Как должны измениться а) государственные расходы; б) налоговые поступления?

а) ∆ВВП=20 млрд.долл.,

М=1/(1-МРС)= 1/(1-0,8)=5

Эффект мультипликатора выражается формулой: ∆ВВП = ∆АЕ*М или для нашего случая ∆ВВП = ∆G *М. Отсюда ∆G =∆ВВП/М. Подставим соответствующие значения и получим ∆G=20/5= 4 млрд. долл.

Ответ: для того чтобы увеличить реальный объем внутреннего производства на 20 млрд. долл., государственные расходы нужно увеличить на 4 млрд. долл.

б) Очевидно, что для того чтобы увеличить ВВП на 20 млрд. долл. необходимо при М=5 увеличить потребительские расходы на 4 млрд. долл. (∆С =∆ВВП/М, ∆С= 20/5= 4 млрд. долл.).

Государство влияет на увеличение потребительских расходов через уменьшение налогов. Чтобы потребительские расходы возросли на 4 млрд. долл., располагаемый доход должен увеличиться на 5 млрд. долл, так как%

∆DI = ∆С/ МРС. Подставим соответствующие значения:

∆DI= 4/0,8=5 млрд. долл.

Для увеличения располагаемого дохода на 5 млрд. долл. государство должно уменьшить налоговые поступления на 5 млрд. долл.

∆Т= -5 млрд. долл.

Ответ: для увеличения реального объема внутреннего производства на 20 млрд. долл. государство должно уменьшить налоговые поступления на 5 млрд. долл.

Сдерживающая бюджетно-финансовая политика проводится в период подъема для борьбы с инфляцией, поэтому для графического анализа выбираем классический отрезок кривой АS ( рис. 14-5.).

| Р AD0 AS AD1 P0 P1 ← 0 Qy0 Qy Рис. 14-5. Сдерживающая бюджетно-финансовая политика |

Выбор стабилизирующих мер зависит от того, каких взглядов на роль государства в экономике придерживается правительство. Так, сторонники увеличения роли государства при проведении стимулирующей бюджетно-финансовой политики предпочтут увеличение государственных расходов, а при проведении сдерживающей фискальной политики – увеличение налогов. Напротив, сторонники сокращения роли государства в экономике при проведении стимулирующей бюджетно-финансовой политики предпочтут уменьшение налогов, а при проведении сдерживающей политики – снижение государственных расходов.

Причины возникновения бюджетного дефицита:

1. Экономический спад, в ходе которого доходы госбюджета снижаются, а расходы остаются на прежнем уровне или возрастают, в том числе за счет трансфертов;

2. Изменение структуры государственного бюджета, например рост расходов при неизменных доходах или уменьшение доходов при неизменных расходах.

Для сокращения бюджетного дефицита необходимо сокращение государственных расходов или рост налоговых поступлений.

Степень влияния бюджетного дефицита на экономику зависит от источников его покрытия. Для покрытия бюджетного дефицита используются:

- денежная эмиссия, она предпочтительнее для борьбы со спадом в экономике, но может сопровождаться инфляцией;

- займы, однако, повышение внутренних займов ведет к увеличению спроса на деньги и как следствие, при неизменной денежной массе к росту процентной ставки, что в свою очередь может привести к сокращению валовых внутренних частных инвестиций, т.е. к вытеснению частных инвесторов.

Одним из важнейших последствий дефицита является рост государственного долга.

Различают внешний государственный долг – это долг государства в иностранной валюте и внутренний государственный долг - это долг в национальной валюте. Более тяжким бременем для экономики является рост внешнего долга. В 2004 г. внешний долг РФ снизился и составил около 104 млрд. долл. Основными последствиями роста внешнего долга являются:

- возможность дефолта (отказ государства платить по своим долгам);

- снижение международного авторитета страны, усиление зависимости от стран-кредиторов;

- усиление неравенства в доходах. Например, в США 30% дохода по государственным облигациям получают 5% американцев с наивысшими доходами;

- рост темпов инфляции;

- ухудшение инвестиционного климата.

Влияние бюджетного профицита на инфляцию как инструмента сдерживающей фискальной политики зависит от способов его использования: более благоприятно для борьбы с инфляцией изъятие из обращения, менее благоприятно использование профицита для погашения внутреннего государственного долга. Помимо государственных расходов важным инструментом фискальной политики является манипулирование налогами.

Дата добавления: 2015-10-09; просмотров: 1734;